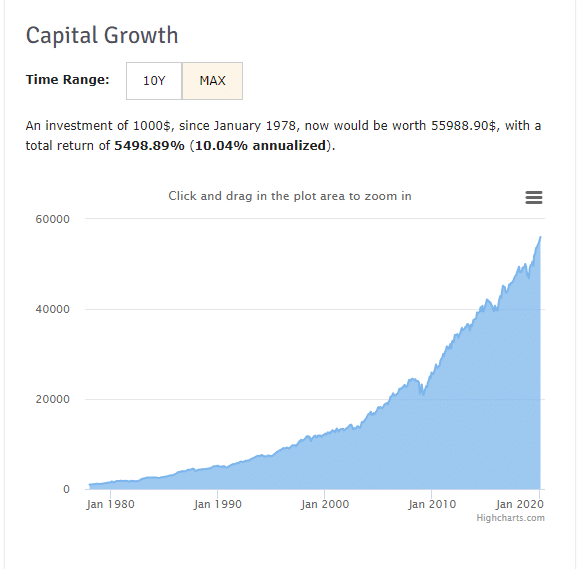

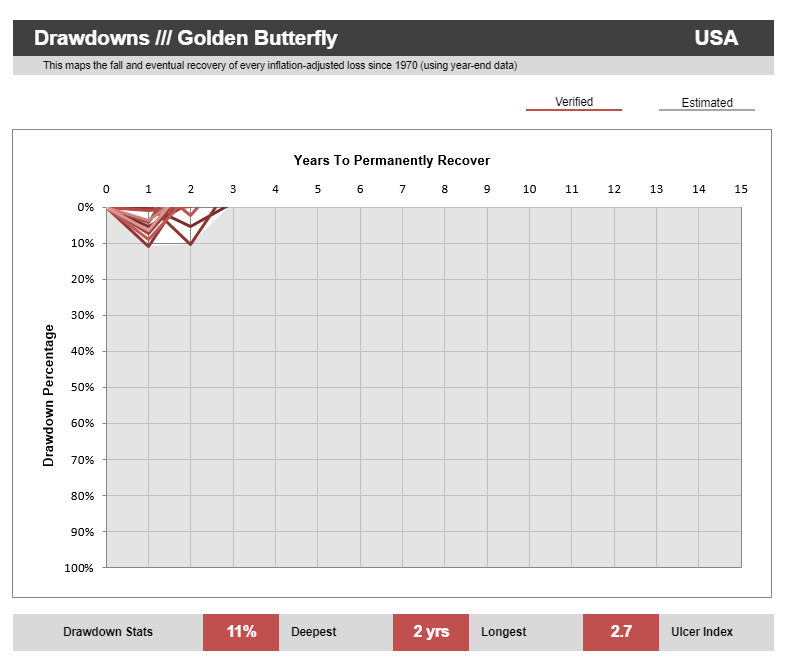

Il portafoglio finanziario golden butterfly è un ottimo portafoglio Lazy, riesce ad essere un mix di altri portafogli lazy e riesce senza problemi ad offrire una strategia di investimento stabile ed efficiente per chiunque ricerchi crescita del capitale (non rendite) e stabilità finanziaria (il peggior suo anno dal 1972 ha registrato un drawdown del 11.2%, contro un crollo dell’azionario americano del 37,1%).

E’ uno dei 4 migliori portafogli anti recessione.

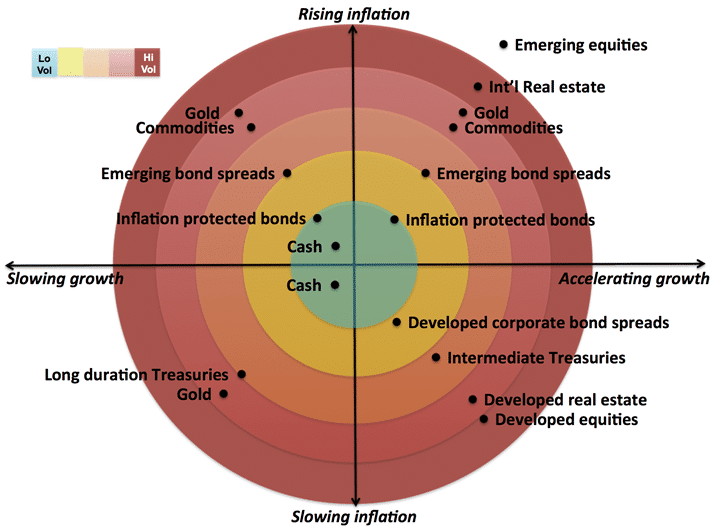

i portafogli permanent e golden butterfly nascono dal lavoro di Harry Brown. Lo stesso ha argomentato più e più volte nel corso del tempo come si costruisce un portafoglio resistente alle 4 condizioni economiche:

- crescita

- recessione

- inflazione

- deflazione

Questo portafoglio quindi inserisce:

- azioni per la crescita

- obbligazionario governativo a breve periodo per le recessioni

- oro per l’inflazione

- e obbligazionario governativo lungo termine per la deflazione

L’idea di questo portafoglio è quindi di investire in asset class decorrelati tra loro per coprire ogni possibile stagione economica. In questo modo i rischi di drawdown saranno in qualche modo limitati.

Asset Allocation

- 20% Large Cap Blend (azionario a grande capitalizzazione mix tra value e growth)

- 20% Small Cap Value (azionario a bassa capitalizzazione, value)

- 20% Long Term Treasuries (obbligazioni a lungo termine)

- 20% Short Term Treasuries (obbligazioni a breve termine)

- 20% Gold

Questo portafoglio è in sostanza un permanent portfolio modificato con l’aggiunta di alcune asset class. Prende spunto delle small cap dal larry portfolio.

E’ molto bilanciato, andando ad assegnare le stesse percentuali (20%) ad ogni asset.

ha un 40% di azionario tra cui 20% di questo small cap, 40% obbligazionario e 20% gold. Con più azionario però riesce a fornire un pochino di brio in più rispetto ad esempio al leggendario all season di Ray Dalio. (non tanto di più in realtà)

Quando si parla di portafogli Lazy, si pensa sempre che andando ad assicurarsi con recessioni e cali di mercato si debba sempre e per forza andare a detrarre qualcosina dal rendimento massimo che offre il mercato.

Nel senso siamo spesso portati a credere che il rendimento di lungo periodo dell’azionario sia sempre maggiore rispetto ai portafogli lazy.

In questo caso non è del tutto vero anche perché se compariamo le immagini precedenti notiamo che l’azionario americano (totale) dal 1972 ha realizzato un 5.9% all’anno contro un 5,5% del golden butterfly. Tutto ciò a fronte di una volatilità molto minore (circa un 60% in meno), un drawdown molto minore ed anche un arco temporale di drawndown molto minore.

Azionario puro sicuramente qualcosina in più può darla nel lungo periodo però chiaramente a fronte di una volatilità molto diversa e non mi pare il caso di andare all-in attualmente sull’azionario.

Ecco come replicare questo portafoglio

Per replicare questo portafoglio bastano 4 ETF.

Cerco qui di offrire una versione globale.

Non è la versione originale americana! e non prevede nemmeno una diversificazione per valute.

Sono consapevole che ad alcuni potrà non piacere.

[thrive_leads id=’12179′]

Ricordo che questa è solo una base e va personalizzata in base alle esigenze dell’investitore.

La versione americana è invece questa:

| Peso | Ticker | ETF | Asset |

|---|---|---|---|

| 20.00 % | IJS | iShares S&P Small-Cap 600 Value | Equity, U.S., Small Cap, Value |

| 20.00 % | VTI | Vanguard Total Stock Market | Equity, U.S., Large Cap |

| 20.00 % | TLT | iShares 20+ Year Treasury Bond | Bond, U.S., Long-Term |

| 20.00 % | SHY | iShares 1-3 Year Treasury Bond | Bond, U.S., Short Term |

| 20.00 % | GLD | SPDR Gold Trust | Commodity, Gold |

Per chi volesse replicarlo in questa formula ecco gli isin dei vari prodotti.

- 20% azionario americano large cap blend IE00BJ0KDR00 Xtrackers MSCI USA UCITS ETF 1C (EUR) | XD9U

- 20% small cap usa – iShares MSCI USA Small Cap UCITS ETF (Acc) ISIN IE00B3VWM098, Ticker CSUSS

- 20% gold – Invesco Physical Gold AISIN IE00B579F325, Ticker SGLD

- 20% obbligazionario breve termine iShares VII PLC – iShares $ Treasury Bd 1-3y ETF USD Acc B (EUR) | CSBGU3 IE00B3VWN179

- 20% obbligazionario lungo termine iShares $ Treasury Bond 20+yr UCITS ETF USD (Acc) | DTLA IE00BFM6TC58

2 risposte

Le tue spiegazioni sono molto chiare e comprensibile anche per un inesperto come me. Sinceramente ho un po’ di paura ad investire oggi in etf obbligazionari governativi perché nell ultimo anno sono cresciuti tantissimo. Non c’è rischio che possano calare in particolare con la riduzione degli acquisti delle banche centrali? Essendo inoltre i loro rendimenti molto bassi mi sono sbilanciato verso corporate e aggregate. Saluti Giorgio

Grazie Giorgio, sulle obbligazioni soprattutto quelle di lungo periodo presterei attenzione personalmente. Occhio anche ai corporate se non di qualità.