Il Larry Portfolio è un portafoglio finanziario promosso da Larry Swedroe e Kevin Grogan nel loro libro “Reducing the risk of Black Swans“.

Di Larry ne parlavo anche qui:

L’dea alla base è di comprare le azioni con il maggior ritorno possibile (le small cap) per ridurre l’esposizione al mercato azionario, mantenendo però al tempo stesso simili performance con minor volatilità.

Quindi Filippo mi stai dicendo che è possibile realizzare buoni ritorni anche con poco azionario nel portafoglio?

si… è stato ampiamente dimostrato da Larry.

Il suo larry portfolio ha prodotto ritorni del 7.04% annuo dal 1995.

E tutto questo detenendo azionario solo per una quota del 30% del portafoglio.

E’ un portafoglio semplice e Lazy (diversificazione, decorrelazione, ribilanciamento).

Può essere replicato con solo 4 ETF (strumenti finanziari dal basso costo che replicano degli indici). Li puoi trovare a fine di questo articolo.

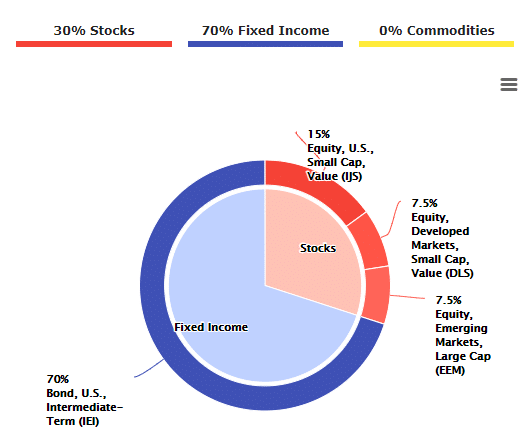

15% Small Cap Value

7.5% Int’l Small Cap Value

7.5% Emerging Markets¹

70% Intermediate Bonds

1] Swedroe raccomanda specificatamente l’azionario emergenti nel suo libro. Secondo lui è bene inserire azionario emergenti Value, ma (per diversificare) va benissimo Emerging market Blend (ossia un misto tra Growth e Value)

Quindi è semplice:

70% obbligazionario governativo medio termine 3-7 anni

30% azionario di cui: 15% small cap value (domestico), 7.5% small cap internazionale, 7.5% large cap value o anche blend emergenti

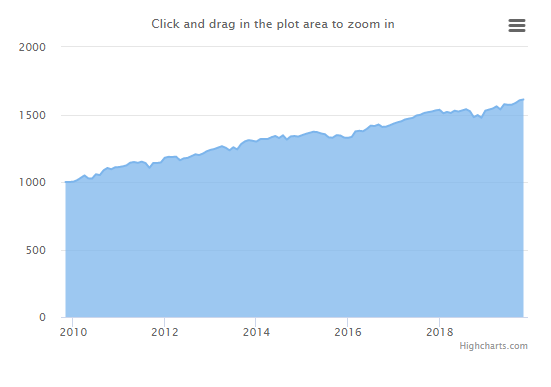

Vediamo le performance

Tutte le performance sono calcolate con il ribilanciamento di portafoglio al 1 gennaio di ogni anno.

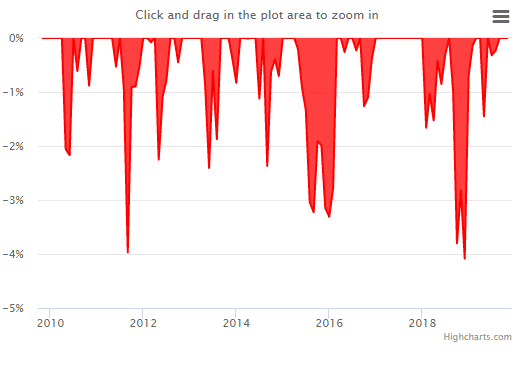

Performance a 10 anni

ritorno del 61.12% (4.89% annualizzato) 1000$ investiti nel 2009 sono diventati 1611.24$

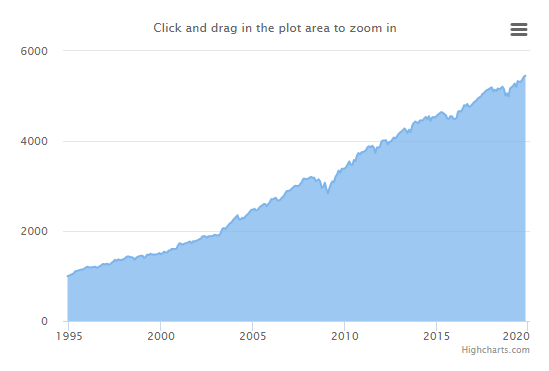

Performance dal 1995

ritorno del 444.97% (7.04% annualizzato). 1000$ investiti nel 1995 sono diventati 5449.72$

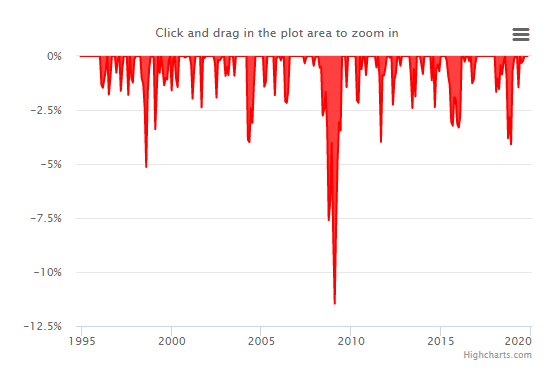

Drawdown

Diamo un’occhiata però anche ai drawdown

ultimi 10 anni, max drawdown 4.2% circa

dal 1995, max drawdown dell 11% circa

Performance (altri dati)

Ecco come replicarlo tramite ETF

N.B. non sono consigli finanziari, anche essendo un consulente abilitato non posso dare consigli personalizzati prima di aver appreso la tua tolleranza al rischio, vincoli, orizzonte temporale ecc ecc…

Se hai bisogno di una consulenza io ci sono.

[ut_btn button_effect=”winona” button_border_radius=”18″ font_family=”inherit” font_weight=”” button_text=”Richiedi consulenza” button_link=”url:https%3A%2F%2Ffilippoangeloni.com%2Fconsulenza%2F||target:%20_blank|” button_text_color=”#ffffff”]

Il portafoglio che propongo a livello didattico è composto da ETF, strumenti finanziari dal basso costo. Mica fondi a gestione attiva che ti vendono in banca per “ciucciarti” tutti i soldi in commissioni.

Brutta storia quella non è vero? 😄 Essere sbranati vivi come polletti.

Ecco gli ETF

15% iShares MSCI USA Small Cap UCITS ETF (Acc) ISIN IE00B3VWM098, Ticker CSUSS costo 0.43%

7.5% SPDR MSCI World Small Cap UCITS ETF ISIN IE00BCBJG560, Ticker ZPRS costo 0.45% (blend)

7.5% iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) ISIN IE00BKM4GZ66, Ticker EIMI

70% iShares USD Treasury Bond 3-7yr UCITS ETF (Acc) ISIN IE00B3VWN393, Ticker CSBGU7 0.07%