In questo articolo cercherò di elencare e consigliare i migliori libri di finanza comportamentale o finanza emotiva.

Al momento in questo blog ti ho parlatò già di:

Ecco secondo me i migliori libri di finanza comportamentale

BIBLIOGRAFIA ESSENZIALE

- Pensieri lenti e Veloci – Daniel Kahneman (Miglior libro per rapporto qualità/prezzo, consiglierei di iniziare da questo)

- Finanza comportamentale: Scoprire gli errori che ci fanno perdere denaro (può essere valido per partire, lettura soft ma non è completo di tutti i Bias)

- La Mente Finanziaria – Ferretti, R., Rubaltelli, E., & Rumaiti, R.

- Finanza Aziendale Comportamentale – Shfrin, H.

- Finanza Comportamentale e Gestione del Risparmio – Rigoni, U.

- Un Matematico Gioca in Borsa – Paulos, J. A.

- Euforia Irrazionale – Shiller, R. J.

- Behavioral Finance and Wealth Management

- Behavioral Finance: Psychology, Decision-Making, and Markets

- Behavioral Finance Burton

- Behavioral Finance and Investor Types

- Beyond Greed and Fear

- Inefficient Markets

In inglese:

- Pompian, M (2012). Behavioral Finance and Wealth Management. John Wiley & Sons (Hoboken, NJ).

- Bruce, B. (2010). Handbook of Behavioral Finance. Edward Elgar (Cheltenham, UK).

- Shefrin, H. (2008). A Behavioral Approach to Asset Pricing. Academic Press (Burlington, MA).

- Shefrin, H. (2005). Behavioral Corporate Finance. McGraw-Hill/Irwin (New York, NY).

- Montier, J. (2002). Behavioural Finance: Insights into Irrational Minds and Markets. John Wiley and Sons (Hoboken, NJ).

- Nofsinger, J. R. (2002). The Psychology of Investing. Prentice Hall (Upper Saddle River, NJ).

- Shefrin, H. (2001). Behavioral Finance: Volumes 1, 2, and 3. Edward Elgar (Northampton, UK).

- Shiller, R. J. (2000). Irrational Exuberance. Princeton University Press (Princeton, NJ).

- Shleifer, (2000). Inefficient Markets: An Introduction to Behavioral Finance. Oxford University Press (New York).

- Shefrin, H. (1999). Beyond Greed and Fear. Harvard Business School Press (Cambridge, MA).

- Thaer, R. H. (1994). Quasi-rational Economics. Russell Sage Foundation (New York).

- Thaer, R. H. (1993). Advances in Behavioral Finance: Volume 2. Russell Sage Foundation (New York).

BIBLIOGRAFIA AGGIUNTIVA (in inglese):

- Ariely, D. (2010). Predictably Irrational. Harper Perennial (New York, NY).

- Fox, J. (2010). The Myth of the Rational Market. HarperCollins (New York, NY).

- Thaler, R. H., & Sunstein, C. (2008). Nudge. Caravan (New York, NY).

- Zweig, J. (2008). Your Money and Your Brain. Simon & Schuster (New York, NY).

BIBLIOGRAFIA sulla PSICOLOGIA DELLA DECISIONE

In italiano:

- Bonini, N., Del Missier, F., & Rumiati, R. (2008). Psicologia del Giudizio e della Decisione. Il Mulino (Bologna).

- Rumiati, R., & Bonini, N. (2001). Psicologia della Decisione. Il Mulino (Bologna).

- Rumiati, R. (1990). Giudizio e Decisione. Il Mulino (Bologna).

In inglese:

- Slovic, P. (2010). The Feeling of Risk. Earthscan Publisher (London).

- Loewenstein, G., Read, D., & Baumeister, R. (2003). TIme and Decision: Economic and Psychological Perspectives on Intertemporal Choice. Russell Sage Foundation (New York, NY).

- Sunsetein, C. R. (2000). Behavioral Law and Economics. Cambridge University Press (New York, NY).

- Gilovich, T., Griffin, D. W., & Kahneman, D. (2002). Heuristics and Biases. Russell Sage Foundation (New York, NY).

- Slovic, P. (2001). The Perception of Risk. Earthscan Publisher (London).

- Kahneman, D., & Tversky, A. (2000). Choice, Values, and Frames. Cambridge University Press (Cambridge, UK).

- Plous, S. (1993). The Psychology of Judgment and Decision Making. McGraw-Hill (New York, NY).

- Kahneman, D., Slovic, P., & Tversky, A. (1982). Heuristics and Biases. Cambridge University Press (New York, NY).

BIBLIOGRAFIA su ECONOMIA SPERIMENTALE ed ECONOMIA COMPORTAMENTALE

In italiano:

- Rumiati, R., Rubaltelli, E., & Mistri, M. (2008). Psicologia Economica. Carocci Editore (Roma).

- Motterlini, M. (2006). Economia Emotiva. BUR (Milano).

In inglese:

- Lichtenstein, S., & Slovic, P. (2006). The Construction of Preferences. Cambridge University Press (New York, NY).

- Camerer, C., Loewenstein, G., & Rabin, M. (2004). Advances in Behavioral Economics. Russell Sage Foundation (New York, NY).

- Camerer, C. (2003). Bheavioral Game Theory: Experiments in Strategic Interaction. Russell Sage Foundation (New York, NY).

- Kagel, J. H., & Roth, A. E. (1995). The Handbook of Experimental Economics. Princeton University Press (Princeton, NJ).

Per darti una carica a leggere questi libri ho pensato di scrivere qualcosina di finanza comportamentale (estrapolati da questi libri) anche qui… Parliamo di errori cognitivi ed emozionali ed errori di preferenza!

Errori cognitivi ed emozionali

sono due i Bias ritenuti importanti in campo comportamentale:

l’iper-ottimismo e l’overconfidence (eccessiva sicurezza).

Nel primo si porta a sovrastimare la probabilità di esiti favorevoli e riguarda la percezione del contesto nel quale ci si trova, la seconda ha a che fare con la considerazione di noi stessi, ovvero con la nostra personale percezione di conoscenze e qualità che ci appartengono.

all’overconfidence si possono ricondurre i seguenti fenomeni:

-miscalibration, determinazione di intervalli di confidenza troppo stretti, sottostimando quindi la variabilità di un fenomeno.

-il better than avarage effect, ovvero la convinzione di essere migliori della media.

-illusione di controllo, che si risolve nella convinzione di poter dominare fenomeni che nella realtà non sono controllabili, come appunto l’andamento dei mercati finanziari. questo comporta a credere che l’abilità personale sia un punto centrale nelle circostanze in cui invece è il caso ad essere predominante.

-wishful thinking questo errore si concretizza quando un individuo considera un evento più probabile di un altro solo perchè vissuto da lui come più desiderabile.

l’overconfidence è molto spesso rafforzata dal:

- self attribution bias, tendenza delle persone a considerare i successi come scaturenti dalle proprie abilità e per contro imputare i fallimenti a cause esterne.

- hindsight bias (errore del senno di poi) è un giudizio in retrospettiva che ci porta erroneamente a credere che il risultato di un evento fosse già ovvio e prevedibile nel momento in cui abbiamo preso la decisione, mentre in verità era giustificabile e comprensibile solo a posteriori

- confirmation bias. o errore di conferma si manifesta dopo aver preso una decisione e si esplica nella propensione degli individui a considerare come vere e rilevanti solo le informazioni che confermano la bontà della scelta fatta, trascurando tutte le altre.

- endowment effect, consiste nella discrepanza tra i valori attribuiti ad un bene nel caso lo si possegga già e nel caso lo si debba acquistare. è stato dimostrato che il valore attribuito ad un bene che già si possiede è più alto rispetto al suo costo opportunità. se ad esempio possiedi Bitcoin questo fa si che lo valuti quasi il doppio rispetto a chi non lo possiede. un interessante esperimento è stato condotto da kahneman, una classe di matricole è stata divisa in due gruppi. All’arrivo nei dormitori metà di essi trovarono una tazza come regalo di benvenuto, mentre l’altra metà non trovò nulla. Assieme alla tazza era specificato che altre tazze uguali erano in vendita nel negozio dell’università ad un prezzo di 4 dollari. Poco dopo i due gruppi vennero fatti riunire e venne chiesto agli studenti di contrattare liberamente tra di loro la compravendita delle tazze. Il risultato fu che in media gli studenti che avevano ricevuto la tazza non erano disposti a scendere sotto un prezzo di vendita di 5.25m mentre quelli che ne erano sprovvisti non l’avrebbero pagata più di 2.75.

oltre ad errori cognitivi vi sono anche errori emozionali, dato che fattori emozionali hanno un forte impatto sulle scelte degli investitori. Wringht e Bower hanno rilevato che persone più felici tendano ad assegnare maggiori probabilità ad eventi positivi, persone invece che sono state soggette ad esperienze negative nel corso della loro vita formulino stime di rischio più pessimistiche. Questo vale anche nella formazione dei prezzi nei mercati finanziari. Hirsleifer e Shumway, sensazioni positive dovute a giornate soleggiate comportano maggiori rendimenti azionari nel corso della giornata. Edmans garcia e Oyvind, la sconfitta della squadra di calcio nazionale in una partita importante influenza in maniera negativa la performance dei mercati del paese perdente il giorno successivo alla partita.

Una delle emozioni che distorcono il processo decisionale è il rimpianto o regret. Questa emozione nasce come noto dalla sofferenza che si prova nel rendersi conto che una scelta fatta in passato si sia rivelata sbagliata. Magari ti sei accorto di aver fatto un errore a non investire in Bitcoin nel 2012, il rimpianto che nasce da ciò può portarti a rinviare la decisione (investo o no?) e può portanrti all’immobilità totale. gli individui infatti preferiscono evitare di dover fare i conti con le conseguenze di una scelta sbagliata (rimpianto da commissione) e preferiscono pertanto non fare nulla, non prendere una decisione (rammarico da omissione).

il dispiacere derivante dal rammarico da omissione sia inferiore al dispiacere causato dal rimpianto per commissione

l’individuo per evitare di affrontare il fatto che una sua convinzione si è dimostrata sbagliata arriva al punto di negare l’esistenza delle evidenze e prove che contraddicono il suo punto di vista fino a spingersi ad evitare il contatto con ogni nuova informazione riguardante il problema stesso. Questo fenomeno è noto con il nome di dissonanza cognitiva.

dissonanza cognitiva: è agevolata dalla focalizzazione ossia dalla tendenza a cercare solo le informazioni relative alle opzioni prese in considerazione e a trascurare le possibili alternative. La focalizzazione infatti riduce a posteriori la dissonanza cognitiva in quanto impedisce di tenere in considerazione le opzioni che in seguito si sarebbero potute rivelare migliori. altri fattori che aumentano la dissonanza cognitiva sono il cambiamento dei valori passati e delle opizioni oppure la ricerca di una giustificazione, razionalizzazione della scelta.

la paura del rimpianto assume un ruolo fondamentale nelle decisioni di acquisto e vendita di titoli creando l’effetto dotazione.

herding behavior, per cercare di attenuare il sentimento negativo del regret gli individui spesso attuano comportamenti di massa. cosa vuol dire… se ad esempio un certo numero di persone hanno acquistato un titolo molti altri saranno portati ad effettuare lo stesso investimento. Si crea cosi un effetto moda. il sapere che non si è soli nell’aver effettuato una scelta (sbagliata) aiuta gli individui ad accettare le conseguenze (rimpianto)

Errori di preferenza

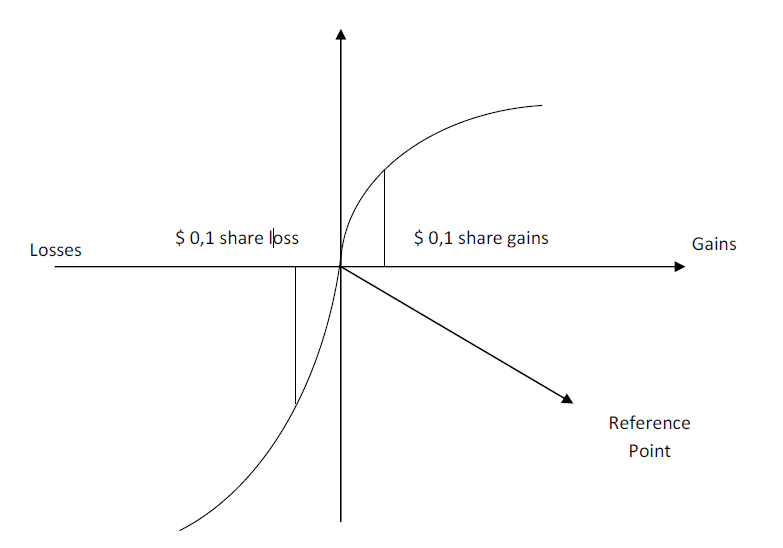

Loss Aversion (avversione alle perdite): il dispiacere che un soggetto prova nel perdere una somma di denaro è maggiore del piacere per il guadagno della stessa somma.

Una perdita di 500 euro provoca un dispiacere molto maggiore rispetto alla soddisfazione derivante da un guadagno di 500 euro

E’ stato provato da Daniel Kahneman, che il dispiacere sopportato dagli individui ad una perdita è circa il doppio rispetto al piacere provato in seguito al guadagno della stessa somma.

Una scommessa del genere vi sembra equa?

lancio di una moneta, se esce testa perdete 100 euro, se esce croce ne vincete 110 euro. A rigor di logica si, vi è un 50% di probabilità e quando esce croce si vince di più, alla lunga potrebbe andarvi bene. Pero ripeto è equa? partecipereste ad un gioco così? rispondete sinceramente.

molto probabilmente no. La vostra mente vi urla di non accettare la scommessa perche il peso di una perdita è superiore al piacere di una vincita dello stesso importo.

In realtà Kahneman ha dimostrato che per essere equa alla vostra mente questa scommessa deve darvi in vincita almeno 150-250 euro. Ossia in media il peso (psicologico ed emotivo) di una perdità è più pesante di 1.5-2.5 volte rispetto alla felicità data dalla vincità.

Date uno sguardo a questa funzione di valore. La pendenza della curva è più ripida nel dominio delle perdite che non in quello dei guadagni. Gli individui attribuiscono un maggiore peso ad una perdita subita da un titolo azionario rispetto ad un aumento dello stesso importo dello stesso titolo azionario.

Una variante di questo Bias, è la myopic loss aversion, gli individui infatti tendono a trascurare le prospettive di lungo termine per concentrarsi su quelle di breve periodo, rispetto alle quali può essere dominante la paura di subire perdite.

Status quo Bias: un implicazione diretta dell’avversione alle perdite è che gli individui hanno una forte tendenza a rimanere fedeli alla loro situazione attuale. Questo è valido anche fuori dal campo degli investimenti. Un cambiamento rispetto ad una situazione iniziale viene vissuto come più rischioso rispetto al mantenimento dello status quo. Interessante lo studio di Samuelson e Zeckhauser, ad alcuni individui viene detto di immaginarsi come dei seri lettori di riviste finanziarie e di essere molto interessati in materia di investimenti. Sfortunatamente, non avendo mai avuto a disposizione alcuna somma, non avevano mai potuto effettuare investimenti reali. Improvvisamente ereditano una cospicua somma (liquida) e devono decidere come investirla. Considerano diversi portafogli e le scelte sono tra investire in titoli con moderato rischio, con alto rischio, buoni del tesoro e obbligazioni. Ad altri soggetti veniva posto lo stesso problema ma l’ammontare ereditato era in questo secondo caso per la maggior parte già investito in titoli caratterizzati dal basso rischio. Gli studiosi individuarono così come la scelta per l’investimento in titoli a basso rischio fosse largamente preponderante negli individui ereditanti il portafoglio già formato piuttosto che in quelli ereditanti la somma di denaro liquida. L’effetto di questo bias è molto più alto quanto più numerose sono le alternative tra le quali i soggetti sono chiamati a scegliere.

L’effetto isolamento: prova a rispondere alle seguenti domande…

in aggiunta a ciò che possiedi ti vengono ora dati 1000 euro, dopo poco ti viene fatta questa domanda: preferisci guadagnare 1000 euro con una probabilità del 50% oppure avere un guadagno sicuro di 500 euro? (gran parte delle persone sceglie la seconda).

in aggiunta a ciò che possiedi ti vengono ora dati 2000 euro, dopo poco ti viene fatta questa domanda: preferisci perdere 1000 euro con una probabilità del 50% oppure perdere sicuramente 500 euro? (gran parte delle persone accetta il rischio della prima.

tendiamo a rischiare più nel caso di perdite, rischiamo di meno nel caso di guadagni; ma a parte questo gli individui tendono ad isolare le caratteristiche di un problema decisionale. Una volta isolate le caratteristiche si tende a concentrare l’attenzione solo su quelle caratteristiche che si ritiene siano salienti. Opzioni equivalenti come le proposte sopra, una volta scomposte in elementi basici possono condurre ad errori di valutazione.

nei problemi sopra potevi nel caso uno tornare a casa con 2000 euro in tasta ( al 50% dei casi) o con 1000 euro in tasca (al 50% dei casi) oppure potevi con sicurezza tornare a casa con 1500 euro. E nel secondo caso? nel secondo caso è lo stesso :), perchè allora hai dato risposte diverse? perche tendiamo ad isolare le caratteristiche di un problema decisionale.

L’effetto framing: le preferenze e le scelte degli individui variano a seconda di come viene posto loro un problema. il linguaggio utilizzato, il contesto, la presentazione sono tutti elementi che giocano un ruolo fondamentale nel processo di scelta dell’individuo in generale e dell’investitore nello specifico.

gli individui sono inoltre soggetti alla cosiddetta cognitive inertia. Le persone in questo caso affrontano i problemi cosi come essi sono presentati. un importante implicazione del effetto framing è il cambiamento della propensione verso il rischio. E’ stato dimostrato come una maggiore enfasi sui guadagni potenziali aumenti l’avversione al rischio, mentre una maggior enfasi alle perdite potenziali determina propensione al rischio e avversione alle perdite.

cosa sceglieresti tra programma A che consente di salvare 200 persone e programma B che consente di salvare tutte le 600 persone con una probabilità di 1/3? sceglieresti A non è vero?

e cosa sceglieresti tra Programma C con morte sicura di 400 persone e D con il quale nessuno muore con una probabilità pari ad 1/3? La maggior parte delle persone sceglie D

Come avrai intuito A è l’equivalente di C e B è l’equivalente di D. l’individuo razionale dovrebbe considerare equivalenti i due giochi anche se presentati in maniera diversa, ma siamo individui emozionali e risentiamo dell’effetto framing.

home bias: come si può intendere dal nome, home bias indica la propensione degli individui a concentrare gli investimenti sui titoli domestici piuttosto che sui titoli stranieri. gli individui ritengono di essere più competenti sui primi perche risultano familiari e dimostrano verso di essi atteggiamenti identificati come di overconfidence e ottimismo.

Date un occhiata al vostro portafoglio? probabilmente avete o avete avuto bot italiani, azioni o obbligazioni di banche italiane.

se dovessi investire in un azione del settore energetico non sceglieresti eni o enel? 🙂 non ti senti più al sicuro ad investire o formulare previsioni su asset domestici? non è meglio investire in una casa in italia invece che in germania o in thailandia?

comportandosi cosi però non riesci a cogliere tutti i benefici derivanti dalla diversificazione. un conto è se sei americano e investi in società americane copri alla fine buona parte della capitalizzazione di mercato, ma se sei italiano ti stai focalizzando troppo su un piccolo mercato.

versione estrema di questa disturbo vede i soggetti investire in titoli della società per la quale lavorano, incorrendo cosi in un doppio rischio (finanziario e professionale). Se lavori in Fiat non ti sentiresti più sicuro ad investire in azioni Fiat?

questo bias può essere spiegato grazie alla euristica della familiarità, le persone concentrano gli investimenti su ciò che pensano di conoscere più approfonditamente. Il fatto che gli individui si reputino più competenti nel formulare previsioni sui titoli del proprio paese non significa però che tali previsioni siano realmente più attendibili.

la movimentazione del portafoglio: Quali sono le ragioni per cui sempre più individui sono spinti a movimentare i portafogli?

questa tendenza è stata aiutata sicuramente dal diffondersi del trading online e della maggiore disponibilità di informazioni a facile portata degli individui.

le ragioni sono essenzialmente 2:

- market timing: l’investitore movimenta il portafoglio perche pensa di saper cogliere in anticipo le tendenze generali di mercato.

- securities selection: l’investitore pensa di saper selezionare titoli sopra/sotto valutati e di trarre profitto da essi.

nella maggior parte dei casi gli investitori che movimentano di più il portafoglio sono anche quelli che ottengono performance più mediocri, minori di quelli ottenuti dai soggetti che attuano una bassa movimentazione. una spiegazione al trading eccessivo può essere data dal cosiddetto sensation seeking, ovvero la ricerca di emozioni. chi ricerca emozioni tende a movimentare il portafoglio perche si sente gratificato psicologicamente dalle emozioni suscitate, dal piacere di rischiare e dalla possibilità di essere migliore della media.

Disponibilità

ci sono situazioni in cui le persone valutano la probabilità di un evento in base alla facilità con cui si possono ricordare eventi simili. è giustificabile sostenere come sia più facile ricordarsi eventi più numerosi che rari, eventi più frequanti e verosimili piuttosto che sporadici e difficilmente immaginabili. non sempre le informazioni più disponibili sono anche le più frequenti e ciò può sfociare in considerazioni erronee.

se ad esempio qualcuno ti chiedesse di valutare il rischio di infarto tra le persone di età media, di sicuro la tua mente va a ricercare situazioni in cui persone di tua conoscenza sono state affette da situazioni simili. Se ti chiedono di attribuire una probabilità di default ad una azienda, di sicuro ti andrai a immaginare le varie difficoltà che l’azienda può andare incontro.

la rappresentazione della probabilità di un determinato evento può essere falsata da tre fattori:

- familiarità e rilevanza (easy to recall bias)

- facilità con cui si possono costruire scenari (recuperabilità)

- attribuzione di associazioni presunte tra eventi di fatto indipendenti (correlazione indotta)