Gli ETF su indici al di fuori dell’eurozona sono necessariamente sempre esposti al rischio valutario.

N.B. Rischio (perdita del capitale) e opportunità (rendimento) sono due facce della stessa medaglia.

Ogni investimento all’estero comporta sempre un rischio valutario (a meno di strategie e strumenti Hedge).

Investire all’estero per noi comporta una maggiore diversificazione di portafoglio ed una minore volatilità dello stesso.

Dobbiamo però comprendere che, l’apprezzamento dei vari titoli ed i guadagni in cedole e dividendi, saranno vani se vi sarà un pari effetto negativo al tasso di cambio.

Se ad esempio l’azionario americano si apprezza del 10% ma se al tempo stesso il dollaro perde il 10% nei confronti dell’euro noi saremmo in pareggio (se siamo investitori europei)… e se investiamo in azionario Russia, con un apprezzamento del 2%, ma una perdita del rublo del 10% sull’euro noi saremmo più poveri di prima 😀

Quando si parla di valuta degli ETF vi è sempre un’enorme confusione. Cerchiamo quindi di fare chiarezza.

Come vengono gestite le valute degli ETF:

- valuta del fondo (anche conosciuta come valuta base); valuta al quale viene quotato l’ETF, spesso coincide con la valuta dei titoli ma non sempre.

- valuta di scambio (anche conosciuta come valuta di negoziazione); è la valuta con la quale viene scambiato l’ETF.

- valuta dei titoli (anche conosciuta come valuta di denominazione); Rappresenta il rischio cambio. E’ la valuta delle attività sottostanti l’ETF.

Valuta del fondo

Tutte le attività degli ETF sono gestite e regolate nella valuta del fondo. Anche le distribuzioni di cedole e dividendi vengono effettuate nella valuta del fondo.

N.B. la banca in cui si detiene il dossier titoli converte la valuta estera (se presente), in valuta locale dove il vostro conto è aperto.

La valuta del fondo in genere è la moneta utilizzata per l’indice sottostante. La valuta dell’indice è solitamente la stessa dove sono incluse la maggior parte delle attività scambiate nell’indice.

Es. un etf sull’indice di borsa FTSE mib è chiaramente rappresentato in EURO (le aziende al suo interno per la maggior parte operano in euro, incassano euro, pagano dividendi in euro e cosi via…). Per questo solitamente anche la valuta del fondo è l’EURO.

Vediamo un’ulteriore esempio…

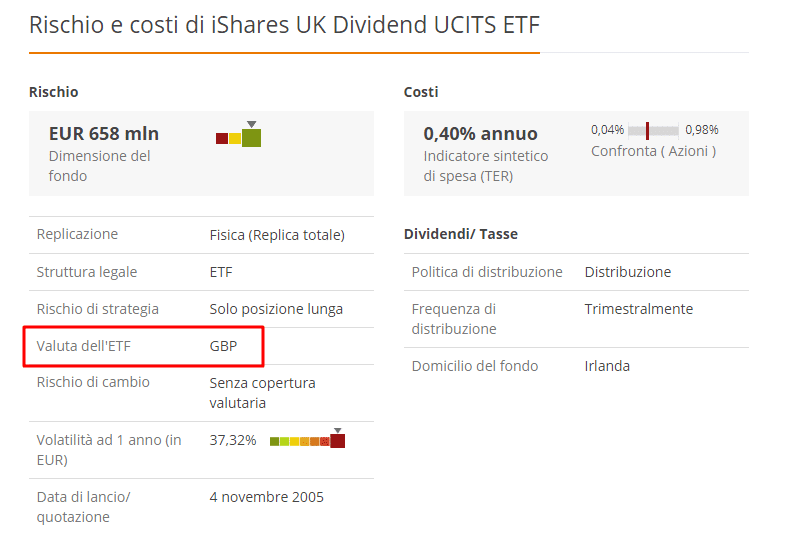

Questo ETF uk dividend+, ha la valuta del fondo in sterline inglesi e non effettua una copertura. La valuta del fondo coincide con la valuta dei titoli, in quanto le aziende UK lavorano con sterlina inglese. Quindi andando ad investire con questo ETF ci ritroveremmo esposti al rischio valutario, perché l’etf in questione non utilizza l’euro.

le aziende che compongono l’indice che replica questo ETF lavorano con sterline inglesi e incassano sterline inglesi, siamo per forza di cose esposti al rischio valutario.

Anche i dividendi di questo ETF vengono erogati in GBP, anche se poi la banca dove vengono accreditati gli stessi, ce li converte istantaneamente in euro (se ad esempio è una banca italiana).

N.b. valuta del fondo può essere diversa rispetto alla valuta dell’indice o dei titoli (leggi sezione valuta dei titoli). Non è la valuta del fondo a dirci se siamo esposti al rischio valutario o meno.

Valuta di scambio

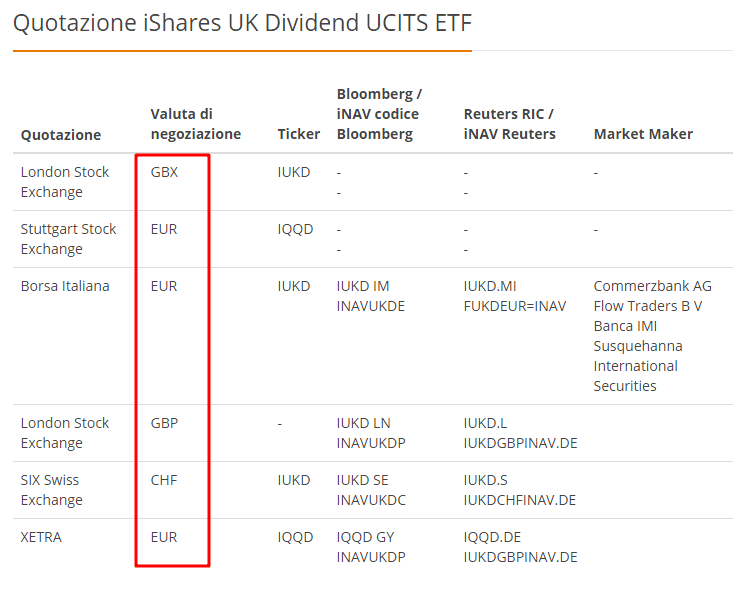

La valuta di scambio è la valuta con la quale L’ETF viene negoziato su una particolare piazza. A prescindere dalla valuta del fondo dell’ETF.

Gli ETF scambiati su piazze di scambio come Borsa Italiana, Xetra, e parigi sono sempre negoziati in Euro.

Gli ETF scambiati ad esempio su Londra sono invece spesso negoziati in sterline. ETF su Londra e Zurigo è possibile trovarli in varie valute ma solitamente li si trovano rispettivamente in sterline inglesi e franchi svizzeri. Per l’investitore la valuta di scambio non interessa per quanto riguarda i rischi di cambio, in quanto ogni transazione di acquisto e di vendita può essere convertita istantaneamente in qualsiasi altra moneta.

Ad ogni modo solitamente investitori italiani, utilizzano ETF quotati nella piazza italiana.

Valuta dei titoli

I valori rappresentati nell’indice rappresentano il rischio valutario dell’ETF. E’ la valuta dei titoli a dirci se andiamo in contro al rischio cambio o meno.

Dobbiamo domandarci che valuta vi è all’interno dell’indice replicato dall’ETF?

Spesso per nostra fortuna la valuta dei titoli coincide con la valuta del fondo (come ti ho detto in precedenza). un ETF S&p 500 ad esempio è molto probabile che abbia valuta dei titoli e del fondo in USD. Le aziende operano in dollari, quindi anche valuta del fondo è il dollaro. Se investiamo in un ETF di aziende americane (quindi valuta dei titoli e del fondo usd) siamo esposti al rischio cambio.

Vi sono però delle complicazioni…

la valuta del fondo (vista in precedenza) potrebbe essere diversa dalla valuta dell’indice (dei titoli) in questi due casi:

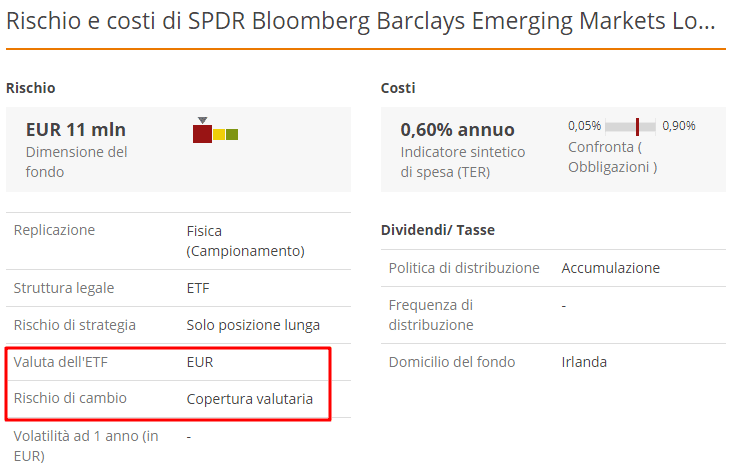

- ETF Hedge per investitori esteri, magari investitori del regno unito vogliono investire in Italia con copertura nella loro valuta locale. Allora in questo caso la valuta dei titoli sarebbe Euro (aziende italiane operano in euro), ma la valuta del fondo sarebbe sterlina inglese. (perché vi è la copertura, P.S. la copertura valutaria ha un costo per l’investitore). Altro esempio potrebbe essere questo ETF obbligazionario emergenti in valuta domestica coperto in euro. Anche se l’ETF racchiude titoli obbligazionari in valute estere (valuta titoli), la valuta dell’etf è l’euro (perché vi è la copertura).

- Le aziende che compongono un’indice spesso sono internazionali e quindi lavorano in più stati con diverse valute. Nel caso di titoli azionari ad ogni modo la valuta è in genere equiparata con la valuta della nazione della società, anche perché le aziende tendono a coprirsi dai rischi di cambio. Nei fogli informativi dei vari ETF, si può trovare la distribuzione per nazione. Nel caso delle obbligazioni potremmo trovare ad esempio obbligazioni governative emergenti in valuta domestica (valuta titoli), con valuta del fondo in USD. Noi in questo caso siamo esposti non al rischio cambio euro/dollaro, ma al rischio cambio valute domestiche euro.

La spiegazione è semplice, nel caso di un obbligazionario giapponese in Yen con valuta del fondo in dollari noi in realtà siamo esposti al rischio euro/yen.

Quindi ricorda ogni volta che siamo esposti in più valute (senza hedge), o ogni volta che la valuta del fondo differisce dalla valuta titoli e le stesse differiscono dalla nostra valuta, quello che determina il nostro rischio cambio è la valuta dei titoli.

ETF hedged

In questo articolo puoi trovare di tutto su ETF Hedged.

Vi sono ETF che consentono di coprirsi dal rischio valutario, ovviamente questo tipo di copertura ha il suo costo…

Questi ETF solitamente presentano la dicitura Hedge nel loro nome.

N.B. se la valuta del fondo di un ETF è in Euro, vuol dire che viene già effettuata una conversione in euro di tutto ciò che è presente all’interno del fondo, MA non vi è alcuna copertura valutaria.

Quanta della performance dell’ETF è spiagata dalla valuta?

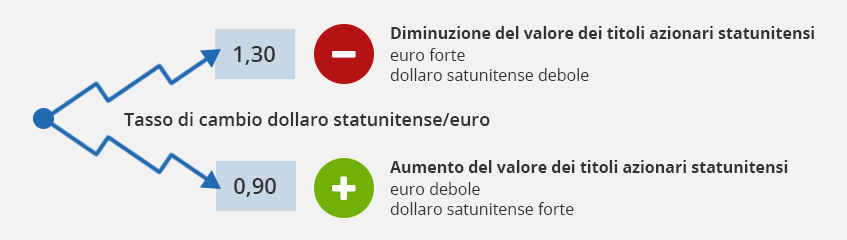

Variazioni nei tassi di cambio possono rappresentare sia rischi che opportunità per gli investitori.

Investire in ETF con valuta diversa rispetto alla nostra può influenzare le performance dei nostri portafogli.

Nel breve e nel medio periodo variazioni nel tasso di cambio favorevoli possono essere determinanti nel rendimento del nostro portafoglio. In questo caso anche molta della performance può essere data da cambiamenti nei tassi di cambio.

Nel lungo periodo no! Tassi di cambio e sviluppo dei mercati di capitale delle nazioni convergono nel lungo periodo. Se si investe nel lungo periodo nei mercati azionari di grandi economie estere, il tasso di cambio viene già prezzato. Tutti gli esperti ritengono non necessario effettuare coperture valutarie per investimenti di lungo periodo.

Come proteggersi dal rischio di cambio degli ETF

Ricorda, nel lungo periodo, i rendimenti dei mercati azionari e le fluttuazioni valutarie tendono ad allinearsi. Non vi è quindi un’esigenza estrema di copertura valutaria per chi investe per il lungo periodo.

Vediamo ad ogni modo alcuni consigli per proteggersi dalle fluttuazioni monetarie:

- evitare la concentrazione e diversificate: Quando si investe è sempre bene utilizzare il buon senso. Evitare di esporsi al 100% in italia con obbligazioni ed azioni, in questo caso il nostro portafoglio sarebbe al 100% in euro. Se l’euro perde nei confronti di altre valute anche noi in realtà non avremo più lo stesso potere di acquisto in giro per il mondo. Per analogia vale lo stesso al contrario, meglio evitare di costruire un portafoglio con il 100% degli asset esposti in rublo (Russia). Il buon senso prevale sempre negli investimenti. E’ il caso di costruire un portafoglio diversificato anche per le diverse valute (con focus chiaramente sulle principali).

- Utilizzare ETF Hedge, per chi davvero ne ha esigenza. Puoi trovare di tutto sugli ETF hedged qui.

Una risposta

Salve. Chiaro ed efficace. E’ intuitivo che comprando ACWI compro azioni Giappone, Cina, Brasile rispettivamente in yen, yuan, real che vengono pagate e detenute in dollari (valuta del fondo), che poi vengono convertiti in euro (valuta di negoziazione). Ma: i cross valutari non possono essere divergenti? Io non sono un matematico, ma la formula utilizzata YEN/USD * USD/EUR = YEN/EUR non richiederebbe che USD abbia sempre valore rispettivo uguale? Esempio: se YEN/USD = 4 e USD/EUR= 2, nei due cross USD ha valori differenti. Me lo spieghi meglio? Grazie

PS: comunque negli ETF globali non sempre è chiaro qual è la valuta del sottostante/di denominazione dell’ETF.