Anche Paul Tudor Jones è diventato un Bitcoiners.

In questo Market Outlook report ci spiega il perché….

“Solo a Febbraio a livello globale sono stati creati magicamente tramite il quantitative easing 3.9 trillion di dollari. E’ il 6.6% del pil globale.”

Stiamo assistendo alla Grande inflazione monetaria, un’espansione di ogni forma di denaro senza precedenti. Mai nel pianeta si era visto nulla di simile.

Il debito globale già era ad alti livelli ma questa espansione lo sta portando a crescere ancora di più. Il risultato è che vi è una reflazione dei prezzi di ogni asset.

Nel breve periodo il calo dei consumi, terrà a bada l’inflazione. Il problema semmai è cosa succederà nel lungo periodo con banche centrali che dovranno in qualche modo riparare i danni prodotti dalla più grande disoccupazione mai vista nel pianeta.

Questa creazione estrema di denaro non passerà impunita. “Ci saranno asset che andranno bene e asset che andranno male. Gli investitori da sempre utilizzano l’oro per proteggersi dall’inflazione.”

“Il mondo però tende a creare sempre nuovi safe asset e paradossalmente Bitcoin può giocare un ottimo ruolo qui.”

Assuefazione da debito

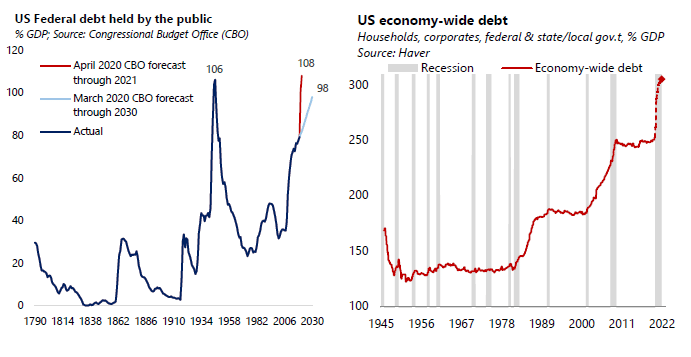

Ciò che è evidente a tutti è la crescita globale del debito di tutti i settori per far fronte crisi economica. Oltre ai rapporti di debito in aumento in virtù di un numeratore più grande, tali rapporti saranno inoltre sostenuti da un denominatore in calo: potrebbero essere necessari più di due anni per portare il PIL nominale al suo livello pre-shock. Secondo il Congressional Budget Office, ad esempio, negli Stati Uniti il rapporto debito pubblico / PIL raggiungerà un nuovo massimo storico l’anno prossimo, al di sopra del picco della seconda guerra mondiale. Il debito corporate sta inoltre salendo rapidamente a livelli record.

A questo passo non è impossibile che l’economy-wide debt ratio (linea rossa su grafico a destra) aumenti del 50% rispetto al PIL globale in un anno e mezzo.

Stampare soldi è un brutto vizio

Le banche centrali sono all’erta per contribuire a finanziare questo aumento del debito.

Dalla fine di febbraio, Il bilancio della Fed è già cresciuto del 60% ed è sulla buona strada per arrivare a raddoppiare entro la fine dell’anno

anno.

Perfino due banche centrali “principianti in quanto a QE” hanno scatenato le loro macchine da stampa.

La banca centrale del Canada ha già triplicato il suo bilancio e la Reserve Bank of Australia ha autorizzato un’aumento del 43% del suo bilancio.

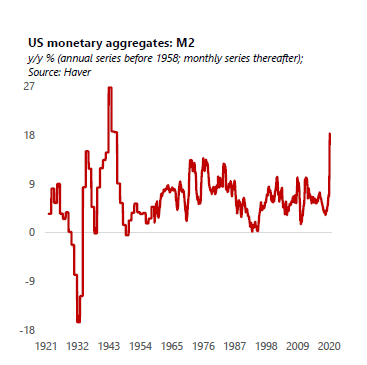

Con questa rapida espansione del bilancio delle banche centrali vi è stato un forte aumento degli aggregati monetari. Nell’ultima pubblicazione settimanale dei dati sul capitale azionario della Fed, M2 è aumentato del 18,5% rispetto ad un anno fa, un ritmo di crescita senza precedenti nella storia delle serie temporali settimanali a partire dal 1981.

È probabile che la crescita annuale in M2 continuerà ad aumentare tra il 20% e il 40% entro la fine dell’anno.

Abbiamo ottenuto queste stime su M2 da alcuni dei “dinosauri” che ancora lavorano Wall Street.

L’ultima volta che M2 è cresciuto a un ritmo così elevato fu durante la seconda guerra mondiale, quando la crescita annuale di M2 raggiunse il picco di quasi il 27%.

Come rifugiarsi dalla più grande inflazione monetaria della storia

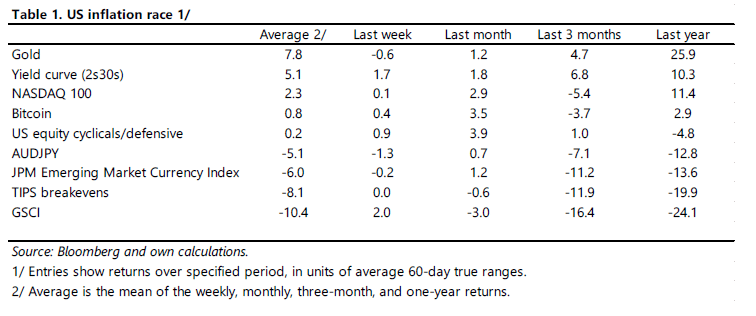

Ora che abbiamo capito in quale situazione ci troviamo, ecco alcuni asset per navigare “sicuri” nella più grande inflazione monetaria che verrà. (secondo Paul Tudor Jones)

Ecco i migliori Inflation Hedge: (in questa lista ci sono anche asset che hanno performato bene in periodi di reflazione)

- ORO, riserva di valore da 2500 anni

- long su asset monetari

- short su bond lunga scadenza

- nasdaq 100

- Bitcoin

- AUDJPY, long su commodity exporter, short su commodity importer

- TIPS, bond governativi che proteggono dall’inflazione

- GSCI (Goldman sachs commodity index) 24 materie prime che riflettono la crescita economica globale

- JPM Emerging market Currency index, storicamente quando la crescita ed inflazione sono alte, le valute dei mercati emergenti sono andate bene.

Leggendo il suo report, sembra che anche Tudor sia arrivato alle stesse conclusioni di Ray Dalio.

A leggere le prossime righe sembra che sia io stesso a parlare o anche un qualsiasi investitore cripto ormai navigato.

“One thing that piqued my interest from this list of assets, and that one day might be brought to prominence by the GMI, is Bitcoin. Truth in advertising, I am not a hard-money nor a crypto nut. I am not a millennial investing in cryptocurrency, which is very popular in that generation, but a baby boomer who wants to capture the opportunity set while protecting my capital in ever-changing environments. One way to do that is to make sure I am invested in the instruments that respond first to the massive increases in global money. And given that Bitcoin has positive returns over the most recent time frames, a deeper dive into it was warranted. I did have some experience with it back in 2017, having a tiny amount in my personal account for fun. Amazingly, I doubled my money and got

out near the top when it was apparent to any market technician we were blowing off. It is amazing how well one can trade when there is no leverage, no performance pressure and no greed to intrude upon rational reflection! When it doesn’t count, we are all geniuses. But the GMI caused me to revisit Bitcoin as an investable asset for the first time in two and a

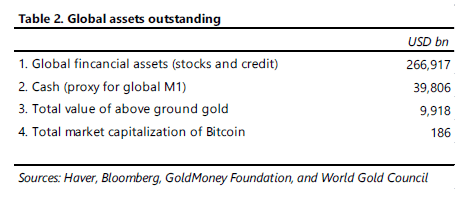

half years. It falls into the category of a store of value and it has the added bonus of being semitransactional in nature. The average Bitcoin transaction takes around 60 minutes to complete which makes it “near money.” It must compete with other stores of value such as financial assets, gold and fiat currency, and less liquid ones such as art, precious stones and land. The question facing every investor is, “What will be the winner in ten years’ time?” At the end of the day, the best profit maximizing strategy is to own the fastest horse. Just own the best performer and not get wed to an intellectual side that might leave you weeping in the performance dust because you thought you were smarter than the market. If I am forced to forecast, my bet is it will be Bitcoin. A store of value is anything that holds its purchasing power in the future. It is completely a function of people’s perception of its worth. Even tulips at one time were considered a store of value. Financial assets comprise the largest store of wealth in the world as they generally have the added advantage of providing yield, which helps offset the impact of inflation. Gold has survived the test of time although a rational person could ask “Why gold over any of the other 118 elements?” Fiat currency (cash) is backed by the full faith and credit of the people of that country, although that promise has high variability, as history has shown. And the newest entrant is Bitcoin, which seems to have emerged from the crypto war of 2017 as the clear winner with a market cap 10x that of its closest competitor.”

Tudor ha valutato questi asset secondo 4 parametri:

- potere di acquisto

- affidabilità

- liquidità

- Portabilità

Dalla lista sono stati esclusi l’immobiliare e le opere d’arte per la loro scarsa liquidità.

La vera sfida è capire quale tra gli asset precedenti sarà davvero il vincitore nei prossimi 10 anni.

Secondo Tudor:

- per quanto riguarda il potere di acquisto, Bitcoin è in ultima posizione ed oro in seconda posizione

- Secondo l’affidabilità bitcoin è in ultima posizione dato che è ancora piuttosto recente come asset. L’oro è invece in prima posizione

- Per quanto riguarda la liquidità, bitcoin a detta di Tudor è l’unico store of value che è tradabile 24 ore su 24 e 7 giorni su 7.

- A portabilità invece Bitcoin è in prima posizione. In caso di scenari apocalittici non si avrebbe alcun problema a portarsi appresso Bitcoin a differenza di cash ed oro.

“Owning Bitcoin is a great way to defend oneself against the GMI, given the current fact set. As Satoshi Nakamoto, the anonymous creator of Bitcoin, stated in an online forum around the time he launched Bitcoin, the root problem with conventional currency is all the trust that’s required to make it work. The central bank must be trusted not to debase the currency, but the history of fiat currencies is full of breaches of that trust.” I am not an advocate of Bitcoin ownership in isolation, but do recognize its potential in a period when we have the most unorthodox economic policies in modern history. So, we need to adapt our investment strategy.”