In questo articolo andremo a vedere il classico portafoglio 60/40, ossia 60% azionario e 40% obbligazionario, e vedremo anche come replicarlo tramite 2 soli ETF.

N.B. Questo non è il mio portafoglio preferito, e personalmente non lo consiglio chissà quanto… Soprattutto ora dove molte obbligazioni (governative e non solo) rendono 0 e vi è anche il rischio di inflazione… causato dall’espansione monetaria incontrollata da parte di banche centrali tramite base monetaria e banche tramite moltiplicatore monetario (con riserva frazionaria a 0)…

Anche io ho questa visione… anche se al momento dal crollo del Corona-virus questo portafoglio ha retto egregiamente… la decorrelazione e la mitigazione della volatilità azionaria vi è ancora…

In passato come vedremo, i rendimenti sono stati molto interessanti si parla anche di un 10% annuo… i bond hanno dato una bella mano… bisogna chiedersi se ora a tassi 0 o negativi i bond supportino ancora la performance di questo portafoglio.

Ma va ammesso che è pur meglio un portafoglio del genere rispetto a:

- lasciare tutti i soldi nel c/c o sotto al materasso a svalutarsi, cosa che fa la stragrande maggioranza degli italiani (abbiamo troppi risparmi fermi del c/c, a causa del non si sa mai, ed a causa anche di un sistema criminale che ci vuole ignoranti in materia finanziaria, difatti nessuno ci insegna ad investire…)

- Investire nel mattone che non tradisce mai (una delle pazzie italiane)

- investirli tramite vampiri e sanguisughe come banche criminali e prodotti a gestione attiva

N.B. Ormai promotori, reti e banche criminali non realizzano neanche più portafogli basiliari del genere (che sono in realtà portafogli da pivelli), non li realizzano neanche più tramite i loro prodotti “da gabinetto dell’autogrill” come fondi a gestione attiva che succhiano tutte le performance…

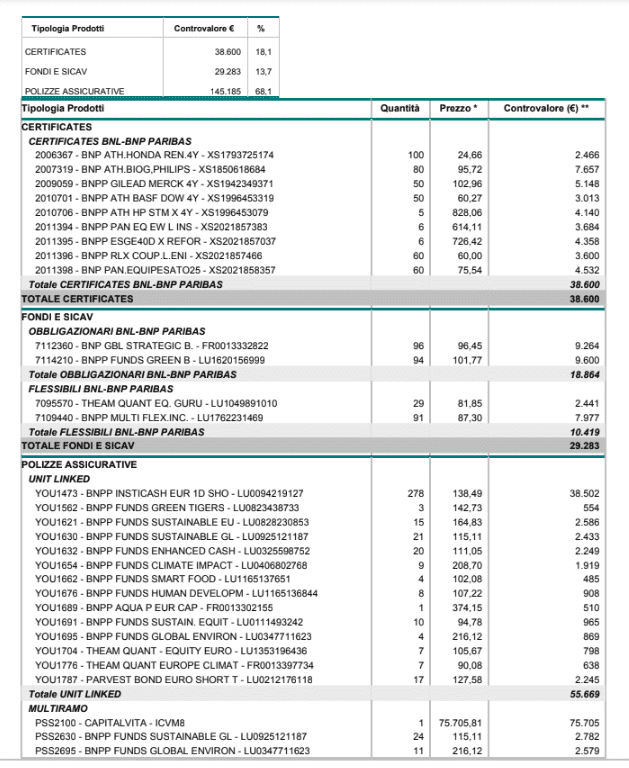

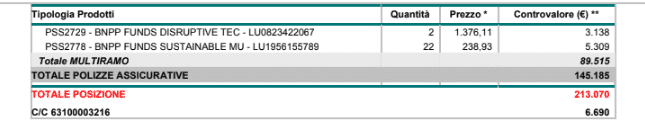

Ormai i criminali (io li chiamo così), imbottiscono i portafogli di qualsiasi cosa, ecco ad esempio uno dei portafogli di uno dei miei clienti che è stato derubato per anni dalle banche a sua insaputa…

E’ imbottito di certificati, (i certificati non sono il male ma un uso eccessivo e senza senso si…), e di altri prodotti assicurativi con un asset allocation che non ha ne capo ne coda….

Questo per dire che… questo portafoglio classico (basiliare) 60/40, 60% azionario e 40% obbligazionario, è già meglio del 99% della “roba” che si vede in giro, e credimi… mi dispiace molto…

ASSET ALLOCATION

Vediamo come è composto questo portafoglio:

- 60% in azionario globale, di ogni settore, ed ogni stile di investimento

- 40% in obbligazionario globale, tutti i bond di ogni scadenza, sia governativi che corporate

Quindi è un portafoglio che copre tutto tranne gli investimenti alternativi… E’ un portafoglio che si basa solo negli unici due asset da cashflow, andando a privilegiare l’azionario rispetto all’obbligazionario.

La versione classica è quella americana e ad accumulo dei dividendi/cedole.

Io preferisco la versione internazionale ad accumulo.

Non è bilanciato in quanto a rischio, neanche un 50/50 lo sarebbe, l’azionario è troppo più volatile dell’obbligazionario.

Esistono diverse varianti di questo portafoglio, la variante USA, la variante dinamica e la variante a distribuzione di dividendi e cedole per chi avesse bisogno di entrate ricorrenti.

Chiaramente va ribilanciato, direi almeno 1 volta all’anno.

PERFORMANCE

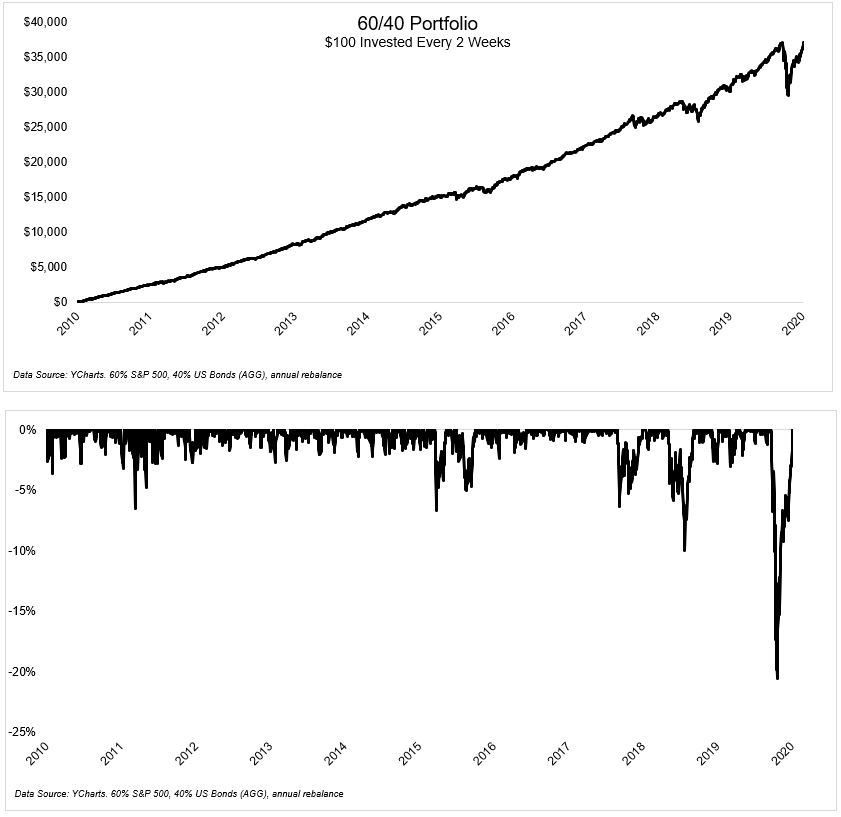

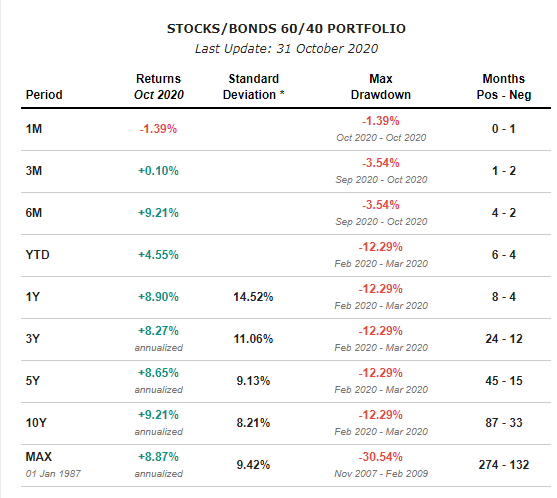

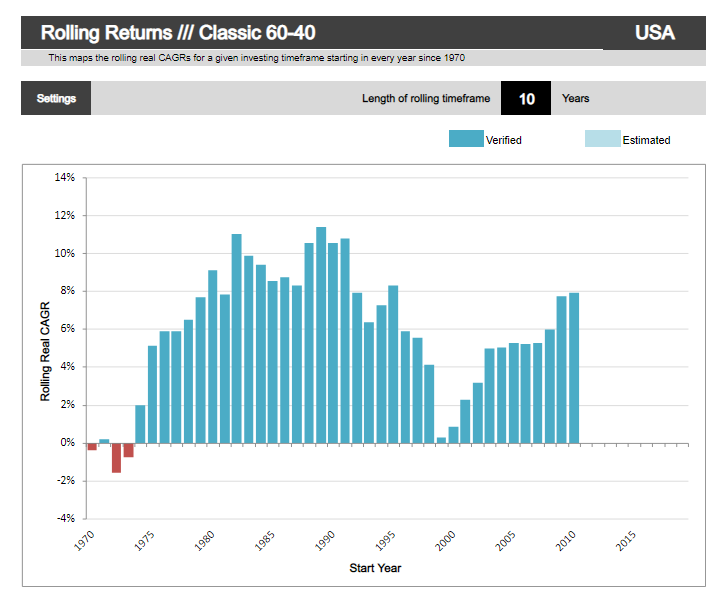

Andiamo a vedere la performance di questo portafoglio classico 60/40 ad accumulo… Gran parte dei grafici sono presi da Lazyportfolioetf (ho avuto il piacere di conoscere il fondatore ed è pure italiano) e da portfoliocharts e si riferiscono alla versione americana di questo portafoglio non quella internazionale…

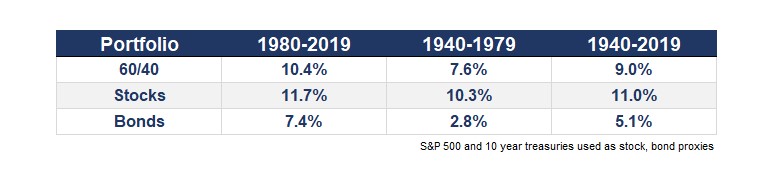

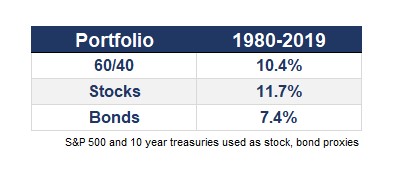

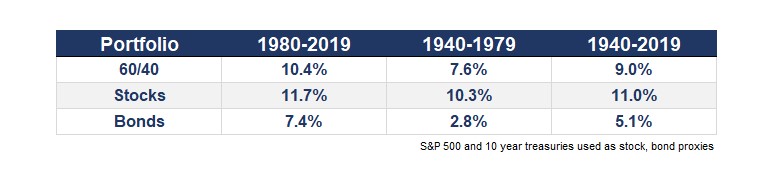

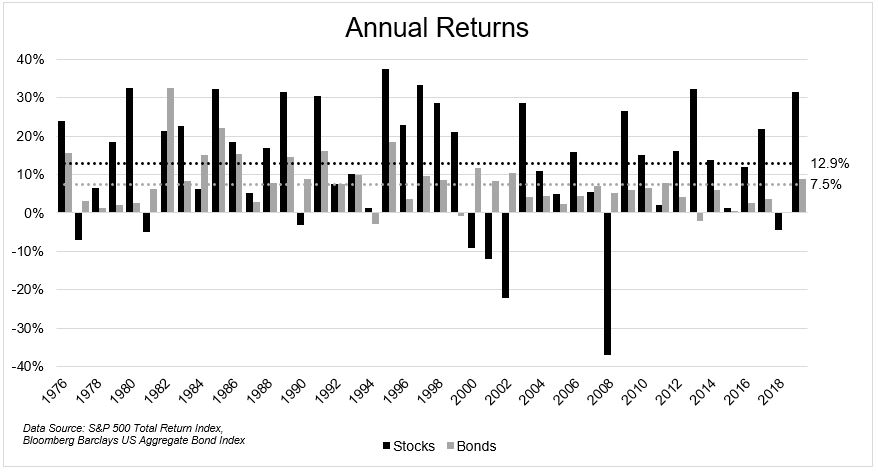

Questo portafoglio dal 1940 al 2019 ha prodotto un rendimento annuo del 9%, l’azionario ha prodotto un 11% e l’obbligazionario un 5.1%.

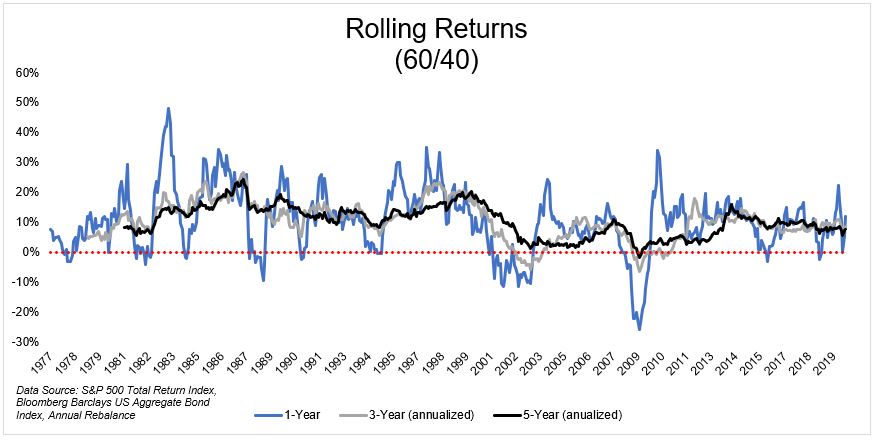

Questo portafoglio ha generato rendimenti positivi ad un anno l 82% delle volte, a 3 anni il 93% ed a 5 anni il 99.4% delle volte.

N.B. i ritorni non sono stati dati solo dal reparto azionario ma anche dall’obbligazionario…

La versione internazionale non si discosta di molto da questi grafici…

I rendimenti quindi… storicamente sono stati anche interessanti, la volatilità è alta però… Puoi trovare diverse misure di volatilità in realtà dipende quando si ribilancia…

DRAWDOWN

Vediamo come questo portafoglio ha retto a crolli di borsa nel passato…

nel 1974 ha realizzato un -24% circa, nel 2008 un -19% ed il peggior calo dal 1970 è stato del -34%…

Si tratta quindi di un portafoglio volatile… certo mitiga la volatilità di un portafoglio composto dal 100% in azionario dove magari il calo è stato anche del 50%… ma è pur sempre una bella volatilità non adatta a tutti.

Ecco come replicarlo

Per replicare questo portafoglio classico 60/40 bastano solo due ETF:

- 60% del PTF su SPDR MSCI ACWI UCITS ETF , IE00B44Z5B48

- 40% del PTF su Xtracker Barclays Global Aggregate Bond Swap UCITS ETF 1D , LU0942970103

Sarebbe una buona idea replicare questo portafoglio alle valutazioni attuali tramite PAC... Questo infatti è l’andamento del portafoglio con un pac di 200 al mese con doppio ingresso mensile