Il deep value investing è una filosofia di pensiero molto vicina al value investing ma in qualche modo ancora più estrema.

Vi sono oramai tantissimi stili di investimento, il value investing, il moderno value investing, il contrarian investing, il classic graham investing, il deep value investing, l’index investing… e cosi via.

In questo articolo cerchiamo di fare chiarezza sul deep value investing.

Questa filosofia consiste nel comprare società il cui prezzo è nettamente inferiore al valore attuale, senza tenere in considerazione le aspettative di crescita.

Questa categoria di società corrisponde a ciò che Warren Buffett comprava all’inizio della sua carriera: società con valutazioni eccessivamente depresse, ma spesso di pessima qualità.

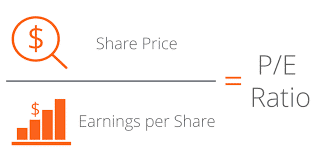

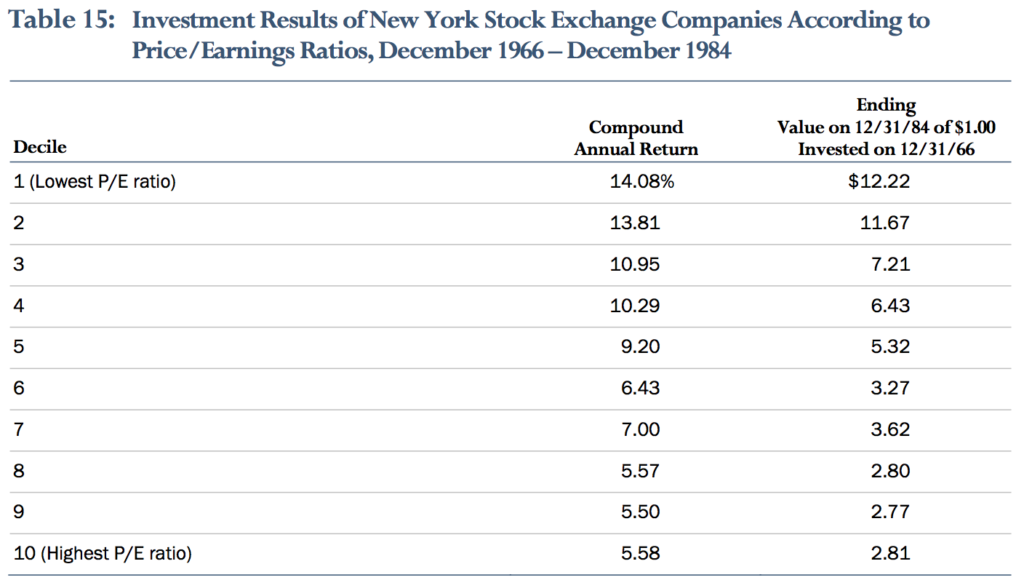

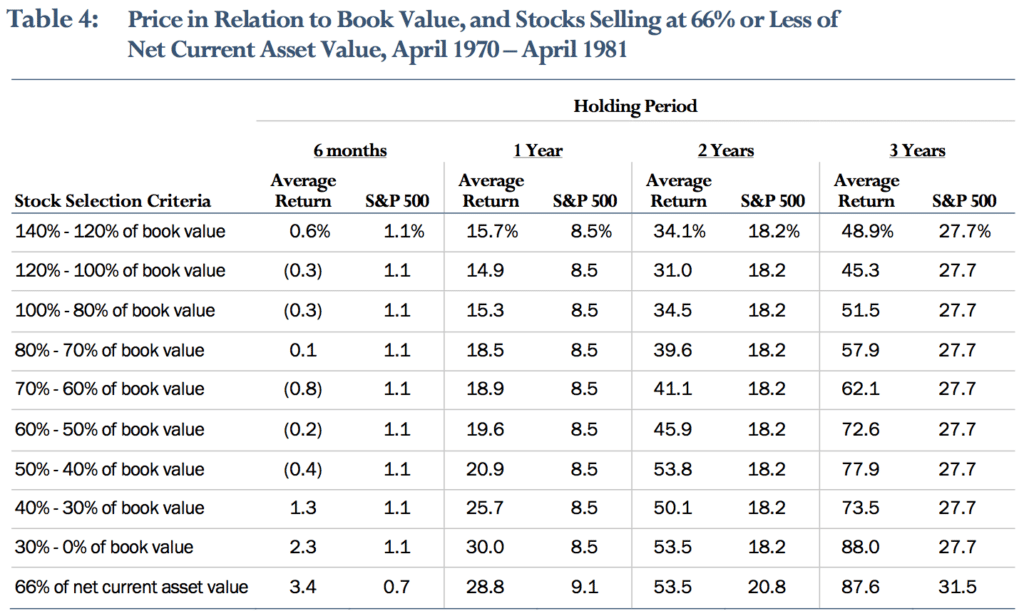

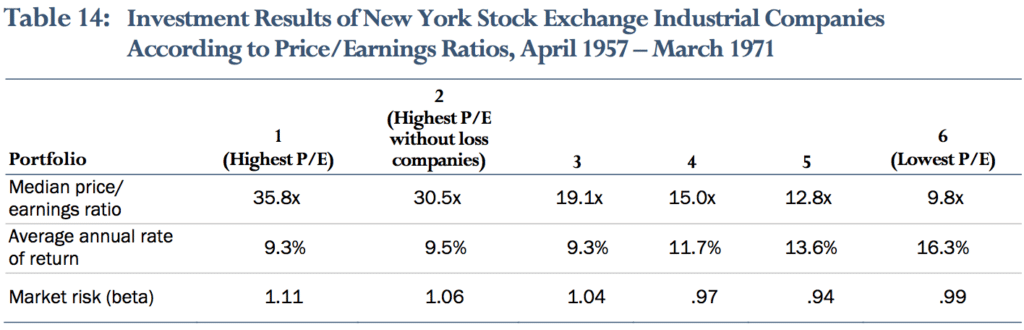

Statisticamente comprare società con prezzi e multipli (come P/e, P/b, ecc..) depressi anche se di pessima qualità (diversificando!) porta ottimi risultati nel lungo periodo.

Successivamente Buffett cambiò strategia, la sua filosofia di investimento si sviluppò nel cercare di applicare gli stessi criteri di valutazione a società di alta qualità. Come è immaginabile non è facile trovare società di altissima qualità a prezzi stracciati. Infatti nella sua filosofia di investimento si parla di “fairly priced good companies”. E devo dire che tendenzialmente preferisco questo approccio.

Lo stesso Warren Buffett paragona la filosofia “deep value” alla raccolta di mozziconi di sigarette trovate per la strada… sono disgustose da fumare ma sono gratuite.

Le società “pescate” con approccio deep value sono società che hanno:

- problemi strutturali

- prodotti a rischio di obsolescenza

- entrambi i punti precedenti

il mercato riconoscendo tali problemi, li incorpora nel prezzo del titolo, giustificando così la valutazione ridotta.

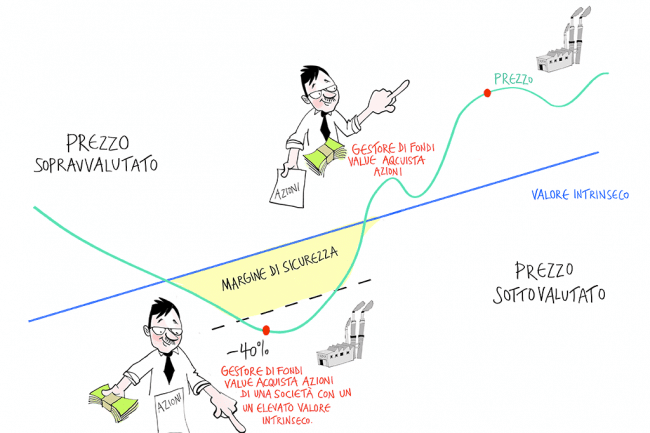

Sappiamo però che Mr. Market è pazzerello e può sovrastimare i problemi (ed anche la realtà in senso positivo) valutando la società a un prezzo più basso del dovuto, e la differenza tra il valore corretto e quello di mercato, se abbastanza grande, può essere un’ottima opportunità per l’investitore in quanto, prima o poi prezzo e valore convergono.

Prendiamo come esempio uno dei casi preferiti da Graham: i net-net. Un titolo si dice net-net quando il valore delle attività correnti, meno tutte le passività, è superiore al valore di mercato.

Il ragionamento di Graham era:

“se si acquistasse una società a sconto dal valore delle attività correnti al netto di tutte le passività e la si liquidasse, agli azionisti rimarrebbero le attività non correnti senza averle pagate.”

Per quanto una società possa essere si pessima qualità, sono poche le giustificazioni per cui dovrebbe quotarsi a un prezzo significativamente inferiore al valore di liquidazione.

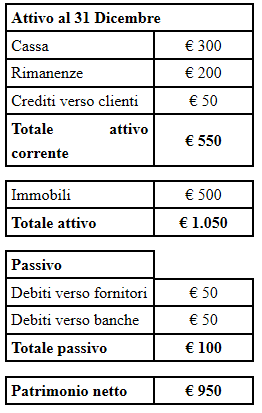

Se consideriamo il bilancio della tabella seguente, si può vedere che il valore dell’attivo corrente è di 350€ e il totale del passivo è di 100€, implicando così un NCAV (net current asset value) di 250€.

| cassa | 100€ |

| rimanenze | 200€ |

| crediti verso clienti | 50€ |

| totale attivo corrente | 350€ |

| immobili | 500€ |

| totale attivo | 850€ |

| debiti verso fornitori | 50€ |

| debiti verso banche | 50€ |

| totale passivo | 100€ |

| patrimonio netto | 750€ |

Dunque se si riuscisse ad acquistare questa società per un prezzo inferiore a 250€ e la si liquidasse, l’azionista si troverebbe in possesso di qualunque attività rappresentata dalla voce “immobili” senza averle pagate.

Ancora più estremo è il caso in cui si riesce ad acquistare titoli di una società che sono quotati a un prezzo più basso della cassa netta.

In questo caso, se la società fosse liquidata, agli azionisti spetterebbe il ricavato della liquidazione di tutte le attività, senza averle pagate.

Considerando questo bilancio, con una cassa netta pari a 200€ (cassa – totale passivo), acquisendo la società a un prezzo inferiore a 200€, l’azionista si troverebbe in mano le attività rimanenti senza averle pagate. Se per esempio tale società capitalizzasse a 150€ nel mercato, l’azionista potrebbe comprarla tutta, pagarsi un dividendo di 150€ (recuperando cosi il suo investimento) e decidere in un secondo momento che cosa fare della società (ossia se tenerla in vita o liquidarla).

E’ rischioso il deep value investing?

Personalmente ti direi di si perché rischi di comprare società davvero scadenti, ma a guardare i dati sembra di no.

I prezzi eccessivamente depressi in qualche modo limitano il rischio.

Quando vi è una brutta notizia nel mercato la variazione negativa nel prezzo in un titolo con valutazioni già eccessivamente depresse non è estrema come lo può essere per buone società a prezzi medio/alti.

E se si compra un titolo ad un prezzo estremamente più basso del valore fregandosene della crescita futura, prima o poi prezzi e valori convergono.

Problemi di questa filosofia

Quando si ha a che fare con società di pessima qualità, che spesso sono in perdita, bisogna fare molta attenzione alla velocità con cui bruciano cassa.

Se una società ha un valore di liquidazione di 100.000.000€ ma ne brucia 200.000.000€ all’anno , il valore scomparirà in 6 mesi.

Diverso è il caso in cui una società ha un valore di liquidazione di 100.000.000€ ma ne brucia 2 o 3 all’anno.

In merito al fattore liquidazione, bisogna fare anche molta attenzione agli obblighi contrattuali. Spesso le società stipulano contratti a lungo termine (es. contratti di locazioni decennali) e con penali molto alte per l’annullamento.

L’investitore quindi ne deve tenere conto nella valutazione.

Investire in società di pessima qualità richiede un determinato tipo di personalità, in quanto spesso l’investitore si troverà con la maggior parte dei propri risparmi investiti nelle società peggiori del mercato.

Ciò nonostante può trovare conforto nel fatto che le sue valutazioni, in questi casi sono basate su asset reali e facilmente valutabili, pertanto non si incorre nei rischi solitamente associati a investimenti basati sulle prospettive di crescita o sull’evoluzione dei profitti.