Una delle questioni più spinose sulle quali gli investitori si interrogano nel 2021 è se le obbligazioni siano ancora utili nell’attuale contesto economico, che vede i tassi di interesse a zero. In questo articolo voglio darti la mia personale opinione, partendo da un report pubblicato di recente da Bridgewater e suggerendoti quali soluzioni adottare per difenderti in questo contesto.

Premessa: l’utilità delle obbligazioni

In ogni portafoglio di investimento che abbia l’ambizione di potersi definire “bilanciato” è sempre stata presente una quota più o meno grande di obbligazioni. Giusto per citare un paio di esempi illustri, nel Golden Butterfly il 40% del portafoglio è allocato in bond, mentre la quota sale al 55% nel caso dell’All Weather di Ray Dalio.

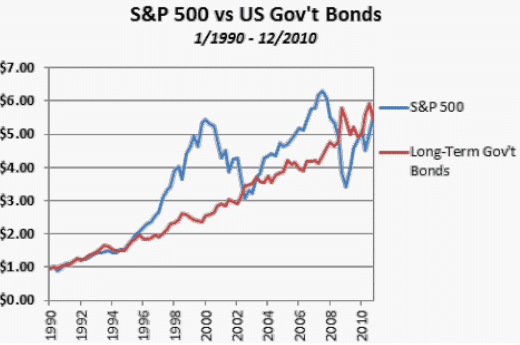

La motivazione è che possedere un portafoglio composto da una sola asset class, per esempio solo azioni porta inevitabilmente a soffrire drawdown anche importanti in condizioni di crisi o iperinflazione. Tanto per fare un esempio, l’S&P500 nel 2008 ha perso il 50% del suo valore. Le obbligazioni hanno la caratteristica di controbilanciare le azioni in questi scenari, essendo capaci di ottenere buoni rendimenti quando le azioni vanno male.

Per avere un’idea grafica di quello che stiamo dicendo confrontiamo l’andamento dell’S&P500 e dei bond governativi americani a lunga scadenza. Se ci soffermiamo sul periodo della crisi 2008 notiamo proprio questo forte distacco nella performance dei due strumenti finanziari.

Infatti, in periodi di crisi, quando l’azionario crolla, le obbligazioni sono percepite come un asset più sicuro nel quale rifugiarsi. Le motivazioni sono almeno due:

- In primis, questo genere di obbligazioni sono titoli che permettono all’investitore di respirare grazie al pagamento delle cedole e hanno un rendimento sicuro se portate a scadenza. Il capitale è sempre garantito e si ottengono anche dei guadagni nominali.

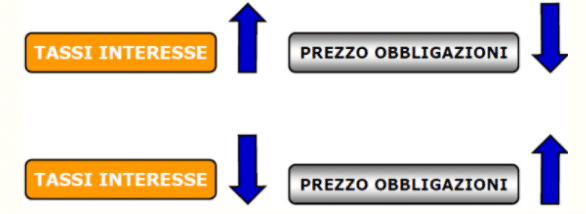

- In secondo luogo, quando c’è crisi, per favorire il ritorno ad una crescita economica, le banche centrali possono attuare politiche monetarie espansive, cioè hanno la facoltà di abbassare i tassi di interesse per incentivare consumi ed investimenti. Quando questo accade, i rendimenti delle obbligazioni di nuova emissione si abbassano e le tue obbligazioni aumentano di prezzo, perché ora quelle disponibili sul mercato hanno un rendimento minore rispetto a quelle che possiedi già in portafoglio.

Il contesto attuale

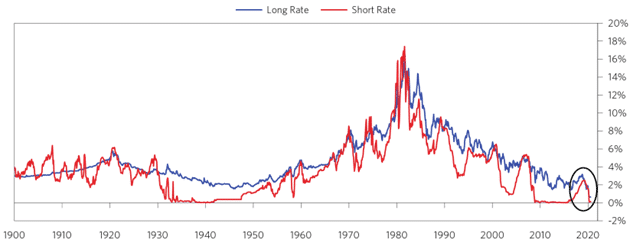

Questo bilanciamento è possibile finché i tassi di interesse sono positivi e quindi c’è margine per abbassarli. Purtroppo oggi i tassi di interesse di quasi la totalità dei paesi sviluppati nel mondo sono pari o vicini allo zero (e in alcuni casi addirittura negativi), quindi c’è poco spazio di manovra.

Inoltre, la Curva dei Rendimenti che lega i rendimenti delle obbligazioni ad ogni relativa scadenza è piatta sul lungo periodo. Questo significa che i tassi sono bassi, vicini allo zero, e il mercato si aspetta che anche in futuro i tassi rimarranno su questo livello. Lo vediamo bene nel grafico:

Per tale motivo addirittura Ray Dalio, da sempre paladino delle obbligazioni ha scritto parole dure nei confronti di questo asset in un suo articolo recente su LinkedIn. L’articolo si apre con il provocatorio “Perché mai nel mondo di oggi dovreste possedere obbligazioni?” e arriva a dire letteralmente: “investire [oggi] in bond è stupido!”

L’articolo è scioccante, se si pensa che a scriverlo è stato proprio l’inventore del portafoglio All Weather, che fa delle obbligazioni una delle asset class più importanti. Ma cosa c’è scritto davvero al suo interno? Come vanno interpretate le parole di Dalio?

L’articolo

Per leggere correttamente l’articolo di Ray Dalio bisogna partire da un concetto. Dalio afferma che lo scopo degli investimenti è quello di avere denaro in deposito da convertire in potere d’acquisto in caso di necessità o desiderio. Insomma, il paradigma numero uno di ogni investitore deve sempre essere intanto quello di proteggersi dall’inflazione.

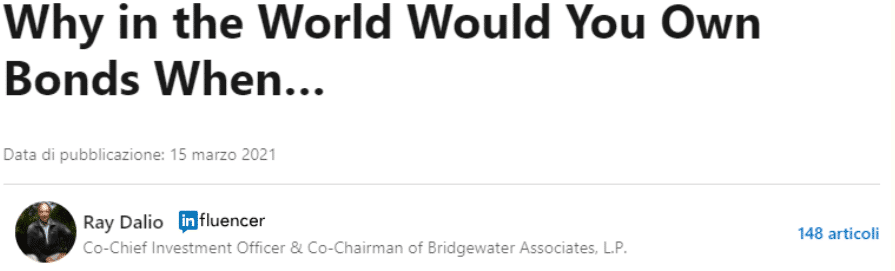

Fatta questa premessa, Dalio scrive che attualmente i rendimenti reali delle obbligazioni governative in valuta di riserva sono addirittura negativi. Insomma, essi non ci proteggono più. Facendo due conti, occorrerebbero 500 anni ai tassi attuali per avere ritorni positivi da bond USA, e andrebbe ancora peggio con Europa e Giappone.

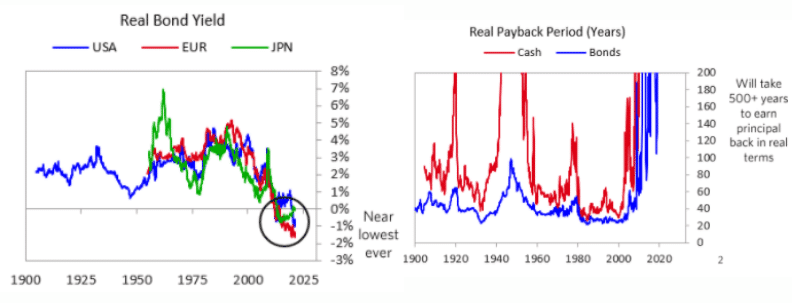

Questa situazione è ancor più grave perché i governi del mondo (in particolare gli US) si stanno sempre più indebitando per uscire da questa crisi. Peccato, però, che essendo il Dollaro una valuta di riserva, i bond americani costituiscono la gran parte dei bond posseduti da banche centrali e istituzionali. Se dovessero alzarsi i tassi, facendo crollare i prezzi di questi bond, ci sarebbero grosse perdite, che scatenerebbero ulteriori vendite.

Dopo circa 40 anni di bull market sui bond, oggi la situazione sembra sul punto di invertirsi. Ma se questi bond sono diventati pericolosi, è meglio detenere liquidità? Secondo Dalio, detenere cash anziché obbligazioni sarebbe ancora peggio. “La storia e la logica“, scrive Ray, ci dicono che in tale situazione le banche centrali non possono fare altro che stampare moneta, svalutandola. Il monito finale sulla liquidità diventa pertanto: “I believe cash is and will continue to be trash“.

Ma quindi, alla fine, qual è la ricetta per la salvezza? Ma soprattutto, Ray Dalio ha detto che le obbligazioni sono quindi un asset inutile oggi? In realtà, Leggendo con attenzione, Dalio non sta dicendo di eliminare i bond, ma solo di comprare quelli giusti!

Se da un lato è vero che il gestore dice che il modo migliore per investire nel 2021 è attraverso un “portafoglio diversificato di non-debt e non-dollar asset, con esposizione ai mercati emergenti”, è anche vero che c’è ancora una apertura sulle obbligazioni. Sì, ma quali? A ben guardare le mosse di Ray, lui sembra avere di buon occhio quelle governative di Paesi abbastanza sicuri, ma i cui rendimenti non siano ancora nulli, come la Cina. Purtroppo però non dà altri suggerimenti.

Ecco quindi che voglio darti i miei consigli personali su altre possibili soluzioni che possono ancora garantire rendimenti accettabili e garantire quella de-correlazione con le azioni che hanno reso questi strumenti celebri.

I fallen angels

Una prima soluzione di obbligazioni interessanti è costituita dai cosiddetti fallen angels. Come il termine stesso suggerisce, queste sono ex società investment grade, cioè con rating elevato, poi entrate in crisi a causa di uno shock esterno (pensiamo alla pandemia) che ne ha causato difficoltà in bilancio. Qualora le società dovessero però tornare a livelli più alti di rating, ad esempio con la riapertura dell’economia e la fine della pandemia, il prezzo dei loro bond ne beneficerebbe.

Chiaramente, queste tipologie di bond solo al 99% a tasso fisso, quindi ci sarebbe comunque il problema di un aumento dei tassi. Tuttavia, esso verrebbe mitigato proprio da un potenziale recupero del titolo di investment grade.

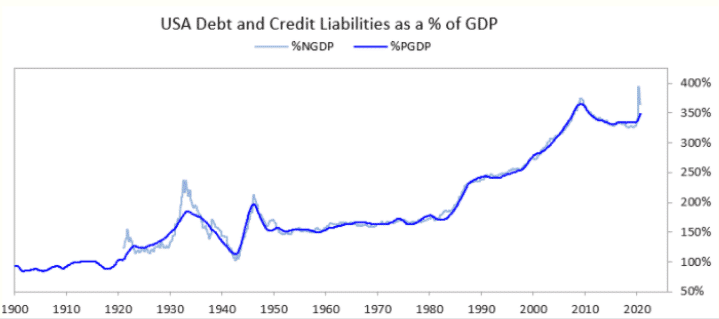

Facciamo un esempio. Carnival Cruise Line, cioè il più grande operatore mondiale di servizi di crociere è stato declassato da S&P da investment grade (rating BBB-) a junk (cioè BB- ) a causa “dell’alto livello di incertezza dettato dalla pandemia”. Per finanziarsi, Carnival ha emesso un bond triennale in dollari con scadenza 01/04/2023 e con cedola all‘11,5% annuo. Qualora la società dovesse resistere alla pandemia e ci dovesse essere una riapertura, Carnival potrebbe recuperare lo status creditizio perso e vedere il suo bond crescere di prezzo. Come si vede dal grafico, in parte questa cosa sta succedendo già ora, con un recupero della fiducia degli investitori.

Non fatevi però ingolosire dal rendimento alto. I rischi derivanti da un investimento di questo genere sono altissimi: rischio fallimento, rischio cambio, bassa liquidità dello strumento sono solo alcuni esempi.

Rising Stars

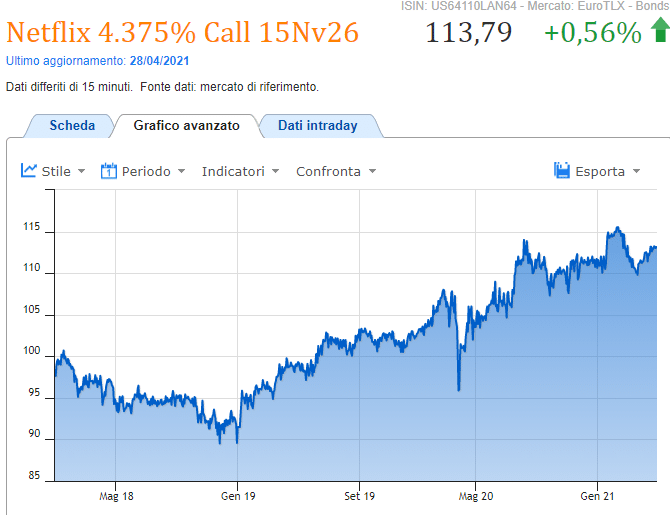

Del tutto speculari ai fallen angels ci sono i Rising Stars. Questo genere di corporate bond è tipico di quelle società in forte crescita, che attualmente hanno un rating creditizio “junk” ma che potrebbero raggiungere presto “l’investment grade”. Un esempio può essere il bond Netflix 2026 in dollari con prezzo a 111, cedola fissa al 4,4% e rating BB+. Qualora l’azienda dovesse guadagnarsi un rating creditizio a BBB- potrebbe esserci un piccolo miglioramento nel prezzo dell’obbligazione.

Inflation linked bond

Chiudiamo con una speciale tipologia di obbligazione che ha il semplice scopo di proteggere dall’inflazione. Le inflation linked bond sono obbligazioni governative indicizzate all’inflazione di qualche paese. Se il benchmark è l’inflazione americana si chiamano TIPS, se è quella inglese si chiamano GILTS, se italiana sono i BTP Italia ecc. Ne aveva parlato alla grande Filippo in questo articolo, portando pregi e difetti di questa classe di obbligazioni.

Breve duration e cedola variabile

Oltre alle inflation linked Filippo scrisse anche riguardo a duration, obbligazioni a breve scadenza e obbligazioni a cedola variabile.

In sintesi

Ma alla fine, nel 2021 le obbligazioni sono ancora utili? Il messaggio principale che vorrei passasse da questo articolo è che oggi investire in obbligazioni è molto più complesso che in passato.

Le obbligazioni non vanno certamente demonizzate, ma nel 2021, con il contesto macroeconomico attuale inserire obbligazioni governative di paesi forti in portafoglio può essere rischioso. Certo, ogni problema verrebbe eliminato se si portassero poi le obbligazioni a scadenza. Ma voi portereste mai a scadenza un bond trentennale con un tasso rendimento molto più basso dell’inflazione?

Perciò, il consiglio più grande che posso dare è quello di prendere dimestichezza con la gestione del proprio denaro, non limitandosi alle cripto o alle azioni, ma avendo una visione chiara di ogni asset class.

Se sei interessato ad ottenere istruzioni dettagliate su come gestire, creare e proteggere i tuoi soldi, ti consiglio di valutare il corso Piano A, punta di diamante della formazione finanziaria di Filippo Angeloni. Non esitare a contattarci per prenotare una chiamata strategica qualora avessi bisogno di ulteriori informazioni.