Il value averaging è una variante interessante del PAC tradizionale (inteso come dollar cost averaging)

Il VA (value averaging) è però molto diverso dal Cost Averaging. E non va confuso con quest’ultimo.

Per chi voglia approfondire consiglio la lettura del libro di Edleson, dal titolo Value Averaging

Nel PAC tradizionale infatti le rate da investire mensilmente (o nell’arco temporale che ci si è scelto) sono costanti. Qualsiasi sia il prezzo dell’asset dove si va ad investire tramite pac tradizionale si entra con rate/versamenti costanti.

Nel Value Averaging invece le rate o versamenti sono variabili e dipendono dal prezzo dell’asset nel quale si investe.

Questa tecnica esposte a tre casistiche particolari:

- può succedere che in un mese o in più mesi si debbano versare Maxi-rate (lo si deve tenere da subito in considerazione, e tenere quindi della liquidità da parte…a meno che si scelga di impostare un massimale)

- può succedere che in un mese non devi acquistare un bel nulla

- può succedere che in alcuni mesi devi addirittura vendere delle quote senza doverle acquistare. (questo avviene per VA puri… vi sono più casistiche dopo le vediamo)

L’obiettivo del VA è quello di riallineare il valore del prodotto finanziario a quello di un target che cresce nel tempo. (valore richiesto, che aumenta di tot ogni periodo che passa, con un esempio si capirà meglio questa affermazione)

Il value averaging definisce quale somma di denaro investire ogni mese in base ai movimenti di mercato e con un timing opportuno:

la somma è maggiore se il mercato scende e minore quando le quotazioni salgono.

Difatti questa strategia permette all’investitore di ottenere dei prezzi di carico (PMC) inferiori rispetto al pac classico in ogni situazione di mercato:

- trend rialzisti

- ribassisti

- laterali

In caso di mercato con salite importanti, il value averaging vi consente addirittura di vendere quote (o smettere di comprarle). Lo vedremo a breve per capire meglio tramite un’esempio…

E’ una strategia che permette quindi di ridurre in parte il rischio e di abbassare allo stesso tempo il PMC di PTF…

ma vi sono però 2 casistiche da tenere in considerazione:

- in mercati troppo volatili come Bitcoin questa strategia potrebbe non funzionare al meglio

- in mercati destinati solo a salire si perde spesso terreno (almeno con variante VA puro) contro buy&hold (PIC) e talvolta anche con il PAC tradizionale… [è vero che hai un PMC più basso ed una performance più alta ma hai spesso anche meno quote e quindi sei meno investito… alla fine ciò che conta è quello che guadagni, e se hai meno quote in caso di salita verticale perdi terreno….senza dubbio a parità di rischio è “figo” fare un 12% su 8000€ (con un pmc inferiore grazie al VA), ma è meglio farne un 10% su 15.000€ con un normale PAC]

Esempio per capire

Cerchiamo di vedere visivamente due esempi:

1) PAC tramite value averaging.

2) PAC classico tramite dollar cost averaging

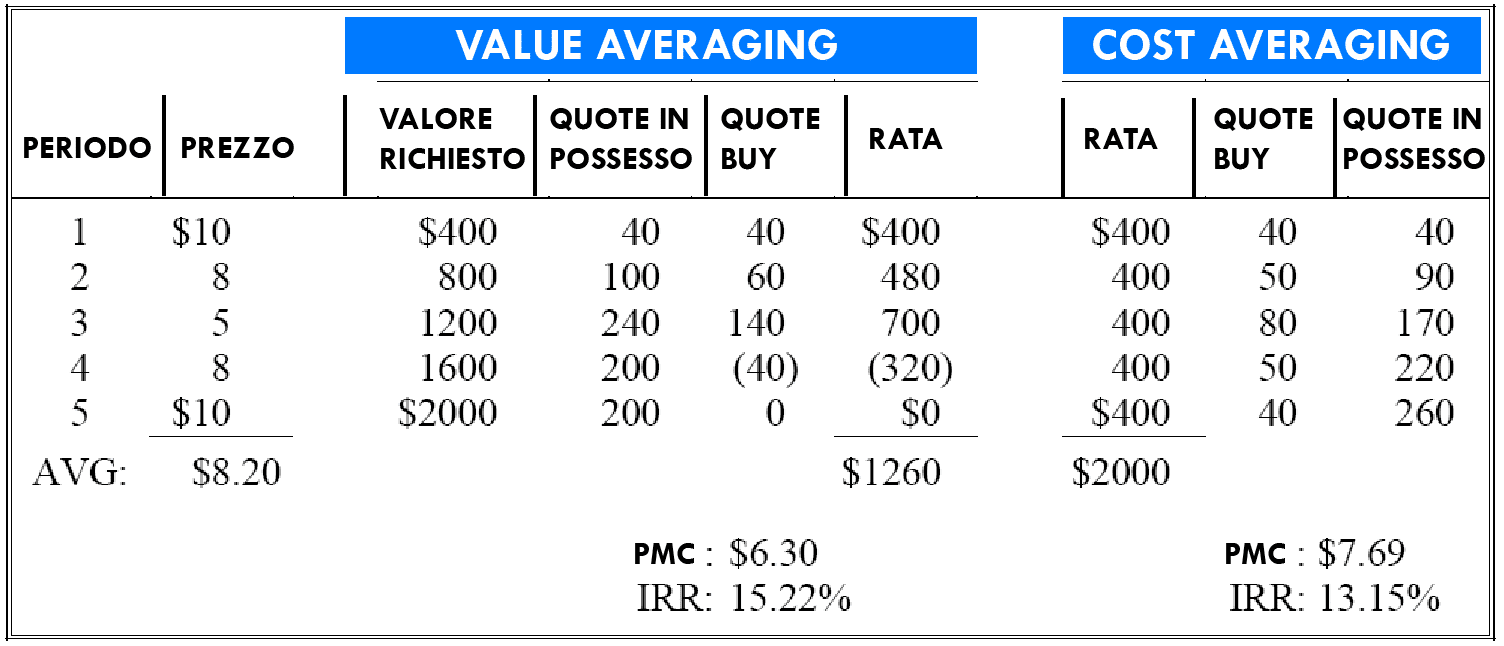

Nel caso di cost averaging è semplice si ha un investimento mensile costante di 400€ (come si evince dalla tabella precedente), nel periodo 1 acquisti 40 quote a 10 dollari l’una, nel periodo due 50 quote a 8 dollari l’una, nel periodo 3 80, nel periodo 4 50, nel periodo 5 40… in totale si possiedono quindi 260 quote, contabilizzate a 7.69 come pmc (2000/260)… il nostro PTF vale 2600$ ne abbiamo investiti 2000$ e siamo quindi in guadagno di 600$

Nel caso invece di value averaging quello che conta non è la rata costante di 400$ ma il valore richiesto del tuo investimento deve aumentare di 400$ ogni periodo…per cui potresti dover investire di meno o di più di 400$… La tabella precedente lo spiega benissimo… (questo è il caso di un VA puro)

- nel periodo 1 la situazione è identica al pac, versi 400$ compri 40 quote al prezzo unitario di 10$

- nel periodo 2 il prezzo scende a 8$, il valore richiesto dal value avaraging è di 800$ (400$ del primo periodo e 400$ del secondo) ossia la tua posizione in un determinato asset deve valere li per li 800$… il problema è che dato che il prezzo è calato ciò che hai acquistato nel primo periodo è sceso di valore… le 40 quote che hai acquistato a 10, ora valgono 320$ non più 400$… te in questo periodo devi far valere la tua posizione 800$ quindi devi fare… 800-320= 480$…. devi quindi versare 480$. Cosi facendo sfrutti a tuo favore il calo di mercato e riesci a comprare più quote rispetto al pac del caso precedente (hai 100 quote invece che 90)

- nel periodo 3 stessa situazione il prezzo scende ancora a 5$. il valore richiesto dal value averaging è di 1200$.. solo che le tue quote acquistate in precedenza ora valgono 500… quindi per arrivare a 1200 devi versare una maxi rata di 700$

- nel periodo 4 il prezzo dell’asset sale a 8. Te dovresti avere 1600$ di valore richiesto… ne hai però 1920 (ossia 240*8)… hai quindi troppo e devi vendere qualche quota… ottimo perché le vendi in salita… 1600-1920= -320… Devi vendere 320$ di asset quindi vendi 40 quote

- nel periodo 5 il prezzo sale ancora a 10$, il valore richiesto dal VA è di 2000$… ma il tuo portafoglio (o la tua posizione) ora vale già 2000$ e quindi questo mese non devi fare alcun versamento ne vendita…

Ora con il caso VA abbiamo quindi in PTF alla fine dei giochi 200 quote che contabilizzate a 10$ l’uno ci da un controvalore di PTF di 2000$… ne abbiamo investiti $ 1580 ma ne abbiamo venduti anche 320$ ed ora il nostro PTF vale 2000$. Quindi ci siamo portati a casa già un 320$, possiamo quindi considerare che ne abbiamo investiti 1260$ e ora ne abbiamo un controvalore di 2000$, sarebbe un utile attuale di 740$ considerando anche la vendita…

Quindi un utile superiore al caso del Dollar cost averaging con un PMC anche più basso.

Spesso non avviene cosi (questo è un orizzonte temporale molto breve) solitamente il VA ha un PMC inferiore, ma un utile anche inferiore al normale PAC. (solitamente nel breve periodo DCA batte VA)

Vediamo ancora altri esempi…

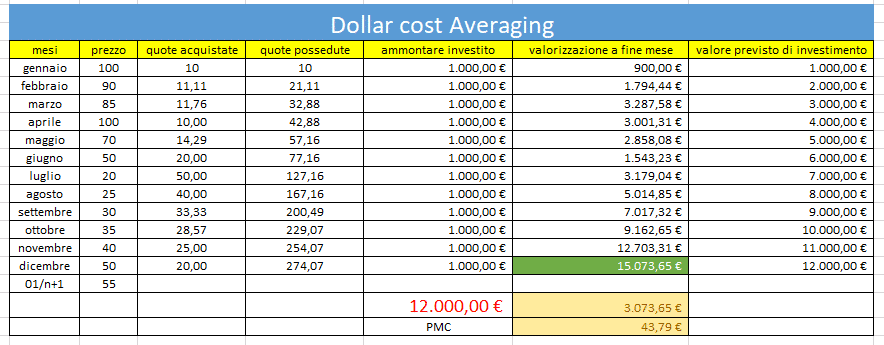

Partiamo ancora una volta da un’esempio di PAC in Cost Averaging con versamento di 1000€ al mese per 12 mesi

Anche qui non c’è molto da dire… ogni mese investo 1000€, perciò il primo mese se il prezzo di un ETF (ad esempio) è 100€ io riesco a comprare 10 quote. Il secondo mese se il prezzo scende a 90 io con 1000€ riesco a comprarne 11.11 (1000/90)…terzo mese se scende a 85 ne compro 11,76… quarto mese se il prezzo si riporta a 100 ne riesco ad acquistare 10… e cosi via…

A fine periodo avrò 274 quote circa che contabilizzate a 55 euro l’una, mi “comportano” un capitale di 15.073€…. io ne ho investiti però 12.000 e quindi ho un utile di 3073€, ed un pmc di 43.79€

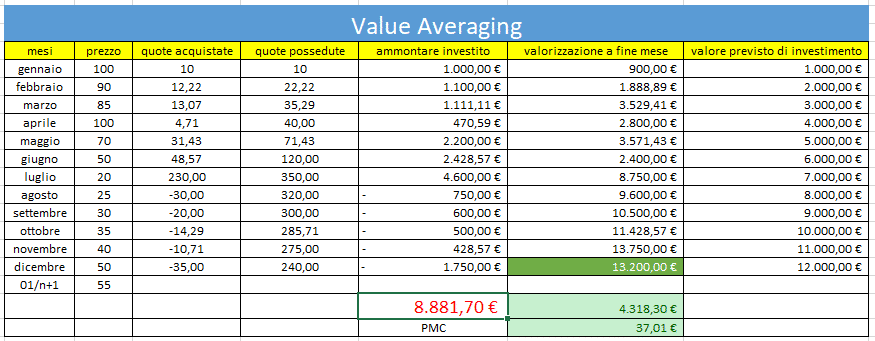

Facciamo lo stesso esempio ora in versione di Value Averaging

Lo scopo qui è di aumentare il valore corrente della mia posizione in un determinato asset, di 1000€ al mese (non per forza di investire 1000€ al mese)…

Il primo mese è uguale al pac classico, investo 1000€ e compro 10 quote… il secondo mese però non investo 1000€, investo qualcosina di più perché il prezzo dell’asset è sceso a 90 e io voglio beneficiare di questa discesa. (devo riportarmi al valore richiesto)

Io desidero che il valore corrente del mio asset sia incrementato di 1000€ ogni periodo (non il versamento mensile)… per cui devo andare a fare 2000€ (ossia ciò che voglio che valga li per li il mio asset in ptf) – 900€ = 1.100€… devo quindi investire questo mese 1100€ e non 1000€… terzo mese il prezzo scende ancora, devo fare 3000-1888.8=1.111,11….

In parole povere più scende e più io aumento il mio versamento…

In caso di cali drastici però arriviamo a maxi rate…

esempio a luglio il prezzo cala a 20, io dovrei avere in valore 7000€ (valore richiesto) ma ne ho 2400€ (quote in possesso per prezzo ossia 120*20), quindi devo versare 4600€ (approfitto del calo con una bella maxi rata, ma è davvero una bella maxi rata 😀 7000-2400)

ma cosa succede però in caso di salita decisa dell’asset?

Portiamoci ad agosto come mese…. il valore corrente tenendo conto dell’incremento dovrebbe essere di 8000€, solo che dato che vi è stata una salita e dato che il mese precedente ho effettuato una maxi rata per il crollo… il valore corrente è di 8750€, non devo quindi investire un bel nulla anzi devo vendere 750€ quindi vado a vendere 30 quote al prezzo di 25€ l’una.

a fine anno succede che ho un valore di portafoglio di 13200€ ne ho investiti 8881.70 tenendo conto anche delle vendite ed ho un utile di 4318.30€ con un pmc di 37.01€ molto più basso dello stesso caso in Cost Averaging.

La situazione comunque potrebbe complicarsi in caso di asset estremamente volatili…

Questa tecnica quindi ha vantaggi e svantaggi.

Partiamo dai vantaggi…

Vantaggi

Senza dubbio il value averaging è più efficiente del pac tradizionale (anche in condizioni di mercato laterale) e senza dubbi apporta benefici dal lato psicologico, il sistema vi fa investire meno man mano che il mercato sale (o addirittura vendere in casi estremi).

Secondo Edleson l’autore del libro Value Averaging, il vantaggio più grande di questa tecnica è che il suo rendimento complessivo è generalmente più alto di quello di un cost averaging (ed il PMC di ogni quota è minore)

Questa affermazione però non è del tutto vera, all’autore del libro è sfuggito un piccolo particolare (non tiene in considerazione l’occasione persa di rendimento per la liquidità da lasciare ferma per occasioni di acquisto future)

Ad ogni modo la deviazione standard dei rendimenti del value averaging è spesso minore di quella del cost averaging. Il rischio di un Value averaging è quindi tendenzialmente minore di un Cost-averaging.

Un’altro importante vantaggio che condivide questa volta con il cost averaging (ma lo amplifica) è che gli investitori sono spaventati a morte dalle crisi finanziarie, e sono da sempre alla ricerca di strategie per evitarle (market timing ecc…)

L’investitore quindi difficilmente implementerà un normalissimo Buy & hold (soluzione spesso più efficace di tutte per molti mercati ma difficile da portare avanti nella pratica)

Con il value averaging (strategia molto diversa dal market timing) l’opportunità di comprare quando i prezzi sono bassi e vendere (o non investire del tutto) quando i prezzi sono alti è un’alternativa che offre senza dubbio una certa tranquillità psicologica all’investitore. Anzi l’investitore a questo punto potrebbe anche augurarsi crisi finanziarie.

Tecnica adatta a tutti e sempre da preferire?

Per un’investitore inesperto o per chi si affaccia per la prima volta al mondo degli investimenti è meglio un dollar cost averaging

per un’investitore che non sappia utilizzare excel, o che non sia costante nel value averaging manualmente (dato che non esiste automatizzato) è meglio che non utilizzi il value averaging ma si indirizzi verso un pac tradizionale (cost averaging)

Meglio non complicarsi la vita quindi…

In orizzonti temporali brevi esempio sotto 5 anni meglio il PAC tradizionale…

Una delle regole più importanti quando si investe è quella di capire il prodotto finanziario in cui si investe, per cui chiunque non capisca approfonditamente come funzioni il VA è meglio che non lo utilizzi… meglio non ritrovarsi impreparati in caso di maxi-versamenti, o lunghi periodi di inattività

Il VA va utilizzato in mercati volatili anche se non troppo… un investitore con una propensione al rischio molto bassa non ha senso che vada ad utilizzare un value averaging. Su prodotti poco volatili la differenza tra cost averaging e value averaging è davvero irrisoria.

Per sfruttare al massimo il VA è bene avere un orizzonte temporale di lungo periodo, non ha senso preferirlo al cost averaging nel breve periodo.

Ripeto chi non è disciplinato e costante non dovrebbe mai e poi mai utilizzare il VA… chi non è disciplinato ed inizia un Value Averaging, va a finire sempre che lo interrompe o che lo trasforma in dollar cost averaging.

Svantaggi e critiche

Il value averaging è poco diffuso, troppi pochi investitori lo conoscono… come vedremo ci sono dei motivi che causano la bassa diffusione di questa strategia di investimento.

Cerchiamo di elencare critiche e svantaggi:

- non è facile trovare un operatore finanziario che offre questa funzione di investimento in automatico; e quindi va fatto manualmente con tutto ciò che ne deriva. E’ difficile quindi automatizzare il value averaging, questo è un enorme punto debole perché non tutti gli investitori sono disposti manualmente e mentalmente a comprare nei momenti di ribasso… figuriamoci comprare di più nei momenti di ribasso… L’investitore si trova costretto quindi a fare i calcoli ed impostare le operazioni di acquisto/vendita manualmente. I calcoli ok si possono fare facilmente con excel (anche se credimi non tutti ne hanno voglia) il difficile poi è essere costanti, ed esserlo in particolare nei momenti di calo di mercato.

- Importo da lasciare liquido nel conto; nelle rate di un value averaging a volte può capitare di dover investire un imposto di molto superiore alla rata iniziale… anche 10 volte superiore…. la liquidità quindi deve rimanere nel c/c e non è semplice capire a priori quanto lasciare in liquidità….questo inconveniente può essere mitigato dalla vendita (che invece genera liquidità) oppure dal mancato acquisto di quote… le somme che si vanno ad incassare o le somme non versate possono andare a costruire un cuscinetto per far fronte a maxi rate future… Per evitare anche di dover “sballare” si può stabilire a priori un massimale come rata.

- importo medio delle rate; l’ammontare investito, è solitamente inferiore ad un piano pac tradizionale (cost averaging). Nel value averaging capita spesso di ritrovarsi con somme liquide, derivanti dalla vendita o dal mancato investimento. Nel cost averaging questo non avviene in quanto investi ogni mese tot, aldilà di come va il mercato… Questo è un limite importante e da conoscere del value averaging, dato che a parità di rischio è meglio ottenere un rendimento del 10% su 1000 (guadagni 100) euri investiti piuttosto che 12% su 800€ (guadagni 96)… questo porta ad una distorsione nel calcolo del rendimento dei pac…. se ci si limita a valutare il rendimento percentuale magari è più facile che il value averaging sia preferibile al costo averaging… ma in termini prettamente economici non è cosi… un modo per superare questo limite è quello di incrementare il target in modo crescente cosi da diminuire od annullare la liquidità non utilizzata.

- volatilità del sottostante; come sottolineano edleson e marshall, il value averaging performa meglio con sottostanti molto volatili, si deve però fare attenzione ad effettuare un value averaging su azioni di singole società perche si rischia di accumulare valore su una società che potrebbe fallire (azzeri il capitale) e su prodotti finanziari che replicano mercati troppo volatili (potrebbero avere difficoltà a riprendersi dopo una grave crisi finanziaria

- distorsioni nel calcolo del rendimento; Simon Hayley nel 2010 avanzò una critica importante alla modalità del calcolo della performance sul value averaging… performance spesso più elevata di un pac tradizionale ma che non tiene conto della liquidità non investita e da mettere da parte per far fronte ai maxi versamenti che saranno richiesti in momenti difficili come crisi finanziarie. Se nel calcolo della performance tenessimo conto anche di questo il value averaging secondo Hayley non sarebbe cosi attraente per l’investitore.

- se il mercato è destinato a crescere nel tempo (ipotesi teorica + infinito)… è facile andare a perdere terreno contro il pac classico, o contro il pic.

Risposte alle critiche

- non è facile trovare un operatore finanziario che offre questa funzione di investimento in automatico; purtroppo al momento in Italia non esistono piattaforme che consentano di automatizzare il value averaging, e non è detto che arrivino neanche in futuro. Al momento l’unico modo per far fronte a questa mancanza è di gestire il value averaging manualmente.

- Importo da lasciare liquido nel conto; questa è una critica che può trasformarsi in un punto di forza, quando l’investitore sia già in possesso della liquidità finanziaria e magari non voglia entrare nei mercati (perchè ai massimi) tramite un PIC, e si voglia avvantaggiare di potenziali cali in maniera maggiore rispetto al dollar cost averaging. La liquidità inoltre potrebbe accumularsi anche durante la vita del pac, accumulata da vendite e rate non investite.

- importo medio delle rate; un modo per superare questo limite è quello di incrementare il target in modo crescente cosi da diminuire od annullare la liquidità non utilizzata.

- Volatilità del sottostante; il sottostante deve essere volatile, la ricerca della volatilità non deve però essere estremizzata. Un fondo azionario globale è sufficiente e non è necessario utilizzare questa tecnica su Bitcoin, nicchie del mercato azionario o singole azioni. Diversificare rimane sempre una delle regole fondamentali per l’investitore in grado di abbassare drasticamente il rischio di portafoglio.

- distorsioni nella modalità di calcolo del rendimento annualizzato; la critica di Hayley purtroppo è corretta… questa distorsione può essere aggirata evitando di costruire un fondo di liquidità iniziale e gestendo il piano di accumulo applicando il filtro anti- Hayley.

- se il mercato è destinato a crescere nel tempo (ipotesi teorica + infinito)… è facile andare a perdere terreno contro il pac classico, o contro il pic; purtroppo anche questa critica è reale, si potrebbe però facilmente controbattere che nei mercati finanziari non esistano asset destinati ad andare solo in alto ed a + infinito.

Varianti del Value Averaging

Esistono senza dubbio varie tipologie di Value Averaging:

- VA puro; questa versione è quella trattata in questo articolo e prevede la vendita di quote nel caso la nostra posizione sia maggiore del valore richiesto. Prevede la possibilità di non investire nulla in un determinato periodo e prevede anche la possibilità di maxi-rate senza massimali.

- No-Sell value averaging; questa variante implica che in casi dove il nostro PTF sia maggiore al valore richiesto non avvenga la vendita. In questo caso non si vende ne si acquista.

L’ultima tipologia non è una variante “stupida” come può sembrare a primo impatto. Infatti in asset validi destinati a salire, non vendere nulla è l’ideale. Anche perché in casi di vendita si pagano comunque commissioni e tasse.

Entrambe le varianti (ed anche un normale pac in realtà) si prestano bene ad aumentare il target (valore richiesto e quindi in qualche modo il versamento) in modo crescente.

Se ci pensiamo la cosa ha senso ed andrebbe fatta, su VA con orizzonti temporali medio/lunghi anche a fronte dell’inflazione.

Un VA con un incremento mensile di 100€ oggi non può avere lo stessa importanza (in termini di potere di acquisto) a periodi molto più avanti nel tempo pensiamo un VA a 30 anni.

Negli ultimi anni di VA probabilmente un incremento di 100€ è pure poco considerando l’inflazione.

Una buona idea sarebbe aumentare questo valore richiesto ogni mese di un 0.25%.

A 30 anni infatti la situazione non sarebbe insostenibile con un target in aumento del 0.25% mensile.

Infatti utilizzando questa formula

(1 + 0.0025)^360 = 2.46

ossia al 360-esimo mese, gli ultimi incrementi sarebbero di 246€, quindi non insostenibili.

Occhio a non utilizzare un incremento del 1% mensile su orizzonti a 30 anni perché la cosa sarebbe insostenibile…

VA meglio del PAC e del PIC?

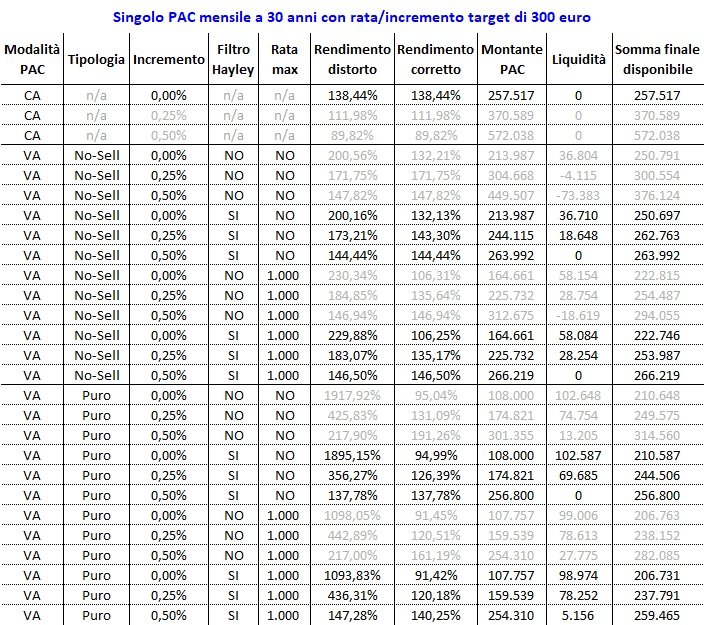

Il grafico seguente è preso da Dedaloinvest e quindi tutti i meriti vanno a loro.

Per analizzare approfonditamente ogni scenario consiglio di leggere il loro post bibbia sul VA davvero un’opera incredibile.

I ragazzi di dedalo invest hanno analizzato tantissimi casi e questo è ciò che ne risulta…

Caso trend in salita…

Quello che viene fuori anche da altre simulazioni effettuate da dedalo invest è che tanto più è lungo l’orizzonte temporale tanto più il VA tende a sovraperformare il PAC.

Nei piani di accumulo a breve orizzonte temporale il PAC (DCA) tende a sovra-performare il VA

Spesso la migliore soluzione è un VA no-sell con un incremento del 0.25% o 0.5% mensile del valore richiesto…

Caso trend a ribasso

Ancora il VA continua a battere il DCA.

Conclusione

Ogni variante di Value averaging ed ogni variante di PAC non ha l’obiettivo di superare il PIC effettuato in Buy&Hold.

Lo scopo di queste tecniche è di ridurre il rischio dell’investimento e di tranquillizzare emotivamente gli investitori. Spesso aiutano l’investitore ad agire e ad evitare la procrastinazione o addirittura un blocco.

Il Buy & Hold effettuato bene, senza paura e con orizzonte temporale lungo su asset validi è imbattibile. Il problema è che la nostra mente è “battibile”…

3 risposte

Grazie Filippo! Molto interessante

Ottimo articolo, complimenti per la chiarezza espositiva !

Grazie Filippo per questo articolo, molto utile.

Sarebbe bello avere un file excel per gestire il Piano di accumulo con le varie opzioni sell-no sell, incremento, ecc..

Continua cosi