Rischio (perdita del capitale) e opportunità (rendimento) sono due facce della stessa medaglia. Nei mercati finanziari non esistono pasti gratis! Non vi è rendimento che non contempli un determinato grado di rischio.

il concetto di risk free (rischio nullo), tanto blasonato accademicamente è solo un termine teorico che serve per effettuare dei confronti tra obbligazioni, ma è solo teorico non esiste nella realtà.

Nemmeno i bond governativi americani a breve scadenza sono realmente free risk.

Difatti la regola dei pasti gratis citata precedentemente non fa eccezione per le obbligazioni.

N.B. Le obbligazioni non sono esenti da rischi

Questi sono i principali rischi di un investimento obbligazionario:

- default

- rischio di cambio (rischio valutario)

- reinvestimento delle cedole

- liquidità

- rischio di prezzo

- rischio politico

- inflazione

Per nostra fortuna quasi tutti i rischi del mercato obbligazionario sono eliminabili. Anzi alcuni di questi rischi possono essere trasformati in opportunità.

Rischio di Default

Questo primo rischio concerne il fatto che l’emittente non sia in grado di far fronte ai propri impegni finanziari e quindi sia incapace di pagare le cedole periodiche, oppure di rimborsare il capitale a scadenza.

Solitamente un default non coinvolge la singola obbligazione ma tutte le obbligazioni emesse dall’emittente che va in default.

Un default dell’emittente è un fenomeno raro ma non impossibile.

Pensiamo a Grecia, Argentina, Ucraina, Parmalat, Cirio, o Lehman Brothers.

Il rischio default non è totalmente eliminabile ma tramite una sana diversificazione può essere ridotto e limitato anche di molto.

“non mettere mai tutte le tue uova nello stesso paniere”

La diversificazione è l’unica osluzione concreta per limitare e gestire il rischio di portafoglio.

Cosa vuol dire in parole semplici?

frazionare il capitale e investire solo una singola frazione di esso su un singolo emittente.

In questo modo se il singolo emittente dovesse fallire a noi non cambierebbe la vita dato che rappresenta solo una piccola percentuale del nostro portafoglio.

Per quanto riguarda le obbligazioni una corretta diversificazione dovrebbe coinvolgere una diversificazione per:

- emittente; non più del 5% del capitale su un singolo emittente. Acquistare almeno 20 emittenti diversi. Se si comprano obbligazioni bancarie occhio a diversificare non solo in base al nome delle banche ma anche al gruppo bancario (dato che stanno nascendo cartelli alla luce del sole anche nel settore delle banche commerciali)

- Settore economico; non si deve concentrare il portafoglio su emittenti che fanno parte di un unico settore economico, specialmente quello bancario.

- Area geografica; Acquistare obbligazioni di emittenti provenienti da diverse nazioni e continenti e non concentrarsi solo su Italia o Europa.

- Struttura cedolare; Occorre inserire ogni struttura cedolare (tasso fisso – tasso variabile e Zero Coupon), ma in pesi percentuali diversi in modo tale da non farsi mai trovare impreparati in caso di improvvisi cambiamenti dello scenario dei tassi di interesse.

- Scadenza temporale; Meglio avere in portafoglio diversi bond con diversa scadenza. Breve, medio e lunga scadenza.

- Valuta; occorre diversificare le obbligazioni anche per valuta. Meglio non avere solo bond in un unica valuta. Se quella va a picco va a picco anche il nostro investimento. E’ molto meglio diversificare inserendo nel portafoglio diversi bond con diverse valute domestiche.

Diversificare si ma occhio ai costi di diversificazione, ossia alle commissioni di compravendita richieste dalle banche. Questi costi devono essere contenuti.

Riusciamo ad avere un’idea sullo stato di salute di un emittente grazie alla valutazione fornita dai rating e dei CDS, che sono strumenti che permettono di quantificare e valutare il grado di rischio di un emittente.

N.B i rating possono essere del tutto sballati, es Lehman Brothers ma solitamente non lo sono per nostra fortuna.

Che cos’è il rating?

il rating è un giudizio emesso da una società privata specializzata, (le più famose sono standard & Poor, Fitch e Moody’s ma ne esistono anche delle altre) nei confronti dell’emittente e della sua capacità di far fronte agli impegni finanziari, e quindi di pagare gli interessi periodici e rimborsare il capitale a scadenza.

Le agenzie di rating utilizzano una scala di rischio (immagine seguente)

Le obbligazioni investment grade sono obbligazioni da investimento, interessanti per il buon padre di famiglia.

Le speculative grade sono invece obbligazioni ad alto rischio idonee ad uno speculatore.

Il rating fornito da queste società specializzate, può variare nel tempo anche perche il giudizio viene rivisto periodicamente. Queste società emettono anche un giudizio in merito all’outlook, che rappresenta le prospettive del rating e della solvibilità dell’emittente.

L’outlook può essere:

- Positivo; L’evoluzione della solvibilità dell’emittente è positivo e quindi è possibile che in futuro il rating dell’emittente sia rivisto al rialzo (upgrade)

- Negativo; l’evoluzione della solvibilità dell’emittente è prevista in negativo e quindi è possibile che in futuro il rating dell’emittente sia rivisto al ribasso (downgrade)

- Stabile; la solvibilità dell’emittente è rimasta stabile, nel futuro non sono previste modifiche al giudizio di rating

E’ possibile assegnare il rating sia all’emittente (sigla ET) che alla singola obbligazione (sigla EM). Quando una singola obbligazione non ha rating si considera quello dell’emittente.

Il rating non è importante solo per l’investitore privato, ma anche per la sicietà emittente, dal momento che c’è un rapporto diretto tra rating e rendimento offerto da un’obbligazione:

- migliore è il rating e minore sarà il rischio di insolvenza e quindi minore sarà il redimento che l’emittente dovrà offrire al mercato per trovare investitori disposti a prestargli del denaro.

- Al contrario peggiore è il rating e maggiore sarà il grado di rischio. Proprio per questo l’emittente deve offrire interessi maggiori per trovare investitori disposti ad accollarsi il rischio.

Alle società quindi conviene avere un alto rating, per pagare meno interesse sui prestiti.

Vi è un reale conflitto di interessi tra emittenti e società di rating. Il rating non è obbligatorio, è l’emittente che lo richiede alla società di rating. Le società di rating non sono enti statali ma società a scopo di lucro. In sostanza l’emittente paga l’agenzia di rating per avere il rating.

Il controllato paga il controllore.

I CDS (credit default swap) sono una sorta di assicurazione, generalmente della durata di 5 anni, contro il rischio di “credit event” e sono utilizzati come strumento per misurare il grado di rischio di un’emittente.

Credit event comprende sia il default dell’emittente sia la ristrutturazione del debit, oppure il mancato pagamento del flusso cedolare.

Tecnicamente si tratta di un contratto tra due parti per scambiarsi il rischio di credito:

- chi acquista il cds paga una sorta di premio assicurativo e in cambio ottiene una protezione in caso di default dell’emittente

- chi vende il cds, incasserà il preimo, ma dovrà indennizzare l’acquirente in caso di insolvenza.

Il CDS è espresso in forma numerica e il suo valore aumenta mano a mano che cresce anche il rischio insolvenza di un emittente e questo significa che maggiore sarà il valore del CDS e maggiore sarà anche il rischio di default dell’emittente.

Il valore del CDS non è statico ma dinamico, varia nel tempo. (un aumento del cds non significa per forza default, quanto più un aumento del grado di rischio potenziale, anche se resta comunque un dato da non sottovalutare).

Se un’emittente presenta un valore del cds di 400 basis point, significa che il costo assicurativo ammonta al 4% e questa quantificazione numerica permette a un investitore di poter effettuare dei conteggi in termini di rapporto rischi-rendimento:

- se un obbligazione presenta un cds di 400 basis point e un rendimento del 4% non ha senso acquistarla dal momento che il potenziale rischio è uguale al potenziale rendimento.

- E’ consigliabile quindi acquistare solo obbligazioni che presentano un rendimento superiore al proprio CDS.

- Se un’investitore teme il default di un emittente detenuto in portafoglio, può valutare l’acquisto di un CDS relativo a quella società, in modo tale da assicurarsi contro il rischio di insolvenza.

Rischio di cambio

Il rischio di cambio concerne il pericolo che si corre quando si comprano obbligazioni denominate in valuta estera (diversa dalla propria valuta nazionale, nel nostro caso l’Euro)

Vediamo cosa succede al nostro capitale investito in obbligazioni denominate in valuta estera:

- se la valuta estera si rivaluta nei confronti dell’euro allora il controvalore dell’obbligazione aumenterà

- se la valuta estera perde valore nei confronti dell’euro allora il controvalore dell’obbligazione diminuirà (si subirebbe una perdita)

Spesso valute estere (specialmente quelle esotiche) perdono parecchio di valore, pensa alla lira turca e alla fine che hanno fatto le obbligazioni denominate in lira turca.

Ad ogni modo il rendimento e il flusso cedolare offerto dall’obbligazione costituiscono un “fermino” nel caso di deprezzamento della valuta estera… se il tasso offerto da un’obbligazione in valuta estera ammonta al 15% annuo, a scadenza, per realizzare una perdita occorre che la valuta estera perda ogni anno più del 15% (cosa non rara dato che le valute fiat soprattutto le più deboli, dei paesi emergenti fanno sempre una brutta fine).

Investire in obbligazioni in valuta estera è un’attività complessa, che non fa per tutti. Le variabili da analizzare sono molteplici:

- timing; il momento opportuno per entrare ed uscire dall’operazione in relazione al cambio valutario

- selezione dell’emittente; meglio evitare il rischio default dato che si corre già il rischio cambio

- selezione della liquidità; meglio evitare il rischio liquidità dato che si corre già il rischio cambio

- selezione della scadenza; in base al proprio orizzonte temporale

- tassazione; il nostro legislatore prevede un’imposta sostitutiva sul capital gain del 26% per bond corporate (obbligazioni societarie) e del 12.5% su obbligazioni governative (eccetto black list) e di enti sovranazionali

In realtà il rischio valutario è completamente eliminabile attraverso un meccanismo di copertura dal rischio cambio tramite future, opzioni, ETFS e CFD. Coprirsi da tale rischio però è oneroso e non è sempre alla portata del risparmiatore medio.

Il rischio cambio può essere sia un rischio che un’opportunità dato che se la valuta estera performa bene per l’investitore può tradursi in un extra-rendimento.

Se proprio si vuole investire in obbligazionario estero, consiglierei di farlo con bond denominati almeno in dollari statunitensi…è molto meglio utilizzare un ETF che almeno diversifica bene su più paesi.

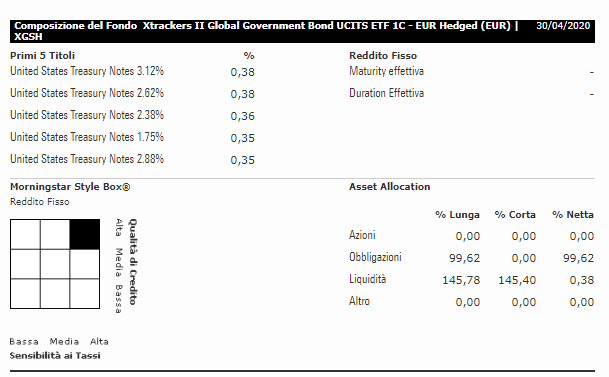

Questo può essere un buon esempio…

iShares J.P. Morgan USD Emerging Markets Bond UCITS ETF (Dist) ISIN IE00B2NPKV68, Ticker IEMB

Se poi si vuole speculare maggiormente si può anche diversificare in bond governativi e non emessi in valuta estera, ma consiglio di farlo sempre con basse % di portafoglio e diversificando (non all-in in un singolo paese come la Turchia o la Russia.)

Il rischio di reinvestimento

Il rischio di reinvestimento nelle obbligazioni può consistere:

- nel mancato reinvestimento delle cedole incassate

- nel reinvestirle ad un rendimento inferiore rispetto a quello dell’investimento iniziale.

La matematica finanziaria nel calcolare il rendimento a scadenza di un’obbligazione, presuppone che le cedole incassate vengano reinvestite alle medesime condizioni, ossia allo stesso tasso di interesse e alla stessa durata dell’investimento in atto.

il rischio di reinvestimento è quindi il rischio che i flussi di cassa positivi ricavati da un investimento, non possano essere reinvestiti nello stesso bene allo stesso tasso d’interesse.

Un titolo obbligazionario ha un rischio di reinvestimento dato che l’ammontare dei pagamenti cedolari che non è detto possano essere reinvestiti allo stesso tasso nel titolo al momento del pagamento.

In altre parole il rischio di reinvestimento è relativo al dover reinvestire le cedole periodicamente ricevute (sia a tasso fisso che variabile). In uno scenario di tassi decrescenti, le cedole sono impiegate a tassi sempre più bassi e quindi anche il rendimento globale (tres) ne risente, risultando inferiore a quello originariamente previsto.

Esempio: facciamo finta che nel 1970 un investitore ha comprato un obbligazione americana a 30 anni con rendimento dell 8.5%. Nel 2000 i rendimenti offerti dalle obbligazioni sono scesi e di molto e lo stesso investitore non riesce a trovare obbligazioni con rendimenti dell 8.5% ma solo del 2%. Magari era una persona che viveva mettendo a reddito il suo capitale, prima con 100.000€ riusciva a ricavare 8500€ all’anno, ora solo 2000€

Un investitore infatti potrebbe:

- non reinvestire le cedole incassate, per esempio spendendole per affrontare spese quotidiane

- non riuscire a reinvestire, perché l’ammontare delle cedole incassate è di un importo inferiore rispetto al taglio minimo

- il tasso di mercato è inferiore rispetto a quello iniziale, per cui non è possibile reinvestire le cedole allo stesso rendimento precedente.

Questo rischio, il rischio di reinvestimento, colpisce solo le obbligazioni che staccano una cedola periodica.

E’ possibile eliminare questo rischio investendo in obbligazioni Zero Coupon (obbligazioni senza cedola)

E’ possibile limitare questo rischio prediligendo obbligazioni a lunga scadenza invece che a breve scadenza. Sorgono però altre tipologie di rischio…

Il rischio di liquidità

Il rischio di liquidità di configura quando l’obbligazione è poco scambiata. La liquidità rappresenta la facilità con cui è possibile negoziare in qualsiasi momento una determinata obbligazione.

Dal punto di vista operativo, un obbligazione illiquida rappresenta un rischio per l’investitore, nel momento in cui non trova un prezzo adeguato per comprare, oppure (ipotesi peggiore) per vendere, con la conseguenza di restare con il “cerino” acceso in mano.

Allo stesso tempo, sono da evitare anche le obbligazioni non quotate che rappresentano il massimo grado dell’illiquidità, dal momento che l’unica controparte con cui negoziare è la banca stessa che le ha emesse e che ovviamente detterà un prezzo a lei molto favorevole, ma decisamente penalizzare per l’investitore.

Il rischio liquidità è completamente eliminabile, sia selezionando solo obbligazioni bene scambiate, sia portando l’obbligazione a scadenza, dal momento che questo rischio si configura solo in caso di vendita anticipata rispetto alla naturale scadenza, quando cioè un risparmiatore deve fare i conti con il prezzo di mercato che può essere particolarmente sfavorevole rispetto a quello di carico.

Generalmente sono considerate liquide le obbligazioni che sono state emesse per un ammontare superiore ai 150-200 milioni di euro, oppure che presentano una media giornaliera di scambi almeno superiore a 500-800 mila pezzi.

La scarsa liquidità da rischio può diventare anche un opportunità… le obbligazioni illiquide, infatti sono un terreno di caccia esclusivo per i piccoli investitori organizzati e preparati, dal momento che i gestori professionisti, che muovono milioni di euro, non sono interessati a questo settore, in cui fatica e tempo di seguire il mercato sarebbero maggiori del beneficio in termini di rendimento di portafoglio.

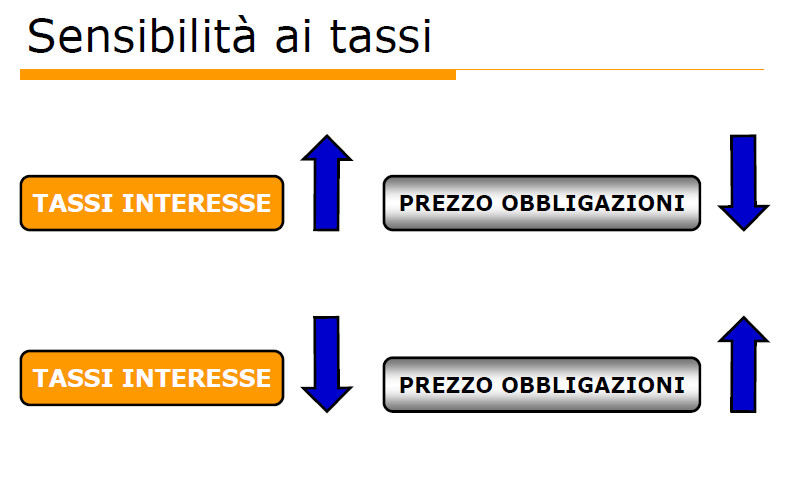

Il rischio di prezzo

Il rischio prezzo consiste nel pericolo che i prezzi delle obbligazioni scendano come conseguenza del movimento dei tassi di interesse.

C’è infatti un collegamento diretto (una relazione inversa) tra l’andamento dei tassi di interesse e il prezzo delle obbligazioni.

- Quando i tassi di interesse aumentano, i prezzi delle obbligazioni diminuiscono.

- quando i tassi di interesse diminuiscono, i prezzi delle obbligazioni aumentano

Questa relazione inversa, coinvolge ogni obbligazione e dipende da meccanismi matematici (in seguito approfondiamo).

La notizia positiva è che il rischio prezzo è completamente eliminabile portando l’obbligazione a scadenza!

Quindi avrai già intuito che questo rischio, il rischio prezzo si realizza solo in caso di vendita anticipata prima della normale scadenza dell’obbligazione… Dato che nella vita dell’obbligazione l’investitore deve fare i conti con il prezzo di mercato, che potrebbe essere inferiore rispetto a quello di acquisto.

N.B. se vi è rischio vi è anche un’opportunità (spesso)

Quindi è possibile anche che l’investitore vada a guadagnare dalle oscillazioni del prezzo dettate dal mercato.

Per evitare questo rischio è bene comprare solo obbligazioni compatibili con il proprio orizzonte temporale. Se vuoi evitare questo rischio devi portare le obbligazioni a scadenza.

Qualora i tassi aumentino e ci si vede di conseguenza abbassare il prezzo delle proprie obbligazioni in portafoglio è possibile portarle a scadenza eliminando questo rischio. (occhio però al rischio default)

Ad ogni modo non tutte le obbligazioni si comportano allo stesso modo di fronte alla variazione dei tassi di interesse.

Vi sono infatti obbligazioni:

- tasso fisso; tipologia sensibile alle variazioni dei tassi di interesse

- zero coupon; tipologia molto sensibile alla variazione dei tassi di interesse

- tasso variabile; tipologia poco sensibile alla variazione dei tassi di interesse

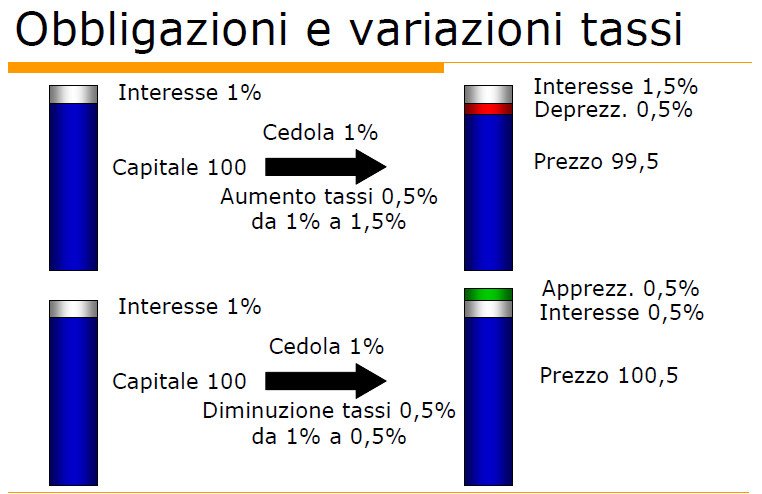

Come mai al variare dei tassi variano i prezzi delle obbligazioni?

Immaginiamo di acquistare al prezzo di 100 un obbligazione a tasso fisso con cedola annuale del 1%, che scade tra 1 anni. Questa obbligazione rende quindi l’1% lordo annuo ed è in linea con i rendimenti di mercato.

Ipotizziamo ora che la BCE (banca centrale europea) aumenti i tassi di interesse e che quindi il rendimento medio di mercato aumenti al 1.5%.

Qualora avessimo necessità di vendere l’obbligazione prima di scadenza… chi la comprerebbe a 100? ossia allo stesso prezzo che l’abbiamo pagata noi?

Nessuno perché a quel prezzo (a parità di scadenza e di emittente) il compratore potrebbe trovare obbligazioni che rendono l’1.5%, la nostra rende l’1% e quindi non è vantaggiosa comprarla.

Un compratore si farebbe avanti solo se il prezzo della nostra obbligazione scendesse sotto 100 e divenisse appetibile a rendimento.

Ossia per far si che il rendimento dell’obbligazione diventi competitivo, a parità di cedola, che è fissa e non può essere modificata, occorre che diminuisca il prezzo di quel tanto che basta per riallineare il rendimento a quello di mercato.

in pratica se a scadenza verrà restituito 101 (capitale + interessi) si deve sottrarre l’1,5% che è il corrente tasso di interesse e otterremmo 99,50.

Caso contrario se la BCE diminuisce i tassi da 1% a 0.5%, e il rendimento di mercato diminuisce, allora la nostra obbligazione aumenterà di prezzo.

Nel caso volessimo venderla troveremmo molti acquirenti perché gli stessi pagherebbero 100 e dopo un anno incasserebbero 101, con un profitto dell’1% quando i rendimenti sono ormai dello 0,5%.

Anche in questo caso dovremo cercare di vendere la nostra obbligazione al valore corretto, dato da: 101 (valore di rimborso) – 0,5 (interesse allo 0,5%) = 100,50.

Questo meccanismo è applicabile alle obbligazioni a tasso fisso e alle reverse floater, ma anche agli Zero Coupon… con l’unica differenza che non staccando cedola, ogni adeguamento farà leva solo sul prezzo e di conseguenza gli zero coupon sono soggetti a oscillazioni maggiori.

Le obbligazioni a tasso variabile invece subiscono in misura minore questo meccanismo e tendono ad avere una maggiore stabilità di prezzo, in relazione alle variazioni dei tassi di interesse. La cedola variabile infatti si adatta tempestivamente alle variazioni dei tassi di interesse.

Dato che l’andamento dei tassi ha un impatto diretto sul prezzo delle obbligazioni, è fondamentale per l’investitore consapevole analizzarne le prospettive, per selezionare di conseguenza le strutture cedolari più idonee al portafoglio:

- tassi in aumento; meglio preferire tassi variabili

- tassi in diminuzione; meglio preferire tassi fissi, zero coupon e i reverse floater

N.B. per un cassettista comprare un titolo sopra la pari (sopra 100) e portarlo a scadenza non vuol dire andare in perdita… Come hai avuto modo di notare il prezzo si aggiusta in base ai tassi e alle cedole… in questo caso l’investitore riceverebbe cedole ricche che andrebbero a compensare il basso valore di rimborso alla scadenza, più basso dell’esborso iniziale (dato che 100, è inferiore al valore a cui l’obbliazionista ha comprato il titolo dal mercato secondario)

Fattori da considerare

Dopo aver appreso che i tassi influenzano i prezzi delle obbligazioni, è arrivato il momento di capire da quali fattori è determinato questo movimento e quanto variano le quotazioni

L’oscillazione di prezzo, al rialzo o al ribasso è determinata da una serie di fattori, tra cui:

- Durata; E’ la vita residua dell’obbligazione. Le oscillazioni dei prezzi crescono con l’aumentare della durata dell’obbligazione: maggiore è la scadenza e maggiori saranno le oscillazioni dei prezzi. Viceversa, più ravvicinata sarà la scadenza e minore sarà l’oscillazione dei prezzi. in caso di tassi in diminuzione meglio preferire titoli a lunga scadenza, al contrario in caso di crescita dei tassi è meglio avere obbligazioni a breve scadenza

- Ammontare della cedola; Maggiore è la cedola e minore sarà la variazione del prezzo dell’obbligazione. Minore sarà la cedola e maggiore sarà l’esposizione alle oscillazioni di prezzo. Il motivo risiede nella distribuzione temporale dei flussi cedolari. Un’obbligazione con cedola alta anticipa una quantità maggiore di incassi futuri, rispetto a una con cedola bassa. Con l’obbligazione a cedola alta rientri prima nell’investimento, per cui subisce in modo minore la variazione dei tassi di interesse. Al contrario un obbligazione con cedola bassa permette di rientrare più lentamente del proprio esborso iniziale, per cui subisce in modo maggiore la variazione dei tassi di interesse e il rischio prezzo. Il caso estremo è costituito dalle obbligazioni zero coupon che non avendo cedole, (non anticipano nulla) il loro prezzo sarà molto volatile e influenzato dalle variazioni dei tassi. in un contesto di tassi di interesse in aumento sarà saggio privilegiare i titoli con cedola alta. Mentre durante una fase di tassi in diminuzione è meglio privilegiare le obbligazioni con cedola bassa o zero coupon.

- Frequenza della cedola; un’obbligazione con cedola frequente (trimestrale o semestrale) presenta una maggiore stabilità di prezzo rispetto a una cedola poco frequente (annuale o assente), che è maggiormente soggetta alle oscillazioni di prezzo. Il motivo consiste nel fatto che la maggiore frequenza della cedola permette di anticipare un flusso maggiore di importo cedolare e quindi permette di rientrare più velocemente dell’esborso iniziale, per cui subisce in modo minore la variazione dei tassi di interesse. In un contesto di tassi di interesse in aumento sarà saggio privilegiare i titoli con cedola frequente. Al contrario invece durante una fase di tassi in diminuzione sarà opportuno privilegiare le obbligazioni con cedola poco frequente.

Tutti questi fattori appena descritti, concorrono a formare il concetto di duration, che rappresenta la durata residua di un’obbligazione e determina il quanto oscillano i prezzi.

La duration è espressa in anni e in giorni, misura il tempo necessario perché il flusso cedolare permetta il rimborso del capitale investito. (quanto tempo è necessario per rientrare dall’investimento iniziale).

Nelle obbligazioni che staccano una cedola, non ha importanza che si tratti di tasso fisso o variabile, il valore della duration è sempre inferiore rispetto alla durata cronologica, perché il pagamento delle cedole avvicina nel tempo il rimborso finale come recupero del capitale inizialmente investito.

Al contrario, invece, gli Zero coupon, che non pagano alcuna cedola, presentano una duration che è sempre uguale alla durata cronologica del bond.

Maggiore è il valore della duration e maggiore sarà il tempo necessario a rientrare dall’investimento e di conseguenza maggiori saranno anche il grado di rischio e l’oscillazione dei prezzi. Al contrario minore è il valore della duration e minore sarà il tempo necessario all’investitore per rientrare dal proprio investimento e di conseguenza minori saranno anche il grado di rischio e l’oscillazione dei prezzi.

E’ possibile utilizzare la duration come:

- indice di volatilità dei prezzi

- indicatore di rischiosità di un’obbligazione

- strumento per confrontare e selezionare le obbligazioni

La duration in quest’ottica è utile per confrontare tra loro due obbligazioni:

- l’obbligazione con maggiore duration sarà quella più volatile e di conseguenza quella che presenterà il maggiore grado di rischio

- L’obbligazione con il minore valore di duration sarà quella meno volatile e quella meno rischiosa.

Il concetto di duration è molto importante per l’investitore:

- per l’investitore prudente è meglio un basso valore di duration

- per l’investitore dinamico è meglio un alto valore di duration (perché le oscillazioni dei prezzi saranno maggiori)

Il rischio politico

Il rischio politico consiste nel pericolo che la politica possa influenzare le scelte e i risultati operativi dei risparmiatori, per esempio aumentando la tassazione delle rendite finanziarie, oppure emanando leggi che penalizzano, oppure favoriscano determinate forme di investimento a discapito di altre. Il rischio politico purtroppo non è eliminabile e l’unica soluzione per gestirlo e limitarlo è diversficare per area geografica in modo opportuni gli emittenti in portafoglio.

Rischio inflazione

il rischio inflazione consiste nel pericolo che la svalutazione monetaria causata dall’inflazione sia superiore rispetto al rendimento offerto dall’obbligazione. Dal punto di vista operativo, l’inflazione è il pericolo pubblico numero uno per i rispamiatori (un killer silenzioso).

Gli investitori italiani infatti sono abituati a ragionare in termini di rendimento “nominale” mentre invece il corretto approccio dovrebbe essere quello del conteggio del rendimento “reale”, ossia al netto dell’inflazione.

La formula per calcolare il rendimento reale è:

(((1+ rendimento nominale) / (1+ inflazione)) -1 ) * 100

Es; se il rendimento nominale dell’investitore è del 4% mentre l’inflazione è intorno al 3%, il rendimento reale ammonterà a

(((1+ 0.04) / ( 1+ 0.03)) – 1) * 100 = 0.97%.

al contrario se il rendimento nominale dell’investimento è del 4%, mentre l’inflazione è intorno al 6%, il rendimento reale ammonterà a

((( 1 + 0.04) / ( 1 + 0.06)) – 1) *100 =-1.88%.

Questo è un risultato negativo per il portafoglio.

è possibile eliminare completamente questo rischio utilizzando le obbligazioni indicizzate.

all’interno del mondo obbligazionario, le principali forme di indicizzazione all’inflazione sono:

- indicizzazione sul capitale

- indicizzazione sulla cedola

Indicizzazione sul capitale

Le obbligazioni indicizzate sul capitale forniscono una protezione maggiore rispetto a quella offerta dai bond indicizzati solo sulla cedola, dato che rimborsano il valore nominale di emissione (100) rivalutato dell’inflazione maturata dalla data di godimento fino alla data di scadenza.

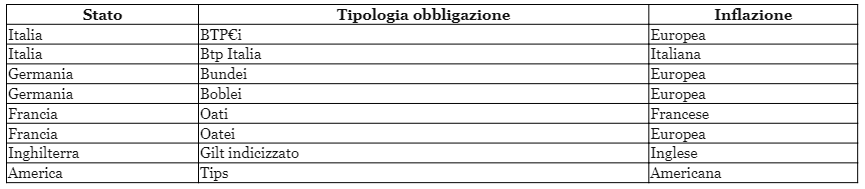

Al mondo sono numerosi gli stati che emettono obbligazioni indicizzate sul capitale.

Il principale aspetto cui occorre prestare atenzione, quando si seleziona un titolo di stato indicizzato, consiste nella tipologia di inflazione a cui fa riferimento la protezione.

I titolo di stato europei possono essere indicizzati all’inflaziona nazionale oppure europea e non si tratta di un dettaglio di poco conto, dal momento che, l’inflazione italiana è generalmente superiore rispetto a quella europea.

Cosa vuol dire questo?

vuol dire che proteggersi dall’inflazione italiana con un titolo indicizzato all’inflazione europea non sempre rappresenta una soluzione efficiente per il portafoglio.

Da noi esistono anche i buoni fruttiferi postali indicizzati all’inflazione italiana, che sono una valida alternativa a minore rischio rispetto ai titoli di stato europei. (rischio inteso di non coprire l’inflazione italiana)

Indicizzazione sulla cedola

Le obbligazioni indicizzate solo sulla cedola sono generalmente emesse da banche oppure da enti sovranazionali, come la BEI, e offrono un grado di protezione parziale e quindi inferiore rispetto alle obbligazioni indicizzate sul capitale.

Questa tipologia di obbligazioni paga una cedola reale (la cedola è coperta da inflazione), mentre a scadenza il capitale viene rimborsato a 100 e non è mai rivalutato all’inflazione.

Un’ulteriore difetto di questa tipologia di obbligazioni consiste nel fatto che generalmente il fattore di indicizzazione non è attivo fin dall’emissione, ma solo da un secondo momento.

In pratica, questa tipologia di obbligazioni presenta quindi un ritardo di indicizzazione: se l’inflazione non è alta, oppure in forte crescita, questo ritardo può essere sopportabile e può non penalizzare in modo eccessivo il patrimonio. Diversamente, se invece l’inflazione cresce molto velocemente o se l’inflazione è alta, il grado di protezione può diventare significativamente inferiore.

Caratteristiche obbligazioni indicizzate

Dal punto di vista operativo, è importante sottolineare come le obbligazioni indicizzate siano uno strumento di protezione e conservazione del capitale da utilizzare in ottica di medio-lungo periodo, per esempio a scopo previdenziale, e non siano invece idonee per un utilizzo speculativo.

Allo stesso tempo, è utile per il risparmiatore sapere che il momento più propizio per acquistare le obbligazioni indicizzate è quando l’inflazione è bassa, perché si acquista l’opzione protettiva (insita nel bond) a un costo molto contenuto.

Vale sempre la solita regola di acquistare basso e rivendere alto.

limiti dei bond inflation link

Se sono davvero cosi validi perché non tutti sottoscrivono o acquistano obbligazioni con copertura inflazione?

Sono senza dubbio ottimi strumenti, il fatto è che la cedola generalmente è più bassa rispetto ad obbligazioni senza la copertura da inflazione.Quindi se l’inflazione non parte e si mantiene bassa… è più conveniente acquistare e possedere le altre obbligazioni.

Quindi se l’inflazione non parte e si mantiene bassa… è più conveniente acquistare e possedere le altre obbligazioni.