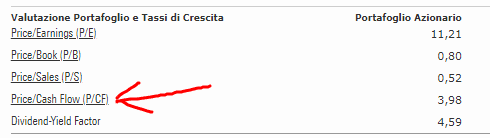

In passato ti ho già parlato di multipli di mercato (o multipli di borsa), oggi ti parlerò del price cash flow, un multiplo che ci dà informazioni sulla politica di investimento di una società.

L’indicatore prezzo/flusso di cassa, indicato anche con PCF (price cash flow) è dato dal rapporto tra il prezzo (meglio utilizzare capitalizzazione di mercato*) ed il cash flow, ossia la somma degli utili più gli ammortamenti (a volte qualcuno ci fa rientrare anche gli accantonamenti).

Quindi al numeratore troviamo il prezzo dell’azione (o dell’indice) ed al denominatore il flusso di cassa prodotto per azione (somma tra gli utili e gli ammortamenti). Al numeratore potremmo utilizzare anche il prezzo invece che la capitalizzazione di mercato, ma poi dovremmo dividere il denominatore per le azioni in circolazione. E’ un passaggio in più che possiamo evitarci.

Esempio

Il capitale sociale della società Delta è suddiviso in 10.000 azioni. Dal bilancio di esercizio del 2000 risulta: Utile = € 5.000; Ammortamenti = € 10.000; Accantonamenti = € 4.000. Dal listino di Borsa risulta un prezzo di € 5; per le azioni della Delta. Pertanto, P/CFO = 5 / [ (5.000 + 10.000 + 4.000) x / 10.000] = 2,63.

Potremmo evitare questi passaggi andando a calcolare 50000/19000=2.63

Come interpretarlo

N.B. va utilizzato in relazione ad altri multipli.

• P/CF elevato = indica possibile sopravvalutazione della società

• P/CF basso = indica possibile sottovalutazione della società

Che cos’è l’ammortamento

L’ammortamento può essere definito come il contributo degli impianti alla formazione dei ricavi.

Ipotizziamo che la società acquisti un impianto sostenendo un costo, per esempio di 1000 euro.

In primo luogo la società deve pagare l’impianto e può farlo in differenti modi come, per esempio l’utilizzo della liquidità in cassa oppure la contrazione di un debito.

Nel primo caso quindi l’azienda ha un uscita di cassa appunto per 1000€ che andranno a ridurre per esempio la sua liquidità in bilancio e nello stesso tempo iscriverà nell’attivo del suo stato patrimoniale l’impianto per un valore di 1000€.

Nell’ipotesi in cui essa contragga invece un debito si avrà l’iscrizione del debito nel passivo dello stato patrimoniale, ossia tra i debiti, dell’importo del debito stesso, ossia 1000€ e contestualmente l’iscrizione nell’attivo del valore dell’impianto ossia 1000€.

In secondo luogo l’azienda può ripartire il costo sostenuto in più esercizi, ossia può ammortizzare l’impianto nell’arco di più anni, imputando a ciascuno di essi una parte dell’investimento iniziale (1000€).

L’ammortamento esprime appunto questa quota annua, ossia il contributo annuo dell’impianto alla vita aziendale. La quota di ammortamento nel C.E. ogni anno, tuttavia non dà luogo a un’altra uscita di cassa, appunto perché l’impianto è stato già pagato al momento dell’acquisto.

Ovviamente, poiché la quota di ammortamento imputata come costo è solo un costo figurativo e poiché riduce l’utile lordo, attenuando l’onere fiscale, l’ammortamento confluisce in bilancio al passivo in un fondo (fondo ammortamento) che altro non è che una riserva di liquidità che sarà impiegata nel futuro in altri investimenti.

In un arco pluriennale la politica degli investimenti attuata dall’azienda “x” si tradurrà in:

- risparmio fiscale

- liquidità in bilancio utilizzabile per ulteriori investimenti

- disponibilità di impianti produttivi nuovi che a loro volta consentono di produrre con tecnologie più moderne, riducendo i costi di produzione e aumentando i margini reddituali.

Per non penalizzare le società con elevati tassi di investimento e quindi di ammortamento, assume grande rilievo l’analisi di questo indicatore: infatti spesso un elevato P/E può forviare le aspettative dell’investitore poiché può dipendere proprio da un intenso programma di investimenti per il rinnovo degli impianti e per il loro potenziamento, programma che nel breve periodo penalizza la redditività aziendale. Un basso PCF quindi può fornire interessanti indicazioni nella selezione degli investimenti azionari.

Esempio

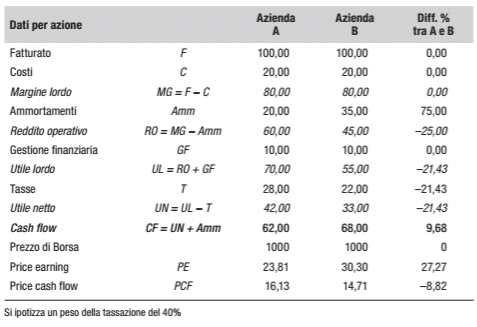

Immaginiamoci due aziende attive nello stesso settore e con lo stesso fatturato annuo. Assumiamo per comodità che abbiano lo stesso prezzo, la stessa gestione finanziaria e la stessa incidenza fiscale.

L’azienda A persegue una strategia aziendale di breve termine, finalizzata alla massimizzazione del profitto: a questo scopo ha programmato bassi investimenti e quindi sul suo conto economico ogni anno graveranno bassi ammortamenti (20 euro) che danno luogo ad un reddito operativo di 60. Sommando il contributo della gestione finanziaria si perviene quindi a un utile lordo di 70 euro. Dopo il pagamento di tasse per 28 euro l’azienda consegue un utile netto per azione di 42 euro e un cash flow di 62 euro.

L’azienda B invece è più orientata al medio termine e ha programmato per i successivi 5 anni un intenso piano di investimenti tecnici per rinnovare gli impianti.

A parità di margine lordo rispetto all’azienda concorrente, essa ogni anno deve sopportare per esempio il peso di 35 euro di ammortamenti che determinano un reddito operativo di 45 euro, il 25% in meno rispetto all’azienda A.

A parità di gestione finanziaria l’utile lordo sale a 55 euro, il 21.4% in meno rispetto alla società concorrente. Nello stesso tempo tuttavia, in considerazione della stessa incidenza fiscale, l’azienda B pagherà il 21.4% in meno di tasse e avrà un utile netto di 33 euro.

Il P/E di A è di 23.81 quello di B è di 30.30, se un investitore non avesse posto maggiore attenzione al PCF (price cash flow) probabilmente avrebbe preferito investire nell’azienda A che presenta un P/E inferiore, ma che avrebbe evidenziato limiti di crescita a causa del suo ritardo tecnologico nelle fasi produttive.

Questi indici hanno generalmente contenuti informativi validi per tutte le tipologie di società anche se, tuttavia, possono essere maggiormente utili se adattati alle singole realtà settoriali. Per le imprese industriali il PCF ha un contenuto particolarmente rilevante.

PCF per banche ed assicurazioni

Nel caso delle compagnie assicurative e delle banche non ci si riferisce agli ammortamenti relativi agli impianti di produzione, ma soprattutto agli accantonamenti alle riserve tecniche e ai fondi di svalutazione che possono risultare eccessivi rispetto alle effettive esigenze.

Per quanto appena detto è utile valutare, anche per le compagnie assicurative e le banche, il PCF, dove il cash flow è dato da:

+utile netto

+accantonamenti alle riserve

=cashflow