I gestori di fondi e gli analisti a volte mettono a confronto il P/E (price earning ratio) con il tasso di crescita atteso degli utili ( il denominatore del Peg Ratio) al fine di individuare titoli sopravvalutati o sottovalutati.

Come ti ho spiegato nel articolo sul multiplo price earning, Il P/E come multiplo è stra-abusato, ed in realtà… preso in solitaria serve a ben poco anche perché un alto livello di p/e può voler dire ad esempio sia sopravvalutazione, che buona/ottima crescita futura della società.

Ma poiché il P/E non riflette la crescita futura dei guadagni, è sempre meglio comparare il P/E al PEG (o almeno alla crescita degli utili in un dato arco temporale)…per fare un rapido check e per vedere se la valutazione del mercato è supportata effettivamente dai futuri tassi di crescita dei guadagni

Il PEG nasce proprio per superare alcune imperfezioni dell p/e…

è stato creato a tutti gli effetti per aggiustare il p/e ratio con i futuri tassi di crescita dei guadagni di diverse aziende.

Tendenzialmente un basso PEG sotto all’1 può indicare sottovalutazione per un titolo azionario.

PEG è l’acronimo di Price earning to growth

la G di PEG sta infatti per Growth

Come calcolare il PEG

Il PEG è definito dal P/E diviso il tasso di crescita atteso degli utili per azione:

PEG = (P/E) / tasso di crescita atteso

Al numeratore troviamo quindi il P/E, che a sua volta è il rapporto tra prezzo dell’azione e utili per azione.

al denominatore troviamo il tasso di crescita atteso. Puoi anche pensarla come una crescita annuale dei guadagni prevista. Solitamente al denominatore viene posta la stima di crescita dell’EBITDA a 3-5 anni (5-Year EBITDA growth rate)

Per esempio se un’impresa ha un P/E pari a 20 e un tasso di crescita atteso pari al 10%, allora il suo PEG è pari a 2.

PEG = 20/10 –> 2

E’ necessario che il tasso di crescita che si utilizza sia quello atteso sugli utili per azione o sul risultato totale, piuttosto che operativo, perché si tratta di un multiplo del capitale netto.

Date le diverse tipologie di P/E (trailing, forward, ecc..) quale è la più adatta al calcolo del PEG? la risposta dipende da come si calcola il tasso di crescita atteso.

se si utilizzano gli utili trailing, invece si andrà chiaramente ad utilizzare il P/E trailing.

N.B. il P/E forward non dovrebbe mai essere utilizzato in questo calcolo, dal momento che potrebbe comportare un doppio conteggio della crescita.

Nel calcolare il PEG, la stima della crescita dell’utile per azione nei cinque anni successivi è adottata insieme al valore attuale del P/E.

Se un’impresa presenta un utile per azione negativo oppure non ne è stato stimato il tasso di crescita atteso, il PEG non può essere calcolato.

Quando si effettua l’analisi di un impresa tecnologica, spesso di ricorre al PEG

N.B. il PEG di una determinata azione può variare e di molto in base alle stime sulla crescita degli utili. Può variare sia in base a diversi tassi di crescita proposti da diversi analisti…e può variare (succede spesso così) se un’analista lo calcola con un arco temporale di un anno ed un altro lo calcola con un’altro arco temporale. Chiaramente se cambia l’importo al denominatore il risultato cambia.

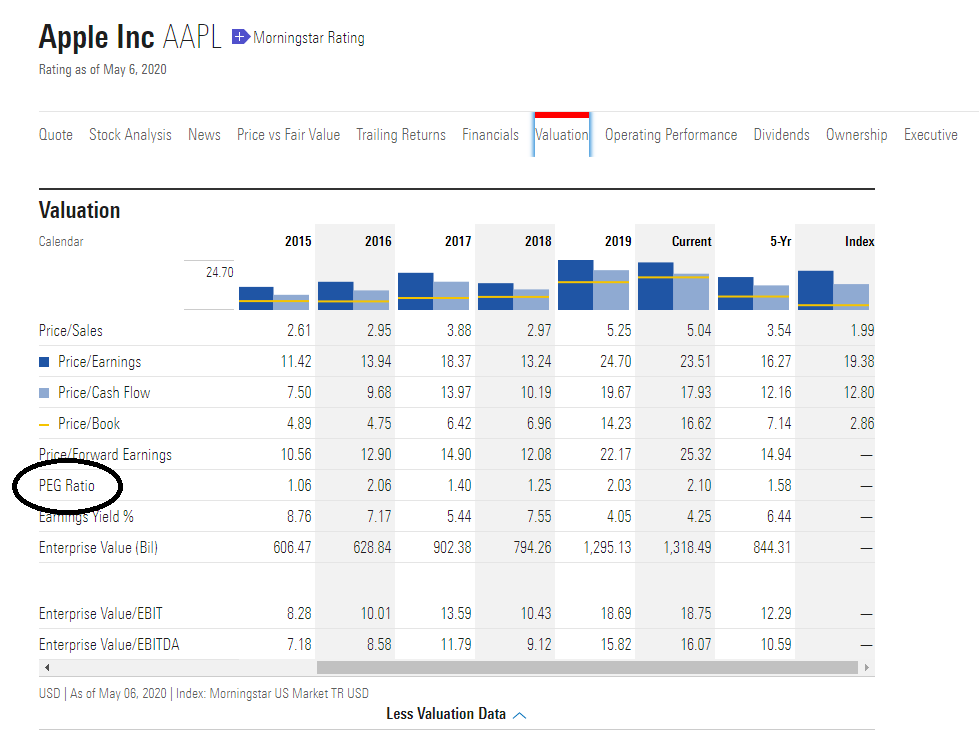

Oltre a calcolare manualmente il peg lo possiamo trovare anche in website finanziari. Lo stesso Yahoo finance lo mette a disposizione

Stessa storia per Morningstar

Le fasi del calcolo

- si deve determinare il prezzo attuale di mercato di una azione dell’azienda (compito molto facile)

- determinare i guadagni per azione EPS, e stabilire quali utilizzare (es trailing, forward come detto meglio utilizzare i trailing)

- arrivare al P/E , prezzo/ eps

- determinare la crescita prevista nei guadagni per azione dell’azienda (meglio utilizzare una previsione fatta da analisti competenti, e di lungo periodo sopra i 2 anni)

- dividere il p/e per il tasso di crescita degli utili.

Vantaggi del PEG

Il PEG fornisce un modo molto semplice per valutare una società insieme al P/E

- Se il P/E è più basso rispetto al Growth allora probabilmente il titolo è sottovalutato –> peg minore di 1

- Se il P/E è più alto rispetto al Growth allora probabilmente il titolo è sopravvalutato –> peg maggiore di 1

- Se il P/E è = al Growth, allora molto probabilmente il mercato sta valutando correttamente il prezzo del titolo. –> peg = 1

Un PEG negativo (sotto lo 0) non sempre è da scartare, bisogna solo sapere se ad essere negativo è il numeratore (il P/E e allora significa che la società ora non fa utili, ma le stime dicono che gli utili in futuro ci saranno) oppure il denominatore (allora ad essere negativo è la crescita attesa e quindi è un fattore negativo).

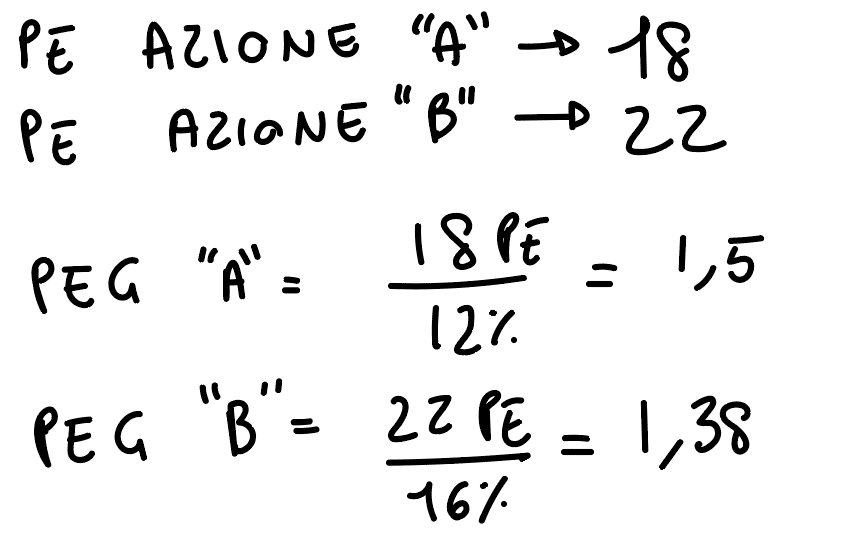

Esempio di utilizzo con p/e

Proviamo a valutare due aziende dello stesso settore. L’azienda “a” ha un p/e di 18, mentre l’azienda “b” ha un p/e di 22. Se ci limitassimo a vedere il p/e, sembrerebbe che l’azione “a” è sottovalutata rispetto all’azione “B”.

Proviamo però a tenere in considerazione anche il PEG

l’azione “A” ha un tasso di crescita atteso degli utili per i prossimi 5 anni del 12%, l’azione “B” ha un tasso di crescita atteso degli utili per i prossimi 5 anni del 16%.

Se calcoliamo il PEG troviamo che:

- PEG di “A” = 1.5

- PEG di “B” = 1.38

Considerando anche il PEG, la seconda azienda diventa invece più sottovalutata rispetto alla prima. Entrambe in realtà potrebbero essere sopravvalutate, ma tra di loro la seconda è la più sottovalutata.

Chiaramente non è sufficiente il solo Peg a capire se la società in esame sia sopravvalutata o sottovalutata. E’ necessario che l’analista finanziario sfrutti a pieno tutti gli strumenti dell’analisi fondamentale e conduca un’analisi più approfondita del bilancio.

Limiti del PEG

- Le aziende ad alto rischio navigano a PEG ratio più bassi delle aziende a basso rischio, a parità di tassi di crescita.

- Il principale problema del PEG è dato dal fatto che al denominatore (il tasso di crescita atteso) abbiamo una stima, che quindi può essere corretta o meno.

- Le aziende in forte crescita commerciano a PEG ratio più bassi paragonati a quelle con media o bassa crescita.

- Le aziende che investono meno in progetti di alta qualità e con alti tassi di reinvestimento dimostrano PEG ratio più alti.

- Il PEG ratio è sensibile al tasso di interesse. Una diminuzione (o aumento) dei tassi di interesse comporta meno (o più) azioni ordinarie che sembrano essere sottovalutate.

- Mentre l’azienda matura, il PEG ratio sarà influenzato dal rischio di cambiamento, dai dividendi e dal tipo di reinvestimento dell’azienda.

- Il PEG ratio di aziende paragonabili sarà influenzato dalla composizione dell’azienda (cioè, business mix, rischio e profili di crescita).

- Le aziende che pagano dividendi significativi richiedono un derivato del PEG ratio, il PEGY ratio = PE/(Crescita Annuale Proiettata dei Guadagni + Rendimento del Dividendo).

- Nei settori in cui le azioni ordinarie sono stimate su fattori diversi dai guadagni (ad esempio, le aziende basate sugli asset), il P/E ratio non è accurato nel riflettere i tassi di crescita.

- Infine, intrinsecamente, non esiste una base fondamentale per concludere che le azioni ordinarie di un’azienda sono sottovalutate o sopravvalutate, basandosi solamente sul PEG ratio.

2 risposte

Buongiorno Signor Angeloni,

Scrivi articoli veramente interessanti riguardo alla cultura finanziaria indipendente,

ovviamente non c’è da essere d’accordo o meno, perché quanto scritto sono verità

lapalissiane, tuttavia considerando i molti limiti che il PEG ha in essere, una misurazione più appropriata

di sopravvalutazione/sottovalutazione di un titolo non si avrebbe con il rapporto Prezzo/Valore Intrinseco (ovviamente considerando un margine di sicurezza adeguato al grado di difficoltà nel calcolare il Fair Value(Valore Intrinseco). Esempio Price/Fair value 1,00 con grado di difficoltà medio….. margine di errore 25%

Sotto lo 0,75 la prendi a sconto e fino a 0,85 cmq a prezzo ragionevole.

Grazie per tutto

Buon Lavoro, alla prossima

Alberto Mignini

Buongiorno Signor Angeloni,

Cosa mi dici ad esempio del titolo ISRG (Intuitive Surgical), gli analisti lo vedono

con un vantaggio competitivo importante (Wide) fonte Morningstar, ottimi fondamentali di Bilancio

(Conto Economico, Stato Patrimoniale, Flussi di cassa) ma ha un prezzo/valore intrinseco oggi giorno di

1,78 sempre fonte Morningstar… Su Yahoo Finance mi trovo un P/E di 72,14 e un PEG di 18,47 io, pensavo di aver visto triplo:)

🙂 cioè nonostante i notevoli numeri di Bilancio(dati quantitativi che si riferiscono al passato societario), il vantaggio competitivo importante e il settore di qualità in cui si trova ad operare (Considerazioni qualitative e prospettiche) come fa ad avere un PEG così alto? Di fatto non prevedono più crescita degli Utili, non solo il prezzo è caro ma secondo gli analisti non prevedono nemmeno crescita degli Utili. Caso davvero interessante .

Confido nel suo grande sapere,

nella speranza di poter risolvere il rebus

ti (ti do del tu, visto che hai meno della mia età) distinti saluti

Alberto Mignini