I TIPS, o inflation linked bond sono dei titoli di debito che indicizzano il valore di rimborso del capitale e gli interessi periodici sulla base di un indice dei prezzi al consumo, permettendo in tal modo di riparare il capitale dal rischio di perdita del potere di acquisto causata dall’inflazione.

Sono in molti ormai a credere che arriverà una grande inflazione, basta vedere il paper di Ray Dalio o un report di Paul Tudor Jones.

Può essere davvero un buon momento per comprare questi prodotti…

L’immagine precedente rappresenta la vita di un obbligazione, a livello generale l’investitore vede un esborso iniziale di capitale, poi si vede accreditare le cedole ed infine dopo anni si vede riavere indietro il capitale a scadenza.

Le obbligazioni governative e non, a lunga scadenza potrebbero essere rischiose e non a rischio free come tutti credono… se riprendi il capitale dopo anni ed anni di inflazione come potrebbe non essere un rischio questo?

In realtà le obbligazioni presentano questi rischi:

- Default

- rischio di cambio

- reinvestimento delle cedole

- liquidità

- rischio prezzo

- rischio politico

- inflazione

Nonostante l’inflazione sia un nemico subdolo… (è il nemico numero 1 in realtà per l’obbligazionario…)

è possibile eliminare completamente questo rischio utilizzando le obbligazioni indicizzate.

all’interno del mondo obbligazionario, le principali forme di indicizzazione all’inflazione sono:

- indicizzazione sul capitale

- indicizzazione sulla cedola

Indicizzazione sul capitale

Le obbligazioni indicizzate sul capitale forniscono una protezione maggiore rispetto a quella offerta dai bond indicizzati solo sulla cedola, dato che rimborsano il valore nominale di emissione (100) rivalutato dell’inflazione maturata dalla data di godimento fino alla data di scadenza.

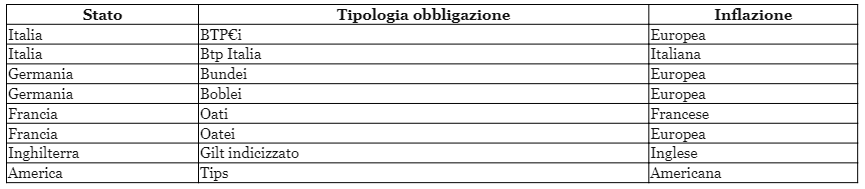

Al mondo sono numerosi gli stati che emettono obbligazioni indicizzate sul capitale.

Il principale aspetto cui occorre prestare atenzione, quando si seleziona un titolo di stato indicizzato, consiste nella tipologia di inflazione a cui fa riferimento la protezione.

I titolo di stato europei possono essere indicizzati all’inflaziona nazionale oppure europea e non si tratta di un dettaglio di poco conto, dal momento che, l’inflazione italiana è generalmente superiore rispetto a quella europea.

Cosa vuol dire questo?

vuol dire che proteggersi dall’inflazione italiana con un titolo indicizzato all’inflazione europea non sempre rappresenta una soluzione efficiente per il portafoglio.

Da noi esistono anche i buoni fruttiferi postali indicizzati all’inflazione italiana, che sono una valida alternativa a minore rischio rispetto ai titoli di stato europei. (rischio inteso di non coprire l’inflazione italiana)

Indicizzazione sulla cedola

Le obbligazioni indicizzate solo sulla cedola sono generalmente emesse da banche oppure da enti sovranazionali, come la BEI, e offrono un grado di protezione parziale e quindi inferiore rispetto alle obbligazioni indicizzate sul capitale.

Questa tipologia di obbligazioni paga una cedola reale (la cedola è coperta da inflazione), mentre a scadenza il capitale viene rimborsato a 100 e non è mai rivalutato all’inflazione.

Un’ulteriore difetto di questa tipologia di obbligazioni consiste nel fatto che generalmente il fattore di indicizzazione non è attivo fin dall’emissione, ma solo da un secondo momento.

In pratica, questa tipologia di obbligazioni presenta quindi un ritardo di indicizzazione: se l’inflazione non è alta, oppure in forte crescita, questo ritardo può essere sopportabile e può non penalizzare in modo eccessivo il patrimonio. Diversamente, se invece l’inflazione cresce molto velocemente o se l’inflazione è alta, il grado di protezione può diventare significativamente inferiore.

Caratteristiche obbligazioni indicizzate

Dal punto di vista operativo, è importante sottolineare come le obbligazioni indicizzate siano uno strumento di protezione e conservazione del capitale da utilizzare in ottica di medio-lungo periodo, per esempio a scopo previdenziale, e non siano invece idonee per un utilizzo speculativo.

Allo stesso tempo, è utile per il risparmiatore sapere che il momento più propizio per acquistare le obbligazioni indicizzate è quando l’inflazione è bassa, perché si acquista l’opzione protettiva (insita nel bond) a un costo molto contenuto.

Vale sempre la solita regola di acquistare basso e rivendere alto.

limiti dei bond inflation link

Se sono davvero cosi validi perché non tutti sottoscrivono o acquistano obbligazioni con copertura inflazione?

Sono senza dubbio ottimi strumenti, il fatto è che la cedola generalmente è più bassa rispetto ad obbligazioni senza la copertura da inflazione.

Quindi se l’inflazione non parte e si mantiene bassa… è più conveniente acquistare e possedere le altre obbligazioni.

I migliori etf obbligazionari con copertura inflazione

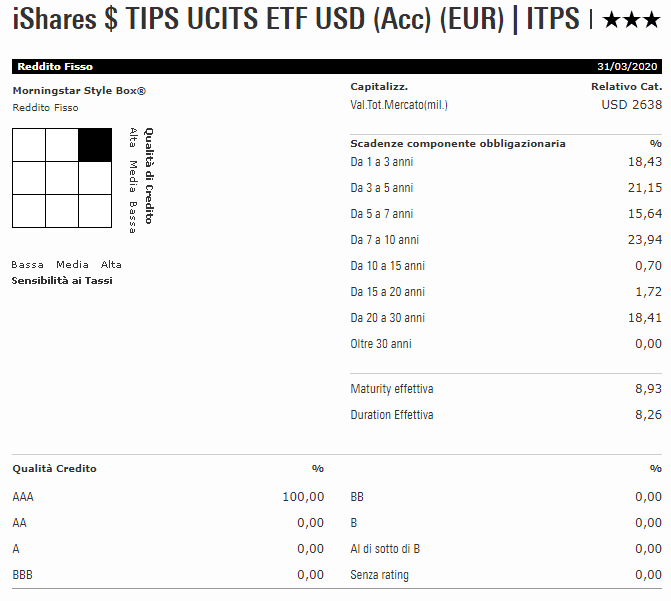

senza alcun dubbio il miglior prodotto attualmente è questo (nota bene è in dollari quindi vi è il rischio cambio)…

iShares USD TIPS UCITS ETF USD (Acc) ISIN IE00B1FZSC47, Ticker ITPS

L’indice Bloomberg Barclays US Government Inflation-Linked Bond replica i titoli di stato statunitensi protetti dall’inflazione (TIPS). E’ a replica fisica e ad accumulazione, il costo è dello 0.25% annuo. In USD, quindi senza copertura valutaria. Molto scambiato la dimensione del fondo attualmente è di 1.940 mln.

Sono obbligazioni di alta qualità e ad alta sensibilità dei tassi. Sono ricompresi obbligazioni di breve, medio e lungo periodo.

L’america attualmente è lo stato più sicuro al mondo, o almeno è percepito cosi…

Miglior prodotto per un utilizzo generale in portafoglio (ripeto i bond sono di tutte le scadenze).

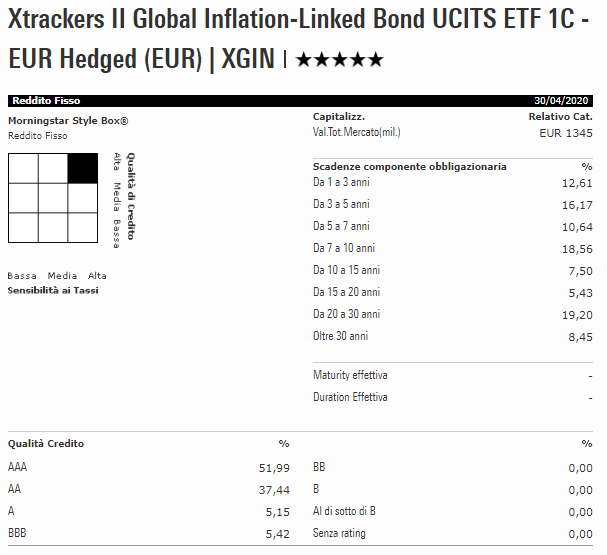

Xtrackers Global Inflation-Linked Bond UCITS ETF 1C EUR hedged ISIN LU0290357929, Ticker XGIN

Altro grande prodotto, non vi sono solo bond americani ma di tutti i paesi sviluppati. E’ “hedgiato” in Euro.

L’indice Bloomberg Barclays World Government Inflation-Linked Bond (EUR Hedged) replica le obbligazioni governative legate all’inflazione dei paesi sviluppati emessi in valuta domestica. Copertura valutaria in Euro (EUR).

Questo prodotto è ad accumulazione e costa un 0.25% all’anno, è inoltre a replica fisica. Anche questo molto scambiato.

Prodotto molto più equilibrato al precedente in base alle scadenze dei bond, qui vi sono molti più bond a lunga scadenza.

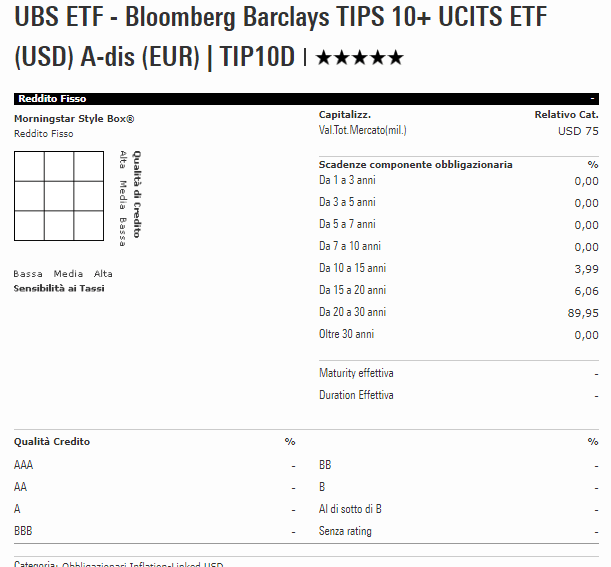

UBS ETF (LU) Bloomberg Barclays TIPS 10+ UCITS ETF (USD) A-dis ISIN LU1459802754, Ticker TIP10D

Miglior prodotto anche se a bassa liquidita ed a distribuzione, se dobbiamo inserire in portafoglio solo bond a lunga scadenza coperti da inflazione.

L’indice Bloomberg Barclays US Government Inflation-Linked Bond 10+ replica i titoli di stato statunitensi protetti dall’inflazione (TIPS). Scadenza: 10+ anni.

costa un 0.20% all’anno è a replica fisica senza copertura valutaria ed è a distribuzione dei dividendi. E’ poco liquido quindi attenzione a metterci troppo capitale.

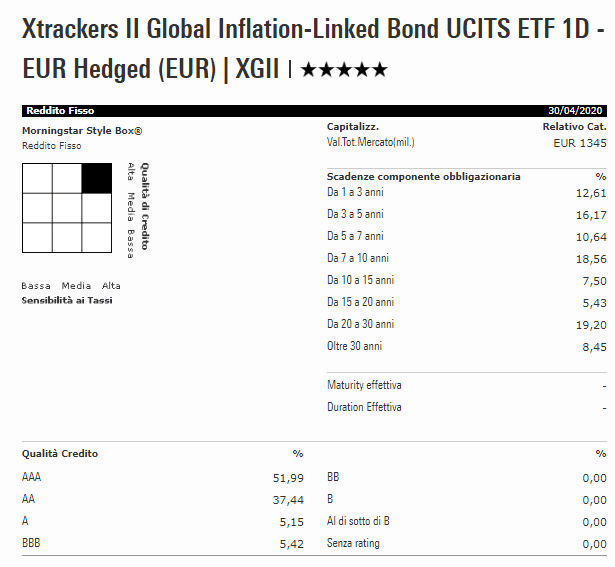

Xtrackers Global Inflation-Linked Bond UCITS ETF 1D EUR hedged ISIN LU0962078753, Ticker XGII

Probabilmente miglior prodotto a distribuzione se vogliamo diversificare in tutti i paesi sviluppati e non solo in america.

L’indice Bloomberg Barclays World Government Inflation-Linked Bond (EUR Hedged) replica le obbligazioni governative legate all’inflazione dei paesi sviluppati emessi in valuta domestica. Copertura valutaria in Euro (EUR).

Questo etf è a replica fisica, con copertura valutaria, abbastanza scambiato.

troviamo bond per tutte le scadenze.

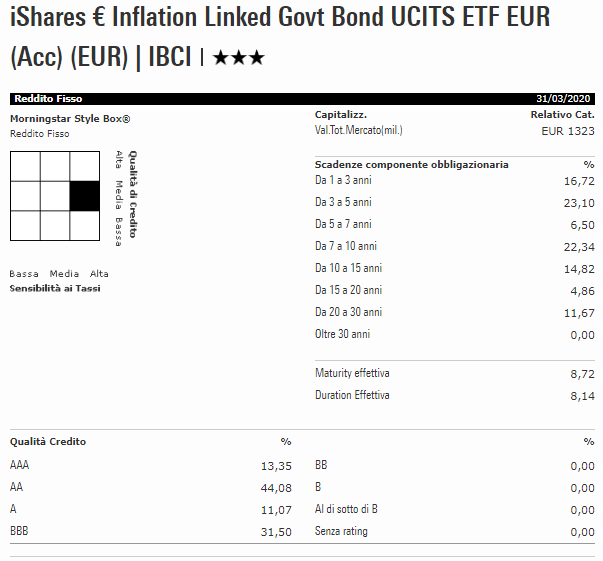

iShares Euro Inflation Linked Government Bond UCITS ETF ISIN IE00B0M62X26, Ticker IBCI

Miglior ETF obbligazionario ad inflazione se vogliamo coprirci dall’inflazione europea.

L’indice Bloomberg Barclays Euro Government Inflation Linked Bond replica le obbligazioni governative legate all’inflazione della zona Euro.

E’ a replica fisica, accumulazione dei dividendi, senza copertura valutaria e costa un 0.25% annuo. Molto scambiato.

Anche qui troviamo bond per tutte le scadenze.

Una risposta

Ottimo articolo sulle obbligazioni indicizzate all’inflazione, l’unico problema sono i tassi di interesse che oggi sono ai minimi, nel momento in cui si alzeranno queste obbligazioni perderanno di valore, quindi siamo protetti dall’inflazione ma non dai tassi, a questo proposito volevo chiederti come ci proteggiamo da questo rischio tasso e con quale ETF? Grazie se mi vorrai rispondere