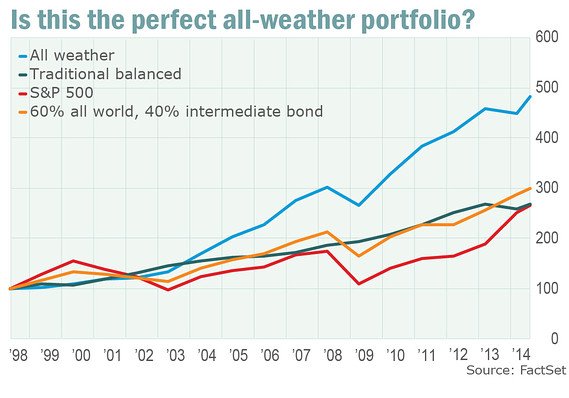

Il portafoglio all season di Ray Dalio reso celebre da Tony Robbins nel suo libro Money master the game ( lo trovi in versione italiana qui), è un portafoglio che dal 1984 al 2013 ha prodotto un rendimento netto annuo del 9.72% con un drawdown massimo del -3.93% (nel 2008, quanto tutto andava a rotoli e i portafogli d’investimento registravano perdite per il 35-40%).

Athena SCF ha lanciato il suo portafoglio All Weather 3.0 rivisitato in chiave moderna (scoprilo a fine articolo o cliccando sul link).

Se sei nel mondo degli investimenti sai che è qualcosa di incredibile non tanto per il rendimento prodotto (che è comunque molto alto) ma per averlo realizzato con quel drawdown.

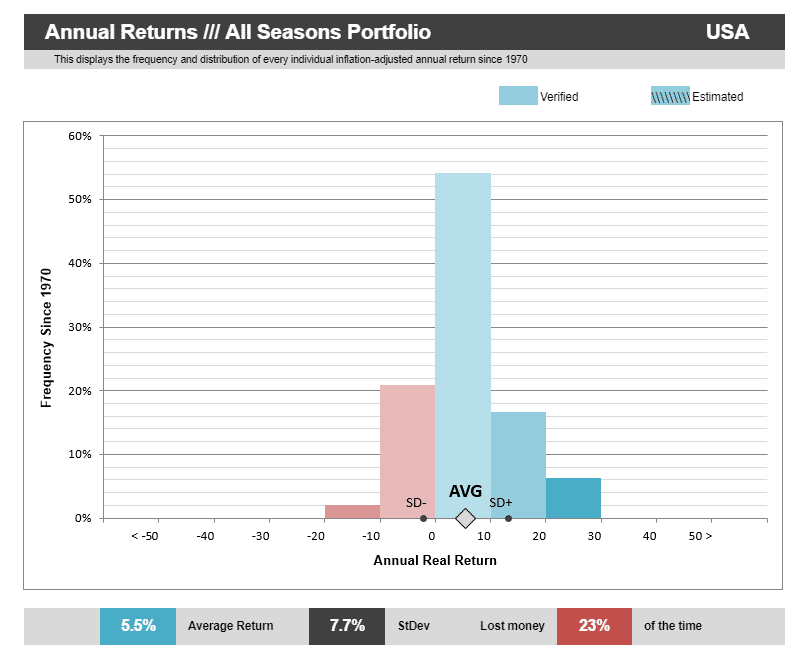

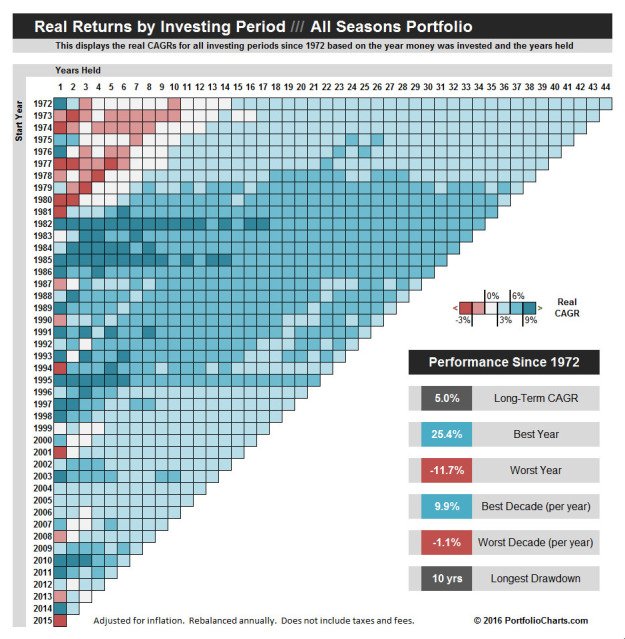

Se avessi avuto questo portafoglio avresti guadagnato nel 86% del tempo. Ciò significa solo quattro anni negativi. La perdita media è solo del 1.9% e in uno dei quattro anni è stata dello 0.03% (praticamente si è andati in pari), quindi in realtà avresti perso soldi sono 3 anni su 30. La deviazione standard è stata del 7.63%.

Nel pieno della depressione i 4 anni di perdite consecutivi (1929-1932), l S&P ha perso il 64.4%, l All season il 20.55%

peggiori crolli dal 1935

| anno | S&P | All season |

| 1937 | -35,03% | -9% |

| 1941 | -11,59% | -1,69% |

| 1973 | -14,69% | 3,67% |

| 1974 | -26,47% | -1,16% |

| 2001 | -11,89% | -1,91% |

| 2002 | -22,10% | 7,87% |

| 2008 | -37% | -3,93% |

fondi sovranazionali, e fondi pensionistici investono con lui grazie a questo portafoglio.

fondi sovranazionali, e fondi pensionistici investono con lui grazie a questo portafoglio.

Questo portafoglio si basa si alcuni presupposti:

- non fare market timing

- non fare previsioni su cosa succederà al mercato

- risk parity

Viene elaborato da Dalio dopo che capisce che è impossibile fare market timing e prevedere il mercato… e dopo che sono accaduti certi avvenimenti nella vita di dalio (Ha rischiato di far fallire la sua società di investimento e consulenza, per deliri di onnipotenza, e si è trovato costretto a licenziare tutti i dipendenti ed anche il suo migliore amico, è tutto spiegato nel suo libro Principles che ti consiglio vivamente di leggere). Inoltre David Swensen, direttore degli investimenti a Yale una volta disse a Dalio ” la saggezza non convenzionale è l’unico modo per avere successo”. Da qui Dalio inizia a riflettere se i portafogli 50/50 o 60/40 siano davvero equilibrati… in realtà le azioni sono 3 volte più rischiose delle obbligazioni e quindi nel caso di un ptf 50/50, il tuo rischio di portafoglio è spiegato dal 95% dalle azioni e dal 5% dalle obbligazioni (direi non proprio equilibrato)

all weather story https://www.bridgewater.com/resources/all-weather-story.pdf

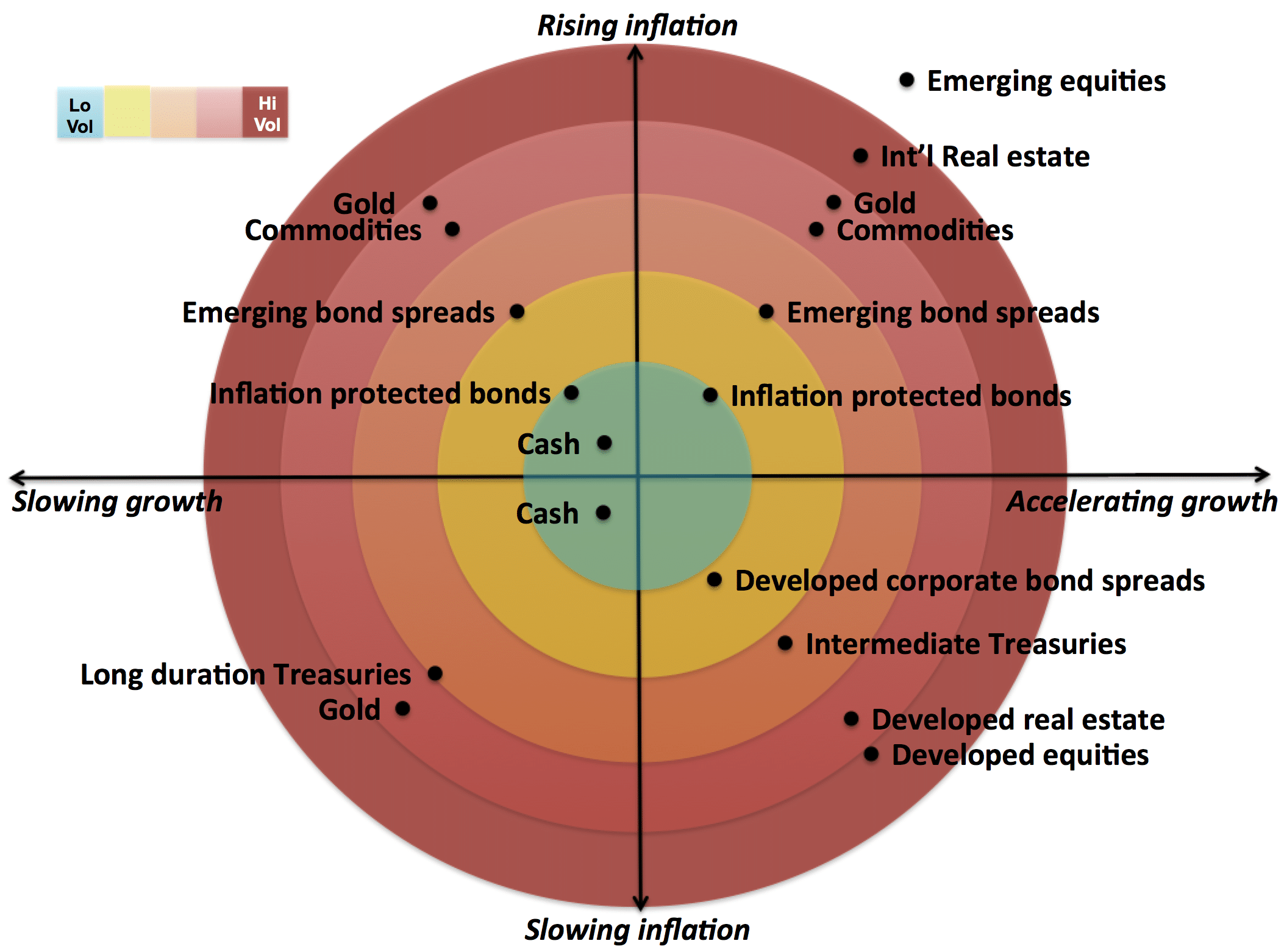

Ci sono 4 cose che secondo Ray muovono il prezzo dei beni:

- inflazione

- deflazione

- aumento della crescita economica

- rallentamento della crescita economica

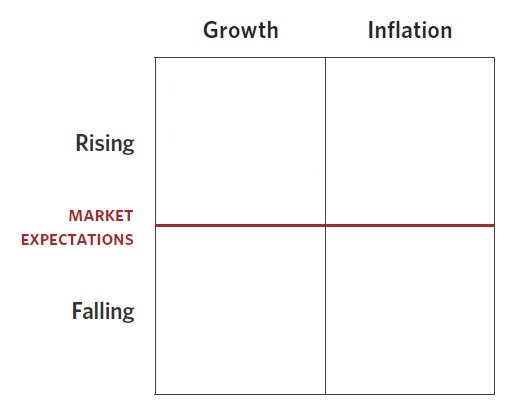

l’idea di Ray è che vi siano 4 possibili situazioni o stagioni economiche, che condizionano gli investimenti (i prezzi dei vari asset). Solo che al contrario di quanto avviene in natura, non c’è un ordine prestabilito in cui le stagioni si alternano.

Esse sono:

- inflazione superiore alle attese (prezzi in crescita)

- inflazione inferiore alle attese ( o deflazione)

- crescita economica superiore alle attese

- crescita economica inferiore alle attese

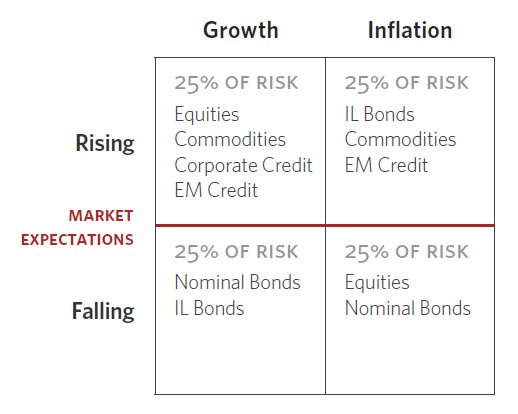

Ci sono asset che lavorano bene in certi quadranti e certi che si comportano molto male in certi quadranti.

Quello che Ray fa è di mettere la stessa % di rischio in ogni quadrante. (invece di fare un portafoglio 50%/50% tra azioni e obbligazionario). Così facendo non è esposto in nessuna condizione particolare.

“oggi possiamo strutturare un portafoglio che si comporterà bene nel 2022, anche se non possiamo assolutamente sapere come sarà il mondo nel 2022”.

Ma quali asset si comportano bene nei quadranti? basta guardare quest’immagine. (è evidente che non ci sono le azioni nel quadrante dove la crescita è inferiore alle attese)

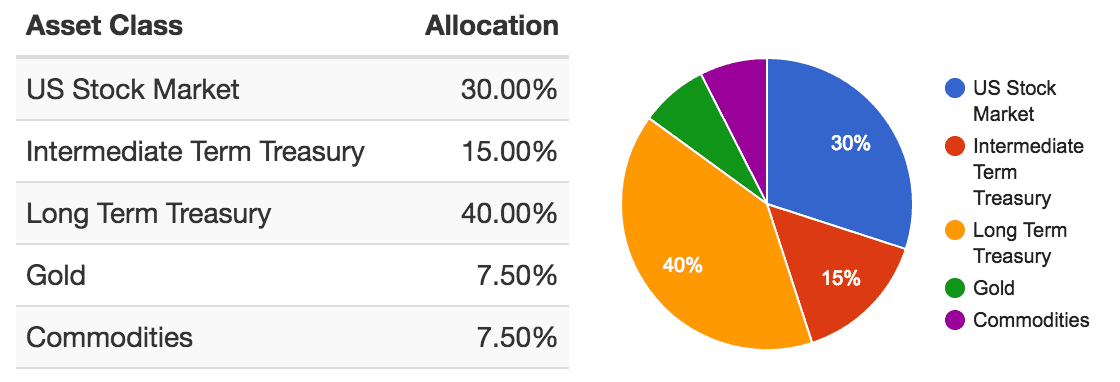

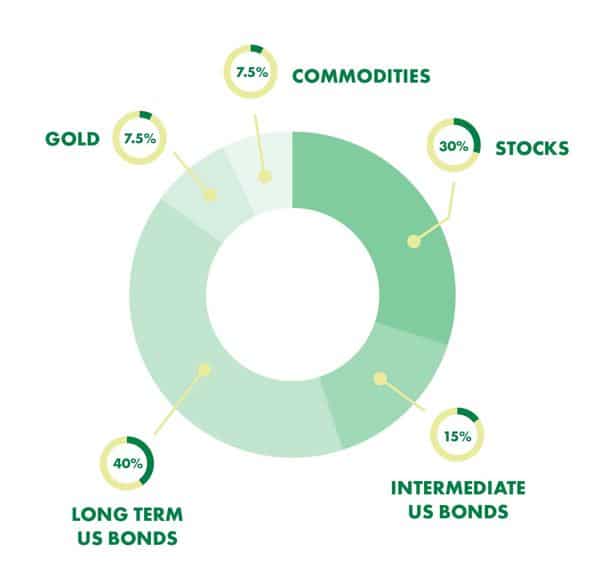

Ok però con che dosi tengo i vari asset? Ray nel libro di Tony Robbins fornisce queste percentuali

In sostanza Ray dice di tenere:

- 30% in azioni (non specifica quali)

- 7.5% in oro

- 7.5% in commodities

- 40% bond governativi americani lunga scadenza

- 15% bond governativi americani media scadenza

il calcolo del risultati di questo portafoglio sono stati avuti inserendo questi dati

il calcolo del risultati di questo portafoglio sono stati avuti inserendo questi dati

N.B. è un portafoglio che va ribilanciato nel tempo

Come replicarlo? qui sotto mi sono divertito a riportare qualche codice isin per replicarlo tramite ETF

N.B. sia la versione semplificata che la versione Angeloniana non vanno più bene in questo contesto. (la parte obbligazionaria non va bene, ne parlo in questa live)

La fed oramai si è detta pronta ad inflazionare. Il contesto è cambiato…

versione All Weather originale semplificato

15% in commodities di cui:

- -7.5% materie prime Source Bloomberg Commodity UCITS ETF A ISIN IE00BD6FTQ80, Ticker CMOD costo 0.19%

- 7.5% oro Invesco Physical Gold AISIN IE00B579F325, Ticker SGLD costo 0.29%

30% azioni di cui:

- -3% mercati emergenti iShares Core MSCI Emerging Markets IMI UCITS ETF ISIN IE00BKM4GZ66, Ticker EIMI costo 0.18%

- 3% azionario USA small cap iShares MSCI USA Small Cap UCITS ETF (Acc) ISIN IE00B3VWM098, Ticker CSUSS 0.43%

- 6% azionario mondiale iShares Core MSCI World UCITS ETF USD (Acc) ISIN IE00B4L5Y983, Ticker SWDA, costo 0.20%

- 18% azionario USA large cap iShares MSCI USA UCITS ETF (Acc) ISIN IE00B52SFT06, Ticker CSUS, costo 0.33% annuo

55% in obbligazioni USA di cui:

- 15% obbligazionario governativo americano a medio termine iShares USD Treasury Bond 7-10yr UCITS ETF (Dist) ISIN IE00B1FZS798, Ticker IBTM coto 0.20%

- 40% obbligazionario governativo americano a lungo termine SPDR Barclays 10+ Year US Treasury Bond UCITS ETF ISIN IE00BYSZ5V04, Ticker LUTR costo 0.15% (occhio alla liquidità)

N.B. Personalmente ritengo che non sia più il momento di detenere il 40% del PTF in obbligazionario lunga scadenza

Per questo motivo ho ideato con la mia società di consulenza finanziaria Athena SCF il portafoglio All Weather rivisitato in chiave moderna o 3.0.

Il portafoglio All Weather 3.0 è un portafoglio modello capace di resistere a tutti gli scenari economici grazie ad un asset allocation rivisitata.

Guarda l’incredibile performance che ha ottenuto da agosto 2019 in confronto con il portafoglio All Weather tradizionale di Ray Dalio.

Scopri di più da questo link.

17 risposte

Salve, apprezzatissimo il libro di Robbins che ho quasi imparato a memoria 🙂

ho trovato interessanti le 3 gambe:

1) la ciliegina: le annuity… quelle buone! Ma, domanda, c’è qualcosa di simile in Italia? Intendo, alla Robbins, con protezione completa capitale + partecipazione ai rendimenti dell’ indice (es S&P500)?????? Pu’ imndicarmi eventuali riferimenti?

2) asset allocation alla Ray Dalio: ok! metabolizzato; ma… se resto alla formula originaria… hoil rischio valuta x le obbligazioni; che si puo’ fare per correggere cio’?

3) ho trovato geniale il suggerimento di fare polizza assicurativa per rendita a partiremda 80-85anni! Il capitale puo’ anche terminare (per varie cause) ma se io sono ancora vivo… ho una bella rendita! Che non costa neppure molto, perchè verrebbe erogata ad età molto avanzata.

Mi piacerebbe se vi fosse un canale, o forum, dove sviluppare questi temi introdotti da Robbins, sviscerandoli al meglio!

Grazie per l’ attenzione

Buongiorno,

potrei sapere per curiosità da cosa deriva la scelta degli ETF azionari nelle due versioni del portafoglio sopra indicate?

Mi riferisco in particolare alla scelta di introdurre un ETF sulle USA large cap, quando già nell’SWDA gli USA sono presenti per oltre il 60% dei titoli.

Grazie,

Luca.

Michele è vero ai nostri occhi nella misura in cui combatte con una realtà disfatta, quella di Leo, di Mariagrazia e pada Lisa, ossia di not mondo che non fa nulla per riscattarsi dalla propria corruzione.

Ciao Filippo,

complimenti per l’ottimo lavoro!!

Solo un’osservazione: nella tua versione di portafoglio, a parte la variabilità relativa all’inserimento delle criptovalute, se consideriamo il valore standard 55% per le obbligazioni, mi sembra che la somma totale sia invece 60%…..possibile sia un refuso?

grazie per la delucidazione

Valerio

Ho una domanda relativa alla scelta dell’ETF Invesco Bloomberg Commodity UCITS ETF Acc.

Vorrei sapere se secondo te questo ETF presenta il problema del rollover sui future tipico degli ETC, o se utilizza una diversa metodologia.

Ciò che mi preoccupa è se il propgressivo calo del valore dell’ETF (e del relativo indice) è frutto di una progressiva diminuzione dei tassi e dell’inflazione o se è dovuto al fenomeno del rollover di cui sopra.

grazie

Buongiorno Angelo,

Inanzitutto Grazie per le preziose spiegazioni.

A) Vorrei sapere se può aver senso sostituire nella versione versione All Weather Angeloniana il 10% di obligazioni euro con il 10% di Global Aggregate Bond oppure tale modifica rovina le tue assunzioni sulle correlazioni?

B) All’ interno dell’ azzionario, ha senso derelazionare fra loro i settori o è un inutile perdita di tempo e commissioni.

Spero di avere un tuo prezioso riscontro

A) La parte obbligazionaria parere mio, va tutta rivista sia nella versione di Ray che nella mia versione (è una versione datata oramai)

B) non ha molto senso in realtà basterebbe un ETF acwi che ha tutto in pancia. Si potrebbe magari valutare una puntatina in più sui value rispetto ai growth ma si uscirebbe alla fin fine dalle assunzioni.

Sarebbe inoltre molto gradita la tua nuova versione a valle dell’ Aggiornamento al 27/08/2020

la somma delle obligazioni della tua versione da 60% non 55%

era un refuso, sistemato

Grazie Mille,

A) Vedo che sono scomparsi I bond Socetari, che sia tu che Money Farm avete decantato molto. è cambiata la situazione e non conviene più esporsi?

B) Vedo che sono scomparsi i Tesury Long Term ed invece sono comparsi i global inflaction Linked nella versione Hdg (Hdg perchè siamo Italiani ed intendi salvaguardare la valuta o perchè pensi che sia meglio così anche in visione di un portafoglio internazionale?)

C) Nella tua visione di un portafoglio perenne faresti come da tuo prospetto sopra o è solo indicativo per rispettare la suddivisione Dalio? Nel caso fosse la seconda sarebbe molto bello avere la tua visione senza rifarsi a nessuno del portafoglio perenne che secondo te funziona in visione globale.

Ti ringrazio molto,

Alessandro

P.s: Se vi fosse anche la possibilità di non usare ETC ma solo etf (vedi oro e bitCoin dove come etf si trovano solo Miners e Block Chain ma non BitCoin perlomeno nelle versioni armonizzate per l’europa)

Pensi che possa essere una buona soluzione sostituire le commodity con le utility?

Filippo, potresti proporre una tua versione dr portafoglio 60 /40?

tra i lazy è quello più usato visto che è possibile replicarlo con soli 2 etf conviene a chi investe cifre non altissime

Si buona idea, avevo già intenzione di realizzarlo quindi cerco di farlo a breve 😉

Ciao Filippo, a scopo didattico, sono un consulente anche io per un istituto di credito, mi trovo d’accordo con te su tutto il ragionamento tranne poi all’apertura della tua versione sulla parte appunto obbligazionaria, le prime 2 le tips perfetto, non ci piove ma sulle ultime 3 scelte vorrei capire quali ragionamenti hai fatto, ha senso metterci in pancia obbligazioni governative e inv grade a 1-3 anni quando i tassi sono negativi e si alzeranno come anche anticipato da te, se in futuro i rendimenti si alzeranno i prezzi delle obbligazioni dentro quegli etf va a crollare e chi li ha in pancia ci perde , non stabilizzano il portafoglio ne offrono un rendimento. Non è una polemica anzi, vorrei capire come ragioni tu in merito

dipende quanto è/era l’inflazione rispetto ai rendimenti negativi.