In questo articolo ti parlerò della tecnica del PAC inverso (Pac è l’acronimo di piano di accumulo capitale), ossia la variante inversa del PAC, meglio conosciuta come reverse dollar cost averaging.

Più che chiamarla PAC inverso, questa strategia sarebbe più corretto chiamarla PDC (piano di decumulo capitale) a quote o importo costante.

Se ti interessa questa tematica, nel mio blog puoi trovare altri articoli sul PAC e sulle sue varianti (ed anche sul mio canale Youtube):

[toc]

PAC Inverso: che cos’è il Reverse dollar cost averaging

Il Reverse Dollar Cost Averaging (RDCA) è una strategia di investimento che, al contrario del più noto Dollar Cost Averaging (DCA), si applica quando un investitore inizia a ritirare il capitale da un investimento anziché ad accumularlo.

Mentre il DCA (conosciuto in italiano come PAC) prevede l’investimento (l’acquisto) di un importo fisso o di una quota fissa in un titolo o in un fondo a intervalli regolari, indipendentemente dal prezzo di mercato, il RDCA implica il ritiro (la vendita) di un importo fisso o di una quota fissa di investimento a intervalli regolari, indipendentemente dal prezzo di mercato.

L’investitore quindi vende gradualmente un determinato asset in suo possesso nel portafoglio. Quindi esce gradualmente da una posizione aperta in precedenza.

Esempio: ogni mese l’investitore vende 300€ di Bitcoin, che aveva accumulato in precedenza, finchè non esce del tutto dalla posizione.

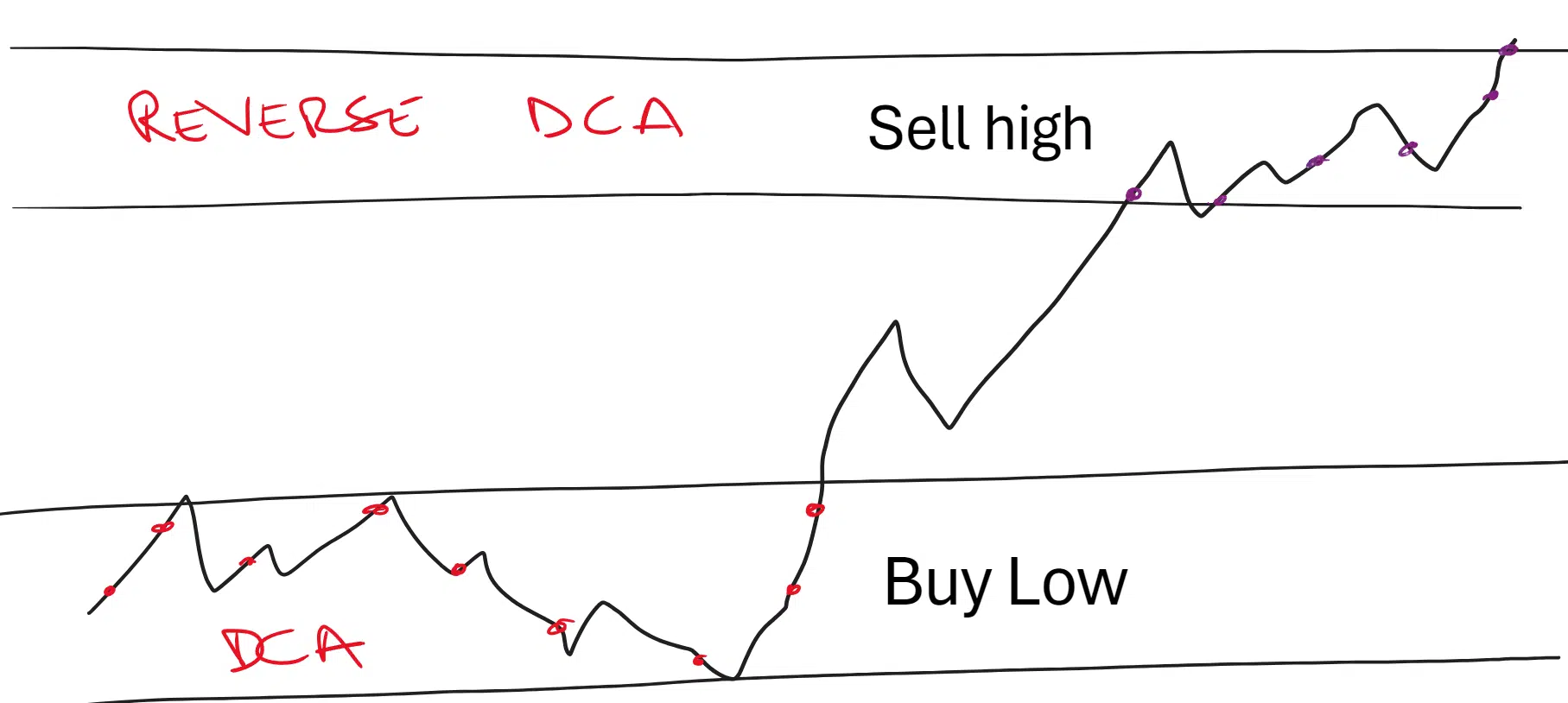

Il PAC inverso può essere anche una fase di una strategia. La strategia di accumulo e decumulo.

Esempio: Prima effettuo un PAC tradizionale, quando vi è panico/depressione sul mercato del Bitcoin, quindi accumulo ad un prezzo “a terra”, e poi decumulo (pac inverso) in fase di euforia.

Cerco di acquistare il sottostante ad un prezzo basso, mitigando la volatilità ed il prezzo medio di carico mentre entro nella posizione, e poi rivendo gradualmente ad un prezzo alto (sicuramente più alto del mio PMC), mitigando la volatilità ed il prezzo medio di vendita in uscita.

Quali sono i vantaggi del reverse dollar cost averaging?

- Strategia superiore al “PIC inverso” (vendita in toto dello strumento finanziario in un determinato momento), in caso di mercato in salita; perché riesci a vendere a prezzi più alti lo strumento finanziario nel tuo portafoglio

- Permette di uscire gradualmente da un investimento, utile per persone perennemente indecise su quando uscire dal mercato

- Permette di mitigare la volatilità ed il prezzo medio di vendita, in uscita di un determinato investimento.

- Se ben pianificata permette di ricevere un flusso di denaro tramite decumulo per persone con un determinato fabbisogno (es. chi è in pensione)

Quali sono gli svantaggi del reverse dollar cost averaging?

Vendere un asset, anche gradualmente, in uno scenario di discesa del prezzo dello stesso non è ottimale.

In particolare in fase di “retiring” (pensione), il decumulo deve essere calcolato nei minimi termini altrimenti si rischia di “bruciare” prematuramente tutto il capitale.

E’ molto meglio vendere, e vendere di più quando il prezzo dell’asset è particolarmente alto, e limitare al tempo stesso le vendite quando il prezzo è basso (quindi una sorta di value averaging inverso, o smart reverse pac).

Mentre spesso è meglio evitare di fare market timing in entrata, in uscita è meglio darsi delle regole. Perchè altrimenti si fa presto a mettere fuori gioco il capitale.

In finanza c’è una regola non scritta quella del 4% all’anno per il decumulo, in realtà questa regola è stata rivista a ribasso tempo fa, poi con l’innalzamento dei tassi di interesse è stato di nuovo rivista a rialzo. Magari di questo ne parleremo in un altro articolo.

Esempio di pac inverso su mercato in discesa:

L’investitore ha un capitale di 300.000 euro, possiede 30000 quote di uno strumento finanziario che prezza 10 euro.

Nel caso vendesse subito tutte le quote nel suo portafoglio, ricaverebbe 300.000 euro, da cui dovrà togliere successivamente le imposte ed i costi.

Nel caso “holdasse” la posizione, si ritroverebbe con un -30% dal prezzo di 10 euro a quota. Il suo capitale finale in questo caso è di 210.000 euro.

Uscendo via PAC inverso con un prelievo di 1000 euro al mese, in mercato in discesa, si ritroverebbe a vendere più quote in suo possesso man mano che il prezzo dell’asset scende. (Per tenere costanti i 1000 euro mensili di decumulo deve vendere più quote).

La perfomance del suo PTF non è un -30% come nel caso avesse holdato la posizione, ma un -31.67% dato che vende via PAC inverso in un mercato in discesa.

L’investitore si ritrova un controvalore finale in PTF di 196784€ (28112 quote per 7 euro), avendo prelevato 12.000€ (208784 se teniamo presenti i prelievi).

L’importo finale è quindi inferiore al caso dell’hold in un mercato in discesa.

Per uscire quindi da un determinato investimento, ok il PAC inverso ma è necessario darsi delle regole, come il limitare le vendite in fase di discesa pesante del mercato, soprattutto per persone che sono in pensione e devono vivere con quel capitale.

Quando si utilizza?

Il PAC inverso, o Piano di decumulo capitale, è una strategia finanziaria utilizzata principalmente durante la fase di disinvestimento di un portafoglio, ovvero quando un investitore inizia a ritirare i fondi accumulati anziché continuare ad accumularli.

Questa strategia è particolarmente rilevante per:

- gli individui che entrano in una fase della vita dove necessitano di utilizzare i loro risparmi o investimenti, come durante la pensione, per coprire le spese quotidiane o altre necessità finanziarie.

- per traders/investitori che avevano accumulato un determinato asset a buon prezzo, ed ora si ritrovano in guadagno, e vorrebbero portare a casa i profitti.

Ecco alcuni scopi principali del PAC inverso:

- Fornire un reddito regolare: Il PAC inverso è progettato per convertire il capitale accumulato in un flusso di entrate costante e prevedibile, aiutando gli investitori a pianificare le spese e a mantenere uno stile di vita desiderato durante la pensione o altre fasi della vita che richiedono un reddito supplementare.

- Gestire il rischio di mercato e prendere profitto gradualmente: Ritirando una quantità fissa di denaro o un numero fisso di quote a intervalli regolari, gli investitori possono ridurre l’impatto della volatilità del mercato sui loro ritiri, evitando di vendere una quantità eccessiva di investimenti quando i prezzi sono bassi.

- Preservare il capitale: Se ben pianificato, il PAC inverso può aiutare a preservare il capitale per un periodo più lungo, evitando esaurimenti prematuri del portafoglio, che possono essere una preoccupazione significativa per coloro che si affidano ai loro investimenti per il sostentamento.

- Flessibilità: Il PAC inverso offre flessibilità in termini di come e quando i fondi vengono ritirati, permettendo agli investitori di adattare i loro ritiri alle loro esigenze finanziarie e alle condizioni di mercato.

- Semplificazione della pianificazione finanziaria: Stabilendo in anticipo l’importo e la frequenza dei ritiri, gli investitori possono semplificare la gestione delle loro finanze, rendendo più agevole il monitoraggio e la pianificazione finanziaria a lungo termine.

Vediamo in dettaglio come funzionano due varianti di questa strategia: il PAC inverso a quote costanti e il PAC inverso a rate costanti (in euro).

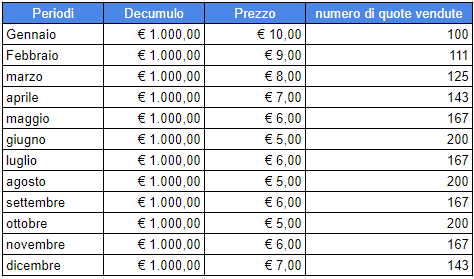

Pac inverso a rate costanti (in Euro)

Il PAC inverso a rate costanti prevede il ritiro di un importo fisso in euro (o altra valuta) a intervalli regolari (ad esempio ogni settimana/mese/trimestre/semestre/anno).

Questo approccio garantisce che l’investitore riceva una somma costante di denaro, ma il numero di quote o azioni vendute varierà in base al valore di mercato dell’investimento.

Le uniche decisioni da prendere sono:

- importo in euro da disinvestire

- frequenza del disinvestimento

- (eventualmente) durata del disinvestimento

Esempio: Immaginiamo un investitore che abbia deciso di ritirare 2.000 euro ogni trimestre dal suo investimento in un fondo comune. Se il valore per quota del fondo è di 100 euro, l’investitore dovrà vendere 20 quote nel primo trimestre. Se il valore per quota scende a 50 euro nel trimestre successivo, dovrà vendere 40 quote per ottenere i 2.000 euro desiderati.

| Trimestre | Valore per Quota (€) | Importo da Ritirare (€) | Quote da Vendere |

|---|---|---|---|

| Trimestre 1 | 100 | 2000 | 20 |

| Trimestre 2 | 50 | 2000 | 40 |

PAC inverso a quote costanti

In un PAC inverso a quote costanti, l’investitore decide di vendere una quantità fissa di quote o azioni del suo investimento a intervalli regolari.

Questo approccio aiuta a stabilizzare il valore in euro ricevuto nel tempo, ma il numero di quote o azioni vendute rimane costante.

Le uniche decisioni da prendere sono:

- importo in quote da disinvestire

- frequenza del disinvestimento

- (eventualmente) durata del disinvestimento

Esempio: Supponiamo che un investitore abbia un portafoglio di un ETF e decida di vendere 50 quote ogni trimestre per finanziare la sua pensione. Se le quote dell’ETF sono valutate a 100 euro ciascuna all’inizio, venderà quote per un valore di 5.000 euro. Se nel trimestre successivo il prezzo scende a 80 euro, vendendo ancora 50 quote, otterrà 4.000 euro, e così via.

| Trimestre | Valore per Quota (€) | Quote da Vendere | Importo Ottenuto (€) |

|---|---|---|---|

| Trimestre 1 | 100 | 50 | 5000 |

| Trimestre 2 | 80 | 50 | 4000 |

Conclusione

Il RDCA può essere particolarmente utile per gli investitori che iniziano a fare affidamento sui loro investimenti come fonte di reddito regolare, come nel caso della pensione, oppure per traders/investitori che vogliono uscire da posizioni in loro portafoglio.

E’ importante notare che il ritiro di fondi durante i periodi di bassa performance di mercato può erodere il capitale più velocemente di quanto avvenga in periodi di alta performance, e può portare a performance inferiori rispetto ad altre strategie o tecniche di trading/investing.