L’etf o exchange traded fund è un fondo indicizzato negoziabile in borsa, che permette di investire a basso costo in un determinato mercato.

l’obiettivo dell’etf è proprio quello di replicare l’indice sottostante, non deve battere l’indice deve solo replicarlo.

Come si fa a replicare un’indice?

Proviamo a scoprire le tecniche utilizzate dagli etf.

ETF a replica fisica

Gli ETF a replica fisica, replicano un determinato indice acquistando realmente i titoli che lo compongono. Non vi è quindi un rischio di controparte proprio perché l’ETF acquista (e possiede) sul serio i titoli dell’indice che va a replicare.

I titoli in realtà sono poi detenuti presso una banca depositaria e costituiscono patriomonio separato (segregato) rispetto alla società emittente dell’ETF.

Questi ETF a replica fisica si possono classificare a loro volta in due tipologie a seconda della tecnica utilizzata per replicare l’indice:

- replica fisica completa (o totale): Con questa tecnica vengono acquistati esattamente tutti i titoli che compongono un indice e con gli stessi pesi percentuali. Questa tecnica funziona benissimo per indici composti da pochi titoli e ben capitalizzati e liquidi, mentre risulterebbe troppo costosa per indici con molti titoli e poco liquidi. Pensiamo ad un ETF sul ftse mib (indice composto da 40 titoli) questo etf si acquista tutti i 40 titoli nello stesso peso percentuale che hanno nell’indice.

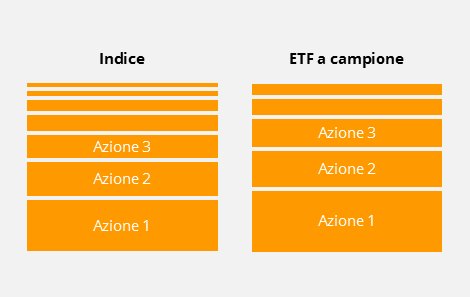

- replica fisica a campionamento: Con questa tecnica invece per replicare l’indice NON vengono acquistati tutti i titoli di un determinato indice con lo stesso peso percentuale, ma solo i titoli più significativi, utilizzando tecniche statistiche di campionamento. Questa tecnica si utilizza per indici composti da molti titoli e poco liquidi. Permette di ridurre molto i costi di replica.

- replica fisica a campionamento ottimizzato: Con questa tecnica vengono utilizzati modelli quantitativi per effettuare la selezione dei titoli. Si comprano generalmente i titoli che hanno un forte impatto sulla performance dell’indice.

Come detto in precedenza la replica fisica totale è efficiente per indici composti da pochi titoli e molto liquidi. Questa è la tecnica migliore per replicare tali indici grazie al minor tracking error e tracking difference rispetto all’indice replicato. Riflettici un attimo se l’indice è composto da 30 aziende e l’etf si compra le 30 aziende con le stesse percentuali di peso che hanno nell’indice ogni variazione di prezzo dell’indice viene replicata perfettamente anche dall’etf dato che possiede realmente lo stesso sottostante dell’indice.

La replica a campionamento e a campionamento ottimizzato, è invece l’ideale per indici composti da tanti titoli ed illiquidi, dato che permette di risparmiare nei costi. Come svantaggio ha però per forza di cose un maggior tracking error e tracking difference rispetto ad un ETF a replica fisica. Rifletti anche in questo caso se replichi un indice composto da 500 titoli comprandone solo 30 (i più rilevanti, che spiegano in gran parte la performance dell’indice) è possibile che la replica non sia perfetta al 100%. Ad ogni modo grazie a tecniche statistiche e modelli quantitativi si riesce ad avere un buonissimo livello di replica.

Con entrambe le tipologie, vi sono costi di ribilanciamento, costi che non vi sono invece per etf a replica sintetica.

ETF a replica sintetica

Gli ETF a replica sintetica replicano un determinato indice senza acquistare e possedere i titoli che compongono quel determinato indice.

La replica dell’indice avviene tramite un’operazione in swap.

Cosa vuol dire esattamente?

vuol dire che l’etf stipula un contratto con un intermediario finanziario (in realtà più di uno grazie alla normativa UCITS).

Questo intermediario si impegna a consegnare all’etf il rendimento dell’indice (a fronte di una commissione ed al rendimento offerto da un collaterale).

Ossia se lo S&P500 realizza un +10%, questo rendimento ai possessori dell’ETF viene consegnato dall’intermediario finanziario che dovrà “pagare” tale rendimento all’ETF.

Ovviamente da che mondo è mondo il tutto non avviene gratis. L’etf per stipulare questo contratto e per farsi consegnare la performance dell’indice, si impegna contestualmente a pagare una commissione all’intermediario finanziario. l’intermediario finanziario inoltre percepirà anche il rendimento di un collaterale.

N.B. è un concetto difficile, cerca di leggere tutto fino alla fine…

Questa è la tecnica di replica più economica, ideale per mercati davvero illiquidi e con tantissimi titoli. La replica sintetica arriva dove la replica fisica (anche quella a campionamento) non arriva. E’ anche l’unica via per replicare mercati di nicchia come le materie prime ed il mercato monetario. E’ la più economica anche perché non vi sono costi di ribilanciamento a differenza dei etf a replica fisica.

Come svantaggio vi è il rischio di controparte (assente invece per gli etf a replica fisica), svantaggio che però viene minimizzato grazie a varie misure tecniche che successivamente vedremo.

Come funziona lo swap per gli etf a replica sintetica

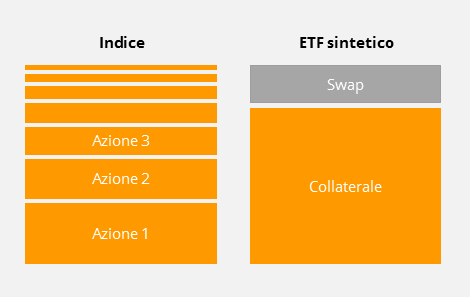

Guarda l’immagine precedente… l’indice chiaramente è composto da più titoli…. l’etf a replica sintetica immagina che avrà al suo interno uno Swap, ed un collaterale:

- Swap: lo swap è un contratto derivato con il quale si concorda che la controparte dello swap (intermediario finanziario) paghi il rendimento all’etf dell’indice compresi tutti i dividendi e cedole distribuiti. Per far questo l’intermediario finanziario riceve in cambio una commissione (di swap) ed il rendimento degli strumenti finanziari del portafoglio collaterale.

- collaterale: I fondi dell’etf (ciò che l’etf riceve dagli investitori) vengono investiti non nei titoli che compongono quel determinato indice ma in un paniere di strumenti finanziari che serve come collaterale per la controparte dello swap. Il paniere in realtà potrebbe anche detenere in parte i titoli dell’indice ma non per forza. Un ETF sui mercati emergenti, potrebbe avere in collaterale titoli dei mercati sviluppati.

Come se non bastasse a complicare le cose vi sono due tipologie di swap:

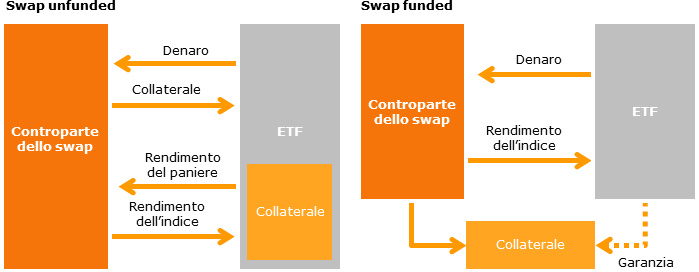

- unfunded swap: con i soldi raccolti dalle sottoscrizioni dell’etf, l’etf si compra un paniere di titoli. Successivamente sigla un contratto swap con una controparte. Lo swap non è nient’altro che uno scambio. (guarda immagine seguente) la controparte da all’etf la performance dell’indice che l’etf vuole replicare, e l’etf dal suo canto da alla controparte il rendimento del paniere sostitutivo e la commissione di swap. I titoli del collaterale sono di proprietà dell’etf anche se detenuti presso una banca depositaria.

- funded swap: la controparte (intermediario finanziario) riceve il collaterale (soldi delle sottoscrizioni dell’etf) e lo deposita presso una fiduciaria indipendente, che lo custodisce in un conto aperto a nome della controparte con pegno dell’etf. Quindi a differenza del caso precedente il denaro delle sottoscrizioni non è destinato a comprare il paniere sostitutivo (portafoglio collaterale) ma viene trasferito direttamente alla controparte.

Rischio di controparte per etf a replica sintetica

Come detto in precedenza etf a replica fisica non hanno il rischio di controparte.

Il rischio di controparte vi è però nel caso di etf a replica sintetica.

Nel caso unfunded, il rischio di controparte equivale alla differenza tra il nav dell’etf ed il valore del paniere sostitutivo. Differenza che sovrebbe sostenere l’etf nel caso in cui la controparte fallisse.

Nel caso funded, i titoli in collaterale sono custoditi presso una banca depositaria all’interno di un conto aperto a nome della controparte ma con pegno a favore dell’etf. Nel caso in cui fallisse la controparte il gestore dell’etf potrebbe portare i titoli nelle sue disponibilità per poi liquidarli. Ma non per forza i soldi della liquidazione basterebbero a coprire il nav dell’etf.

Come viene ridotto il rischio di controparte:

- tramite diversificazione della controparte (la normativa ucits impone che il rischio di controparte deve essere massimo del 10% delle attività del fondo)

- ricalibrazione giornaliera dello swap

- extra-collateralizzazione (simile al mondo defi :D)

Quali preferire?

Meglio quindi etf a replica sintetica o a replica fisica?

Non vi è una risposta univoca.

Senza dubbio posso dirti che è meglio preferire gli etf a replica fisica, quando è possibile replicare in modo semplice ed economico l’indice sottostante.

Meglio invece gli etf a replica sintetica solo quando è davvero difficile se non impossibile replicare fisicamente l’indice sottostante.