Un problema che tormenta spesso gli investitori è quello della doppia tassazione sui dividendi, che affligge soprattutto coloro che cercano di vivere di vendita con i dividendi. In questo articolo proviamo a rispondere ad una semplice domanda: la doppia tassazione sui dividendi si può evitare?

Prima di iniziare faremo un breve riassunto per capire cos’è la doppia tassazione sui dividendi e perché esiste. Cercheremo di sviscerare il quadro normativo italiano per vedere se una via d’uscita esiste oppure no.

Premessa – Le tipologie di reddito

Quando investiamo i nostri capitali in borsa, i guadagni che generiamo possono entrare a far parte di due diverse categorie: i redditi diversi e i redditi da capitale. Approfondiamone le caratteristiche principali, perché ci aiuteranno a inquadrare i dividendi secondo la legge italiana.

Redditi diversi

Sono detti redditi diversi di natura finanziaria, quei redditi che producono plusvalenze o minusvalenze in relazione ad eventi incerti. In particolare, rientrano in questa categoria:

- Plusvalenze e altri proventi realizzati a titolo oneroso di strumenti finanziari come azioni, ETC, Certificates, rimborso di obbligazioni.

- cessione di contratti a termine

- cessione a termine di valute estere

Facciamo un esempio semplicissimo per capire. Acquistiamo una azione Amazon a 2000$ e la rivediamo dopo un po’ di tempo a 3000$. Il guadagno di 1000$ si chiama “plusvalenza” (o capital gain) e rientra nella categoria dei redditi diversi.

Naturalmente i redditi diversi possono assumere anche segno negativo. In questo caso vengono chiamate minusvalenze e possono essere compensate con successive plusvalenze. Queste minusvalenze restano disponibili come “credito” per i 4 anni successivi dal momento in cui la minusvalenza viene conteggiata.

Ad esempio, acquistiamo Amazon a 3400$ e la rivediamo a 3000$. I 400$ di differenza costituiscono una minusvalenza, che può essere sfruttata per abbassare il carico fiscale complessivo sulle plusvalenze che otterrò in futuro. Se vuoi approfondire questo aspetto, leggi questo articolo di Filippo.

I redditi da capitale

I redditi da capitale sono tutti quelli derivanti dall’impiego di capitale i quali, passivamente, danno diritto a una prestazione certa, come ad esempio dividendi azionari o cedole obbligazionarie. La certezza non deriva dalla conoscenza a priori dell’ammontare della cedola o dividendo, ma dal fatto che il diritto sia implicito nello strumento che si acquista.

Ad esempio, il dividendo di un titolo azionario, per quanto incerto e variabile, è comunque un diritto intrinseco del possessore di quel titolo. I redditi di capitale possono essere solo positivi e non possono essere compensati con altre minusvalenze.

[thrive_leads id=’27536′]

Il problema della doppia tassazione sui dividendi

La prima informazione rilevante che abbiamo appreso finora, è che i dividendi rientrano tra i redditi da capitale. Ma come vengono tassati questi tipi di redditi?

Quando una società in cui abbiamo investito eroga un dividendo, le autorità fiscali del Paese presso cui essa ha sede legale trattengono una imposta. Proprio per questo motivo, questa tassa viene detta “ritenuta alla fonte“, perché avviene a monte, prima ancora che il dividendo ci venga consegnato.

Ecco allora che se investiamo in aziende italiane, quando riceviamo il dividendo, il Fisco tratterrà alla fonte la tassa che dobbiamo pagare e la vicenda si conclude. In particolare, gli articoli 44 e 45 del DPR n 917/86 impongono una tassazione del 26% sui dividendi percepiti da soggetti privati.

Questo significa che se possediamo solo azioni Enel e dobbiamo ricevere un dividendo annuale teorico di 100€, avremo una imposizione di 26€, che verranno trattenuti alla fonte e non ci verranno consegnati. Il nostro dividendo annuale effettivo sarà di 100-26=84€.

Che cosa succede però se investiamo anche in aziende con sede legale estera? Ad esempio, se avessimo azioni Coca-Cola nel nostro portafoglio, quanto pagheremmo di tasse sui dividendi?

Ecco qui la faccenda si complicherebbe perché avremmo una doppia imposizione fiscale. Infatti;

- Innanzitutto, il governo americano tratterrà una imposta alla fonte.

- Successivamente, quello che rimane sarà ulteriormente soggetto a tassazione del fisco italiano (sempre al 26%), perché noi non abbiamo residenza fiscale americana.

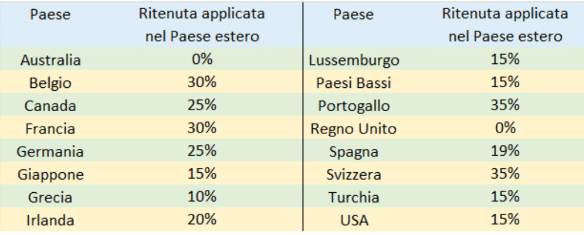

Abbiamo fatto un esempio con Coca-Cola che ha sede fiscale in America, ma il discorso vale per ogni Paese estero del pianeta. In particolare, la ritenuta alla fonte ha una aliquota che varia a seconda del Paese in questione. Ti lascio una tabella con le principali nazioni, in modo che tu possa farti una idea.

[thrive_leads id=’27549′]

Un esempio pratico

Se comprassimo una azione Svizzera, dovremmo pagare prima il 35% di ritenuta alla fonte e poi il 26% sul rimanente. Il risultato è che il nostro dividendo finale sarebbe tassato al 51,9%. Questo ci fa capire subito che se abbiamo capitali elevati e il nostro obiettivo è quello di costruire un portafoglio di società dall’alto dividendo per vivere di rendita, dobbiamo evitare questi Paesi dalla forte ritenuta fiscale.

Con le aziende americane alla fine si ottiene una tassa del 37% sui dividendi, mentre su alcuni Paesi non si paga la tassa alla fonte, come UK e Australia.

La doppia tassazione sui dividendi si può evitare?

Ora che abbiamo chiarito il contesto, possiamo rispondere finalmente alla domanda che ci eravamo posti all’inizio: la doppia tassazione sui dividendi si può evitare?

Sì, è possibile evitarla, tuttavia la procedura è lunga e costosa, e questo è il motivo per cui quasi nessuno la segue.

Esistono infatti degli accordi tra Italia e alcuni stati che permettono di chiedere una sorta di rimborso. In particolare si recupera la differenza tra le ritenute sui dividendi applicate nello Stato estero di residenza della società distribuente e la minore aliquota eventualmente prevista dalle convenzioni internazionali contro le doppie imposizioni.

Burocraticamente si procede in questo modo:

- Bisogna presentare domanda all’amministrazione finanziaria estera competente, su moduli appositamente predisposti.

- Si allegano certificazione di residenza fiscale rilasciata dall’Agenzia delle entrate e la contabile della propria banca in cui si evidenzia la ritenuta alla fonte applicata all’estero.

Il problema però non è tanto l’iter da seguire, che comunque richiede tempo, ma che non rappresenta un ostacolo estremo. Il problema sono i costi.

Infatti, solitamente ci sono dei costi medi dell’ordine del 20% sul recuperato, con una base minima di 2500€ [Fonte]. Insomma, una procedura del genere inizia ad avere senso quando si possiedono dividendi davvero sostanziosi, da 10mila€/anno in su.

In sintesi

In questo articolo abbiamo quindi capito che la doppia tassazione sui dividendi si può effettivamente evitare. Il problema è che la procedura è talmente costosa e articolata, da renderla adeguata solo ad investitori professionisti o privati con portafogli azionari molto grandi.

[thrive_leads id=’27550′]

7 risposte

Una gran bella spiegazione, chiara e comprensibile e con la doppia tassazione, da poter evitare, “preda”, però, della solita “burocrazia”. Io sono rimasto “incartato” con il dividendo di Stellantis,

società risultata in Olanda come residenza fiscale.

Ma, nel dividendo 2021, Euro 0,32, la doppia tassazione non compariva. Forse, perchè la residenza era ancora in Italia?

E, perchè nell’assemblea in cui si è deciso per un dividendo di Euro 1,04, riscosso lo scorso 29 aprile, nessuno ha fatto presente che ci sarebbe stata una doppia tassazione? Il 26% italiano e il 15% olandese?

Ho sempre saputo che c’è la doppia tassazione. Per questo motivo ho “sbolognato” le Volks Wagen. Ma, ora, prima di investire, bisogna assicurarsi anche dell’eventuale residenza fiscale della società? E se la stessa la cambia, dove troviamo, “in orario”, che ciò è accaduto, in modo da non “foraggiare” di due ritenute due stati diversi?

Complimenti per le vostre spiegazioni e grazie per aver permesso queste mie considerazioni.

Con i migliori saluti A.S.

Ho letto con interesse la lettera di Antonio Seeber e mi trovo nelle stesse condizioni anche se le mie azioni Stellantis sono ex FIAT, ex FCA e attualmente Stellantis, quindi non acquistate all’estero come da esempi sopra descritti bene. Inoltre le banche avrebbero dovuto informare i risparmiatori della doppia tassazione e perchè non era stata applicata anche nel 2021.

Mi interesserebbe una risposta.

Grazie e saluti C.A.

Il mio commento è questo: se esiste un accordo di rimborso tra due paesi esempio Italia/Svizzera per quale motivo non si applica alla fonte il 15% su un capitale frutto di dividendi? Un povero cristo investitore per recuperare il 20% trattenuto in più (35% stato Svizzera) deve fare i salti mortali tra banca e agenzia delle entrate. Ora, come ho letto prima, per piccole somme neanche conviene darsi da fare, intanto si regalano cospicue somme allo stato svizzero facendo perdere all’Italia cospicue somme di denaro. Vorrei capire dove sta’ la strategia di questo accordo. Grazie

avendo un portafoglio di circa centomila stellantis penso che valga la pena prcedere al recupero della doppia tassazione .SONO INTERESSATO AD UNA VOSTRA CONSULENZA–GRAZIE

Per qualsiasi informazione sui nostri servizi può chiamare il numero verde 800 771 999

vendo un portafoglio di circa centomila stellantis penso che valga la pena prcedere al recupero della doppia tassazione .SONO INTERESSATO AD UNA VOSTRA CONSULENZA–GRAZIE

Io penso che in questione ci sia stata, e tuttora esistente,una notevole responsabilità di Stellantis nel non salvaguardare i diritti dei vecchi azionisti Fiat/FCA e per questo motivo propongo quanto segue: perchè non ci consorziamo e non portiamo all’Alta Corte Europea la questione della doppia tassazione che i “vecchi”azionisti stanno subendo nel silenzio assoluto di qualsiasi autorità ivi incluso lo Stato italiano? L’azione , che naturalmente dovrebbe riguardare i dividendi incassati nel 2022/2023/2024,ci costerebbe di gran lunga MENO di quello che dovremmo spendere individualmente per recuperare SOLO parzialmente parte della doppia tass.ne subita. Di certo gli eredi Agnelli,insieme a tutto quello che leggiamo,non ne escono bene!Ma ritornerò..perchè l’argomento merita !!! UNIAMOCI E PROCEDIAMO.Ma i “vecchi” hanno pensato al salasso che subiremmo sulla plusvalenza ? A risentirci.