Se sei un investitore e stai cercando di capire che cos’è l’indice VIX, questo articolo è perfetto per te. Stiamo per scoprire cos’è e come funziona il cosiddetto “indice della paura” e come possiamo sfruttarlo a nostro vantaggio!

Cos’è il Vix?

Il termine Vix è una abbreviazione usata per indicare il Chicago Board Options Exchange (CBOE) Volatility Index, che è un indice che misura la volatilità sui mercati. Questo strumento è utilissimo perché consente di condensare in un unico grafico le aspettative che gli investitori hanno sul mercato azionario nei prossimi 30 giorni.

Ad essere più precisi, il Vix non misura la volatilità sull’azionario in generale, ma si concentra sull’S&P500, che è un indice americano. Tuttavia, poiché ad oggi l’azionario americano è il più grande al mondo in termini di capitalizzazione (come vediamo dal grafico), il Vix di fatto fornisce una previsione della variabilità del mercato azionario globale.

Come funziona il Vix?

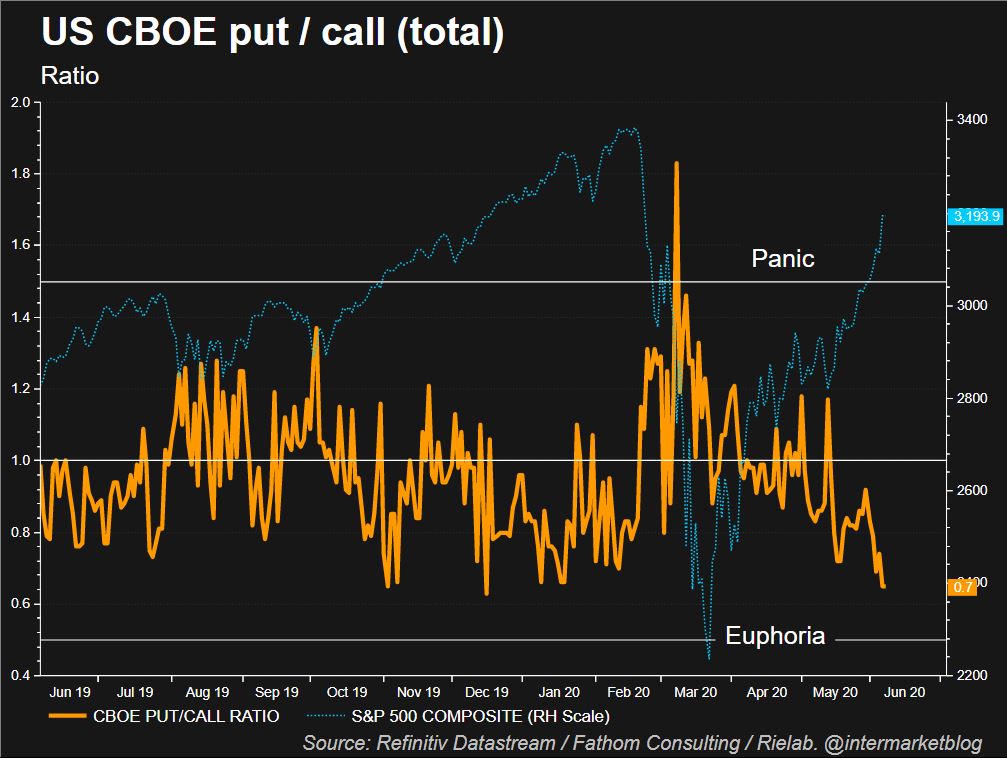

Come può l’indice Vix fornirci una stima della volatilità dei mercati nell’immediato futuro? Per farlo, questo indice utilizza i prezzi delle opzioni call e put sull’S&P 500. Infatti, il Vix non misura il tipo “classico” di volatilità al quale siamo abituati, ma calcola la “volatilità implicita“. La differenza è che la volatilità normalmente si misura guardando alla fluttuazione di prezzo di un titolo, quindi a dati riguardanti il passato. Invece, quella implicita dipende dalla variazione dei prezzi di esercizio delle opzioni nei prossimi 30 giorni.

Per capire bene di cosa stiamo parlando facciamo un passo indietro e ricordiamo cos’è una opzione.

Una opzione è un contratto che conferisce al possessore il diritto, ma non l’obbligo (quindi appunto “l’opzione”), di acquistare o vendere qualcosa ad un determinato prezzo entro una certa data. Il “qualcosa” si chiama “sottostante” e può essere una azione, una commodity ecc. Naturalmente, per usufruire di questo beneficio di opzione, c’è da pagare un costo non recuperabile, che prende il nome di “premio”.

L’opzione è quindi come una assicurazione. Se temi una crisi di mercato azionario, tramite un’opzione puoi assicurarti domani di vendere le tue azioni ad un prezzo fissato ad oggi anche se il mercato dovesse scendere oltre tale soglia. Logicamente, il prezzo dell’opzione sarà influenzato principalmente dalla volatilità futura attesa del sottostante. Ad esempio, Tanto più c’è timore di un crollo, tanto più tutti vogliono assicurarsi e tanto più i prezzi delle opzioni saranno influenzati.

Ora quindi abbiamo tutti gli strumenti per capire cos’è la “volatilità implicita”: è la volatilità attesa del sottostante (nel nostro caso dell’S&P500, cioè del mercato azionario) che è implicita (cioè incorporata) nel prezzo delle opzioni. Essendo una stima, non c’è nessuna garanzia che le aspettative si realizzino effettivamente, ma è comunque un buon indicatore.

Il grafico e l’interpretazione del Vix

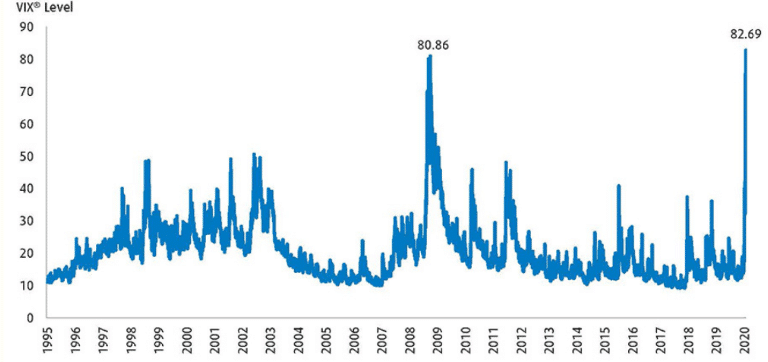

Vediamo adesso come si presenta il grafico di lungo periodo del Vix dal 1993, anno della sua nascita ad oggi. Proverò a mostrarvi alcuni comportamenti e livelli soglia da poter monitorare.

Il primo punto importante da chiarire è che tanto più alto è il Vix e maggiore sarà la percezione del livello di rischio presente sul mercato. Quindi a maggiori valori del Vix corrisponde un sentiment negativo degli investitori, cioè ci si aspetta che il mercato azionario possa ritracciare o crollare da un momento all’altro. Proprio per questo motivo, quest’indice si è guadagnato negli anni l’appellativo di “indice della paura”, perché esprime il timore o l’ottimismo degli investitori sull’azionario.

Esistono inoltre dei livelli soglia, ben visibili nel grafico, che storicamente hanno sempre avuto dei significati importanti. Li vediamo insieme:

- Se il Vix è sotto i 20 punti c’è ottimismo. La volatilità è bassa, gli investitori si aspettano che l’azionario cresca.

- Se il Vix è tra i 25 e i 30 punti iniziano ad arrivare le prime avvisaglie di una tensione in borsa.

- Se il Vix è sopra i 30 punti c’è paura tra gli investitori e ci si aspetta un crollo.

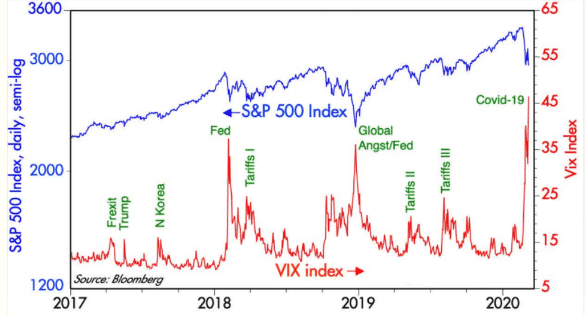

Per dimostrarvi quanto siano statisticamente rilevanti questi valori, vi mostro un grafico che mette in relazione il Vix con lo S&P500. Guardate bene cosa è successo all’azionario tutte le volte che siamo arrivati sopra i 30 punti.

Quello che succede è che durante periodi di grande incertezza, la paura di un forte calo nel livello dei prezzi stimola la domanda di opzioni put, utili al fine di coprirsi da eventuali ribassi bloccando il prezzo di vendita. Da qui consegue un aumento della loro volatilità implicita e dunque del valore dell’indice VIX.

Come investire nel Vix e come sfruttarlo

Arrivati a questo punto, abbiamo capito che il Vix è un indice interessante sia per i traders di breve periodo che per gli investitori dall’orizzonte temporale lungo. Per entrambi esistono delle possibilità per sfruttare i movimenti del Vix e ottenerne un guadagno.

1) Usa il Vix per proteggerti

In generale, un investitore di lungo periodo che ha impiegata una grossa fetta del suo capitale in azioni, potrebbe voler decidere di coprirsi dai cali di mercato acquistando opzioni put “out of the money” sull’S&P500 o su un altro indice in nostro possesso. “Out of the money” significa che lo strike price dell’opzione è lontana dal prezzo di mercato. Quindi il costo di quella opzione è basso e allo stesso tempo ci protegge da crolli inaspettati. L’idea è quella di vendere ogni mese la put in scadenza e comprare quella con scadenza più lontana, in modo da rimanere sempre protetti.

Il vantaggio chiaramente è quello di avere sempre un asset con correlazione inversa a quello delle azioni, in modo da diversificare alla grande. Lo svantaggio è che il premio della put va pagato ogni volta, anche se poi un crollo effettivamente non si realizza.

Una strategia simile, ma più interessante prevede invece l’uso del Vix. Anziché proteggersi con una opzione put out of the money su un indice come l’S&P500, l’investitore può comprare una call out of the money sul Vix. In caso di crollo del mercato, il Vix sale e noi riceviamo ugualmente la protezione che stavamo cercando. Ma perché preferire una call sul Vix piuttosto che una put sull’indice?

Il motivo è prettamente di natura economica. Infatti, gli istituzionali storicamente hanno sempre usato le put per hedgiarsi e quando ci sono crolli le esercitano in massa. Al contrario le call out of the money sul Vix non sono molto usate. Per questo motivo queste ultime costano solitamente meno rispetto alle classiche put out of the money.

2) Speculare

Sebbene sia una mossa altamente complicata, c’è eventualmente la possibilità di speculare sul Vix, acquistando ETN a replica di questo indice per scommettere sul suo rialzo o ribasso. Questi sono movimenti più adatti ad un trader che ad un investitore di lungo periodo e devono essere chiusi possibilmente in giornata.

Ti lascio a puro scopo informativo qualche esempio:

- VXX = iPath S&P 500 VIX Short-Term Futures ETN (long, senza leva. E’ il più liquido).

- UVXY = ProShares Ultra VIX Short-Term Futures ETF (questo è in leva 2x long)

- SVXY = ProShares Short VIX Short-Term Futures ETF (short, senza leva)

Perché chiudere questi trade in giornata? Lo scopriamo subito.

Bonus: E’ intelligente acquistare il vix ai minimi e tenerlo finché non sale?

Questa è la domanda che prima o poi tutti si pongono sul Vix. Perché non coprirsi dai crolli di mercato acquistando questo indice una volta quando è ai minimi e poi tenerlo finché non arriva un crash? Semplicemente perché non è conveniente economicamente, a causa di una serie di problemi connessi al modo in cui investiamo sul Vix.

Come abbiamo capito, infatti, non è possibile investire direttamente nel Vix, ma dobbiamo comprare un ETN che ne replichi passivamente l’andamento. E il punto è proprio questo. Come già spiegava brillantemente Filippo in questo articolo, questo genere di prodotti possiede una serie di problematiche, tra cui la principale è l’effetto contango.

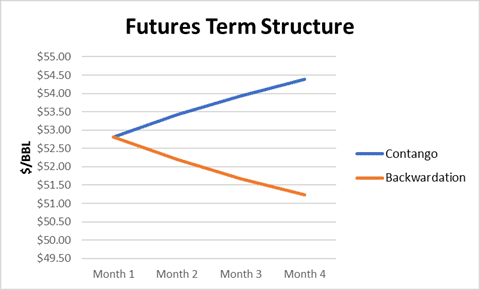

Per capire il problema facilmente possiamo fare un esempio prendendo un ETC che investa nelle materie prime in modo sintetico, ad esempio sul petrolio. Poiché esso non è interessato a comprare barili di petrolio, quello che fa è investire nei futures sul petrolio. Allora, per restare nel mercato, l’ETC deve vendere il contratto dei futures più vicino e rientrare nel mercato comprando quello con scadenza più lontana. Visto che il futures più lontano ha un prezzo più alto l’ETC perde valore costantemente. Questo movimento si chiama “negative roll yield” ed è vero nel 99% dei casi, cioè in condizioni normali di mercato, che si chiama contango.

Poiché il Vix è quasi sempre in contango, comprare un ETN che lo replichi e aspettare (e sperare) in un rialzo, ci porta ad azzerare praticamente i nostri soldi nel tempo.

In sintesi

In questo articolo abbiamo scoperto cos’è e come funziona il Vix, cioè l’indice della paura e ti ho spiegato come poterlo eventualmente sfruttare a tuo favore. Se ti piacciono questo genere di informazioni e vuoi aumentare la tua consapevolezza sui mercati, ti consiglio di valutare il corso Piano A, che ti insegnerà dalla A alla Z ad investire con successo i tuoi risparmi.

Non esitare a contattarci per prenotare una chiamata strategica qualora avessi bisogno di ulteriori informazioni.