Le polizze index linked sono caratterizzate da prestazioni (risultati) la cui entità è funzione del valore di un indice azionario o di un altro valore di riferimento. Queste polizze offrono una performance per lo più ancorata all’andamento di un indice azionario (spesso s&P500, mib, nikkei ecc…) ed offrono solitamente una garanzia* di rendimento minimo.

Ad ogni modo l’indice può essere rappresentato da :

- indici di borsa

- indici azionari settoriali

- titoli azionari o portafogli di titoli azionari

- fondi comuni 😀 , ETF

- tassi di cambio

La polizza index linked ha una scadenza predefinita e di solito ha:

- una copertura in caso di morte (l’assicurazione è sulla persona non sui capitali come avviene nelle unit linked. In passato le index linked venivano utilizzate per assicurarsi e pagare l’assicurazione tramite i rendimenti)

- restituisce alla scadenza almeno il capitale investito, salvo imprevisti (spesso prevede anche un rendimento minimo pagato alla scadenza oppure come cedole nel corso della durata contrattuale. N.b. se si considera l’inflazione non sempre si riesce ad avere il capitale reale a scadenza)

In sostanza, si garantisce l’applicazione di politiche di gestione volte a restituire il capitale investito consentendo al contempo di beneficiare dell’andamento positivo di determinati mercati.

Quindi questa polizza cerca di raggiungere due obiettivi:

- investire in un indice (soggetto ad oscillazioni di mercato)

- restituire a scadenza almeno il capitale investito

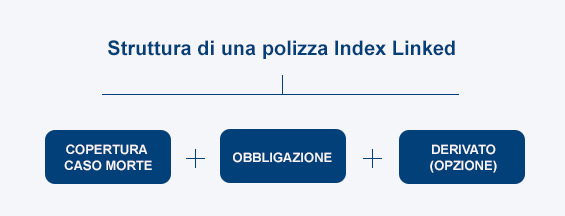

L’unico modo di far questo è la creazione di un titolo strutturato composto da:

- una obbligazione (zero coupon) che ha l’obiettivo di raggiungere a fine periodo un valore almeno pari a quanto investito

- uno o più strumenti derivati (opzioni) che servono a collegare la performance all’indice di riferimento

Se investi in un index linked è come se stessi investendo in due o più cose contemporaneamente:

- un’obbligazione

- ed un opzione (in piccola parte)

Durante il periodo dell’investimento, la componente “obbligazione” si rivaluta fino a raggiungere, alla scadenza, un valore pari all’investimento iniziale. A quel punto entra in gioco l’opzione: se l’obiettivo stabilito al momento dell’emissione è stato raggiunto, il rendimento ottenuto viene sommato al valore dell’obbligazione e rimborsato ai sottoscrittori. In caso contrario, l’opzione viene “abbandonata” e viene rimborsato al sottoscrittore il valore della sola obbligazione.

N.B. fai molta attenzione ai costi, alla solidità dell’emittente, ed alla discesa dei tassi di interesse.

i costi possono essere espliciti o impliciti

I costi espliciti sono dettagliati nel prospetto dell’investimento e riguardano i costi della polizza di assicurazione. I costi impliciti si riferiscono invece agli strumenti in cui la polizza investe:

- obbligazioni zero coupon, perché quasi sempre si tratta di emissioni apposite il cui prezzo di acquisto potrebbe essere più elevato del prezzo che prevarrebbe in un libero mercato

- prodotti strutturati, perché quasi sempre essi incorporano strumenti derivati il cui prezzo non è fissato in modo trasparente

- eventualmente fondi comuni, perché su di essi si paga una commissione di gestione

I costi per le index linked (cosi come per le unit linked) sono estremi… è difficile trovare un prodotto sotto il 3% di costo annuo… praticamente questo costo uccide tutto il rendimento, soprattutto nel lungo periodo è un costo mortale da sostenere per un’investitore…

Per quanto riguarda la solidità dell’emittente dello zero coupon bond devi stare attento, molto attento. La banca o il tuo consulente ti vendono queste polizze come sicure, garantite… in realtà non vi è una gestione separata, le index linked ottengono una sorta si sicurezza dall’investimento in un zero coupon bond (titolo obbligazionario senza cedole). Gli zero coupon bond cosi come ogni obbligazione non sono sicure al 100%, vi sono molti rischi tra cui il…

rischio emittente , queste polizze sono garantite fintanto non va in default il titolo obbligazionario che lo compone. Le obbligazioni hanno dei rischi, li ho cercati di riassumere in questo post. Se l’obbligazione “salta” salta anche la garanzia per questa polizza, quindi occhio non sono cosi sicure come si può credere.

per quanto riguarda i tassi di interesse, l’investitore deve stare attento perché i prezzi degli zero coupon bond (la prima parte obbligazionaria che compone la polizza, prima del derivato) sono inversamente proporzionali al livello dei tassi di interesse. Ossia se i tassi scendono, i prezzi salgono. Se i tassi salgono, i prezzi scendono. Un tasso troppo basso rende difficili a questi prodotti, ammortizzare i costi e permettere l’acquisto del derivato. Un futuro rialzo dei tassi potrebbe invece rendere le cose più agevoli agli stessi.

Proprio per la discesa dei rendimenti, i nodi sono venuti al pettine, difficilmente ora i rendimenti superano i costi per assicurarsi.

Non sempre le index linked sono impignorabili e insequestrabili…

La Suprema Corte, pronunciatasi in materia, ha sostenuto che se dalla polizza non emergono elementi previdenziali (come un rendimento minimo o la restituzione del capitale), essa va considerata come uno strumento finanziario