Il trust successorio concerne tutte le pratiche relative al passaggio da un beneficiario ad un altro dei beni, sia materiali che immateriali, e si può applicare non solo al patrimonio personale, ma anche alla gestione/ possesso di aziende familiari. Si fonda sul diritto di successione.

In questo campo, il Trust ha registrato un ampio utilizzo nel diritto successorio quale alternativa al testamento, poiché esso consente di pianificare il passaggio generazionale della ricchezza per la tutela di particolari esigenze, come ad esempio la tutela di soggetti deboli o della redditività di impresa. Il motivo per cui si opta per tale scelta risiede nel limite che impone il nostro ordinamento circa l’unitarietà della successione.

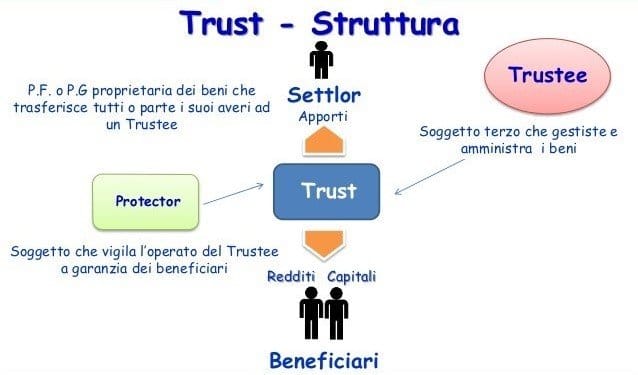

Partiamo da che cos’è il trust,

il trust è la situazione giuridica che si verifica in ogni caso in cui un soggetto (indicato come disponente, in inglese settlor) trasferisce la proprietà di determinati suoi beni ad un altro soggetto (detto trustee) affinché questi raggiunga un certo scopo, indicato dal disponente, mediante lo svolgimento di un’attività, giuridica o materiale, inerente i beni affidatigli. Può esserci anche un protector ossia un soggetto che vigila sull’operato del trustee a garanzia dei beneficiari.

Per esempio: il genitore anziano di un figlio disabile può affidare un determinato patrimonio al trustee affinché il reddito di questi beni sia destinato al pagamento delle spese di assistenza, cura, svago e istruzione del figlio.

I casi concreti della vita sono innumerevoli e chiaramente non si fermano a questo.

Il trust può essere utile ogni qualvolta un certo scopo, che un dato soggetto voglia perseguire con riguardo determinati beni (immobili, partecipazioni, denaro, strumenti finanziari) sia raggiungibile solo ( o sia meglio raggiungibile mediante) tramite l’affidamento di questi beni a un soggetto diverso (il trustee) rispetto a colui che matura il desiderio di realizzare quello scopo.

Per questo motivo il trust è utile non solo per risolvere problemi personali o familiari, ma anche per risolvere i problemi/esigenze degli imprenditori: per esempio…

un imprenditore potrebbe utilizzare un trust per un efficiente passaggio generazionale dell’aziende e più in generale del patrimonio dell’imprenditore; oppure anche per impedire che l’azienda di famiglia finisca sotto il controllo del figlio (che magari ha vissuto esperienze sfavorevoli, un matrimonio sbagliato, abuso di sostanze tossiche o più in generale la propensione a dilapidare il patrimonio). L’imprenditore potrebbe utilizzare anche il trust per gestire patti di sindacato, o per garantire il buon esito di procedure concorsuali.

Ora, se è vero che il trust è uno strumento (ormai) spesso utilizzato, è pur vero che si tratta sempre di uno strumento complesso (anche se la normativa è chiara).

Ed è bene affidarsi a professionisti nel settore (io non mi occupo di questo).

Inoltre il trust è fortemente caratterizzato dal fatto che il trustee diventa effettivo proprietario dei beni affidatigli dal disponente e dal fatto che è il trustee a dover attuare il programma che il disponente gli ha indicato.

da ciò deriva che il trust potrebbe essere giudicato come simulato (e quindi potrebbe concretarsi una fattispecie di interposizione fittizzia) qualora siano stabilite regole che permettano al disponente di smontare la struttura a sua piacimento oppure qualora egli conservi sui beni del trust un insieme di poteri tali da ridurre il trustee al ruolo di mero esecutore materiale o di prestanome;

anche la qualità del trustee non è irrilevante perché se in alcuni casi è normale che il trustee sia un familiare stretto del disponente o dei beneficiari, in molti casi la tenuta del trust è fortemente correlata all’indipendenza del trustee rispetto agli altri soggetti del trust e dal fatto che il trustee abbia caratteristiche di soggetto professionale, dotasto di autonomia di giudizio.

In altri termini dalla non indipendenza del trustee o dalla invasività del disponente potrebbe derivarsi che è stato istituito non un trust ma un semplice rapporto di mandato: con la conseguenza che i beni del trust, seppur intestati al trustee, ancora in effetti appartengono al disponentee quindi i creditori del disponente possono aggredire i beni del trust per soddisfare le loro ragioni. Cosa che non accade invece se il trust è vero e se i beni in questione sono effettivamente e indiscutibilmente di proprietà del trustee.

quanto al tema della compatibilità del trust con l’ordinamento giuridico italiano, occorre anzitutto ricordare che il trust è un istituto di origine anglosassone di tradizioni pluricentenarie, che si è radicato e sviluppato nei paesi di common law (quelli di matrice giuridica non derivata dal diritto romano, ossia da civil law) avendo trovato nelle peculiari caratteristiche di tali ordinamenti il terreno fertile per la sua crescita.

in quel contesto infatti il trust svolge una molteplicità di funzioni che non sono facilmente qualificabili operando un parallelo con un analogo istituto giuridico proprio del nostro ordinamento giuridico: e ciò perché vi è una completa diversità tra il nostro sistema e quello anglosassone a livello di definizione del diritto di proprietà e dei rimedi giurisdizionali posti a sua tutela.

Infatti lo strumento del trust gode di un grandissimo successo operativo nel mondo angloamericano poiché è uno strumento semplice ed economico, dotato di grande flessibilità e agibilità: oltre che per finalità di tipo tradizionale, cui sono per esempio diretti i trust di destinazione di un patrimonio familiare o quelli con scopo morale (income trust e charitable trust), nella moderna circolazione dei capitali e dei patrimoni hanno assunto sempre maggiore rilevanza i cosiddetti business trust, finalizzati a operazioni commerciali e i pension trust con finalità previdenziali.

al contrario nei sistemi “non trust” di civil law, come in Italia, la presenza di tale istituto giuridico come detto è stata di fatto impedita per lo più da una differente concezione del diritto di proprietà: infatti il contenuto del nostro concetto di proprietà , quale derivazione della proprietà così come percepita nel codice napoleonico e prima ancora nel diritto romano non è compatibile con tutto quel complesso di posizioni soggettive che fanno capo sia al trustee sia al beneficiario e con quella flessibilità e capacità di adattamento alle singole esigenze del caso concreto cui invece il trust risponde a perfezione.

Pertanto gli scopi raggiunti nella cultura giuridica anglosassone con l’istituto del trust sono stati perseguiti dalla nostra giurisprudenza teorica e pratica mediante il ricorso a strumenti giuridici in qualche modo analoghi (ma non certo dotati della medesima capacità di adeguamento del trust alle peculiari esigenze che di volta in volta si manifestano) quali la fondazione, il mandato senza rappresentanza, il contratto a favore del terzo, il negozio fiduciario, il fondo patrimoniale, senza ottenere però gli stessi risultati ora consentiti dall’utilizzo diretto del trust.

Oggi peraltro il panorama giuridico italiano è totalmente mutato in quanto in seguito alla firma della convenzione dell’aja sulla legge applicabile al trust avvenuta il 1° luglio 1985, l’italia ne ha effettuato la ratifica (primo paese di civil law) mediante la legge n.364 del 16 ottobre 1989, entrata in vigore il 1° gennaio 1992.

In Italia è possibile avvalersi del trust grazie alla convenzione dell’aja che ne ammette l’utilizzo: per essere valido, il trust deve rispettare le regole indicate dalla legge che ha ratificato nel nostro Paese la suddetta Convenzione.

In Italia i trust ammessi rientrano nella tipologia di “trust interni”, ossia devono riguardare soggetti italiani (disponente, fiduciario e beneficiario) e beni che, in parte, si trovano nel nostro territorio. Per regolare il trust interno i soggetti hanno la facoltà di scegliere la legge presente in uno dei vari Stati che contemplano questo negozio nel loro ordinamento.

Non tutti i tipi di trust sono ammessi in Italia. Ad esempio il “trust autodichiarato” (il disponente nomina come beneficiario sè stesso) ed il “trust opaco” (le dichiarazioni contenute nell’atto di disposizione non sono conoscibili) non sono ammessi per questioni fiscali e per motivi strettamente legati alla trasparenza.

in linea generale si può dunque oggi dire che il trust consiste in un rapporto in virtù del quale un dato soggetto, chiamato trustee (o fiduciario) cui sono attribuiti i diritti e i poteri di un vero e proprio proprietario gestisce un patrimonio per uno scopo prestabilito, purché lecito e non contrario all’ordine pubblico.

Per esempio fra le possibili finalità del trust può evidenziarsi quella di attribuire al trustee un certo patrimonio al fine di conservarlo per restituirlo a determinati destinatari finali al verificarsi di un determinato evento (come la morte del disponente oppure il raggiungimento da parte del destinatario di determinati traguardi quali il matrimonio, la laurea o la maggiore età). oppure per attribuire vantaggi a soggetti terzi, i cosiddetti beneficiaries, al cui esclusivo vantaggio devono dunque essere usati quei poteri.

aspetti peculiari del trust

- i terzi creditori non possono assolutamente aggredire i beni oggetto del trust e affidati al trustee, in quanto tale patrimonio è sottoposto a un vincolo di destinazione (cioè è finalizzato al raggiungimento dello scopo prefissato dal disponente) e a un vincolo di separazione (cioè è separato sia dal patrimonio del disponente, da cui quei beni si staccano, sia dal patrimonio personale del trustee, e con il quale quei beni non si confondono) nell’interesse del beneficiario

- il trustee ha il dovere di amministrare i beni secondo quanto è stabilito dal settlor (il disponente e cioè colui che conferisce i beni nel trust) nel negozio istitutivo del trust a vantaggio dei beneficiaries, cui spetta il diritto di esigere la prestazione

Perché istituire un trust

l’intero patrimonio dei Rockfeller è in trust, ma anche la massaia americana spesso dispone delle proprio sostanze per mezzo di un trust.

La società anglosassone fa un grande utilizzo del trust, è una cosa normalissima per loro.

Perché però da noi se ne è fatto a meno fino a poco tempo fa? e perché adesso se ne parla tanto?

La ragione è l’estrema versatilità dell’utilizzo di questo istituto giuridico e la sua vocazione a essere utilizzato con efficienza di risultati in una pluralità di occasioni: i trust permettono a un soggetto (settlor) di affidare la proprietà e la gestione di un dato bene a un dato altro soggetto (trustee) perché, nell’interesse di coloro che il settlor indica come sui beneficiari, il trustee ne faccia un determinato utilizzo; i trust, pertanto sono strutture aperte nelle quali ciascuno cala il contenuto che desidera, ovviamente rispettando i principi di base, che sono pochi e chiari.

il motivo del successo che il trust ha ottenuto nel nostro paese risiede dunque nella considerazione che esso non è tanto una fra le possibili varie tecniche di pianificazione successoria o fiscale, o tanto meno per mandare a quel paese i creditori, ma è uno strumento che consente di tutelare una serie di interessi, lasciati in secondo piano dall’invecchiamento delle nostre categorie giuridiche.

Es. tutti i giorni accade che qualcuno depositi somme presso un professionista (mediante la consegna di assegno bancario), il quale evidentemente colloca nel proprio conto corrente bancario il denaro ricevuto in attesa di farne l’utilizzo convenuto con il depositante/cliente: si pouò trattare del deposito di una caparra confirmatoria che per ragioni di reciproca tutela viene appunto lasciata nella disponibilità di un soggetto terzo rispetto ai contraenti; si può trattare di un deposito a garanzia (si immagini il caso del pagamento del prezzo di una compravendita di azienda, da cui scomputare imparzialmente il valore delle rimanenze di magazzino che emergerà da un apposito inventario); si può trattare della provvista di un versamento che il professionista deve fare per conto del cliente a titolo di imposte dovute o di somma da corrispondere a una controparte.

Ebbene quelle somme una volta nella disponibilità del professionista depositario, entrano a far parte del suo patrimonio generale e con esso si confondono.

nel caso cui il professionista viene fatto oggetto di procedure di sequestro o pignoramento , anche le somme presso di lui depositate vanno a soddisfare le pretese dei suoi creditori, ai quali non può essere eccepito che si trattava di somme non di titolarità del professionista in questione ma di somme presso il medesimo depositante al fine dello svolgimento di un dato incarico da parte sua.

Si tratta di un evidente situazione di svantaggio del cliente del professionista, il quale non trova rimedi negli strumenti tradizionali che il nostro ordinamento offre.

Se invece si ricorre al trust si sfrutta l’effetto segregativo che iul trust produce nel patrimonio di chi riceve quelle somme: il cliente/depositante diventa il disponente del trust, il professionista il trustee, le somme che questi riceve non vanno a confondersi con il restante suo patrimonio, le cui vicende non influenzano dunque la sorte delle somme depositate, le quali debbono essere utilizzate dal trustee, sotto sua personale responsabilità, a seconda dello scopo per il quale esse sono state depositate.

In particolare quelle somme non hanno nulla a che fare con il regime coniugale in cui il trustee si trovi, non subiscono alcuna conseguenza nel caso di sua morte, non sono aggredibili dai suoi creditori, non vanno a far parte del fallimento in cui il trustee eventualmente incappi per sue disavventure imprenditoriali.

altro esempio di utilizzo:

si può avere il caso delle azioni di una holding di controllo di un gruppo societario affidate a un trustee per gestire una successione generazionale o una ristrutturazione industriale: oppure il caso del trust di un abitazione o di altri immobili che un genitore intende destinare ad alcuni familiari (tenendo sempre in conto però che non si possono con il trust violare le regole della legittima eredità, che necessariamente spetta ai familiari stretti) oppute al sostegno del disabile.

oppure ancora al fine di agevolare il buon esito di una procedura di concordato preventivo, può essere istituito il trust mediante il quale determinati soggetti (familiare dell’imprenditore in crisi) mettono a disposizione della proceduta alcuni beni immobili, in modo che, con il ricavato della loro vendita, si incrementi il margine di soddisfazione dei creditori

Categorie di trust

i trust possono essere divisi in due grandi categorie: quelli di interesse familiare e quelli di interesse imprenditoriale o finanziario, ma con una netta prevalenza numerica dei primi.

tra i trust familiari vanno compresi quelli destinati ad assistere soggetti deboli e quelli che preordinano una successione ereditaria.

tra i business trust la tipologia è più varia; garanzia di un prestito obbligazionario, investimenti compiuti da più soggetti, patti di sindacato e cosi via.

ci sono poi anche trust per assicurare l’integrita del controllo di un gruppo societario nonostante le vicende che possono toccare i singoli.

I principi base del trust

- i beni che si vogliono vincolare in un trust escono dalla disponibilità di chi istituisce il trust

- i beni entrano nella disponibilità di un altro soggetto, che si chiama trustee, il quale li riceve per realizzare la finalità che gli è stata indicata

- i beni, pur trasferiti da chi istituisce il trust al trustee, non sono suoi a tutti gli effetti. Es se il trustee muore i suoi eredi non possono farli propri, se fallisce quei beni non entrano nella massa fallimentare e cosi via. I beni sono segregati dal patrimonio del trust

- il trustee è un fiduciario in un senso diverso da quello per noi usuale. Per noi il fiduciario è una persona che fa quello che gli si dice di volta in volta, mentre il trustee fa quello che gli è stato detto nell’atto per mezzo del quale il trust è stato istituito: da quel momento, tocca a lui decidere cosa è meglio.

Questo non significa però che chi ha istituito il trust si trovi dinanzi un nemico.

Al contrario si trova dinanzi un soggetto che seriamente pensa agli interessi delle persone che il trust vuole favorire e pensa in primo luogo a loro anche perché,. diversamente dalla nostra visione dei rapporti fiduciari, il trustee risponde verso di loro, non verso chi lo ha nominato.

Con l’espressione trust interni si intendono i trust istitutiti e operanti in italia che sono regolati da una legge straniera. Sembra un assurdo: io trasferisco certi beni a una persona (italiana) nella quale ripongo fiducia o a una struttura (italiana) che professionalmente opera quale trustee, ma il nostro rapporto – il trust- è sottoposto a una legge straniera: la legge inglese per esempio o anche un altra legge che conosce e disciplina i trust.

Questo assurdo è solo apparente perche la legge permette (in assenza di una legislazione italiana in materia) permette (e impone) di regolare rapporti fra italiani secondo una legge straniera.

I trust interni sono rapporti giuridici riguardanti soggetti e beni italiani che si avvalgono delle norme dei paesi che da secoli hanno a che fare con i trust.

Esistono anche trust esteri. Famosi sono i trust inglesi.

Trust inglese

Il trust inglese realizza una dissociazione tra i vari soggetti interessati che è assolutamente sconosciuta al nostro ordinamento giuridico, il quale si presenta diversamente in Italia dove vi è il proprietario accompagnato da soggetti titolari di diritti reali minori.

Inoltre, in Inghilterra il trustee può vendere i beni oggetto del trust, in Italia l’amministratore non può alienare i beni che amministra.

Caratteristica inglese è l’istituto del tracing, il quale garantisce che chi acquista un bene oggetto del trust è a conoscenza del trust diventa egli stesso trustee, se invece non ne è a conoscenza il trust si trasferisce sulla somma di denaro ricavata dalla vendita del bene.

Nella legislazione inglese vi sono diverse tipologie di trust, di seguito ne presenteremo alcune tra le più significative.

Trust espressoIl settlor manifesta esplicitamente la propria volontà dei beni esistenti, di beneficiari identificati e/o identificabili e le finalità sono dichiarate in maniera esplicita

Trust implicito

Il settlor non manifesta chiaramente volontà propria ma la si desume da documentazione e comportamento facta concludentia.

Trust segreto

La costituzione non riveste la forma scritta. In particolare, avviene trasferimento totale del bene ad un soggetto con assunzione dell’obbligo di utilizzare tale bene a beneficio di determinate persone o per scopi particolari.

Trust con garante

E’ un trust “revocabile” senza beneficiario in cui se il disponente è anche il trustee, i suoi beni una volta intervenuta la revoca, retrocedono nel patrimonio personale cosi’ come retrocedono se i beni sono stati trasferiti ad un terzo trustee.

trust costruttivo

Costituito ex lege in base ai fondamentali principi di equità quale rimedio ad un illecito arricchimento e prescinde quindi dalla “volontà’” del settlor. Tale ipotesi viene imposta per legge allorché un terzo in buona fede abbia acquistato i beni del trust da un trustee che abbia agito per interessi personali.

Trust risultante

Puo’ sorgere o essere accertato dalle Corti di Giustizia allorché sia dato riscontrare esistenza di diritti e doveri simili a quelli che caratterizzano un trust senza esplicito riferimento all’istituto.

Trust cieco

Diffuso più’ negli Usa, è utilizzato per risolvere il “conflitto di interessi” da parte di membri del Governo o di soggetti con cariche pubbliche.

Gli obblighi derivanti sono la comunicazione dati reddituali ed attività patrimoniali, la vigilanza da parte di un Ufficio Etico e l’astensione o ricusazione dell’interessato e/o dismissione dalle attività incarichi incompatibili.

Trust di proposta

Sono i così detti trust di scopo. Essi sono nulli in quanto manca il soggetto che puo’ pretendere l’adempimento dal trustee.

Trust a discrezione

Le proprietà del trust viene amministrata a favore dei beneficiari nei modi, termini, tempi e proporzioni che gli stessi trustees indicheranno. Le caratteristiche sono:

– i trustees hanno facoltà di decidere la ripartizione dei profitti a beneficio di uno soltanto dei beneficiari o di alcuni di essi e non di altri;

– i trustees hanno facoltà di scegliere i beneficiari nell’ambito di una categoria di soggetti indicati dal settlor; taluni beneficiari possono essere del tutto estromessi sia dal reddito che dal capitale

– ai trustees può’ essere rimessa la decisione se distribuire fra i beneficiari intero reddito o solo in parte o addirittura nulla o destinarlo a semplice “accumulo”.

Trust per causa di morte

Vengono creati dopo un atto di decesso e producono effetto dall’apertura della successione.

Trust di unità

Sono fondi comuni di investimento mobiliare o immobiliare creati “by deed” e soggetti ad autorizzazione.

Sono costituiti da depositi di somme di denaro da parte dei costituenti presso i trustees ed utilizzati per futuri investimenti. Qui, il trustee ha ampi poteri ed è responsabile per ciascun tipo di investimento.

Trust di carità

Sono public trust costituiti per fini assistenziali, beneficenza e caritatevoli. E’ l’unico tipo di trust di scopo senza essere affetto da nullità, infatti sono “terni.

Trust nudi

Un trust nudo è generalmente conosciuto come un trust ove un soggetto viene indicato come beneficiario, per il reddito e il capitale del trust.

In questo trust è il beneficiario che decide quando egli verrà a possedere la proprietà del trust e viene definito come esattamente l’opposto di un trust discrezionale.

In un trust discrezionale, il trustee, la persona che detiene i beni in trust per il beneficiario, determina quando il beneficiario verrà a possedere la proprietà del trust.

Nel trust nudo è lo stesso beneficiario che decide quando potrà beneficiare o del reddito o del capitale o di ambedue. I bare trust, come sono definiti nel Regno Unito, sono comunemente usati per trasferire beni a minori. Il meccanismo prevede che i trustees mantengono I beni sul fondo finché il beneficiario non abbia compiuto 18 anni in Inghilterra e nel Galles o 16 in Scozia dopodichè, i beneficiari potranno richiedere che i trustees ritrasferiscano i beni del fondo a loro.

Trust di protezione

Il trust di protezione è una creazione della prassi inglese, poi tipizzata dal legislatore nel 1925. Una clausola di protezione protegge i beni in trust da un attacco indiretto da parte dei creditori del beneficiario mettendo fine al diritto di quest’ultimo di ricevere i benefici del trust al verificarsi di determinati eventi nei quali egli non potrebbe percepire le somme altrimenti a lui dovute. All’avverarsi di tali eventi, il trust diviene discrezionale

come si fa partire un trust

il trust si istituisce mediante la sottoscrizione da parte del disponente di un atto istitutivo nel quale , anzitutto, si nomina il trustee e si stabiliscono gli scopi che il trustee deve perseguire svolgendo l’attività che il disponente gli demanda. L’atto istitutivo è accompagnato o seguito dal trasferimento di beni o diritti al trustee: il trasferimento può essere compiuto dallo stesso disponente o anche da altri soggetti in una o più riprese.

il disponente è dunque il soggetto che istitutisce il trust e che di regola, dota il trustee dei mezzi necessari per lo svolgimento del suo incarico

il disponente può trasferire al trustee determinati propri beni che appunto debbono essere gestiti dal trustee in funzione dello scopo che il disponente ha delineato nell’atto istitutivo del trust; il disponente può altresi dotare il trust delle risorse finanziarie idonee per acquistare determinati beni, da porre sotto la sua amministrazione sempre per raggiungere gli scopi che il disponente ha delineato.

E’ il disponente che nell’atto istitutivo, stabilisce le regole del trust: stabilisce per esempio la durata, i beneficiari, i poteri del trustee, i poteri del guardiano, la sostituzione del trustee, i criteri dell’amministrazione dei beni, l’impiego dei redditi, la destinazione finale dei beni.

Il trustee è una persona fisica o giuridica che diviene titolare dei beni destinati al trust: il trustee diviene titolare di questi beni a tutti gli effetti e nei confronti di chiunque, incluso il disponente; tuttavia egli è soggetto all’obbligazione di gestire o disporre di questi beni secondo gli scopi dettati dal disponente.

il trustee pertanto deve esercitare ogni facoltà e ogni potere relativi ai beni in trust poiche tali beni effettivamente gli appartengono; di questo egli risponde personalmente e illimitatamente.

pertanto visto che i beni in trust appartengono al trustee, egli è legittimato a compiere qualunque atto competa al loro titolare.

un dato costante del trust è comunque la segregazione; i beni del trust non possono essere distolti dalla finalità del trust; le vicende personali del trustee (vincoli coniugali, debiti, fallimento, morte= non hanno effetto sui beni in trust.

Quando un trustee cessa dal suo ufficio i beni in trust passano al suo successore.

quanto ai beneficiari del trust, vi possono essere sia beneficiari del reddito, e cioè soggetti destinati a conseguire le utilità che siano ritraibili dai beni in trust (riscuotere una somma, utilizzare un bene, abitare una casa ecc.), sia beneficiari finali e cioè soggetti cui saranno trasferiti, al termine del trust, i beni oggetto del trust. I beneficiari possono essere individuati nell’atto istitutivo oppure anche in seguito. L’individuazione può essere fatta direttamente dal disponente o da un terzo a ciò incaricato (il cosiddetto protector); ancora, essi possono essere identificati o nominativamente o come appeartenenti a una certa categoria di soggetti (per esempio tutti i discendenti di un certo capostipite). I beneficiari hanno azione verso il trustee per la preservazione del valore economico che in futuro spetterà loro ovvero per rivendicare il godimento cui attualmente o in futuro essi abbiano diritto ovvero ancora per pretendere la reintegrazione delle diminuzioni di valore dalle quali essi siano pregiudicati.

fiscalità dei trust

Come avviene per gran parte dei beni ceduti in proprietà oppure ereditati, anche il trust è sottoposto alle regole fiscali. A seconda di come viene stipulato e dei beni che lo compongono, il trust può essere soggetto a:

- – soltanto ad imposta di registro, nella misura fissa di 200 €. Ciò avviene quando si tratta di atto pubblico o scrittura privata autenticata all’interno del quale si esprime la sola volontà di creare un trust, senza prevedere alcun contenuto patrimoniale;

- – ad imposta di registro + imposta di donazione o imposta di successione (se il trust è contenuto nel testamento), poiché il trasferimento dei beni avviene in maniera gratuita in capo al beneficiario;

- – ad imposta di registro + imposte ipotecaria e catastale nella misura ordinaria, qualora siano trasferiti beni immobili (case, aziende) e diritti reali immobiliari (usufrutto).

La tassazione dei trust è severamente regolamentata, anche a livello di tassazione. Dal momento che la natura del trust determina l’imponibilità o meno, si può fare una distinzione tra trust opachi e trasparenti. Il primo, secondo la legislazione italiana, viene considerato non passibile di imposta se viene ritenuto come soggetto fiscale in territorio italiano. Il secondo, invece, è soggetto a tassazione e all’imponibile.

Di conseguenza, il trust trasparente non è considerato un autonomo soggetto passivo d’imposta, con la conseguenza che il reddito da esso prodotto deve essere assoggettato a tassazione in capo ai beneficiari in proporzione alla quota di partecipazione di ciascuno, come individuata nell’atto di costituzione del trust o in altri documenti successivi ovvero, in mancanza, in parti uguali (articolo 73, comma 2, Tuir).

Nell’ipotesi di trust opaco, invece, il trust è autonomo soggetto passivo d’imposta e, pertanto, il reddito prodotto viene tassato direttamente in capo allo stesso, con applicazione dell’aliquota ordinaria Ires.

È tuttavia possibile che un trust sia al tempo stesso opaco e trasparente (trust misto), come avviene, ad esempio, quando l’atto istitutivo prevede che parte del reddito del trust sia accantonata a capitale e parte, invece, sia attribuita ai beneficiari. In quest’ultima ipotesi, il reddito accantonato sarà tassato direttamente in capo al trust, mentre il reddito attribuito ai beneficiari concorrerà alla formazione dell’imponibile di questi ultimi. A tal fine, dopo aver determinato il reddito del trust, il trustee indicherà la parte di esso attribuito al trust – sulla quale il trust stesso assolverà l’Ires – nonché la parte imputata per trasparenza ai beneficiari, su cui questi ultimi assolveranno le imposte sul reddito.

fiscalità trust esteri

L’istituto del trust è largamente diffuso nelle pianificazioni successorie dei paesi anglosassoni, di derivazione di common law. E bene sin da subito precisare che, potendo il trust prestarsi a facili utilizzi strumentali di carattere elusivo, l’Amministrazione Finanziaria li guarda spesso con sospetto e li distingue tassativamente in due tipologie: quelli cosiddetti interposti e quelli genuini.

- il trust non residente interposto, viene considerato come una mera interposizione di tipo fiduciario, con la conseguenza di essere totalmente assoggettato al regime fiscale italiano.

- il trust non residente genuino, invece, viene considerato come un soggetto estero a tutti gli effetti e fruisce dei vantaggi del relativo status.

Analizzando le verifiche fiscali condotte negli ultimi anni dall’Agenzia delle Entrate, si evince che la stessa riconosca un trust estero genuino solo quando soddisfi le seguenti condizioni:

- Il disponente (settlor) si sia realmente e irrevocabilmente spossessato dei beni conferiti.

- Il trustee abbia un effettivo potere discrezionale nell’amministrare i beni conferiti.

- Il trustee sia residente estero.

- L’eventuale protector sia residente estero.

- Il trust sia costituito all’estero e il conferimento sia attuato all’estero.

- I beni in trust siano detenuti e gestiti all’estero.

Chiarite nel dettaglio tutte le condizioni che i trust esteri devono soddisfare per essere considerati genuini da parte del fisco italiano, possiamo analizzare gli aspetti attinenti alla fiscalità nel caso del conferimento in un trust non residente di un conto regolarizzato all’estero, ad esempio per effetto della procedura di Voluntary Disclosure.

Le imposte da analizzare sono l’Imposta di donazione e l’IRPEF.

Quanto all’imposta di donazione:

I conferimenti in trust in Italia sono soggetti all’imposta di donazione, dovuta dai beneficiari della donazione secondo le stesse disposizioni previste per l’imposta sulle successioni e con le stesse franchigie sotto evidenziate:

- Coniuge e parenti in linea retta (figli, genitori e in generale ascendenti e discendenti) 4% con franchigia fino a 1.000.000 di euro di valore dell’eredità.

- Fratelli e sorelle 6% con franchigia di 1.000.000.

- Altri parenti fino al 4 grado, affini in linea retta affini in linea collaterale fino al 3 grado, 6% senza franchigia.

- Tutti gli altri soggetti 8% senza franchigia.

- In caso di beneficiario portatore di handicap grave la franchigia sale a 1.500.000 di euro.

Nel caso di specie, l’imposta di donazione non è dovuta, poichè non è richiesta la registrazione in Italia per i beni conferiti all’estero in un trust non residente. L’art. 3 della convenzione dell’Aja sancisce infatti chiaramente che “…il conferimento se formato all’estero sfugge all’obbligo di registrazione”.

Con riferimento all’IRPEF/quadro RW

La legge obbliga il contribuente italiano a dichiarare tutti gli investimenti o le attività di natura finanziaria detenute all’estero nel quadro RW (art 44, TUIR) della dichiarazione dei redditi.

A tal fine si rileva, come tale indicazione non sia necessaria. La ragione deriva dalla circostanza che le somme trasferite non sono più riferibili al settlor, in quanto conferite al trust allo scopo di alimentare il trust fund per la sua attività. Sul punto, un ulteriore chiarimento riguardante la posizione di un trust non residente rispetto all’IRPEF e alla compilazione del quadro RW viene offerta direttamente dall’Agenzia delle Entrate che con la C.M. n.48/2007, afferma: “i Trust non residenti sono soggetti ad imposizione in Italia soltanto per la parte di redditi prodotti nel territorio dello Stato, senza necessità di adempiere agli obblighi tributari italiani per i beni detenuti all’estero, fatta salva la compilazione del quadro RW per gli eventuali beneficiari individuati allo scopo di monitoraggio”.