La Commissione di Vigilanza sui Fondi Pensione (COVIP) ha reso noti i dati aggiornati 2021 sulle forme pensionistiche complementari. Il comunicato confronta i rendimenti di tutte le tipologie delle forme pensionistiche e del Trattamento di Fine Rapporto (TFR) rivalutato.

Una domanda sorge spontanea: Il TFR rende di più se lasciato in azienda o se messo in un fondo pensione?

[toc]

Analisi TFR 2021

Nel secondo trimestre dell’anno il miglioramento del quadro economico globale si è consolidato anche se l’andamento pandemico e le campagne vaccinali continuano a rappresentare una fonte di incertezza.

La politica monetaria delle banche centrali rimane espansiva nonostante segnali di ripresa dell’inflazione. I risultati delle forme complementari sono stati in media positivi, soprattutto per le linee di investimento caratterizzate da una maggiore esposizione azionaria.

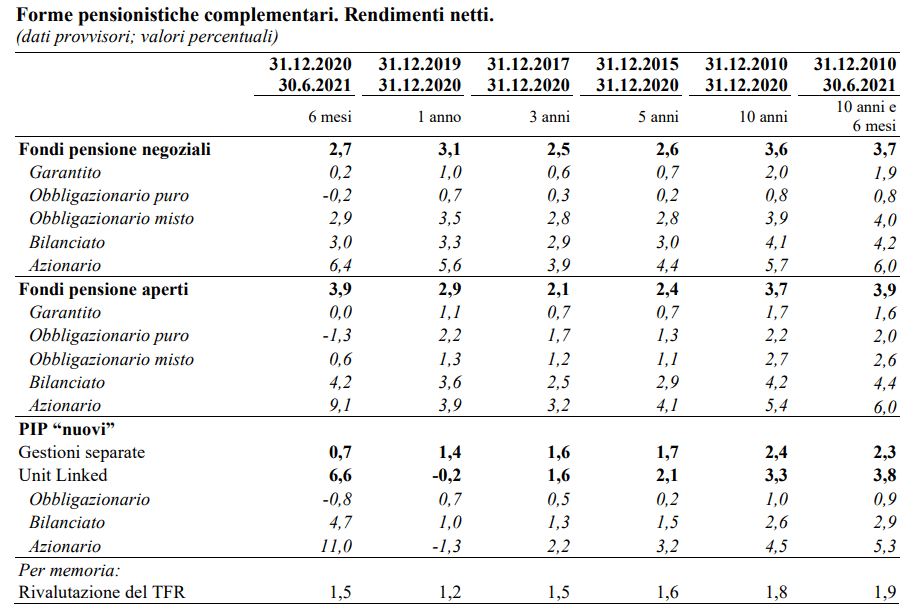

I rendimenti presi in considerazione sono al netto dei costi di gestione e dell’imposta sostitutiva per tutte le forme pensionistiche. Anche per il TFR la rivalutazione è al netto dell’imposta sostitutiva.

I rendimenti nei primi 6 mesi del 2021 si sono così attestati:

- Fondi pensione negoziali: 2,7%

- Fondi pensione aperti: 3,9%

- PIP assicurativi: 0,7%

- TFR rivalutato: 1,5%

I rendimenti nei primi 2 trimestri dell’anno sono risultati migliori per i fondi pensione che si aggiudicano il primo posto in classifica.

Analisi TFR nel passato

Ora proviamo a confrontare i dati su orizzonte temporali più lungi, rispettivamente 5 e 10 anni, per capire se anche nel lungo periodo sono sempre i fondi pensione a spuntarla.

Negli ultimi 5 anni dal 2015 al 2020 i rendimenti sono stati:

- Fondi pensione negoziali: 2,6%

- Fondi pensione aperti: 2,4%

- PIP assicurativi: 1,7%

- TFR rivalutato: 1,6%

Il rendimento dei fondi pensione rimane migliore ma con una differenza più contenuta.

Negli ultimi 10 anni e mezzo dal 2010 a giugno 2021 i rendimenti sono stati:

- Fondi pensione negoziali: 3,7%

- Fondi pensione aperti: 3,9%

- PIP assicurativi: 2,3%

- TFR rivalutato: 1,9%

Anche in questo caso il discorso non cambia.

Possiamo affermare con certezza che chi ha destinato il TFR nei fondi pensione ha ottenuto un rendimento più alto rispetto a chi lo ha lasciato in azienda. Questa affermazione vale negli ultimi 6 mesi, negli ultimi 5 anni e nell’ultimo decennio.

Se vuoi vedere i dati completi ti lascio qui sotto la tabella riepilogativa.

Come vedi per ogni categoria sono evidenziati i rendimenti per ogni singolo comparto: garantito, obbligazionario, bilanciato e azionario. Il rapporto rischio/rendimento aumenta passando da un comparto all’altro.

N.B. Ricorda che questa valutazione è fatta prendendo in considerazione solo l’accantonamento del TFR.

Ora che sai cosa è meglio per te, andiamo a capire quali sono effettivamente le modalità di destinazione del TFR.

Quali sono le possibili scelte del lavoratore privato?

Ogni lavoratore del settore privato, entro 6 mesi dall’assunzione, deve scegliere se destinare il TFR alla previdenza complementare o se lasciarlo in azienda.

Il TFR, se la scelta non viene effettuata in modo esplicito, confluisce automaticamente nel fondo pensione (negoziale, aperto o preesistente) previsto dal contratto di lavoro. Se il contratto individua più fondi, il TFR finirà in quello dove sono iscritti il maggior numero di dipendenti dell’azienda.

Se si decide di lasciare il TFR in azienda e quest’ultima ha più di 50 dipendenti, il TFR viene versato al Fondo di Tesoreria dello Stato presso l’INPS. Questo sistema è entrato in vigore dal 1° gennaio 2007.

N.B. La scelta di destinare il TFR al fondo pensione è irreversibile mentre nel caso si decide di lasciarlo in azienda è possibile cambiare la propria decisione.

La maggior parte degli italiani dove destina il TFR?

Ora sappiamo quali sono le opzioni del lavoratore privato italiano riguardo al TFR.

Ma la maggior parte di loro dove lo accantona? Purtroppo ancora troppo pochi guardano le statistiche.

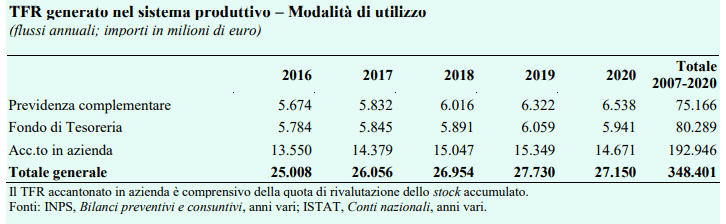

Nel 2020 si è generato un flusso complessivo di TFR nel sistema produttivo di circa 27,2 miliardi di euro. Sono così distribuiti:

- 14,7 miliardi nelle aziende (54%)

- 6,5 miliardi nelle forme di previdenza complementare (24%)

- 5,9 miliardi nei Fondi di Tesoreria (22%)

Qui sotto puoi vedere come sono cambiati i numeri dal 2007 ad oggi.

Anche negli anni passati i dati non cambiano più di tanto né per quantitativo né per distribuzione.

Considerazioni Finali

Abbiamo capito che indipendentemente dall’orizzonte temporale selezionato, la scelta più idonea per ottenere un rendimento maggiore dal proprio TFR è quella di depositarlo in un fondo pensione. Anche l’ultimo semestre ha convalidato questa teoria. Bisogna ricordare però che la scelta è irreversibile.

Coi dati alla mano ci sono ancora troppi pochi lavoratori che optano per la scelta migliore dal lato rendimenti. Circa solo 1/4 del totale versa il proprio TFR nei fondi pensione.

Anche la destinazione del TFR è un pezzo del puzzle degli investimenti. Se vuoi diventare un investitore consapevole ti aiutiamo noi. Prenota una chiamata strategica gratuita con un membro del nostro team. Scopri quante opportunità il mercato ti offre ma che non riesci a sfruttare.