Uno dei maggiori timori per il mercato finanziario è il tapering.

Ma che cosa significa?

Perché le banche centrali continuano a parlarne in questo momento storico?

[toc]

Che cos’è il tapering?

Le banche centrali, come la BCE in Europa e la FED negli Stati Uniti, hanno diversi strumenti per sostenere l’economia quando questa si ritrova in una situazione di crisi, come quella causata dal Covid.

Tra le misure più efficaci di politica monetaria troviamo:

- tagli ai tassi di interesse di riferimento;

- Quantitative Easing (QE), creazione di moneta tramite l’acquisto di Titoli di Stato e obbligazioni del proprio paese.

Se questi interventi servono ad iniettare liquidità nel sistema per aiutare la società e i privati, il tapering è l’esatto opposto.

Il tapering consiste nella riduzione progressiva degli stimoli monetari da parte di una banca centrale.

Le conseguenze del tapering sono:

- rialzo dei tassi di interesse, aumento del costo per aziende e famiglie di prendere a prestito denaro dalle banche;

- abbassamento e azzeramento del riacquisto dei titoli statali da parte delle banche centrali.

Perché ci sarà il tapering?

La decisione delle banche centrali di fare tapering è quella di modificare la politica monetaria in corso. Il motivo è quello di stabilizzare la crescita economica che durante il QE ha ripreso a muoversi e di eliminare gli strumenti di sostegno che nel lungo periodo potrebbero essere dannosi.

Il Quantitative Easing infatti comporta:

- la diminuzione del potere di acquisto della moneta;

- l’aumento del costo della vita.

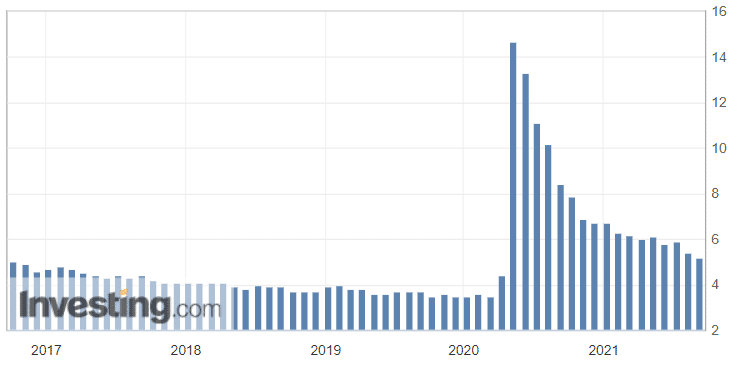

La conseguenza è l’innalzamento dell’inflazione. L’incremento del denaro in circolazione comporta la diminuzione del suo valore. I prezzi dei prodotti al consumo aumentano e a parità di soldi si comprano meno cose.

Un’inflazione giusta è percepita con un valore percentuale del 2%, che corrisponde ad una crescita positiva ma moderata.

Un altro elemento chiave da monitorare è il tasso di disoccupazione. Questo dato è importante soprattutto per la Federal Reserve americana.

Un mix tra i 2 crea la giusta direzione di politica monetaria. Se il tasso di disoccupazione è basso e l’inflazione è attorno al 2%, le banche centrali tendono a ritirare gli stimoli monetari ed a introdurre appunto il tapering.

Perché quindi, se il mercato può cavarsela da solo, gli investitori sono spaventati da questa situazione?

Gli investitori collegano il tapering ad un peggioramento dell’andamento dei prezzi delle attività finanziarie.

C’è da tenere presente inoltre che la tempistica nella comunicazione ha un ruolo fondamentale quando si parla di politica monetaria:

- una modalità sbagliata, inaspettata e poco chiara, potrebbe causare nel breve termine picchi di volatilità con un crescente panico nel mercato;

- una comunicazione, aggiornata e trasparente, invece, potrebbe consentire al mercato di adeguarsi ad un’economia meno espansiva.

Perché se i tassi di interesse aumentano le borse diminuiscono?

Ogni asset finanziario reagisce in modo diverso alla notizia di blocco degli stimoli monetari nel sistema e all’aumento dei tassi di interesse. Tendenzialmente il mercato finanziario però risente negativamente di questa situazione.

Facciamo un’ipotesi di aumento dei tassi di interesse e vediamo che influenza ha sui principali asset finanziari.

1) Le azioni

Il prezzo delle azioni solitamente è inversamente proporzionale all’aumento dei tassi di interesse:

- le società growth, che puntano alla crescita futura, diminuiscono il loro valore e l’appetibilità sul mercato ne risentirebbe. I settori maggiormente colpiti sono quelli tech o dei beni voluttuari;

- le società value, la cui crescita risulta stabile nel tempo, sono meno influenzate perché le loro prospettive future risultano quasi inalterate. Un esempio sono le società dei beni di consumo o il settore bancario, che invece ne gioverebbe;

- le società indebitate, si ritrovano a pagare tassi di interesse maggiori e di conseguenza hanno più uscite e meno possibilità di generare utili o reinvestire i proventi nell’azienda.

2) Il mercato immobiliare

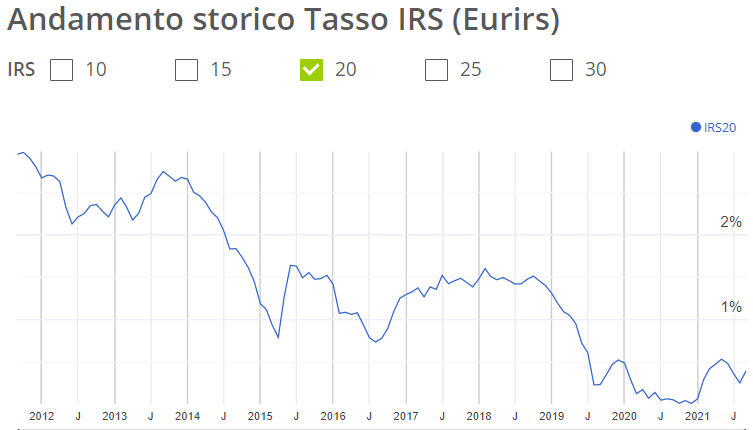

I tassi di interesse sui mutui è da parecchio tempo che sono molto bassi. Il grafico mostra l’IRS, il tasso di interesse dei mutui a tasso fisso.

Il prezzo delle case invece negli ultimi tempi è cresciuto perché i tassi bassi hanno aumentato la domanda di persone che voleva aprirsi il mutuo per comprare un immobile.

Un aumento dei tassi di interesse diminuisce la domanda di case perché il prezzo sale. Il costo del mutuo è più caro e ci sono meno persone disposte a chiedere aiuto alle banche.

3) Le obbligazioni

Le obbligazioni, già quotate sul mercato secondario, perdono interesse perché le nuove emissioni risentono positivamente dell’aumento dei tassi e provvedono ad adeguarsi con cedole più alte. Il problema non sussiste se si decide di tenere l’obbligazione fino a scadenza.

Le obbligazioni con scadenza più lontane hanno ripercussioni più forti con una diminuzione più marcata del loro valore.

Tale sorte ha un effetto più lieve se si parla di obbligazioni a breve termine e obbligazioni a tasso variabile, le quali possono anche beneficiarne.

4) L’oro e il Bitcoin

Oro e Bitcoin sono entrambi considerati riserva di valore (anche se non tutti concordano), il primo in modalità fisica e il secondo in modalità digitale. Sono infatti contraddistinti da un’offerta limitata che li permette di acquisire valore per la loro scarsità in “natura”.

Non c’è alcuna correlazione tra i tassi di interesse imposti dalle banche centrali e l’oro a livello statistico.

Se un aumento dei tassi comporta anche un aumento di quelli reali, comprensivi di inflazione, allora l’oro e il Bitcoin ne risentono positivamente. Infatti sono degli ottimi strumenti per fronteggiare l’inflazione (anche in questo caso ci sono opinioni differenti). Viceversa, se l’inflazione rimane bassa, soprattutto l’oro potrebbe perdere valore.

Quando inizierà il tapering?

Jerome Powell, presidente della Federal Reserve, ha annunciato che da fine anno introdurrà il tapering nel programma di politica economica americana e che entro metà 2022 vorrebbe portare a zero gli acquisti di asset.

Un elemento che sta attentamente valutando prima di iniziare è però il tasso di disoccupazione. Prima di iniziare infatti vuole che il tasso di disoccupazione arrivi al 3,5% come nel periodo pre-Covid. A settembre il tasso si è attestato al 5,2%.

Christine Lagarde, presidente della Banca Centrale Europea, ha affermato che l’Europa è ancora in una fase di stallo e che il tapering probabilmente inizierà nel corso del 2022.

Conclusioni

Il tapering sarà discussione delle conferenze di politica monetaria della BCE e della FED. Se non vuoi perderti nessun aggiornamento a riguardo, iscriviti alla nostra newsletter. Ogni settimana riceverai gli sviluppi dei principali eventi economici mondiali.