Cerchiamo di capire il significato dei termini ATM, ITM ed OTM, termini che si utilizzano in riferimento al prezzo di esercizio dell’opzione finanziaria, lo strike price.

[toc]

Che cos’è lo Strike: ITM ATM OTM

Il prezzo indicato nel contratto di opzione è detto prezzo di esercizio (exercise price) oppure prezzo base (strike price).

Questo costituisce il prezzo a cui il sottostante può essere comprato o venduto (a secondo dell’opzione) se l’opzione viene esercitata.

Ti ricordo che solo l’acquirente può decidere di esercitare l’opzione, quindi solo chi ha acquistato una call o solo chi ha acquistato una put può decidere di esercitare l’opzione.

Nell’esempio dell’articolo precedente lo strike price era 17000 dollari.

Le opzioni sono quotate con molti prezzi di esercizio (molti strike price) sopra e sotto il prezzo corrente del sottostante.

Da acquirente o venditore dell’opzione posso scegliere io lo strike, cosi come la scadenza, quando vado ad acquistare o vendere l’opzione.

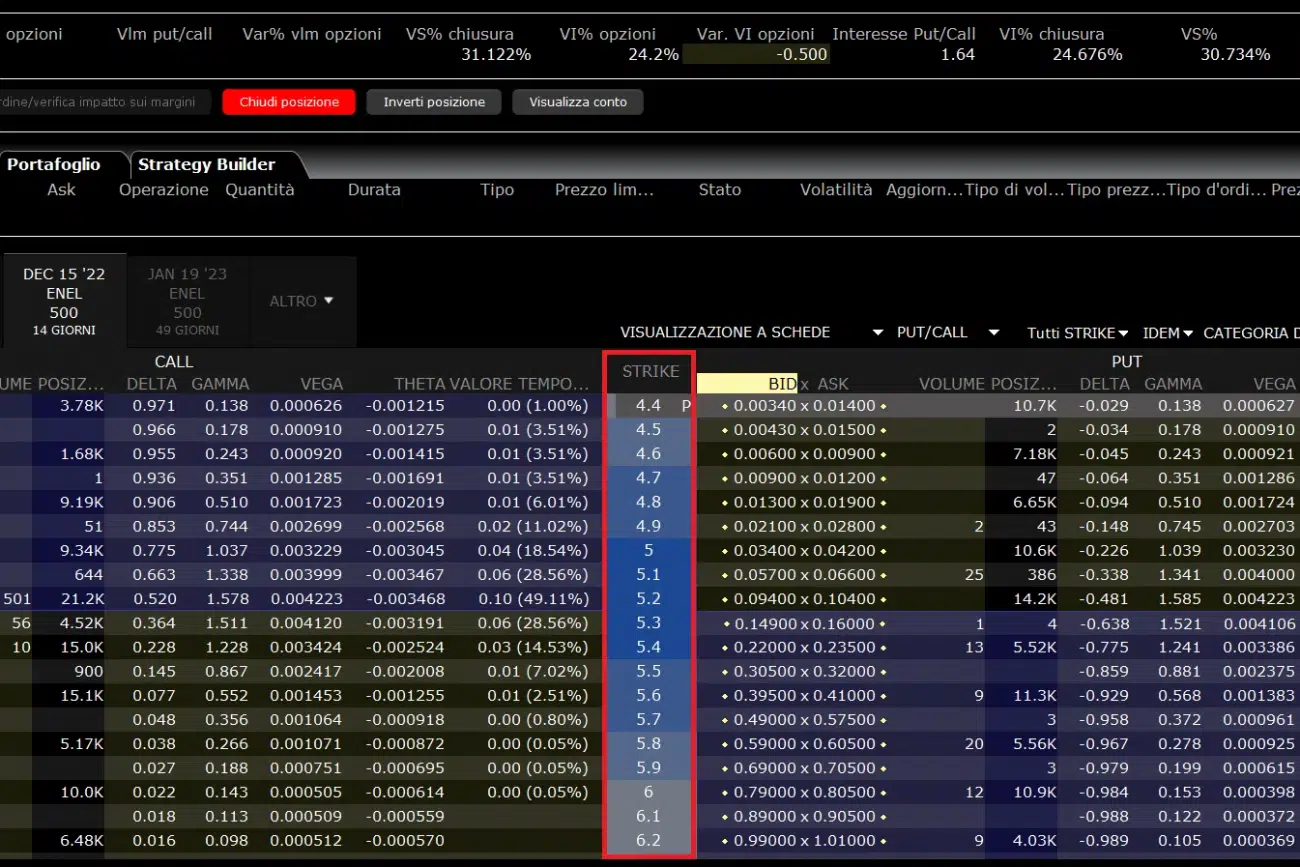

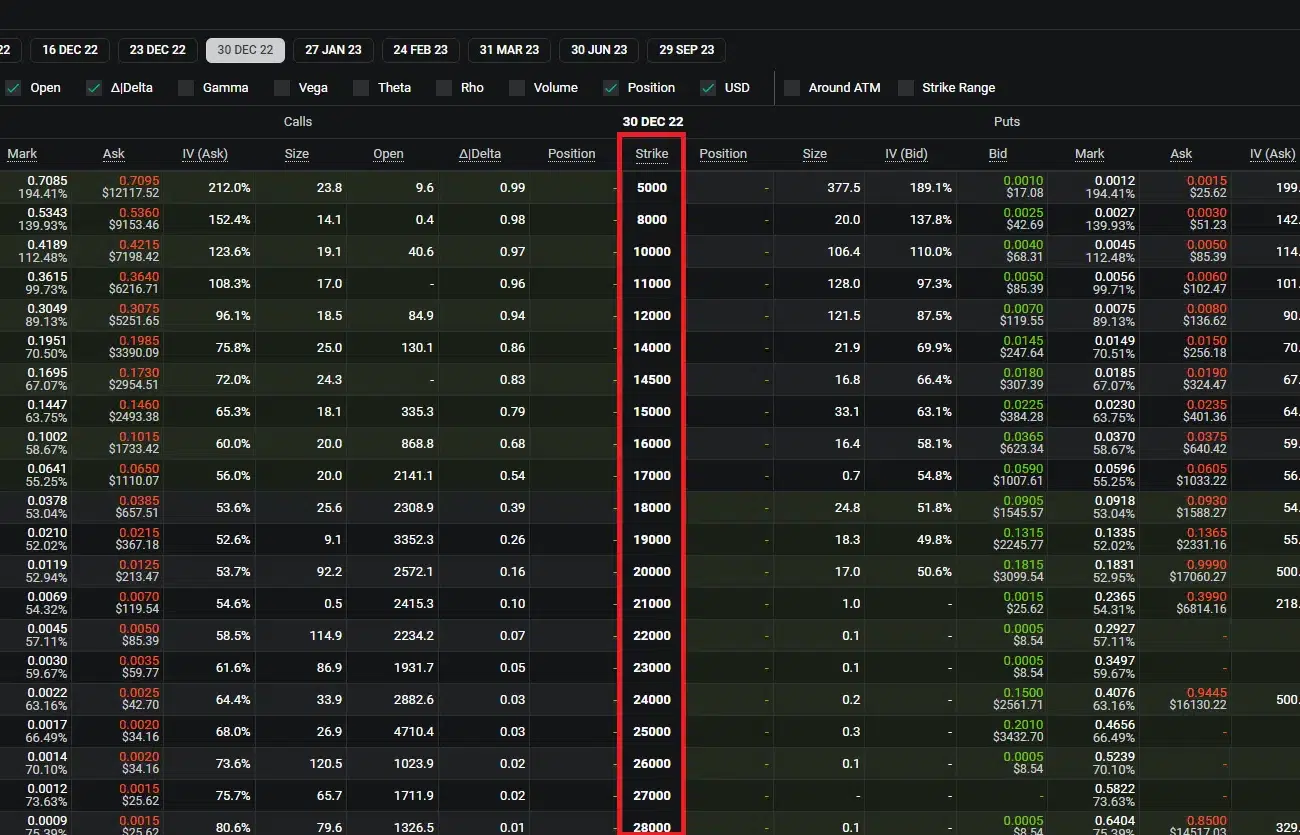

Nell’immagine seguente puoi notare i vari strike price all’interno dell’area delimitata di rosso. (la prima immagine si riferisce a delle opzioni su enel, la seconda a delle opzioni su Bitcoin)

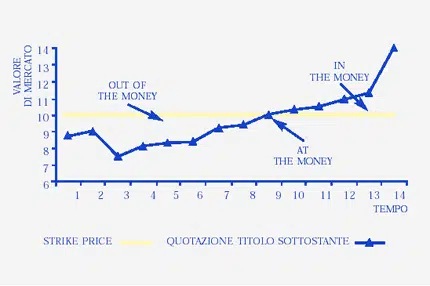

I termini ITM, ATM ed OTM sono utilizzati per indicare quanto il prezzo dello strike si avvicini o si allontani a rialzo o ribasso dal prezzo del titolo sottostante.

La loro definizione varia a seconda che si faccia riferimento alle opzioni CALL oppure alle opzioni PUT.

A seconda dello strike scelto un’opzione può essere considerata:

- ITM (in the money)

- ATM (at the money) –> ossia strike price uguale al prezzo di mercato del sottostante

- OTM (out of the money)

Mentre il concetto di ATM resta lo stesso per call e put, il concetto di ITM ed OTM varia a seconda dell’opzione considerata.

Quindi se parliamo di opzioni call, ITM vuol dire una cosa, se parliamo di opzioni put, ITM vuol dire un’altra cosa.

Se parliamo di opzioni call OTM, troviamo anche qui una differenza dal concetto di OTM della put.

Oltre a questi termini possiamo anche trovare DITM (deep in the money) e DOTM (deep out of the money).

Proviamo quindi a capire cosa vogliano dire tutti questi termini in base all’opzione considerata.

Call: ITM, ATM, OTM

Per quanto riguarda le opzioni call:

- ITM → strike price < prezzo di mercato

- ATM → strike price = prezzo di mercato

- OTM → strike price > prezzo di mercato

Quindi si può dire che un opzione call è ITM (in the money) quando lo strike price è inferiore al prezzo di mercato.

Proviamo a fare un’esempio basandoci sull’immagine precedente.

Se ci troviamo in zona ITM (lato a destra dell’immagine) l’acquirente dell’opzione potrebbe acquistare a 10 un titolo che quota 14 se sceglie di esercitare il proprio diritto.

Quindi per l’acquirente è conveniente.

Un opzione call è invece ATM quando lo strike price è uguale al prezzo di mercato del sottostante. Quindi quando il titolo quota 10 e lo strike price è 10.

Questo concetto non varia per il caso delle PUT.

Un opzione call è OTM quando lo strike price è maggiore del prezzo di mercato del sottostante.

L’acquirente in questo caso non ha convenienza ad esercitare, quindi non utilizza il proprio diritto.

Perché non lo utilizza?

Perché non è conveniente per lui acquistare a 10 una cosa che magari vale 8.

Non è stupido e quindi non eserciterà l’opzione. Se vuole veramente acquistare il sottostante lo farà a mercato, acquisterà a 8 invece che a 10.

E deep in the money? cosa vuol dire? nel caso delle call si ha DITM quando lo strike price è molto sotto al prezzo di mercato del sottostante.

Caso contrario per il deep out of the money, lo strike price è molto sopra al prezzo di mercato del sottostante.

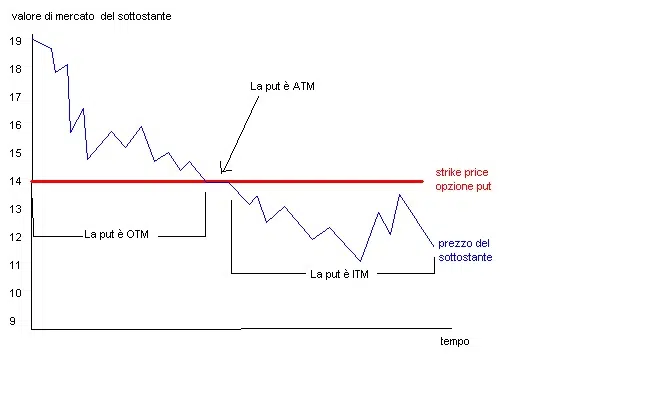

PUT: ITM, ATM, OTM

Vediamo gli stessi termini per il caso delle PUT:

- ITM → strike price > prezzo di mercato

- ATM → strike price = prezzo di mercato

- OTM → strike price < prezzo di mercato

Quindi possiamo dire che un opzione put è ITM quando lo strike price è superiore al prezzo di mercato del sottostante.

Facciamo un’esempio.

Se lo strike price è fissato a 14 ed il prezzo del sottostante quota 12, allora si può dire che la put è ITM, in quanto l’acquirente potrebbe vendere il sottostante a 14 invece che a 12 se decide di esercitare il proprio diritto.

Per le put il concetto di ATM è identico al concetto di ATM delle call, ossia lo strike price è uguale al prezzo di mercato del sottostante.

Esempio, se lo strike è 14 ed il titolo sottostante a cui si riferisce l’opzione quota 14 allora stiamo parlando di ATM.

Una put invece è OTM quando lo strike price è inferiore al prezzo di mercato del titolo sottostante.

Ossia se lo strike price è 14 ed il titolo sottostante quota 20 allora stiamo parlando di opzione put OTM.

Per l’acquirente in questo caso non è conveniente esercitare l’opzione in quanto riuscirebbe a vendere il titolo sottostante a 14, ossia ad un prezzo inferiore rispetto al prezzo di mercato.

Ovviamente vendere a 14 una cosa che costa 20 non ha senso e quindi l’acquirente non andrà ad esercitare il proprio diritto.

Confronto tra ATM, ITM ed OTM tra CALL e PUT

Facciamo un recap:

Se il titolo sottostante quota 100:

- l’opzione è ATM quando lo strike è fissato a 100 questo vale sia per il caso delle CALL sia per il caso delle PUT.

- e lo strike price è fissato a 98, l’opzione CALL sarà ITM (strike inferiore al prezzo di mercato), mentre l’opzione PUT sarà OTM (strike anche qua inferiore al prezzo di mercato). Lo strike è posto in entrambi i casi sotto il prezzo di mercato ma per le CALL questo si chiama ITM, per le PUT questo si chiama OTM

- e lo strike price è fissato a 102, l’opzione CALL sarà OTM (strike superiore al prezzo di mercato), mentre l’opzione PUT sarà ITM (strike superiore al prezzo di mercato). Lo strike è posti in entrambi i casi sopra il prezzo di mercato ma per le CALL questo si chiama OTM, per le PUT questo si chiama ITM

Quindi per concludere mentre ATM ha la stessa definizione nel caso di CALL e PUT, ITM ed OTM hanno un concetto diverso, opposto le una dalle altre.