La storia della moneta nasce un’infinità di tempo addietro.

La forma di moneta o di denaro più all’avanguardia dell’epoca moderna è senz’altro Bitcoin.

Bitcoin, come qualsiasi altra invenzione, nasce per risolvere un problema.

Per capire qual è questo problema dobbiamo però fare molti passi indietro e capire come siamo arrivati fino a qui.

Per iniziare il nostro viaggio nella storia della moneta dobbiamo prima definire cos’è il denaro.

[toc]

Che cos’è la moneta?

La moneta o il denaro deve consentire il trasferimento di valore nel tempo (mantenere valore con un’offerta limitata / hard money) e nello spazio (divisibile e facile da trasportare o trasferire).

La moneta ha 3 funzioni principali:

- unità di conto, misura del valore dei beni da scambiare;

- mezzo di scambio, deve possedere un valore intrinseco riconosciuto da tutti e deve poter essere uno strumento di pagamento;

- riserva di valore, mantenere valore nel tempo.

I requisiti per essere considerata moneta a tutti gli effetti sono:

- non essere un investimento, deve essere liquida (volumi altissimi) e non avere rischio;

- non essere un bene di consumo e non essere deperibile;

- disponibilità, deve essere alla portata di tutti quando si vuole;

- verificabilità, dimostrare movimenti e pagamenti;

- trasportabile o almeno trasferibile, se non si può spostare facilmente non è ideale per il commercio di beni e servizi;

- divisibile, deve essere frazionabili in sottounità;

- acquisire valore nel tempo (riserva di valore), tramite il metodo della scarsità come oro e Bitcoin, non come le valute fiat che vengono stampate.

La storia della moneta

La storia della moneta è suddivisa in vari periodi storici che comprendono il baratto, la moneta merce, le monete metalliche, il paper e il fiat money, i pagamenti digitali e le criptovalute.

Cominciamo dal principio.

Baratto

Barattare significa scambiare un bene per un altro bene tra due o più soggetti.

Il baratto aveva 3 problemi principali che lo hanno portato a scomparire:

- non facilmente divisibile;

- deperibile;

- difficile da trasportare.

Denaro Primitivo o Moneta Merce

Uno degli esempi più emblematici del denaro primitivo o moneta merce è il Rai Stone di Yap Island (oggi fa parte degli stati federali della Micronesia).

I Rai sono pietre circolari di grandi dimensioni ricavate dal lavoro degli abitanti dell’isola che venivano utilizzate come forma di pagamento.

Il loro utilizzo durò per diversi secoli fino a quando arrivò un commerciante irlandese nell’isola.

Il commerciante voleva comprare i prodotti degli abitanti ma non sapendo come fare cominciò ad estrarre il Rai in maniera sconsiderata grazie ai suoi mezzi all’avanguardia.

L’arrivo in massa di enormi quantità di Rai scaturì in iper-inflazione, il suo valore crollò perché la sua disponibilità nell’isola era ampiamente cresciuta.

L’inflazione aumentò così radicalmente che il valore dello stock to flow si era azzerato rendendo il denaro primitivo senza potere di acquisto.

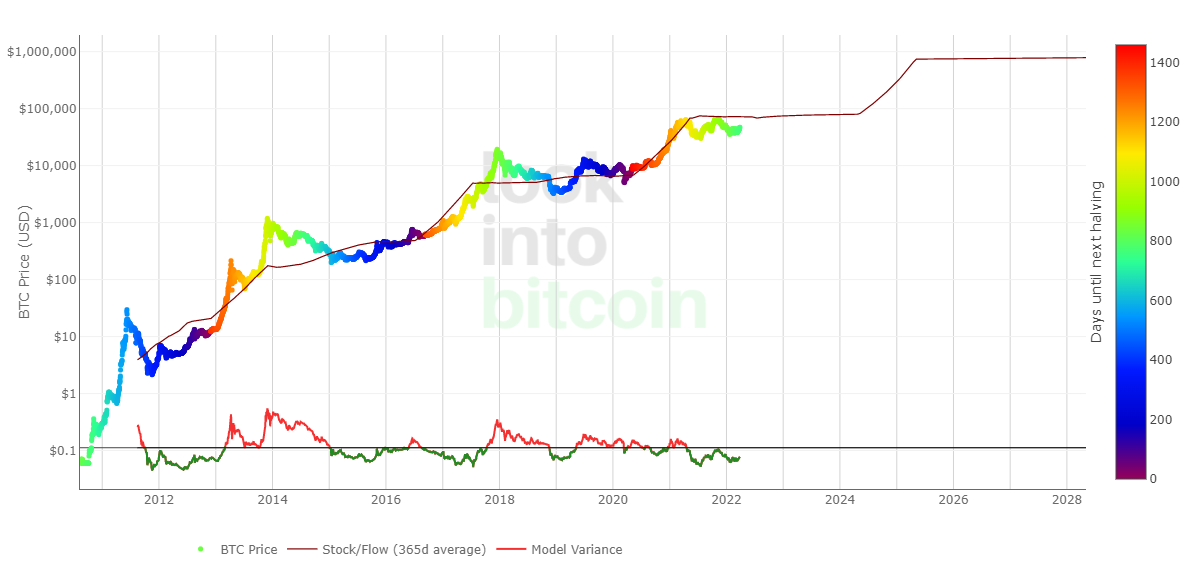

Lo stock to flow è il rapporto tra stock/riserva e flow/flusso ed è la base per differenziare le hard money dalle easy money:

- stock, quantità già esistente, tutto ciò che è stato creato nel passato e ciò che è stato distrutto o consumato;

- flusso, la produzione futura che si realizzerà in un determinato periodo di tempo.

Il rapporto fa capire se un bene è efficiente nel ruolo di moneta.

Un basso rapporto (easy money) è tipico di un bene la cui offerta esistente può facilmente essere aumentata in questo caso l’elevato flusso in arrivo avrebbe un impatto negativo sul prezzo.

Un alto rapporto (hard money) implica un bene che mantiene il proprio valore ed è dunque commerciabile nel tempo.

Un esempio è lo stock to flow sviluppato da Plan B su Bitcoin.

Monete Metalliche

Le monete metalliche sono contraddistinte da una serie di caratteristiche che hanno permesso di fare un salto di qualità nel commercio e in tutte le transazioni in generale:

- limite naturale, sono scarse quindi acquisiscono valore;

- merce duratura e facile da trasportare con l’avanzamento commerciale;

- difficile da estrarre e da produrre es. oro, argento, ferro, rame.

Prima di introdurre gli aspetti negativi ti spiego i parametri di una moneta metallica, il peso e la lega.

Il peso veniva determinato dalle autorità monetarie ad ogni coniazione ed era determinato con la specificazione del numero di pezzi che dovevano essere battuti da un dato peso di metallo.

La lega era fissata in carati come si fa ancora oggi con l’oro.

Moltiplicando il peso per la lega si ottiene il fino della moneta metallica.

Il fino viene anche definito come il valore intrinseco della moneta mentre il valore estrinseco è il valore nominale della moneta cioè il valore di scambio attribuitole.

Gli aspetti negativi sono:

- il loro valore non è stabile perché deciso soggettivamente dalle autorità monetarie che potevano attribuire a loro piacimento diversi costi di produzione e di imposte di coniazione.

- coin clipping, ridurre la quantità di metallo prezioso in una moneta. Questo comporta la NON coincidenza tra fine e valore nominale quindi tra valore intrinseco ed estrinseco. Banalmente se prima una moneta pesava 10g e valeva 10, ora pesa 5g ma vale sempre 10.

Un appunto deve essere fatto ovviamente sull’oro.

L’oro è cominciato ad essere utilizzato come moneta nel 600/550 a.C. in Grecia da Re Creso e fu la moneta principale dell’Impero Romano con Giulio Cesare (che ha creato la moneta aurea da 8g durata ben 75 anni), dell’Impero di Oriente con Costantino e del Rinascimento con il Fiorino.

Paper Money e Fiat Money

La storia della moneta continua e si passa al Paper Money e al Fiat Money:

- Paper Money, il suo sottostante è rappresentato dall’oro e prende il nome di gold standard;

- Fiat Money, senza sottostante imposto con decreto ordinato dall’alto.

Dal 1917 al 1971 c’è stato un periodo limbo del gold standard dalla prima guerra mondiale fino alla stagflazione degli anni 70 con il presidente americano Nixon.

Il dollaro perde il suo hard cap e comincia a fluttuare di valore, inizia così il tasso dei cambi tra le diverse valute fiat es. euro/dollaro, dollaro/sterlina o sterlina/euro.

La moneta diventa completamente centralizzata dalle banche centrali degli stati con la conseguente manipolazione del suo valore a causa della possibilità di stampare nuovo denaro.

Questo ha portato a più di 50 casi di iper-inflazione proprio perché era così facile creare denaro che la disponibilità aumentava drasticamente troppo in fretta.

Criptovalute

Nascono i primi sistemi di pagamento digitale che permettono di effettuare transazioni in tutto il mondo in tempi brevi grazie all’avvento di internet ma pur sempre affidandosi a degli intermediari.

I primi problemi sono legati al rischio informatico e ai costi troppo alti.

L’idea di sfiducia nei governi dopo la crisi dei mutui subprime del 2007 porta a creare un movimento per trovare una soluzione a tutto questo: Bitcoin.

Satoshi Nakamoto pubblica il white paper di Bitcoin nel 2009 dando inizio ad una nuova era, quella delle criptovalute.

Le criptovalute però non sono tutte uguali:

- CBDC (central bank digital currency), controllate dai governi quindi non c’è privacy es. yuan digitale in Cina;

- Corporate Money es. Libra di Facebook;

- Crypto decentralizzate come Bitcoin, l’unica e vera moneta digitale decentralizzata al 100%.

Perché è nato Bitcoin?

La storia della moneta si è conclusa ma ora arriva il bello.

Finalmente possiamo rispondere alla domanda che tanto aspettavi.

Saifedean Ammous, autore del libro “The Bitcoin Standard”, dà una definizione esaustiva di Bitcoin da cui si può ricavare il perché è nato.

Spiega infatti il problema, anzi i 2 problemi che vuole risolvere:

- centralizzazione

- perdita di valore della moneta

Di seguito la definizione:

“Bitcoin è un software distribuito che consento il trasferimento di valore utilizzando una valuta protetta da inflazione imprevista e senza affidarsi a terze parti fiduciarie.

Bitcoin automatizza le funzioni di una banca centrale moderna, rendendole prevedibili e virtualmente immutabili tramite loro programmazione in un codice decentralizzato tra migliaia di membri della rete, nessuno dei quali può alterare il codice stesso senza il consenso degli altri utenti.

Ciò rende Bitcoin il primo esempio operativo affidabile sia di contante digitale sia di moneta merce digitale.

Anche se è un’invenzione dell’era informatica, Bitcoin risolve un problema vecchissimo: fornire una forma di denaro che sia sotto il pieno controllo del legittimo proprietario e mantenga valore nel lungo periodo”.

La forza di Bitcoin è quindi ricavata dalla decentralizzazione e dalla sua funzione di riserva di valore.

Bitcoin: la moneta del futuro

Dopo questo viaggio possiamo fare una serie di ragionamenti sulle particolarità di Bitcoin che lo distinguono da qualsiasi altra forma di denaro che abbiamo visto durante la storia della moneta.

Punto 1

Il punto chiave che ha reso Bitcoin a valere più di 1000 miliardi di dollari e posizionandosi come 8° asset per market cap è che non si sa chi l’ha inventato.

Satoshi Nakamoto ha reso possibile tutto questo perché non è riconducibile a nessuna persona e il suo lavoro è ormai inciso nella pietra.

Tutte le multinazionali del mondo ma anche le principali criptovalute al mondo sono legate ad una figura simbolo quella del CEO per esempio Elon Musk per Tesla, Jeff Bezos per Amazon, Zuckerberg per Meta, Buterin per Ethereum e via dicendo.

Credere in Bitcoin vuol dire non credere in nessuno che è l’esatta definizione di decentralizzazione.

Punto 2

Come si evince dal white paper, Bitcoin è una moneta, è una valuta ed è da considerare come tale.

È difficile pensare a Bitcoin come moneta perché lo si pensa sempre come forma di speculazione paragonandola ad un azione, ad una grande azienda che può crescere di valore.

Ma se lo si pensa come moneta tutto cambia.

Bitcoin dovrebbe essere utilizzato anche per diversificare il portafoglio a livello valutario.

La maggior parte dei nostri risparmi sono in euro e grazie agli investimenti riusciamo a differenziare il nostro capitale anche in dollari, con Bitcoin è possibile diversificare ulteriormente e questa volta in un qualcosa che nessuno può toglierci.

Non parlo dei BTC detenuti sull’exchange ma di quelli detenuti per esempio negli hardware wallet come il Ledger in cui abbiamo veramente le chiavi private, sono di nostra proprietà.

Se la moneta ha 3 funzioni anche Bitcoin ne ha altrettante:

- riserva di valore come le materie prime soprattutto l’oro;

- mezzo di scambio e di pagamento se definito come valuta;

- investimento se visto come asset class da detenere in portafoglio.

Solo che diversamente dagli altri strumenti finanziari Bitcoin è TUO.

Se possiedi le chiavi private nessuno può privartene.

“Not Your Keys, Not Your Coins“

La scuola austriaca crede in Bitcoin

Una delle più famose scuole di pensiero ha indirettamente sostenuto Bitcoin come forma di moneta.

La scuola austriaca prende il nome dalla generazione di economisti nati in Austria nel XIX secolo.

Secondo il loro credo il denaro emerge spontaneamente sul mercato come la merce più commerciabile cioè come quel bene che i possessori riescono a vendere con la massima facilità e a condizioni più favorevoli.

Un bene che mantiene il proprio valore nel tempo è preferibile ad un o che lo perde pertanto i risparmiatori prediligono beni del primo tipo.

L’assenza di controllo da parte dello stato è condizione necessaria per la presenza di un tipo di denaro sano e onesto.

Satoshi Nakamoto ha dimostrato un rifiuto delle argomentazioni sostenute da keynesiani e monetaristi, le scuole capitaliste basate sulla manipolazione del denaro e del debito, a favore della scuola austriaca.

Per quest’ultima la quantità di denaro in sé è irrilevante, qualsiasi offerta di denaro avente unità monetarie infinite divisibili è sufficientemente a fa funzionare l’economia.

Bitcoin ha un’offerta limitata a 21 milioni che verrà erogata definitivamente nel 2140 (ora siamo arrivati a 19 milioni).

BTC però è frazionabile in sottounità chiamate Satoshi ed è proprio con questi Satoshi che si possono effettuare le transazioni per la compravendita di beni e servizi.

Al contrario la scuola Keynesiana si basa su questo principio:

“La banca centrale dovrebbe espandere l’offerta di moneta ad un ritmo controllato per incoraggiare le persone a consumare di più così da mantenere un livello di disoccupazione sufficientemente basso”.

L’offerta di moneta è praticamente infinita, le banche centrali possono a loro piacimento iniettare liquidità nel sistema con effetti positivi nel breve termine ma negativi nel lungo termine, l’inflazione.

L’inflazione si traduce in perdita del potere di acquisto e aumento del costo dei beni e dei servizi con la conseguente svalutazione della valuta fiat.

Bitcoin è la risposta alla centralizzazione e al denaro che non ci appartiene.