Nell’articolo di oggi parliamo di come effettuare la selezione delle attività da inserire nel nostro portafoglio basandoci sulla valutazione del rischio per l’investitore in termini di potenziali perdite, considerando i diversi strumenti che abbiamo a disposizione per valutare il rischio.

Il primo e il più importante di questi strumenti è il Value at Risk (VaR), un metodo statistico di misurazione del rischio di un portafoglio che ci consente di riassumere il rischio dell’intero portafoglio in un solo numero che rappresenta la massima perdita attesa, in un dato orizzonte temporale, nei limiti di un predefinito intervallo di confidenza (ossia la probabilità che la perdita si avveri).

Il VaR lo esprimiamo in valore assoluto: ad esempio un VaR di 100.000 euro su 1 mese con livello di confidenza 95% ci dice che la massima perdita che il nostro portafoglio potrebbe subire nel prossimo mese è di 100.000 euro nel 95% dei casi, mentre non ci dice nulla in merito al restante 5% dei casi, ovvero non descrive la perdita peggiore che si potrebbe realizzare.

Il VaR è quindi funzione di due parametri, ossia:

- l’orizzonte temporale (solitamente 1 giorno, 5 giorni, 10 giorni, 1 mese, 1 anno);

- il livello di confidenza (tipicamente 95% o 99%).

Per poter stimare il VaR abbiamo diversi metodi di calcolo, i più usati sono:

- metodo della varianza-covarianza, il quale assume che i rendimenti sono distribuiti secondo una curva normale e che le variazioni nel valore di portafoglio sono linearmente dipendenti da tutti i rendimenti dei fattori di rischio;

- metodo della simulazione storica, il quale assume che i rendimenti delle attività si distribuiranno come si sono distribuite in passato;

- simulazione Monte Carlo, dove i rendimenti futuri delle attività sono simulati in maniera più o meno casuale, dati alcuni parametri.

Il secondo indicatore che possiamo prendere in considerazione per la valutazione del rischio di portafoglio si chiama expected shortfall.

A differenza del VaR, viene utilizzato per quantificare la perdita attesa qualora l’investimento vada male, in pratica ci consente di rispondere alla domanda: se si dovessero verificare le peggiori situazioni in merito all’investimento di portafoglio, quale perdita dovrei mettere in conto in media?

Dato un certo livello di confidenza e un orizzonte temporale, possiamo dire che l’expected shortfall è il valore atteso delle perdite che eccedono il VaR: due portafogli che hanno lo stesso VaR possono avere expected shortfall molto diverse.

Un terzo indicatore che possiamo utilizzare per valutare gli investimenti è il drawdown che rappresenta l’intensità della riduzione del valore di un investimento: in pratica rappresenta l’ampiezza di una diminuzione di capitale e viene riferito al valore di capitale raggiunto prima della perdita.

Un investimento può essere caratterizzato da vari drawdown, tra cui possiamo individuare quello più elevato, il maximum drawdown, che rappresenta percentualmente la più forte erosione di ricchezza che un portafoglio abbia sperimentato.

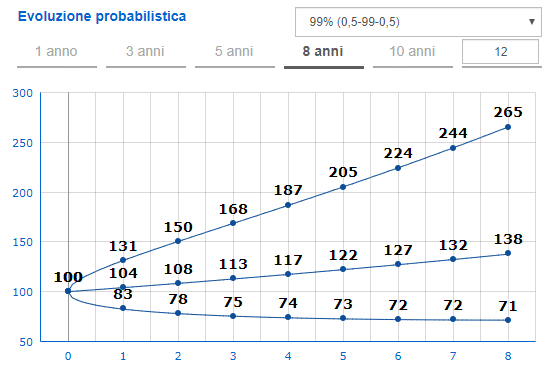

Un altro strumento che possiamo utilizzare per la valutazione del rendimento di portafoglio si basa sulla valutazione prospettica, (non storica come il precedente metodo del drawdown), ed è il cosiddetto cono di Ibbotson che mostra il comportamento atteso dal portafoglio nel corso del tempo.

La Curva 1 (quella in alto) è una retta inclinata positivamente che mostra i profitti accumulati nel tempo nel caso in cui il rendimento ottenuto coincida con quello atteso, mentre la Curva 2 (quella in mezzo) mostra invece quale potrebbe essere il rendimento massimo conseguibile in caso di congiuntura particolarmente favorevole. La Curva 3 (quella in basso) mostra la performance conseguibile in caso di scenari avversi dei mercati.

Con il cono di ibbotson si considera il prezzo e non il rendimento

Concludiamo citando altri due indicatori che ci consentono di approfondire il tema della diversificazione del rischio:

- la marginal risk contribution, che quantifica il cambiamento della volatilità di un portafoglio indotto da un piccolo cambiamento della quota di una componente;

- il diversification ratio, che indica il rapporto tra la media ponderata delle deviazioni standard delle varie classi di asset presenti nel portafoglio e la deviazione standard di quest’ultimo; poichè le diverse classi di asset non sono perfettamente correlate tra loro, questo rapporto in generale è maggiore di uno, maggiore è il suo valore e più il portafoglio è diversificato.