Il rapporto rischio/rendimento quantifica il rischio che stai assumendo per un potenziale rendimento.

In finanza, ma non solo, ogni scelta dovrebbe essere regolata da questo principio. Quanto rischio siamo disposti a prenderci per investire in un determinato strumento finanziario che ci rende il 5%, 10%,…?

Il rapporto rischio/rendimento è direttamente proporzionale. Più il rischio è maggiore più il rendimento è alto e più il rischio è minore più il rendimento è basso. È comunque possibile cercare di ottimizzare questa relazione per ottenere un ritorno migliore in termini di sicurezza e guadagno dal mercato.

Introduciamo le 2 variabili principali per poi concentrarsi sul loro rapporto e sul metodo di calcolo.

[toc]

Che cos’è il rendimento?

Il rendimento è una grandezza misurabile e cambia in base allo strumento finanziario a cui ci si riferisce.

Il rendimento dei titoli azionari nel lungo periodo è influenzato da 3 elementi:

- rendimento dei dividendi al momento dell’acquisto;

- tasso di crescita futuro degli utili e dei dividendi;

- cambiamento del rapporto prezzo/utili (price/earnings – P/E).

Questi 3 fattori al momento dell’acquisto sono già quantificabili (ultimi dividendi distribuiti e P/E) o ci sono delle stime a riguardo (tassi di crescita).

Il rendimento dei titoli obbligazionari nel lungo periodo è influenzato da 2 elementi:

- rendimento degli interessi alla scadenza al quale le obbligazioni sono state acquistate;

- cambiamento dei tassi di interesse e perciò dei prezzi delle obbligazioni per coloro che non hanno tenuto l’obbligazione fino a scadenza.

Per esempio i buoni del tesoro zero coupon (BOT e CTZ) sono influenzati solo dal primo fattore perchè, non distribuendo interessi, si può già stimare in via anticipata il rendimento effettivo a scadenza. Mentre l’investitore che non tiene le obbligazioni con cedola fino alla fine può essere danneggiato se i tassi di interesse salgono e premiato se i tassi di interesse scendono.

Che cos’è il rischio?

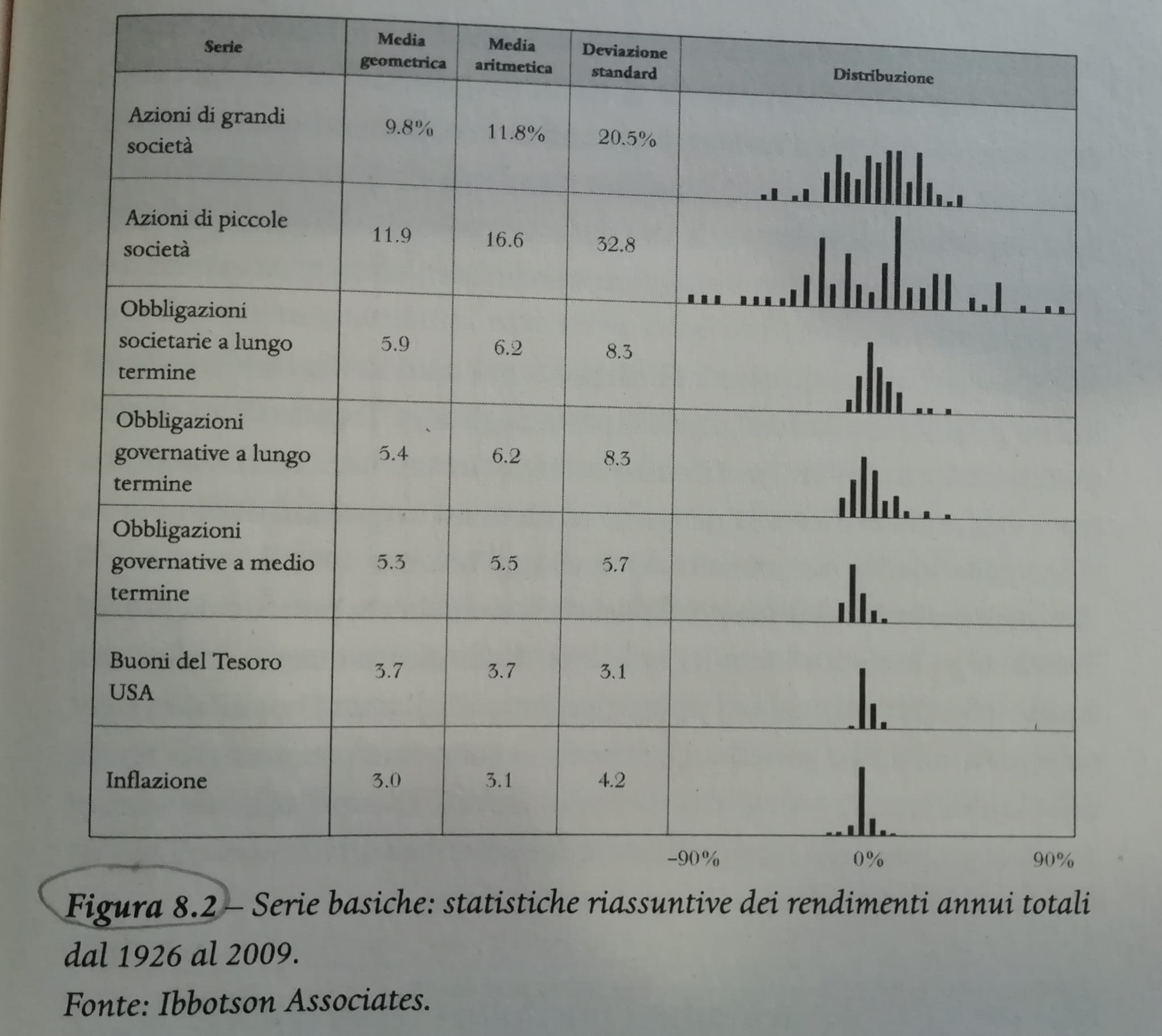

Il rischio è correlato all’incertezza. Il rischio finanziario è definito come la varianza o la deviazione standard de rendimenti. La varianza è una misura della dispersione dei rendimenti.

Un titolo che ha rendimenti costanti con una varianza bassa è considerato poco rischioso. Un titolo che ha rendimenti scostanti con una varianza alta è considerato molto rischioso.

Come si può notare da quanto appena esposto le azioni sono più rischiose delle obbligazioni ed esistono attività a rischio zero. Gli strumenti considerati risk free sono i titoli di stato a breve termine come i Treasury Bills americani o i Buoni Ordinari del Tesoro (BOT) italiani. Questi sono considerati tali perché la breve durata permette di eliminare il rischio inflazione e il rischio default statale.

Altri strumenti a rischio nullo sono anche i conti deposito visto che fino a 100.000€ sono protetti dal Fondo Interbancario di tutela dei depositi.

All’interno del mondo finanziario ci sono diversi rischi a cui si incorre e ogni strumento ne ha alcuni più accentuati di altri. Ecco l’elenco:

- rischio di credito, quando un debitore risulta inadempiente alla scadenza di un prestito;

- rischio di liquidità, quando non riesci a vendere un titolo ad un prezzo equo nel breve periodo;

- rischio cambio, quando ti esponi a valute monetarie diverse da quella in vigore nel tuo paese;

- rischio di interesse, dovuto a variazioni dei tassi di interesse sul mercato;

- rischio di inflazione, legato alla variazione del tasso di inflazione;

- rischio di reinvestimento, l’abbassamento dei tassi di interesse comporta l’impossibilità di reinvestire le cedole maturate allo stesso tasso vigente ad inizio investimento;

- rischio specifico, legato al singolo titolo. Può essere eliminabile con la diversificazione (dopo lo approfondiremo con il coefficiente Beta);

- rischio sistematico, legato al mercato in generale. Non può essere eliminato con la diversificazione.

L’avversione alle perdite

Quelli appena visti sono tutti i rischi che noi come investitore possiamo incorrere.

Per esempio se facciamo un investimento in un azione quotata in dollari sappiamo di per certo che siamo andati in contatto col rischio cambio. Il rischio cambio in questo caso è un rischio oggettivo, esiste.

Noi come essere umani però influenziamo le nostre scelte di investimento anche da elementi soggettivi, le emozioni.

La finanza comportamentale studia proprio questo e introduce per l’appunto il concetto di avversione al rischio. L’avversione alle perdite spinge le persone a comportarsi in modo avverso al rischio di fronte ad alternative di possibilità di guadagno o di perdita.

In media si è scoperto che individui avversi al rischio hanno una percezione due volte e mezza più forte della perdita rispetto al guadagno. Da un punto di vista psicologico le perdite potenziali sono viste in modo più pesante rispetto a potenziali guadagni.

Questo ci fa capire come l’uomo è facilmente influenzabile. Per questo bisogno trovare una soluzione a questo problema. L’idea è di anticipare le nostre scelte future così da essere guidati dalla razionalità nel futuro. Soprattutto nel breve periodo è la scelta giusta da fare per ottenere un rapporto rischio/rendimento ottimale e ragionato.

Come calcolare il rapporto rischio/rendimento?

Lo strumento R:R che ci mette a disposizione TradingView ci aiuta in questo compito. Ecco i passaggi da seguire dopo aver aperto il sito e aver selezionato lo strumento finanziario desiderato.

- definire il prezzo di entrata

- definire stop loss e take profit

- impostare lo strumento r:r

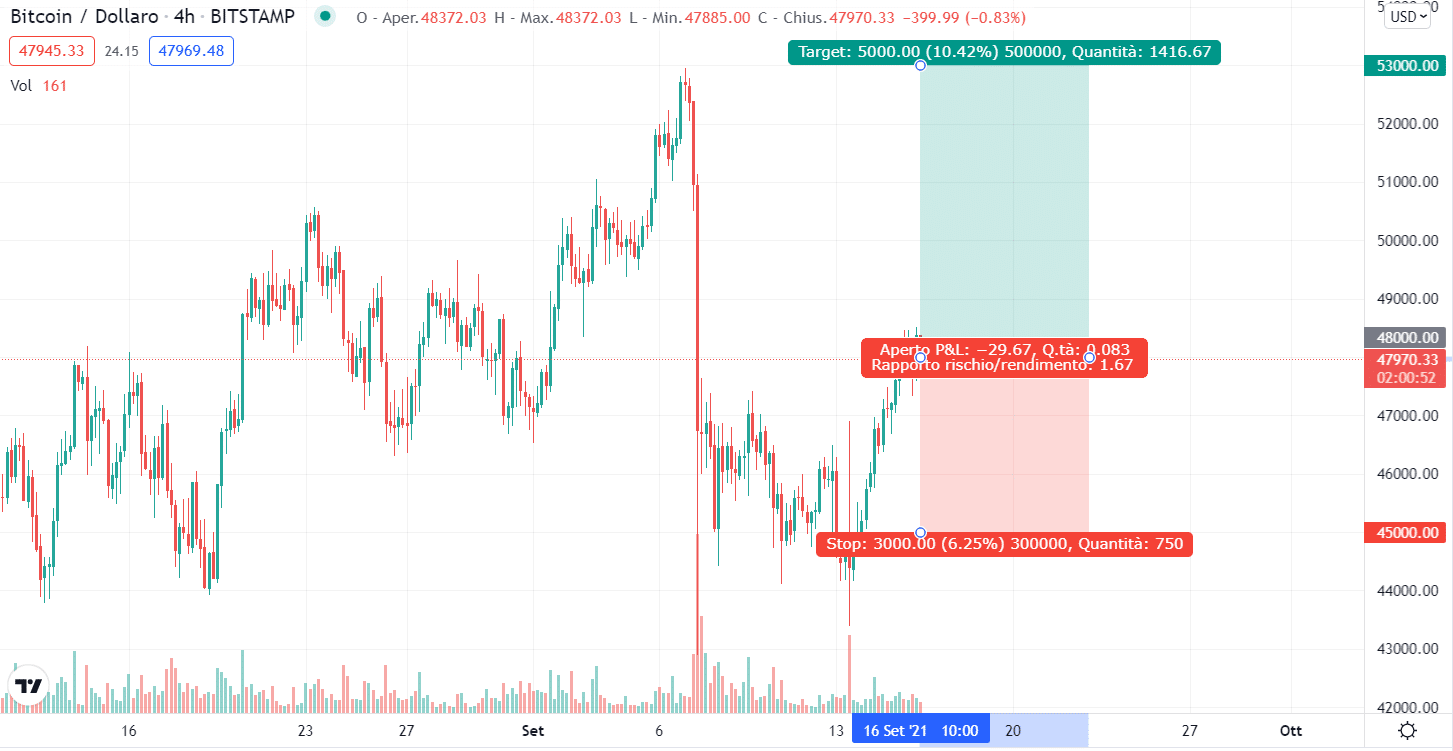

Come esempio ho portato BTCUSD e per semplicità ho usato numeri interi.

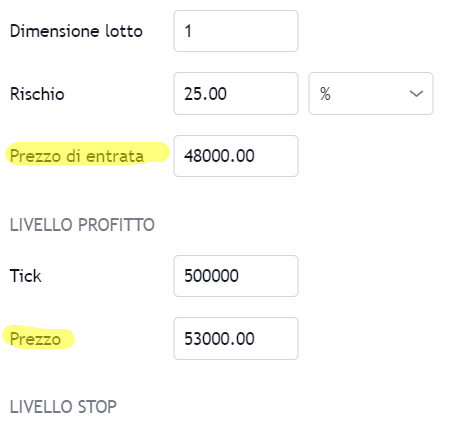

- prezzo di entrata: $ 48.000

- stop loss: $ 45.000

- take profit: $ 53.000

Il rapporto rischio/rendimento è di 1,67.

Se si vuole calcolarlo manualmente bisogna fare:

- [(53.000/48.000) – 1]*100 = 10,42%

- [(45.000/48.000) – 1]*100 = – 6,25%

- 10,42 % / 6,25 % = 1,67

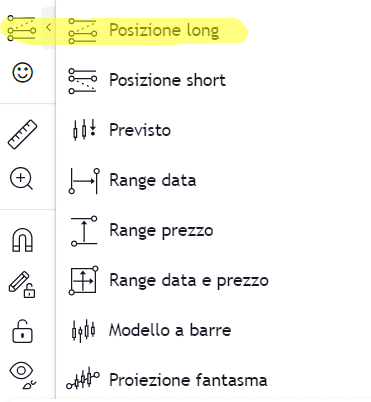

In termini pratici basta andare su TradingView, aprire il grafico che desideriamo e premere sul menù di sinistra il tasto “strumenti di misurazione e proiezione”. Si aprirà un tendina e andremo a cliccare su “posizione long”.

Successivamente premiamo sul prezzo corrente così si creerà in automatico una casella predefinita. Con un doppio click su di essa si aprirà una finestra in cui possiamo inserire manualmente il prezzo di entrata, il prezzo di profitto e il livello di stop. In automatico poi ci verrà calcolato il rapporto rischio/rendimento.

Alcuni broker hanno integrato le funzionalità di TradingView all’intero delle loro piattaforme come Binance per le criptovalute e Directa per le azioni. Questo strumento è veramente utile perché ci fa capire quanto andiamo a rischiare per avere un ritorno di un certo ammontare. Inoltre ci permette di eliminare la parte emotiva dalle nostre operazioni.

Come interpretare il rapporto rischio/rendimento

Il coefficiente Beta (β)

Una delle variabili più usate per calcolare il rischio di un titolo, soprattutto azionario, è il coefficiente Beta(β), un parametro che valuta il rischio sistematico di un titolo rispetto al mercato.

- Beta elevato, titolo aggressivo (es. β = 2 se il mercato sale del 10% il titolo tende a salire del 20% e viceversa)

- Beta basso, titolo difensivo (es. β = 0,5 se il mercato scende del 10% il titolo tende a scendere del 5% e viceversa)

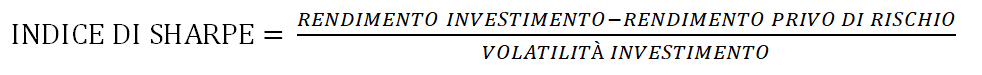

L’indice di Sharpe

Un altro dei migliori indicatori per confrontare più strumenti tra loro e scoprire quale abbia il miglior rapporto rischio/rendimento è l’indice di Sharpe:

Il rendimento privo di rischio come detto in precedenza è quello relativo ai BOT a 6 mesi. Poniamo il caso sia pari all’1%

- Titolo A: rendimento = 10% volatilità =12%

- Titolo B: rendimento = 13% volatilità = 20%

- Sharpe A = (10-1) / 12 = 0,75

- Sharpe B = (13-1) / 20 = 0,60

In questo caso l’investimento migliore è quello dato dal titolo A perché ha un indice di Sharpe maggiore.

Il fattore tempo nel rapporto rischio/rendimento

Un’altra variabile fondamentale da considerare è il tempo, soprattutto nel lungo periodo. In parole semplici più tempo abbiamo a disposizione più possiamo rischiare, meno tempo abbiamo a disposizione più dobbiamo essere cauti.

Pensiamo di adottare una strategia passiva per il lungo periodo tramite ETF con un orizzonte temporale di 30 anni. Nel primo decennio potremmo benissimo adottare un approccio più rischioso con un portafoglio quasi tutto azionario per poi col passare degli anni diminuire la parte azionaria ed introdurre quella obbligazionaria.

Negli ultimi anni avremo un portafoglio totalmente diverso da quello iniziale ma più funzionale al raggiungimento del traguardo.

Considerazioni finali

Ora sai come muoverti se si parla di rischio e di rendimento. Se vuoi crearti una vera e propria strategia di investimento con tanto di costruzione di portafoglio, accedi a Piano A, il nostro corso completo di finanza personale.

Quando vogliamo speculare nel breve periodo è giusto conoscere nello specifico il rischio/rendimento che andiamo a correre, utilizzando lo strumento r:r che ti ho mostrato prima. Se vogliamo fare stock picking è giusto sapere il coefficiente Beta di quell’azione specifica o calcolare l’indice di Sharpe per confrontarlo con un altro titolo.

Se abbiamo una visione di lungo periodo ci basta sapere che col passare del tempo dobbiamo diminuire nel nostro portafoglio i titoli più rischiosi come le azioni e sostituirli con titoli meno rischiosi come le obbligazioni.