Esistono diversi tipi di mutuo a seconda del loro fine, del tasso di interesse, della durata e della modalità di rimborso.

Un mutuo è quindi contraddistinto da 4 caratteristiche fondamentali che devono essere ben precise prima che venga stipulato.

Andiamo per gradi e cerchiamo di capire ogni voce nel dettaglio ma prima diamo una definizione legale di mutuo

[toc]

Che cos’è un mutuo?

Il mutuo secondo l’art. 1813 del codice civile è:

“Il contratto con il quale il mutuante consegna al mutuatario una determinata quantità di denaro o di altre cose fungibili e l’altro si obbliga a restituire altrettante cose della stessa specie e qualità”.

Con il mutuo vengono quindi coinvolti due soggetti:

- mutuante, colui che eroga una somma di denaro o una quantità di beni fungibili, solitamente un istituto di bancario o di credito;

- mutuatario, colui che si impegna a restituire alla scadenza la somma pattuita.

Il mutuo può essere a titolo gratuito o a titolo oneroso ma solitamente rientra nella seconda categoria.

È il caso del mutuo bancario per la compravendita di immobili, per la ristrutturazione di edifici o per attività aziendali.

In tutti questi casi si stipula un contratto che per essere rimborsato prevede una quota di interessi che viene calcolata attraverso il tasso di interesse.

Il rimborso da parte del mutuatario avviene seguendo il cosiddetto piano di ammortamento, il programma che definisce le rate del debito e che comprende le rate in quote capitale e quote interessi.

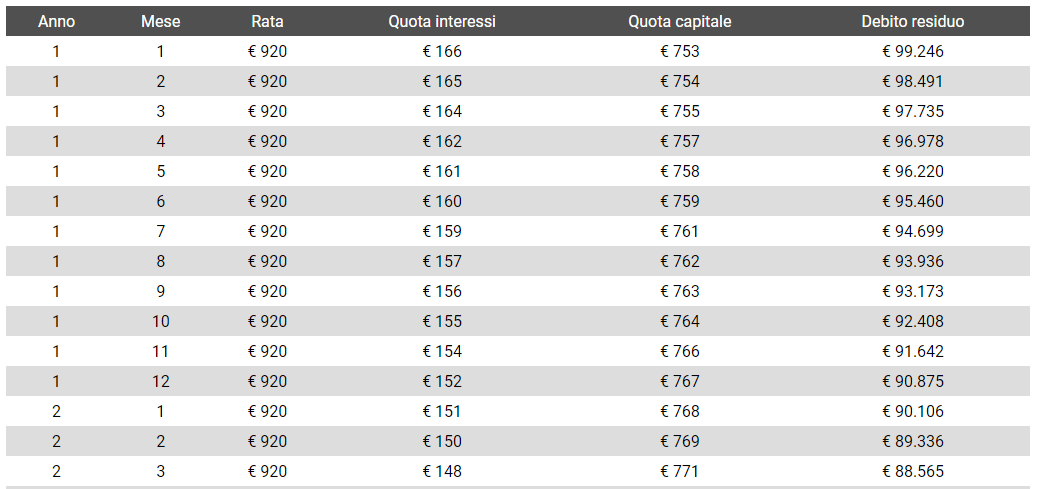

Il piano di ammortamento più utilizzato è quello alla francese ed è così formato:

- la quota interesse sarà più alta all’inizio e scenderà di valore col passare del tempo;

- la quota capitale sarà più bassa all’inizio e salirà di valore col passare del tempo.

Nell’esempio riportato in foto su una rata da 920€ al mese 1 dell’anno 1 pagherai 166€ di interessi e 753€ di capitale mentre al mese 1 dell’anno 5 pagherai 103€ di interessi e 816€ di capitale e così fino all’estinzione del mutuo.

Tipi di mutuo

Come già preannunciato esistono diversi tipi di mutuo ma il mercato gira intorno agli immobili e più precisamente al loro acquisto.

Infatti la maggior parte dei contratti si finalizza con lo scopo di richiedere un prestito per comprare la prima casa, in Italia esso rappresenta circa il 90% del mercato.

Il restante 10% del mercato è rappresentato da questi altri tipi di mutuo:

- acquisto della seconda casa;

- costruzione o ristrutturazione di un immobile;

- surroga o portabilità del mutuo, permette di trasferire gratuitamente il debito residuo dalla banca originaria presso un altro istituto creditizio che offre condizioni più vantaggiose;

- sostituzione, trasferibilità del mutuo in tutti gli altri casi non previsti dalla surroga cioè quelli non inerenti all’acquisto della prima casa. Di contro ha che prevede spese aggiuntive;

- finanziamento per ottenere maggiore liquidità, ha dei limiti molto stringenti ed è molto raro (0,8%);

- consolidamento dei debiti, finanziamento che permette di accorpare in un’unica rata mensile di minore entità le rate di altri prestiti in corso. Si tratta di un ulteriore finanziamento che estingue i precedenti.

Tipi di tassi di interesse

Il tasso di interesse viene individuato attraverso il TAN (Tasso Annuo Nominale).

Grazie all’individuazione del TAN è possibile calcolare il piano di ammortamento che abbiamo spiegato precedentemente.

I tassi di interesse più utilizzati sono:

- fisso, legato all’IRS (Interest Rate Swap), rimane costante per tutta la durata del contratto rendendo di fatto le rate tutte uguali;

- variabile, viene stabilito alla stipula del contratto ma viene ricalcolato in base all’oscillazione dell’Euribor (Euro Inter Bank Offered Rate) per tutta la durata del mutuo. Esso segue l’andamento del mercato monetario quindi viene influenzato dai tassi di interesse imposti dalla BCE, se il costo del denaro cala la rata diminuisce, in caso contrario aumenta.

- variabile a rata fissa, l’importo della rata rimane costante quello che cambia è invece la durata del contratto. Se i tassi calano la durata si ridurrà, viceversa se dovessero aumentare il periodo di rimborso si allungherà;

- capped rate o cap a tasso variabile, è previsto un tetto massimo che possono raggiungere gli interessi;

- bilanciato, prevede una parte a tasso fisso e una parte a tasso variabile il cui peso è deciso prima della stipula.

In Italia i mutui a tasso fisso pesano per circa il 90%.

La durata ed il valore del mutuo

Il mutuo ha solitamente una durata che può variare dai 5 ai 30 anni, raramente si arriva ai 40 anni.

A livello nazionale la durata media del mutuo è di 25,2 anni di cui:

- 43,8% tra 26 e 30 anni;

- 30,7% tra 21-25 ann;

- 9,0% tra 10-15 anni.

L’importo del mutuo invece non supera quasi mai l’80% del valore dell’immobile quindi se una casa vale 100.000€, il valore del mutuo oscillerà tra 50.000€ e 80.000€.

Sul territorio nazionale nel 2021 il finanziamento medio aveva un valore di 115.600€ di cui:

- 41,3% tra 50.000€ e 100.000€;

- 35,4% tra 100.000€ e 150.000€;

- 12,6% tra 150.000€ e 200.000€.

Le modalità di rimborso

Infine vediamo quali sono le modalità di rimborso che caratterizzano i piani di ammortamento:

- francese, è quello più utilizzato ed è formato da rate costanti con un quota interessi più alta all’inizio che decresce nel tempo viceversa per la quota capitale, più bassa all’inizio ma che cresce nel tempo (si ripaga prima il debito);

- italiano, è formato da rate decrescenti nel tempo dove la quota capitale è costante mentre la quota interessi diminuisce;

- tedesco, è formato da rate costanti dove la prima rata è costituita da tutte le quote interessi mentre le rate successive sono costituite solo dalle quote capitale.

Il mutuo medio in Italia

Ora che hai capito tutte le caratteristiche dei vari tipi di mutuo, proviamo a creare il mutuo medio che viene più stipulato in Italia.

Il mutuo “italiano” sarà finalizzato all’acquisto della prima casa, avrà un tasso di interesse fisso che verrà ripagato tramite un piano di ammortamento alla francese.

Il finanziamento sarà pari a circa 115.000€ e la sua durata di circa 25 anni.

Il tasso fisso medio dell’IRS degli ultimi dieci anni su un mutuo a durata venticinquennale è pari al 2,30% che comporta una quota interessi totale di 36.321€ che pesa per il 24% del totale.

Le 300 rate da versare hanno un importo di 504€.

I dati in Italia sono riferiti ad un’indagine realizzata da Kiron Partner del gruppo Tecnocasa.