Una delle domande più importanti che ogni investitore si pone almeno una volta nella vita è se esiste il rischio che un ETF possa fallire. La domanda è particolarmente rilevante se si pensa che l’utilizzo degli ETFs sta aumentando sempre più a dismisura tra gli investitori, che allocano grosse quote dei loro risparmi in questi strumenti a gestione passiva.

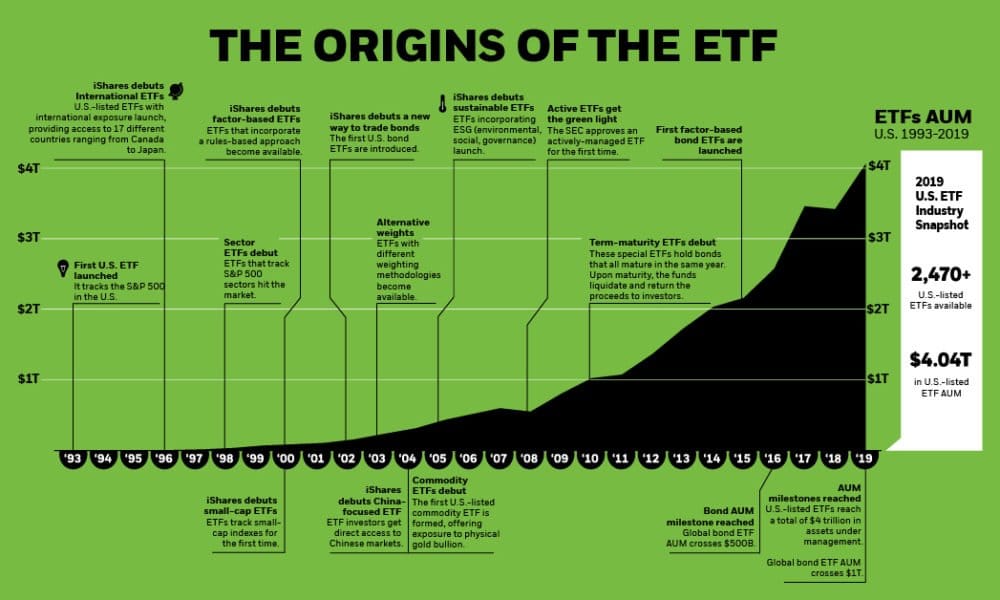

A ben guardare il report di iShares, a inizio secolo gli investimenti in ETF ammontavano a meno di 100 miliardi di dollari, mentre oggi il patrimonio gestito si attesta a 4.700 miliardi di dollari con un numero di prodotti che aumenta a ritmi vertiginosi. Insomma, gli ETF piacciono. Ma sono anche sicuri?

Una premessa: che cos’è davvero un ETF?

Per riuscire a capire se un ETF possa fallire, è necessario prima ricordare brevemente che cosa siano questi strumenti finanziari. Un exchange-traded fund (ETF) è un fondo di investimento passivo che si limita a replicare l’andamento di un certo mercato finanziario di riferimento, come ad esempio un intero indice azionario (S&P50, FTSE MIB, ecc). Il suo obiettivo non è quindi quello di garantire degli extra-rendimenti rispetto a quelli del mercato, bensì quello di ottenere una replica della performance che sia il più fedele possibile a quella dell’indice sottostante.

Gli ETF vengono emessi da società di gestione del risparmio specializzate (come iShares, Amundi L&G, Wisdom Tree, ecc.) e operano la loro azione di replica secondo due modalità principali: replica fisica e sintetica. Distingueremo la nostra domanda iniziale sul rischio del fallimento di un ETF in queste due sotto sezioni, perché vedranno delle differenze.

Può fallire un ETF a replica fisica?

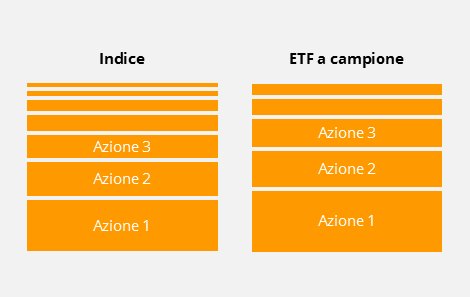

Negli ETF a replica fisica (replica totale), le società di gestione del risparmio utilizzano i soldi degli investitori per comprare tutti i titoli delle società presenti nell’indice che viene replicato, con gli stessi pesi percentuali. Questo significa che l’emittente dell’ETF possiede veramente i titoli del mercato da copiare e li deposita presso una banca che certifica l’avvenuto acquisto.

La cosa più importante è che questi titoli costituiscono patrimonio separato rispetto a quello della società emittente. Per questo motivo, qualora l’emittente dovesse fallire i nostri soldi sarebbero al sicuro, perché dietro la quota acquistata esiste un paniere di titoli di cui la banca depositaria garantisce l’esistenza. Insomma, poiché questi titoli non rientrano nel patrimonio dell’emittente, un suo fallimento non comporterebbe una perdita dei nostri soldi.

E se la banca depositaria dei titoli dovesse fallire? In realtà, anche in questo caso non avremmo nulla da temere, poiché questa svolge solo funzione di “custode” dei titoli. Anche in questa fattispecie, in caso di fallimento del depositario, i creditori della banca non potrebbero aggredire il patrimonio depositato e custodito.

In estrema sintesi, un ETF NON può fallire tecnicamente. Quando investiamo in questo strumento di gestione passiva i nostri soldi sono sempre al sicuro.

L’unico malaugurato caso in cui perderemmo tutti i nostri soldi sarebbe se fallissero contemporaneamente tutte le società componenti l’indice che l’ETF sta cerando di replicare. Ad esempio, investendo in un ETF a replica del Dow Jones, dovrebbero fallire tutte e 30 le aziende componenti l’indice. Tuttavia, in questo caso, non sarebbe un vero e proprio fallimento dell’ETF, ma sarebbe un problema del mercato di riferimento.

Può fallire un ETF a replica sintetica?

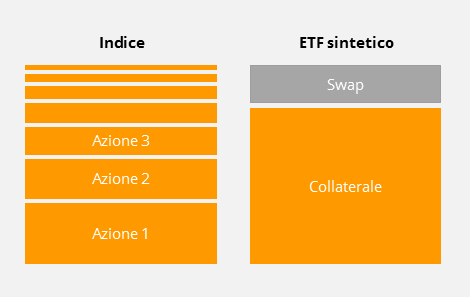

Quando c’è la necessità di replicare mercati di nicchia o altamente illiquidi, non è possibile comprare fisicamente i titoli dell’indice di riferimento (non sarebbe conveniente). L’unico modo per poter ottenere una performance simile a quella del sottostante è quella di utilizzare un ETF a replica sintetica.

Nella replica sintetica, infatti l’emittente dell’ETF non deve comprare i titoli dell’indice da replicare, ma semplicemente sigla un contratto chiamato swap con una controparte. Lo swap prevede che la controparte fornisca al gestore dell’ETF una performance che sia fedele a quella dell’indice da replicare (meno il costo per il servizio), mentre il gestore si impegna a dare alla controparte il rendimento di un certo paniere sostitutivo (o “collaterale”).

La cosa interessante è che il paniere sostitutivo può anche avere niente a che fare con i titoli dell’indice che si vuole replicare, né è in grado di influenzarne le performances. Esso è semplicemente l’oggetto dello scambio nel contratto di swap e viene quindi deciso dalle due parti che siglano il contratto.

Ma questo cosa implica rispetto alla nostra domanda? Un ETF a replica sintetica può fallire? Ebbene, a differenza che con la replica fisica, nella replica sintetica esiste il rischio del fallimento della sopracitata controparte, che potrebbe comportarci delle perdite.

Fortunatamente però, anche in caso di fallimento di tale attore, non perderemmo tutti i nostri soldi, grazie alle normative UCITS. Infatti, la dicitura UCITS è un marchio di garanzia di qualità che ci indica che l’ETF è conforme alle regolamentazioni dell’Unione Europea sulla protezione dei risparmiatori da veicoli di investimento non idonei. In particolare, tale normativa impone un rischio controparte pari al massimo al 10% del capitale complessivo del fondo. Inoltre, di solito un emittente sigla più swap con diverse controparti per abbattere tale rischio.

Insomma, anche in questo caso non esiste un vero e proprio rischio di fallimento totale del nostro ETF e la gran parte dei nostri soldi sarebbe tutelata.

In sintesi

In conclusione, gli ETF si dimostrano degli strumenti finanziari davvero sicuri nei quali è possibile investire in totale serenità. Come abbiamo visto, se possibile, vanno sempre preferiti quelli a replica fisica, in quanto in questo caso non esiste possibilità di fallimento.

Solo qualora questi siano inesistenti a causa del tipo di mercato da replicare si può pensare di acquistare un ETF a replica sintetica. In questo caso esistono dei rischi maggiori, che non ci tutelano al 100% da un eventuale fallimento della controparte. Fortunatamente, però, la normativa UCITS ci viene in soccorso, imponendo una perdita massima in caso di fallimento al 10% dei nostri investimenti. Insomma, anche in questo caso, un rischio vero e proprio di fallimento totale è scongiurato.

Questo è solo uno dei tanti argomenti fondamentali che ogni investitore dovrebbe conoscere per imparare ad investire in autonomia il proprio denaro. Se sei interessato ad ottenere istruzioni dettagliate su come gestire, creare e proteggere i tuoi soldi, ti consiglio di valutare il corso Piano A, punta di diamante della formazione finanziaria di Filippo Angeloni.

Non esitare a contattarci per prenotare una chiamata strategica qualora avessi bisogno di ulteriori informazioni.