In questo articolo approfondiremo il pyramiding, ossia la tecnica della piramidazione nel trading, questa tecnica è conosciuta anche in gergo tecnico come tecnica del “piramidare una posizione”.

La tecnica del Piramidare, rientra nelle strategie ad approccio trend following.

Questa strategia consente di massimizzare i rendimenti (tale strategia però rimane sempre inferiore al PIC ).

L’investitore in pratica acquista quote di uno strumento finanziario, man mano che il prezzo di tale strumento aumenta. L’investitore tenderà quindi ad acquistare in presenza di trend a lui favorevoli.

E’ in sintesi una strategia opposta a quella contrarian.

A differenza di quanto avviene con la tecnica del PAC, dove in presenza di cali di prezzo l’investitore riesce ad abbassare il prezzo medio di carico, qui dato che l’investitore accumula quote e/o azioni di strumenti finanziari con prezzi in salita, non gli sarà possibile abbattere il prezzo medio di carico.

Il PMC in realtà tenderà ad aumentare, ma in questo modo l’investitore ottiene una sempre più grande esposizione in un asset che sta performando bene e quindi andrà a massimizzare i profitti nel caso la salita continui.

In questo articolo faremo riferimento a piramidare operazioni long, ma gli stessi ragionamenti possono essere fatti in piramidazioni short.

[toc]

Che cos’è la piramidazione nel trading?

Il Pyramiding è una strategia di trading che comporta l’aggiunta graduale di posizioni man mano che il mercato si muove a favore del trader.

Il concetto di base è semplice: invece di investire un grande quantitativo di capitale in una sola volta (PIC), il trader investe piccole quantità che aumentano man mano che l’investimento iniziale mostra un profitto.

Questo permette di “costruire una piramide” di posizioni che, idealmente, aumentano il potenziale di profitto con un rischio relativamente contenuto.

E’ una tecnica quindi molto diversa da quella del PAC, dove si aggiungono posizioni gradualmente, e per un importo costante, indipendentemente dal prezzo di un asset.

Esempio di Piramidazione

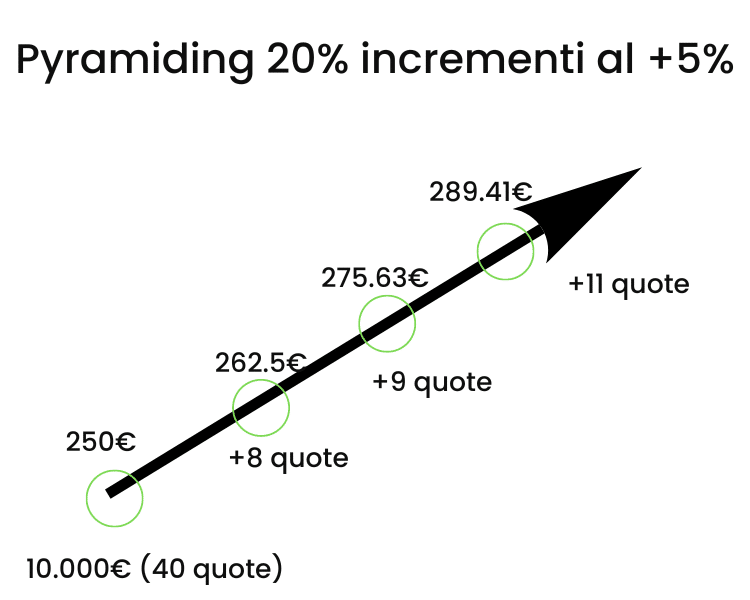

Immaginiamo che un trader decida di investire in un ETF che replica l’indice S&P 500, uno degli ETF più popolari e rappresentativi del mercato azionario statunitense.

Investimento Iniziale:

- Il trader inizia con un investimento di 10.000 euro sull’ETF a un prezzo di 250 euro per quota.

- Acquista quindi 40 quote dell’ETF (10.000 / 250 = 40 quote).

Strategia di Pyramiding: Il trader stabilisce di incrementare la sua posizione del 20% ogni volta che l’ETF aumenta del 5% nel valore.

- Primo Incremento:

- L’ETF aumenta del 5%, raggiungendo un prezzo di 262,50 euro per quota.

- Il valore della posizione iniziale è ora di 10.500 euro (40 quote x 262,50 euro).

- Il trader decide di aggiungere il 20% in più alla sua posizione, quindi acquista altre 8 quote (10.500 x 20% / 262,50 euro ≈ 8 quote).

- Secondo Incremento:

- L’ETF cresce di un altro 5%, arrivando a 275,63 euro per quota.

- Il valore attuale della posizione è di 13.228,75 euro (48 quote x 275,63 euro).

- Reinvestendo il 20%, il trader compra altre 9 quote circa (13.228,75 x 20% / 275,63 euro ≈ 9 quote).

- Terzo Incremento:

- Se l’ETF aumenta ancora del 5%, il prezzo per quota sarà di circa 289,41 euro.

- La posizione ora vale circa 16.480,05 euro (57 quote x 289,41 euro).

- Il trader aggiunge altre 11 quote circa (16.480,05 x 20% / 289,41 euro ≈ 11 quote).

Uscita:

- Il trader può decidere di impostare un target di profitto totale o un livello di prezzo specifico per l’ETF per iniziare a ridurre o chiudere la posizione.

- Alternativamente, potrebbe usare stop-loss trailing per proteggere i profitti mentre il prezzo dell’ETF sale.

In questo scenario di pyramiding, il trader ha aumentato gradualmente la sua esposizione all’ETF, sfruttando i movimenti positivi del mercato per amplificare i suoi guadagni potenziali. La chiave del successo con questa strategia è una gestione attenta del rischio e la capacità di adattarsi alle condizioni di mercato cambianti, assicurando di proteggere i profitti e il capitale iniziale con strumenti come gli stop-loss.

Perchè NON è una strategia stupida come si può pensare

Questa tecnica di trading/investimento potrebbe sembrare alquanto stupida a prima vista, soprattutto per chi come me è un contrarian investor.

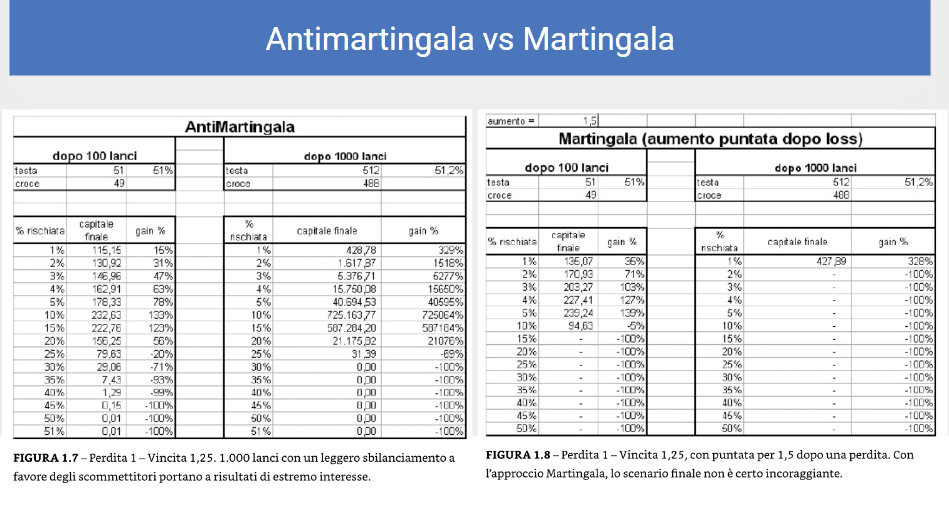

Ma se si studia il Money Management, si arriva presto a capire che spesso la scelta sbagliata è quella di mediare al ribasso (es Martingala). Infatti anche se può non essere intuitivo, non è sbagliato di per se aggiungere posizioni ad un trade vincente (aumentando quindi il PMC).

Come si può notare dai risultati dell’immagine precedente la martingala è una tecnica del tutto perdente, e non andrebbe mai utilizzata.

Masticando un minimo di Money Management si arriva subito a capire che è molto più redditizio utilizzare strategie di stampo anti-martingala, ossia aumentare l’esposizione man mano che il prezzo di un titolo sale, e ridurre semmai i nuovi ingressi quando il prezzo scende. Aumentando l’esposizione in un asset che sale e continua a salire si massimizzano infatti i profitti (si guadagna di più perchè si va ad incrementare la posizione), resta in ogni caso più performante il PIC in questo contesto.

Può sembrare paradossale ma aggiungere capitale in una posizione in guadagno non fa aumentare di troppo il rischio di perdere soldi, perchè hai già un determinato margine di sicurezza dettato dalla salita dei prezzi. E’ molto più rischioso aggiungere capitale in una posizione in perdita, in particolare in un asset debole.

A prima vista il Pyramiding potrebbe sembrare la classica operatività della massa, ma in realtà vi sono enormi differenze.

La massa tende ad entrare a prezzi elevati, spesso in euforia per vendere poi a prezzi bassi, senza avere regole precise di entrata/uscita e senza avere alcuna base di finanza ed investimenti.

Chi piramida invece lo fa con delle regole chiare e spesso con basi di trading ed investimenti. Ovviamente è fondamentale per chi piramida diversificare in più strumenti finanziari ed avere regole precise su come e quando uscire dalla posizione.

Uscita dalla “Piramide”

Una delle fasi più critiche del pyramiding nel trading è l’uscita dalla posizione. Gestire l’uscita con efficacia non solo salvaguarda i profitti accumulati durante il periodo di trading ma può anche prevenire perdite significative. Questo capitolo esplora diverse strategie per uscire da una piramide di trading, garantendo di massimizzare i guadagni e minimizzare i rischi.

La strategia di uscita è tanto importante quanto quella di ingresso. Nel contesto del pyramiding, dove le posizioni vengono accumulate progressivamente, una buona strategia di uscita deve considerare non solo il momento ottimale per ritirarsi ma anche il modo in cui ridurre la posizione per preservare il capitale e i profitti.

Strategie di Uscita

- Uscita Basata su Target di Profitto:

- Definizione di Target Precisi: Stabilire target di profitto chiari all’inizio del trade può guidare il processo di uscita. Questi target possono essere basati su indicatori tecnici, percentuali di rendimento desiderate, o livelli di prezzo specifici.

- Uscita Graduale: Vendere frazioni della posizione a diversi livelli di prezzo target permette di assicurare alcuni profitti mentre si lascia aperta la possibilità di guadagnare ulteriormente se il mercato continua a muoversi favorevolmente.

- Uscita su Inversione di Trend:

- Indicatori di Inversione: Utilizzare indicatori tecnici come media mobile, RSI (Relative Strength Index), o MACD (Moving Average Convergence Divergence) per rilevare i segnali di inversione di trend.

- Chiudi su Conferma: Invece di uscire all’istante quando si presenta un segnale di inversione, attendere una conferma, come una chiusura del prezzo sotto una media mobile importante, per iniziare a ridurre la posizione.

- Uscita Basata su Time Stop:

- Limiti Temporali: Impostare un limite temporale dopo il quale si chiuderanno tutte o parte delle posizioni, indipendentemente dal profitto realizzato. Questo approccio è utile in mercati meno prevedibili dove il tempo può erodere i profitti potenziali.

- Gestione Dinamica degli Stop-Loss:

- Stop-Loss Trailing: Aumentare lo stop-loss man mano che il prezzo avanza a favore. Questo metodo assicura che, se il mercato inizia a muoversi contro la posizione, i profitti vengano preservati chiudendo automaticamente la posizione.

- Uscita Frazionata: Utilizzare più stop-loss a livelli diversi per chiudere gradualmente la posizione mentre si proteggono i profitti.

Come si può notare non vi è una regola univoca su come uscire da una piramidazione, l’investitore potrebbe uscire da tutte le posizioni della “piramide” quando avviene un cambiamento di trend, oppure in presenza di conclamata euforia, al raggiungimento dei propri obiettivi finanziari, oppure ancora tramite stop loss/take profit o trailing stop.

L’investitore potrebbe inoltre decidere di uscire dalle posizioni tramite uscite scaglionate (pac inverso).

Scaglionare le uscite (cosi come scaglionare le entrate) può sembrare a tutti gli effetti una buona idea. Ma alla fine dei giochi è solo un’assicurazione sulle proprie paure (in questo caso paura di sbagliare il tempismo e vendere a prezzi più bassi).

Il PAC sia in entrata che in uscita ha una funzione per lo più psicologica, si paga un premio per ridurre la volatilità e le proprie paure e rimorsi.

In genere scaglionare le uscite permette di ottenere benefici psicologici, in sostanza il pac in uscita permette di “assicurare” parte dei profitti. Per molti investitori questo svolge un ruolo fondamentale, ma a livello di rendimento di portafoglio, non apporta reali benefici come ci viene intuitivo credere.

Criticità

Il “pyramiding” è una strategia di trading in cui un trader aumenta la dimensione della sua posizione durante un trend favorevole. Tuttavia, presenta anche alcune criticità:

- Aumento del rischio: Pyramiding comporta l’aggiunta di posizioni durante un trend, il che significa che il trader sta mettendo più denaro a rischio mentre il prezzo si muove nella direzione desiderata. Se il trend si inverte improvvisamente, il trader potrebbe subire perdite significative.

- Overleveraging: L’aggiunta continua di posizioni può portare a un eccessivo utilizzo della leva finanziaria, soprattutto se il trader non gestisce correttamente il rischio. Ciò aumenta la possibilità di subire perdite sostanziali se il mercato si muove contro di lui.

- Difficoltà di uscita: Con più posizioni aperte, può diventare complicato pianificare e gestire l’uscita dai trade in modo efficace. Se il trader non ha una strategia di uscita chiara e disciplinata, potrebbe ritrovarsi a rimanere intrappolato in una posizione mentre il trend si inverte.

- Aumento delle commissioni: Ogni volta che il trader aggiunge una nuova posizione, potrebbe dover pagare ulteriori commissioni di trading. Questo può erodere i profitti, specialmente se le commissioni sono elevate o se si fanno molti trade nel breve periodo.

- Psicologia del trader: Pyramiding richiede una forte disciplina emotiva da parte del trader. L’aumento delle dimensioni delle posizioni durante un trend favorevole può essere allettante, ma anche rischioso. Il trader potrebbe essere incline a prendere decisioni irrazionali o a ignorare segnali di inversione del trend a causa dell’euforia o della paura.

Vantaggi

Vantaggi del Pyramiding:

- Massimizzazione dei profitti: Pyramiding consente ai trader di sfruttare appieno i trend favorevoli, aumentando la dimensione delle loro posizioni mentre il prezzo si muove nella direzione desiderata. Ciò può portare a profitti più consistenti durante i mercati fortemente direzionali.

- Sfruttamento dei trend: Questa strategia si allinea bene con i trader che cercano di capitalizzare i trend a lungo termine. Aggiungere posizioni durante un trend favorevole consente loro di partecipare pienamente ai movimenti estesi del prezzo.

- Riduzione del rischio relativo: Alcuni trader utilizzano il pyramiding come mezzo per ridurre il rischio relativo nelle loro operazioni. Aggiungendo posizioni solo quando il trend si muove nella direzione desiderata, cercano di assicurare che il loro capitale sia impegnato solo quando c’è una maggiore probabilità di successo.

Svantaggi

Svantaggi del Pyramiding:

- Aumento del rischio: Mentre il pyramiding può massimizzare i profitti, aumenta anche il rischio. Aggiungendo posizioni durante un trend, il trader espone una quantità crescente di capitale al mercato, il che può portare a perdite significative se il trend si inverte improvvisamente.

- Complessità della gestione della posizione: Con più posizioni aperte, diventa più difficile gestire efficacemente il trade. Il trader deve monitorare attentamente il mercato e pianificare le uscite in modo da massimizzare i profitti e ridurre le perdite, il che può essere una sfida logistica.

- Possibili perdite più elevate: Se il trader non gestisce correttamente il rischio o non ha una strategia di uscita disciplinata, il pyramiding può portare a perdite più elevate rispetto alla semplice gestione di una posizione.

- Overleveraging: L’aggiunta continua di posizioni può portare a un eccessivo utilizzo della leva finanziaria, aumentando il rischio di subire perdite sostanziali se il mercato si muove contro il trader.

Varianti

L’investitore nella piramidazione classica aggiunge posizioni, su una posizione pregressa, man mano che il prezzo dello strumento finanziario sale. Spesso nella variante classica vi è sempre uno stop loss.

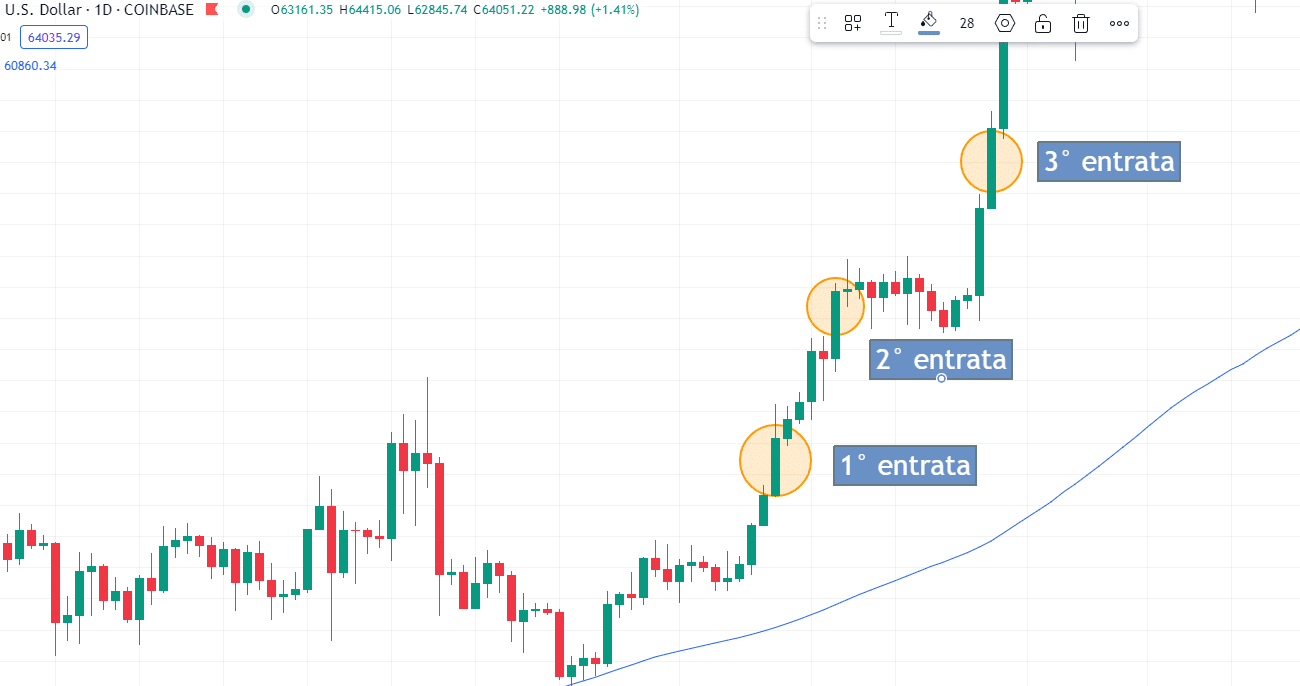

Tecnicamente le posizioni potrebbero essere aggiunte a proprio piacimento senza aspettare ribassi di mercato.

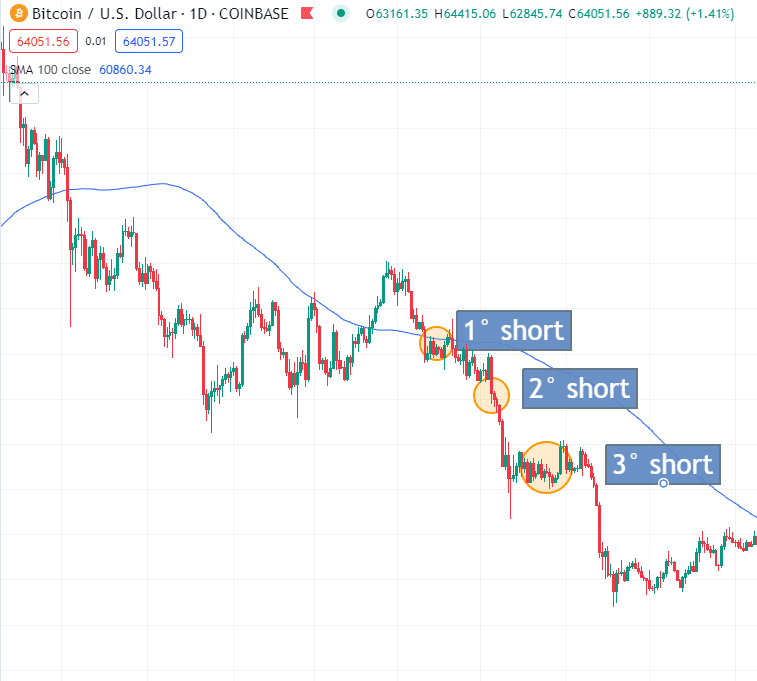

E’ possibile utilizzare la variante classica anche con un operatività short.

Le posizioni potrebbero essere incrementate per importo a piacere man mano che il prezzo del sottostante sale, oppure per un importo % deciso inizialmente sul capitale iniziale (es 10% dell’investimento iniziale), oppure ancora per un importo % deciso inizialmente sul valore di mercato della posizione (es 10% sul valore di mercato della posizione), per un importo riconducibile ai guadagni sulla posizione e infine se possibile per un importo maggiore alla singola posizione precedente.

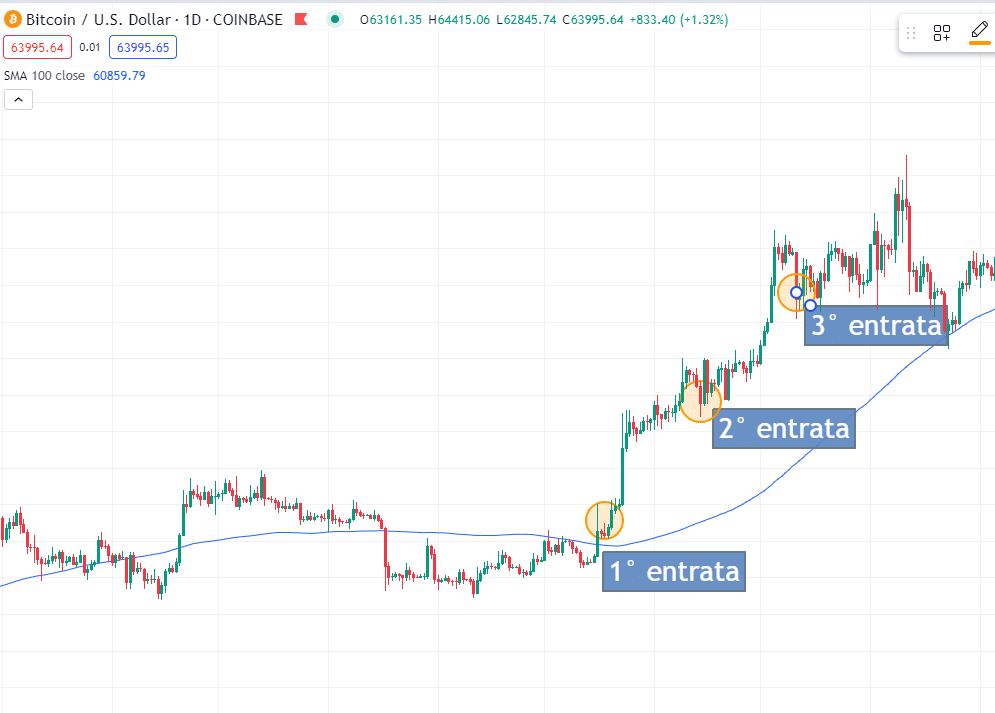

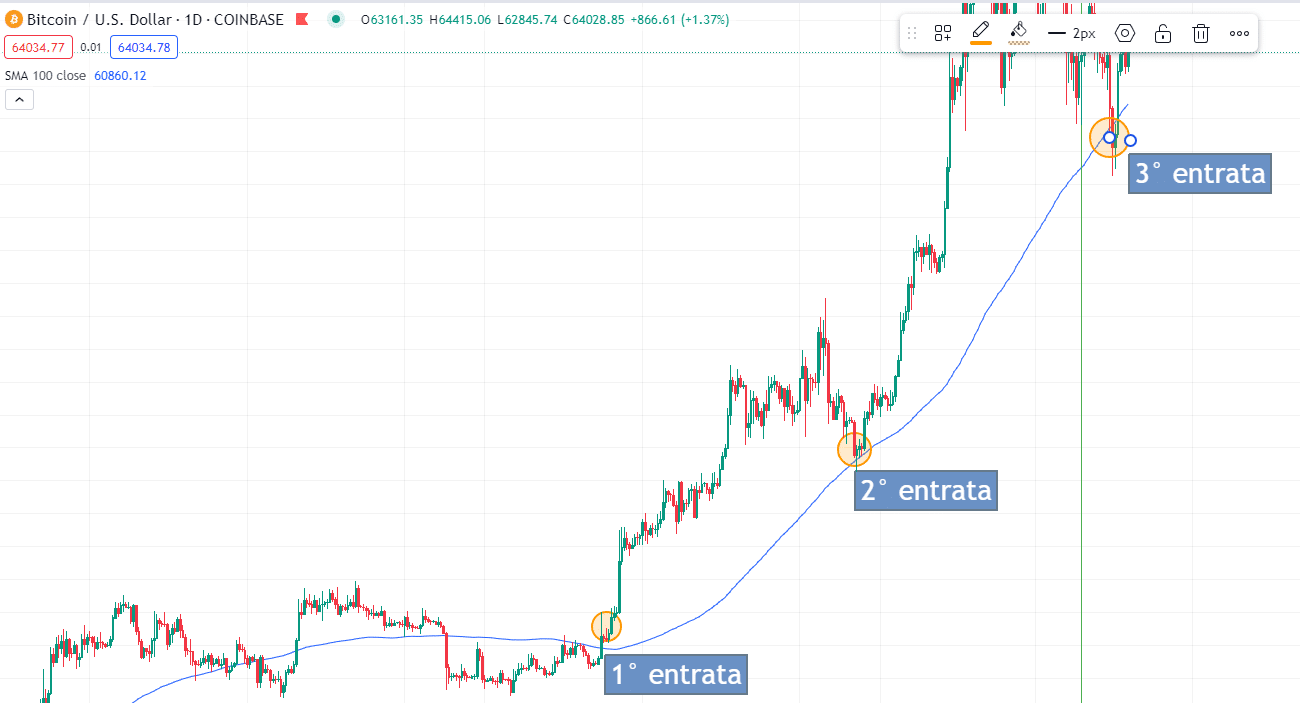

Esistono però molteplici varianti di questa strategia, ad esempio un investitore potrebbe continuare a piramidare con prezzi in salita, e in presenza di trend positivi (es prezzi sopra media mobile 200), ma piramidare solo quando avvengono storni, anche se le entrate avvengano con prezzi superiori alle entrate precedenti.

Oppure ancora si potrebbero aggiungere posizioni man mano che il prezzo sale ma solo quando il prezzo dello strumenti finanziario si riporti a toccare la media mobile a 100 periodi.

In alcune varianti potrebbe non esserci, almeno inizialmente uno stop loss definito.

Chiaramente le varianti di questa tecnica possono essere infinite, ma il senso rimane lo stesso.

Ovviamente in presenza di un trend ben definito, il pic tende a sovraperformare il Pyramiding.