Muovi i primi passi da qui

Ciao aspirante investitore,

se sei in questa pagina vuol dire che hai finalmente deciso di iniziare ad investire o almeno vorresti imparare.

Posso dirti che sei nel posto giusto perché qui troverai tutte le risposte alle tue domande, in modo semplice e chiaro.

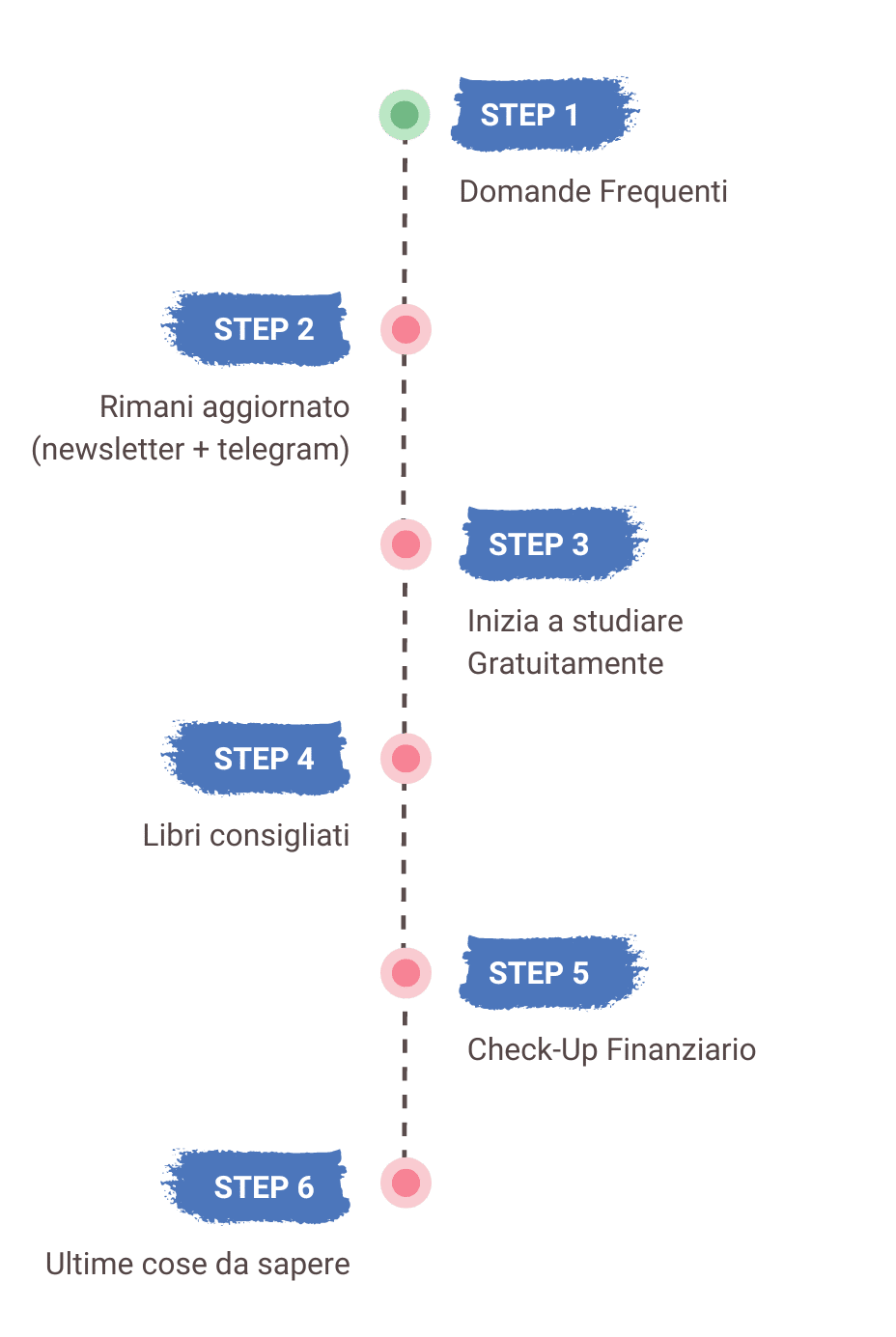

1. Domande Frequenti

Iniziamo con una serie di domande botta e risposta per eliminare tutti i principali dubbi che affliggono gli aspiranti investitori.

Inesorabilmente il nostro potere di acquisto col tempo si usura a causa dell’inflazione. Il prezzo dei beni e dei servizi aumenta mentre le nostre entrate, derivanti principalmente dal lavoro, rimangono invariate. È per questo che grazie all’investimento puoi utilizzare parte delle tue entrate per generare ricchezza grazie ai mercati finanziari. Attraverso gli strumenti finanziari messi a disposizione dal mercato (azioni, obbligazioni, ETF,…) è possibile realizzare i tuoi obiettivi futuri (pensione, università per i figli, acquisto della casa,…). L’investimento infatti permette di creare valore nel tempo grazie all’apprezzamento di prezzo, alla distribuzione di rendimento con cedole o dividendi, alla ricezione di tassi di interesse o di affitti dovuti alla concessione del proprio capitale o di un proprio immobile a terzi.

Durante la tua vita inconsciamente hai già investito. Hai investito il tuo tempo per giocare un determinato sport, per imparare a suonare uno strumento, per apprendere una determinata materia di studio. Hai investito il tuo corpo e la tua mente per raggiungere i tuoi obiettivi ed è quello che devi fare anche con i soldi. Lo saprai meglio di me che con una buona preparazione dietro ogni traguardo è raggiungibile, anche quelli economici. Quindi rimboccati le mani perché hai trovato il tuo insegnante.

Sei ancora titubante? Leggi la prossima risposta.

La società ci riempie di notizie negative che alimentano la nostra paura negli investimenti. Tu probabilmente ritieni più sicuro lasciare i tuoi soldi fermi in banca o sotto il materasso perché pensi che siano protetti. Ma da chi? Il fondo interbancario di tutela dei depositi garantisce fino a 100.000€ messi in banca, la parte eccedente non è salvaguardata se la banca dovesse fallire. Sotto il materasso poi la probabilità di furti o di incendio è elevata e soprattutto non si può prevedere.

I soldi sui conti correnti e sui conti deposito sono il metodo più efficace per depositare la propria liquidità ma solamente quella. Tutti gli anni i costi di gestione del comparto bancario e l’imposta di bollo fanno diminuire il patrimonio anche di centinaia di euro. Senza contare l’inflazione in Italia che ha quasi raggiunto il 4%. L’istruzione scolastica non affronta mai il problema della finanza personale e degli investimenti per questo motivo, quando ti ritrovi ad avere il primo lavoro e ad andare a vivere da solo o ad avere una famiglia, non sai come gestire il denaro. Le entrate da lavoro è difficile che bastino a realizzare i tuoi obiettivi futuri.

La regola base per diventare un investitore è riuscire ad accantonare tutti i mesi un 10-20% delle proprie entrate. Una parte deve finire come forma di risparmio nei conti correnti o deposito come protezione dalle emergenze e la parte restante deve finire come investimento negli strumenti finanziari che vedremo qui di seguito.

Un’azione rappresenta una quota di partecipazione al capitale sociale delle società di capitali, solitamente le Società per Azioni (S.p.A.). Ogni azione è indivisibile e autonoma. Le azioni permettono ai loro possessori di partecipare ai risultati economici dell’impresa e di avere anche un diritto di voto in essa.

Il rendimento generato a fronte di un rischio assunto può derivare da due fonti:

- dividendo, dato dalla distribuzione degli utili. Se la società A ha un dividendo del 5% annuo e tu hai investito 1000€ vuol dire che riceverai annualmente 50€;

- plusvalenza, differenza positiva tra il prezzo di acquisto e il prezzo di vendita. Se acquisti l’azione A a 50€ e dopo un certo periodo di tempo vale 75€, in caso di vendita realizzerai una plusvalenza di 25€ (75-50).

La società divide il suo capitale sociale in tante piccole parti, le azioni, per riuscire ad avere nuovo capitale da investire. L’azionista compra le azioni perché si aspetta che quest’ultime crescano di valore per realizzare un profitto.

Poniamo che la società ha valore di 100.000€ e che ha deciso di emettere 100.000 azioni quindi ogni azione vale 1€ (capitalizzazione di mercato / numero di azioni = prezzo dell’azione). L’azionista, che ha aspettative di crescita, è disposto a pagare l’azione un prezzo maggiore magari 1,25€ o 1,5€.

Un’obbligazione è un debito che la società o lo Stato assumono verso terzi dai quali ha ricevuto un prestito. Un ‘obbligazione viene quindi emessa per chiedere un finanziamento agli investitori che prestano il loro denaro in cambio di una ricompensa. L’obbligazionista ha un diritto di credito che consiste nella restituzione della somma prestata più gli interessi maturati ad una certa data. Questi interessi vengono chiamati cedole e possono avere un tasso fisso o un tasso variabile.

Le obbligazioni possono essere:

- obbligazioni societarie o corporate bond, se sono emesse dalle S.p.A.;

- titoli di stato o governative bond, se sono emessi dallo Stato. In Italia i più utilizzati sono i Buoni Ordinari del Tesoro (BOT), obbligazioni a breve termine senza cedola e i Buoni del Tesoro Poliennali (BTP), obbligazioni a medio/lungo termine con cedola fissa.

L’obbligazionista realizza un rendimento da:

- cedola, interesse maturato al momento dello stacco a scadenze predeterminate;

- plusvalenza, differenza positiva tra prezzo di acquisto e prezzo di vendita. Se l’obbligazione viene portata a scadenza viene rimborsata alla pari quindi al prezzo di emissione iniziale.

Un ETF (Exchange Traded Fund) è un fondo di investimento a gestione passiva che investe in un indice che replica un paniere di titoli quotati. Questi titoli possono essere azioni, obbligazioni, materie prime, metalli preziosi,…

Un indice è un insieme di titoli con caratteristiche simili. Esistono indici geografici, settoriali e tematici. Con un ETF è possibile investire in un indice che replica:

- il mercato mondiale, i paesi sviluppati, i paesi emergenti;

- i mercati nazionali come l’Italia, gli USA o la Cina;

- settori economici come quello dell’energia, finanziario, dei beni di consumo

- megatrend come l’intelligenza artificiale, l’energie rinnovabili, la blockchain.

Questi sono solo alcuni dei moltissimi ETF disponibili in borsa.

Gli ETF sono i migliori strumenti finanziari disponibili sul mercato per molteplici motivi:

- replica passiva, copiano esattamente l’andamento di mercato dei titoli sottostanti così da seguire le performance di mercato senza strafare. Tutti vogliono cercare di battere il mercato ma solo una minima parte ci riesce. La maggior parte perde denaro facendo stock picking (acquisto azioni singole) o comprando fondi attivi che cercano di sovraperformare il mercato di riferimento;

- costi di gestione bassi, i costi per la gestione del fondo variano dallo 0,05% al 0,85% contro il 2-3% dei fondi attivi. Non ha senso farsi mangiare il proprio capitale da costi che possono essere evitati;

- commissioni basse, le commissioni di acquisto e vendita variano a seconda del broker che si utilizza e possono essere variabili o fissi. I migliori broker, che citeremo in seguito, offrono commissioni anche tra 0,50€ e i 5€ su investimento di 1000€ su Borsa Italiana;

- personalizzazione, gli ETF non sono tutti uguali e ti permettono di personalizzare i tuoi investimenti. Puoi trovare ETF a replica fisica o sintetica, che utilizzano i proventi a distribuzione o ad accumulazione, con o senza copertura valutaria, ecc.;

- ampia diversificazione, riduzione e distribuzione del rischio, per esempio l’ETF MSCI World differenzia il suo investimento a livello geografico e settoriale perché compra più di 3000 società provenienti da paesi e settori diversi;

- gestione della volatilità, la volatilità è la velocità con cui si muove il prezzo di un asset. Il rischio è direttamente proporzionale alla sua volatilità, più è alta la volatilità più l’asset è rischioso e viceversa. Gli ETF permettono di gestire il rischio abbassando la volatilità perché ognuno di essi è formato da tanti asset (per esempio l’ETF sul MSCI World investe in più di 3000 società).

La differenza tra ETF e fondi comuni di investimento consiste nel tipo di gestione che viene applicata sull’indice di riferimento:

- gli ETF replicano in modo passivo un indice cercando solo di riprodurre la sua performance;

- i fondi comuni di investimento replicano in modo attivo un indice cercando di ottenere una performance superiore e quindi battere il mercato senza assicurare nessuna garanzia di successo.

La differenza di gestione viene rappresentata dall’entità delle commissioni. I fondi prevedono commissioni tra il 2/3% contro il 0,05/0,85% degli ETF, questo perché le spese di gestione aumentano in modo considerevole visto che si cerca di battere il benchmark (indice di riferimento) modificando il paniere di partenza.

Da questo si potrebbe dedurre che un costo maggiore implica un rendimento maggiore ma non è così, i fondi performano la maggior parte delle volte peggio degli ETF, salgono meno quando il mercato sale e scendono di più quando il mercato scende.

I fondi comuni di investimento vengono proposti principalmente dalle banche e dai consulenti finanziari che ci lavorano. Queste figure sono spinte a proporre questi strumenti finanziari perché:

- i piani alti vogliono commercializzare i prodotti creati da loro per aumentare le loro masse di risparmio gestite;

- vogliono guadagnare una provvigione più alta dalla loro vendita.

I prodotti “di casa” delle banche oscillano tra il 60% e il 90% del totale. Questo vuol dire che più di 2 volte su 3 la banca o il suo consulente ti vendono un prodotto che aiuta più le loro tasche che le tue.

Prima di investire controlla sempre se la tua banca o il tuo consulente ti ha proposto un costoso fondo attivo e il perché lo ha fatto, magari c’è un motivo valido. Ti consiglio comunque di optare sugli ETF e sui consulenti finanziari autonomi che non hanno nessun conflitto di interesse. Loro ti propongono i migliori prodotti sul mercato in quanto sono pagati solo a parcella e non in base a ciò che consigliano.

Il rapporto rischio/rendimento quantifica il rischio che stai assumendo per un potenziale rendimento. Viene calcolato in modo direttamente proporzionale cioè più il rischio è maggiore più il rendimento è alto e più il rischio è minore più il rendimento è basso.

In base a questa regola le azioni sono più rischiose delle obbligazioni ma consentono di ricevere un rendimento maggiore a fronte di un rischio più elevato.

Una variabile fondamentale per valutare il rapporto rischio/rendimento è il tempo. Più tempo abbiamo a disposizione più possiamo rischiare, meno tempo abbiamo a disposizione più dobbiamo essere cauti.

Se il nostro obiettivo è di breve termine per esempio di 3/5 anni è consigliabile avere un approccio più moderato. Se il nostro obiettivo è di lungo termine per esempio 10/20 anni possiamo optare per un approccio più aggressivo.

Il portafoglio di investimento può essere raffigurato come una torta dove la totalità rappresenta il nostro capitale e gli spicchi rappresentano i nostri strumenti finanziari.

Ogni portafoglio di investimento è soggettivo e deve quindi essere personalizzato in base alle proprie esigenze di vita e ai propri obiettivi. Uno studente di 20 anni, un lavoratore di 40 anni o un pensionato di 60 anni non avranno lo stesso portafoglio di investimento.

I criteri fondamentali da valutare prima di creare un portafoglio sono:

- propensione al rischio, quanto siamo disposti a rischiare per ottenere un determinato rendimento;

- orizzonte temporale, per quanto a lungo siamo disposti ad investire;

- obiettivo di investimento, per quale motivo vogliamo investire.

Ogni investitore può anche avere più portafogli di investimento in base ai suoi obiettivi.

Uno personale e uno per i suoi figli oppure uno personale e uno per l’acquisto di un determinato bene come una casa o un automobile.

Per comporre la nostra torta dobbiamo utilizzare l’asset allocation cioè scegliere quali asset class inserire nel nostro portafoglio. Un asset class è definita come un attività di investimento con caratteristiche comuni per esempio liquidità, azioni, obbligazioni, materie prime, criptovalute,…

Per farti capire meglio facciamo questo esempio di portafoglio di medio termine con un rischio medio:

- 30% azioni;

- 30% obbligazioni;

- 30% liquidità;

- 10% criptovalute.

Ora che abbiamo scelto la nostra asset allocation e le nostre asset class dobbiamo scegliere quali strumenti finanziari utilizzare.

Abbiamo deciso di creare un portafoglio fatto prevalentemente da ETF:

- 30% azioni (70% ETF azionario paesi sviluppati, 30% ETF azionario paesi emergenti);

- 30% obbligazioni (50% ETF obbligazionario a lungo termine, 50% ETF obbligazionario indicizzato all’inflazione)

- 30% liquidità (50% cash sul conto corrente, 50% cash sul conto deposito);

- 10% crypto (60% Bitcoin, 30% Ethereum, 10% altcoin).

Il passaggio successivo sarà di attribuire ad ogni singola voce lo strumento finanziario specifico.

Ovviamente questo è solo un esempio per spiegare tutti i passaggi fondamentali utili alla creazione di un portafoglio.

La diversificazione è fondamentale nel mondo degli investimenti e per la creazione del proprio portafoglio.

Diversificare significa diminuire la rischiosità del proprio portafoglio inserendo in esso asset scorrelati tra loro.

Ogni scenario economico predilige infatti strumenti finanziari piuttosto che altri.

Le azioni in periodi di recessione performano male, le obbligazioni non sono adatte per periodi di crescita continua e la liquidità diminuisce in caso di inflazione.

Ogni asset class ha il suo tallone d’Achille quindi è opportuno mantenere un portafoglio equilibrato.

La diversificazione permette all’investimento di essere in equilibrio con il mercato, dove da un’estremità c’è il risparmio e dall’altra estremità c’è la speculazione.

Risparmiare significa accantonare il proprio capitale nel tempo senza rischiare e senza ottenere un rendimento.

Un esempio di risparmio può essere quello di non spendere il 10% delle proprie entrate lavorative e versarlo sul proprio conto corrente come fosse un salvadanaio.

Da piccolo ti sarà capitato di prendere la mancia dalla nonna o dai genitori e di metterla nel porcellino di ceramica, ecco quella è una forma di risparmio in quanto metti da parte del capitale che ti servirà in futuro senza chiedere nessun rendimento in cambio e quindi teoricamente senza rischiare nulla.

Il risparmio però non è sicuro come si crede. Il prezzo dei beni e dei servizi tende ad aumentare con il tempo mentre il potere di acquisto si abbassa, questo processo si chiama inflazione.

Facciamo un esempio: risparmi 100 euro e dopo 5 anni decidi di ritirarli per fare la spesa. Anche se hai ancora in mano 100 euro non riuscirai più a comprare le stesse cose che hai comprato un lustro prima. Quei 100 euro hanno perso potere di acquisto e si sono deprezzati fino a valere circa 90 euro (presupponendo un inflazione media annua del 2%).

Speculare significa scommettere sul futuro per ottenere un profitto elevato in meno tempo possibile.

La speculazione è una forma di gioco d’azzardo non fatta con le carte ma attraverso strumenti finanziari quali soprattutto derivati, azioni e criptovalute perché sono gli asset più volatili sul mercato. Speculare definisce il modo in cui ci si pone verso il mondo finanziario.

Per esempio se voglio guadagnare solo dall’aumento del prezzo di un asset, indipendentemente da quale sia, allora sto speculando. Non mi interessa dove o come investire ma voglio solo fare soldi. Il trading, se non fatto come lavoro, la lotteria o la schedina sono tutte forme di speculazione. Rischiare del denaro per prevedere un aumento di prezzo, un numero vincente o una squadra che vince.

Esistono principalmente due modi di investire:

- PIC (piano di investimento di capitale) consiste nell’investire parte o tutto il capitale in un’unica soluzione;

- PAC (piano di accumulo di capitale) consiste nell’investire il capitale in maniera frazionata nel tempo decidendo due aspetti chiave, il tempo e la quantità di denaro. Devi scegliere ogni quanto periodo di tempo versare la stessa cifra. Facciamo un esempio: hai un entrata mensile di 1000 euro e decidi di creare un PAC mensile pari al 10%. Ogni mese verserai 100 euro nello stesso strumento finanziario da te scelto.

La strategia ideale è iniziare un investimento prima con un PIC creando una base di partenza e successivamente partire con un PAC.

Il PAC è consigliabile per distribuire il rischio nel tempo in quanto ti permette di comprare sia in fase rialziste di mercato che in fase ribassiste di mercato consentendoti di mediare il prezzo medio di carico.

Facciamo un esempio:

- 1° acquisto: il prezzo dell’ETF è di 10 euro così compro 10 quote, spesa totale 100 e prezzo medio di carico 10;

- 2° acquisto: il prezzo dell’ETF è salito a 12 euro così compro 8 quote, spesa totale 96 euro e prezzo medio di carico di 10,88 [(10*10+8*12)/18];

- 3° acquisto: il prezzo dell’ETF è sceso a 8 euro così compro 12 quote, spesa totale 96 euro e prezzo medio di carico di 9,73 euro [(10*10+8*12+12*8)/30].

In questo modo dopo il terzo mese ti ritrovi con un prezzo medio di carico di 9,73 euro, un valore più basso rispetto ad aver comprato 30 quote subito per un valore di 300 ed avere un prezzo medio di carico di 10.

Questa tecnica è utile soprattutto nel lungo periodo quando le movimentazione di mercato sono molteplici ed è difficile prevedere quando inizia un trend ribassista. Il PAC esprime meglio la sua efficacia su ETF di larga scala o piccola scala come gli ETF World o gli ETF di nicchia.

Il PAC è inoltre il modo migliore per iniziare ad investire in quanto ti crea una consapevolezza automatica nel destinare una piccola percentuale delle tue entrate, per esempio un 10/20%, agli investimenti. Così facendo non spendi quel denaro e sfrutti l’interesse composto.

L’interesse composto è l’interesse che si calcola sul capitale e sugli interessi maturati, quindi sul montante (capitale + interessi).

L’interesse composto è un tasso di interesse esponenziale, aumenta sempre di più all’aumentare del tempo.

Facciamo un esempio:

Su un capitale di 100 euro l’interesse semplice verrebbe calcolato sempre e solo sul capitale quindi se il tasso fosse del 10%, l’interesse per qualsiasi periodo preso in considerazione sarebbe sempre di 10 euro.

L’interesse composto invece calcola gli interessi sul montante quindi nel primo periodo l’interesse è uguale a 10, nel secondo periodo l’interesse è di 11 (10% su 110) e nel terzo periodo è ancora maggiore e pari a 12,1 (10% su 121) e così via.

Su un arco temporale di 10 anni il capitale finale dato da interesse semplice è di 200€ mentre il capitale dato da interesse composto è di circa 260€. Non sembra molto ma se invece di 100 fossero 10.000€ la differenza si sentirebbe eccome, circa di 6000€.

Quindi non sottovalutare mai il potere dell’interesse composto, Albert Einstein l’ha definito l’ottava meraviglia del mondo.

Gli investimenti richiedono un capitale minimo.

I broker online oggi permettono di pagare fee ridotte che incidono relativamente sul capitale iniziale che si intende andare ad investire.

Bisogna ricordare però che è sbagliato non investire solo perché le commissioni sono alte (nel limite di 10/15€), ci limitiamo le opportunità di mercato, per questo ho creato una linea guida che può aiutarti, ma prima facciamo un esempio.

Prima di partire ricorda che:

- ogni operazione deve essere valutata due volte, commissione di acquisto e commissione di vendita;

- i fondi passivi e attivi hanno anche i costi di gestione;

- ci sono da pagare anche le imposte, il 12,50% per le obbligazioni governative e il 26% per gli altri strumenti finanziari.

Per esempio se decidi di comprare un ETF devi valutare queste uscite, che variano a seconda del broker e del tipo di fondo passivo:

- 5€ di commissione di acquisto;

- 5€ di commissione di vendita;

- 0,50% di costi di gestione;

- 26% di imposte.

Se compri l’ETF a 1000€ e lo rivendi a 2000€ in realtà hai guadagnato circa 985€ prima della tassazione e dopo il pagamento dell’imposta 730€ circa.

Dopo averti mostrato le regolari uscite di un investimento è tempo di vedere la nostra guida.

Eccoti la linea guida per capire il capitale minimo che serve ad investire:

- 500€ per le azioni comprate sulla borsa italiana;

- 1000€ per le azioni comprate sulle borse estere;

- 1000€ per le obbligazioni governative come i BOT o i BTP perché è il loro taglio minimo;

- 500€ per PIC su ETF quotato sulla borsa italiana;

- 1000€ per PIC su ETF quotato sulle borse estere;

- 150€ per PAC su ETF quotato sulla borsa italiana*.

N.B. il capitale va diversificato quindi per ogni posizione in portafoglio, azione, obbligazione o ETF che sia, è meglio non investire più del 10% del proprio capitale. Quindi a conti fatti un capitale ideale minimo per partire ad investire è di 7.000/10.000€.

Ad ogni modo condivido l’idea di iniziare ad investire anche con cifre più basse di quelle che ho detto, il motivo è fare pratica. L’esperienza è il miglior modo per imparare. Ti sconsiglio l’uso dei conti demo o di usarli solo per imparare l’uso della piattaforma online. Testare la propria componente emotiva anche con 50 o 100 euro è il miglior modo per partire con il piede giusto e questa lezione può insegnartela solo una persona, te stesso.

*Alcuni broker permettono di comprare ETF a costo zero o di creare un piano di accumulo automatico in cui le commissioni di acquisto e vendita sono a carico dell’emittente. In questo caso la cifra può essere abbassata anche sui 100 euro.

I migliori broker online per comprare ETF sono, in ordine alfabetico:

- Degiro

- Directa

- Fineco

- Widiba

Directa, Fineco e Widiba sono broker online italiani che permettono di usufruire del regime amministrato dove le imposte vengono pagate direttamente dalla banca, non serve dichiarare le plusvalenze o minusvalenze realizzate nella dichiarazione dei redditi.

Degiro è un broker online estero che permette solo il regime dichiarativo. La banca ti produce il documento con tutte le tue movimentazioni che poi devi portare dal commercialista che ti aiuterà a compilare la dichiarazione dei redditi.

A livello commissionale le tariffe sono:

| ETF BORSA ITALIANA | ETF BORSE USA | ETF BORSA XETRA | |

| Degiro | 0,50 €¹ | 0,50€¹ | 0,50€¹ |

| Directa | 1,9%o (min.1,5€-max18€)² | 9€ | 0,025% (min.9,5€) |

| Fineco | 19€³ | 12,95$³ | 19€³ |

| Widiba | 0,15% (min.5€-max25€) | 0,15% (min.10€-max25€) | 0,15% (min.10€-max25€) |

Le commissioni possono variare (sono aggiornate a gennaio 2022) e non sono l’unico parametro da valutare per la scelta del proprio broker personale.

¹ alcuni ETF sono gratis

² profilo variabile

³ per i giovani under 30 ETF Italia e ETF Europa a 2,95€ e ETF USA a 3,95$

Directa e Widiba sono le scelte migliori se si vuole investire in maniera semplice e con capitali limitati.

Degiro ha le commissioni più basse in assoluto però prevede il versamento autonomo delle imposte, facilitato dal fac-simile prodotto dalla banca.

Fineco è il miglior broker online italiano ma ha commissioni più alte rispetto agli altri. È consigliabile per coloro che hanno un capitale cospicuo o che hanno un età inferiore ai 30 anni.

Il momento giusto di vendere devi già saperlo una volta che compri.

Se l’investimento è di lungo termine e hai definito un obiettivo da raggiungere la domanda non si pone perché andrai a convertire il titolo in liquidità una volta raggiunto lo scopo prefissato.

Per esempio se avevi deciso di investire in un ETF World con orizzonte temporale 20 anni per mandare tuo figlio all’università, una volta che ha finito le scuole superiori andrai a ritirare gradualmente il capitale che ti serve per pagare la retta universitaria.

Se l’investimento è di breve termine devi importi un range di profitto e di perdita che in gergo sono chiamati take profit e stop loss.

Per esempio compri un ETF settoriale sul mercato dei semiconduttori a 1000€.

Al momento dell’acquisto hai già impostato quando andrai a venderlo:

- take profit in caso di profitto se realizza un +50% quindi se arriva ad un prezzo di 1500€;

- stop loss in caso di perdita se realizza un -20% quindi se arriva ad un prezzo di 800€.

Alcuni broker hanno questa funzione integrata, altri non ce l’hanno quindi devi programmarti un alert quando raggiunge quelle determinate zone di prezzo.

Con il take profit e lo stop loss limiti l’emotività dell’investimento, non vieni tentato dall’avarizia di volere fare più soldi o dalla paura di non voler vendere perchè credi che il prezzo si rialzerà.

Ora hai tutte le carte in regola per iniziare ad investire ma per aiutarti ulteriormente voglio ricapitolarti i punti chiave contenuti nelle risposte che hai appena letto:

- studia, la conoscenza è la prima cosa da alimentare per intraprendere qualsiasi percorso nella vita soprattutto se parliamo di denaro che, nel bene o nel male, influenza tutti gli altri aspetti. Impara il più possibile ed utilizza tutti i contenuti che ti abbiamo messo a disposizione per imparare (in fondo alla pagina ne troverai ulteriori scelti appositamente per iniziare ad investire);

- definisci il tuo rapporto rischio/rendimento, rispondi alle domande: quanto sono disposto a perdere? quanto voglio guadagnare? Dando risposta a queste domande traccerai la tua propensione al rischio;

- definisci i tuoi obiettivi, sia a livello numerico che a livello pratico, mi spiego meglio con un esempio. Devo comprare un auto nuova tra 5 anni al costo di circa 20.000€ oppure devo mandare mio figlio all’università tra 10 anni al costo di 3000€ all’anno….creando i tuoi obiettivi sarà più semplice e più funzionale modellare il tuo portafoglio;

- crea il tuo portafoglio di investimento, scegli dapprima l’asset allocation e poi le asset class che lo compongono ricordandoti sempre la regola della diversificazione e rispettando il tuo rapporto rischio/rendimento e i tuoi obiettivi;

- utilizza gli ETF, sono lo strumento più efficiente sul mercato perchè ti permettono di gestire in autonomia i tuoi investimenti, a basso costo e replicando in modo passivo qualsiasi indice di mercato dall’azionario, all’obbligazionario, alle materie prime;

- definisci la tua strategia di investimento, destina parte delle tue entrate al risparmio, come forma di protezione, e all’investimento grazie ad un PAC. Se hai liquidità in eccesso investila tramite un PIC e non lasciarne ferma troppa sui conti correnti;

- scegli il tuo broker online, nel testo troverai i migliori broker online per gli ETF. Ovviamente puoi rimanere con la tua banca se ha la sua piattaforma online ma occhio alle commissioni;

- monitora e ribilancia i tuoi investimenti, se hai un orizzonte temporale di medio-lungo periodo, la scelta più opportuna, monitora i tuoi investimenti una volta al mese e ribilancia il tuo portafoglio 1 o 2 volte all’anno a seconda se ci sono stati movimenti di mercato piò o meno significativi.

2. Resta sempre aggiornato

Un buon investitore, che investe con consapevolezza ed in modo profittevole, è sempre aggiornato sull’andamento dei mercati finanziari (e non solo).

Telegram

Ogni giorno nuovi contenuti unici e utili per i tuoi obiettivi finanziari: audio, analisi, articoli e news in anteprima per essere un investitore migliore.

Newsletter

Tutte le news dei mercati finanziari, del mondo crypto, notizie flash. Tutto gratuitamente e in un unica newsletter senza spam.

3. Inizia a Studiare Gratuitamente

Inizia a Studiare Gratuitamente tramite la mia piattaforma di educazione finanziaria, per diventare un investitore consapevole.

5. Check-Up Finanziario

Entra in contatto con la mia realtà per capire come possiamo aiutarti a raggiungere i tuoi obiettivi finanziari.

6. Ultime cose da sapere

- I nostri clienti ci referenziano.

- I nostri buoni clienti ci referenziano spesso.

- I nostri migliori clienti ci referenziano di continuo.

- Ci aspettiamo del passaparola da te.

- Apprezziamo molto il passaparola e la segnalazione clienti.

- Il tuo passaparola aiuta a promuovere l’educazione finanziaria in Italia.

- New Digital Finance è un’orgogliosa sostenitrice di “Be Money Smart” progetto di VIK School che intende offrire un corso di economia e finanza etica gratuito a 250.000 studenti entro la fine del 2025.

- Le persone che arrivano a noi tramite passaparola sono trattate bene.

- Riceverai solo feedback positivi e ringraziamenti da parte di coloro che ci presenterai.

- NON fare passaparola e non segnalarci clienti è strano e inappropriato. Dovresti sentirti in colpa per questo ;).

- Esistono diversi motivi per cui le persone decidono di affidarsi a noi, non esiste solo il motivo che ti ha portato qui. Tienilo ben a mente.

- La maggior parte delle persone non ha la minima idea di come trovare una persona/azienda affidabile e di qualità nel nostro settore, quindi stai fornendo un grande servizio ai tuoi conoscenti presentandoli a noi.

- E’ facile segnalarci clienti ed è semplice far arrivare le giuste informazioni nelle mani delle persone a cui pensi possiamo essere utili.

- Ti aiutiamo e ti indirizziamo noi su come effettuare il passaparola. Basta chiedere.

- Non rischi di fare brutta figura, ogni rischio è assunto da noi, offriamo garanzia soddisfatto o rimborsato su quasi tutti i nostri prodotti.

I soldi vanno e vengono, ma chi è istruito sulla loro gestione riesce a dominarli e può cominciare ad arricchirsi.

R.K.

Parlano di noi