Meglio il mutuo a tasso fisso o variabile con l’aumento dell’inflazione?

Questa è una delle domande che ci si porrà sempre più spesso nei prossimi mesi, quindi cerchiamo di fare chiarezza.

Prima di tutto vediamo come si sta comportando il mercato immobiliare.

[toc]

Come sta andando il mercato immobiliare?

Il mercato immobiliare dopo la pandemia si sta riprendendo.

Nel secondo trimestre 2021 l’indice dei prezzi delle abitazioni (Ipab) è aumentato dell’1,7% rispetto al trimestre precedente e del 0,4% rispetto allo stesso periodo del 2020.

In Italia gli acquisti immobiliari sono trainati soprattutto dai giovani under 36 che godono degli incentivi statali grazie al Decreto Sostegni Bis.

Una conseguenza ormai preannunciata però ci aspetta alle porte, parlo dell’inflazione.

Con l’aumento dei tassi di interesse e la diminuzione del potere d’acquisto il mercato immobiliare e con esso il debito privato sono stati scossi, ma si può ancora reagire.

Quando costa il mutuo a tasso fisso o variabile?

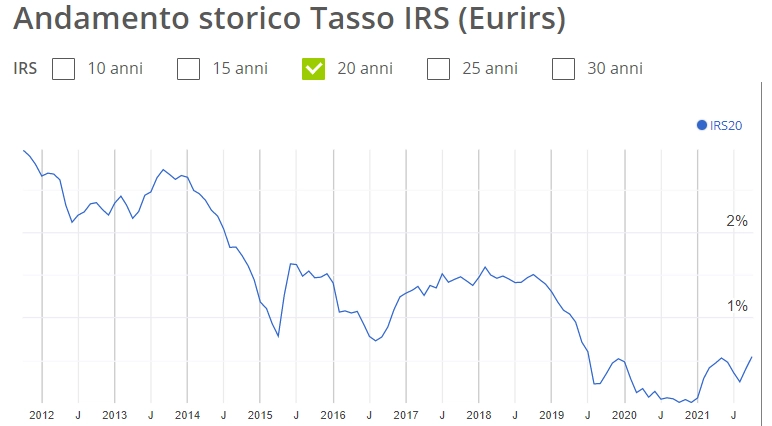

La rata dei mutui negli ultimi 10 anni è quasi dimezzata.

Secondo una recente elaborazione della Codacons, l’associazione dei consumatori, oggi un mutuo da 100.000 euro dalla durata di 25 anni, per l’acquisto della prima casa a Milano, ha un tasso fisso dello 0,98% e una rata di 370 euro al mese.

Nel 2011 invece, 10 anni fa, il mutuo aveva un tasso fisso del 4,25% e una rata di 542 euro al mese.

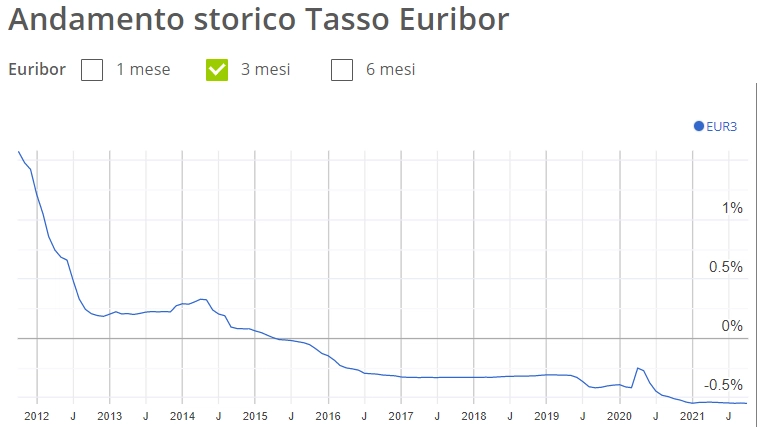

Il risparmio è ancora più marcato se si considera il tasso variabile.

Lo stesso mutuo oggi ha un tasso variabile dello 0,42% e una rata di 346 euro al mese mentre 10 anni fa aveva un tasso variabile del 2,55% con una rata di 451 euro al mese.

Abbiamo capito quindi che il mutuo ai giorni nostri è molto conveniente ma potrebbe non esserlo in futuro.

Meglio quindi optare per un mutuo a tasso fisso o rischiare un tasso variabile?

La risposta varia a seconda di come si svilupperà l’inflazione.

Quali sono le prospettive riguardo l’inflazione?

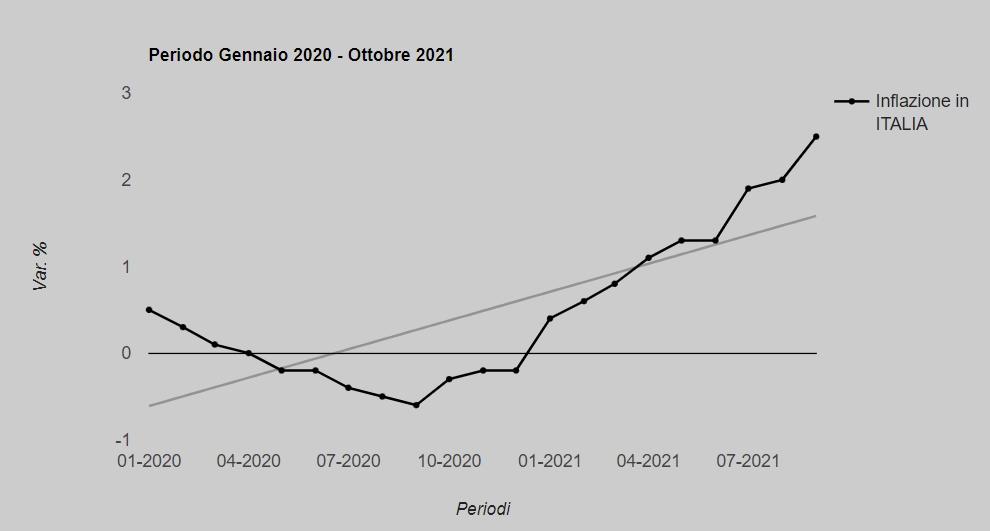

Dalle ultime conferenze stampa della FED negli Stati Uniti e della BCE in Europa, i presidenti Jerome Powell e Christine Lagarde hanno comunicato come almeno nel breve periodo l’aumento dei tassi di interesse e quindi dell’inflazione è inevitabile.

L’inflazione a settembre 2021 è di:

- 2,5% in Italia;

- 3,2% in Europa;

- 5,4% negli USA.

Pensare che solo un anno fa eravamo a valori percentuali attorno allo zero.

Il cambiamento di rotta della politica monetaria dei paesi occidentali è stata introdotta da qualche mese.

Infatti le Banche Centrali hanno intenzione di stoppare il quantitative easing e di introdurre il tapering.

In questo scenario i tassi ricominceranno a crescere e i privati avranno più difficoltà a chiedere finanziamenti e ad aprire mutui.

Vediamo di capire cosa è meglio per chi vuole comprare casa.

Mutuo a tasso fisso o variabile con l’inflazione?

Stando alle parole di Alessio Santarelli, direttore generale della divisione broking di MutuiOnline, “È ancora presto per parlare di un rialzo preoccupante dei tassi”.

Al momento rimane vantaggioso il tasso fisso sul variabile.

Pre-pandemia c’era un differenza tra i due tassi anche di un punto percentuale ma con l’inflazione questo gap tenderà a diminuire.

Di conseguenza ora bisogna considerare solo il tasso fisso visto che un mutuo con una durata di 20/30 anni ha un tasso di circa l’1,1%.

Visto che non si può prevedere con esatta certezza quando i tassi cominceranno ad aumentare in maniera più marcata è meglio essere previdenti.

Stipulare ora un mutuo a tasso fisso è la scelta più giusta.

Come comportarsi con gli altri debiti se c’è inflazione?

Il debito sulla casa non è l’unico debito che interessa agli italiani.

Una persona che si trova in una situazione con molteplici debiti cosa deve fare in caso di inflazione?

Aspettare!

È più vantaggioso rimandare l’estinzione di quei debiti e continuare a pagare solo le rate.

Se aumenta l’inflazione il proprio potere di acquisto diminuisce e quindi i propri soldi perdono di valore.

Non ha senso spendere soldi adesso che valgono 100 se tra qualche anno quegli stessi soldi avranno un valore di 80.

L’inflazione funziona come un topolino che mangia la tua ricchezza. Quindi allo stesso modo il topolino erode anche il debito.

Negli anni sembrerà di pagare lo stesso ammontare di rata ma il valore di essa è diminuito perché il valore dei soldi non è più lo stesso.

Tutto questo se rimaniamo in un’ottica di tasso di interesse fisso.

Se il tasso fosse variabile invece andrebbe ad adeguarsi alle dinamiche di mercato, aumentando di conseguenza all’inflazione. In questo caso è possibile pensare di estinguerlo subito.

Per esempio un tasso variabile del 2% e un’inflazione al 3,5% porteranno il tasso di interesse ad aumentare di alcuni punti percentuali.

Le rate del mutuo di conseguenza saranno più costose.

Per questo i tassi di interesse variabili in questi anni sono stati sempre molto bassi. L’inflazione si attestava attorno allo zero e quindi non aveva nessun impatto su di essi.

Conclusioni

Abbiamo capito come l’inflazione ha conseguenze negative sui tassi di interesse dei debitori.

È meglio contrarre un mutuo sulla casa a tasso fisso e aspettare ad estinguere i propri debiti privati se si sono contratti a tasso costante.

Per rimanere aggiornato su come si muovono i mercati finanziari e capire quali sono le strategie più utili ai tuoi investimenti, iscriviti alla nostra newsletter!