Il money management (o scelta del capitale da impiegare) serve a ottimizzare l’uso del capitale e spesso un suo appropriato utilizzo fa la differenza tra il conseguimento di un risultato positivo o negativo.

Il money management si divide in:

- risk management; analizzare i rischi che corre il capitale investito in base alla posizione che si ha sul mercato

- position sizing; individuare il capitale da investire su ogni singola posizione e la ripartizione sui vari asset

Il controllo del rischio e il position sizing sono, quindi, fattori fondamentali per qualunque attività operativa sui mercati. Qualunque strategia che non contempli questi fattori risulterà nel tempo inevitabilmente perdente.

Il money management stabilisce su quanti asset si deve lavorare considerando determinati parametri di portafoglio e rischio.

N.B. Il money management è più per chi fa trading con analisi tecnica, o investimenti tramite stock picking. Non per chi fa investimenti diversificati di lungo periodo. Quello che dirò in questo articolo non si applica quindi all’investitore maratoneta di lungo periodo (tranne il ribilanciamento).

Le statistiche confermano che il 90% dei trader perde denaro, il 5% raggiunge il break-even e solo il 5% riesce a guadagnare.

L’operare correttamente sul mercato è costituito al 70% dal money e portfolio management; un fatto, questo, che la maggior parte degli investitori non riesce o non vuole comprendere.

Una volta stabilito un corretto money management, la disciplina e la psicologia completano la figura del buon investitore.

Innanzitutto occorre porre la massima attenzione al drawdown, inteso come “la quantità di denaro che si può perdere nella attività di trading, espressa in termini di percentuale del capitale totale a disposizione”. Le tecniche operative che vengono adottare devono presentare un drawdown massimo tale da non intaccare l’efficienza del capitale.

Il money management può essere applicato utilizzando svariate tecniche e strategie. Dalle più semplici, legate al buon senso, a quelle più complesse, costituite dall’applicazione di modelli matematici. Vediamo alcune delle principali regole per una corretta gestione del rischio:

- rapporto rischio/rendimento; ogni operazione degna di questo nome deve avere un rapporto rischio rendimento almeno paro a 1/2. Ossia la possibilità di perdere 1 euro deve essere compensata dalla potenzialità di guadagnarne due. Il rapporto ottimale fra rischio e rendimento è pari a 1/3. Grazie a questo rapporto rischio/rendimento si riesce a tagliare le perdite e lasciar correre i profitti.

- non investire mai più del 3% del PTF in una singola azione

- individuare il drawdown, ossia il rischio massimo di portafoglio che si è disposti a sorreggere

- considerare ogni operazione come singola e non in relazione alle precedenti

- Stop loss; meglio fissare una perdita massima per trade, per giornata, per settimana, per mese, per trimestre o per anno. Dipende dal trend oggetto dell’attività di trading e dal time frame operativo.

- Stop profit; come per lo stop loss, dopo aver aperto una posizione occorre inserire sulla piattaforma che si utilizza per fare trading il livello di stop profit, in modo da mettere in pratica quel rapporto fra rischio e rendimento che ha determinato l’apertura dell’operazione. Meglio ancora sarebbe inserire un trailing stop (positivo), cosi da lasciar correre al massimo i profitti.

- Incremento della posizione; Il metodo più corretto per l’incremento della posizione è quello a piramide: il trader apre la posizione massima all’inizio di un trade favorevole, riducendo successivamente gli interventi col passare del tempo. Sarebbe buona regola che il secondo intervento non fosse superiore ai due terzi dell’investimento iniziale e che il terzo non superasse un terzo della posizione iniziale: in tal modo gli incrementi possono arrivare al massimo a raddoppiare l’investimento iniziale. Si ritiene che questa strategia abbia il rapporto migliore tra rischio e rendimento: la possibilità di ottenere un profitto “maggiorato” rispetto alla gestione “passiva” della posizione è indubbio, avendo come rovescio della medaglia un livello di rischio per la posizione pienamente accettabile

- Media al ribasso; Una regola di gestione del rischio molto importante è quella di non incrementare mai una posizione in perdita, in quanto tale strategia può comportare il fallimento del trader.

- Ribilanciamento; se investiamo tra più asset class, è necessario mantenere le giuste proporzioni. Se l’azionario con un aumento dei prezzi dovesse aumentare la sua % nel nostro portafoglio dal 30 al 60% è necessario vendere azionario e comprare altre asset class per ribilanciare il portafoglio.

Rischio, rendimento e volatilità sono indissolubilmente connessi. Non ci si possono aspettare alti rendimenti senza rischio e senza volatilità. Quando si costruisce un portafoglio, è decisivo considerare il grado di correlazione tra gli asset. Va cioè compreso se gli asset tendono a muoversi nella stessa direzione, in direzione contraria o se sono indipendenti tra loro. Minore è la correlazione, meglio è. Diversificare il portafoglio tra asset non correlati porta a ridurre il rischio e ad aumentare nel medio/lungo periodo i rendimenti. Ma per catturare questo maggiore rendimento è necessario o ribilanciare periodicamente il portafoglio o avere uno strumento per ridurre l’esposizione in un asset (a favore degli altri) quando esiste il rischio di discese significative. In generale i mercati non si possono “prevedere”, ma si possono gestire in termini di rapporto tra rischio e rendimento.

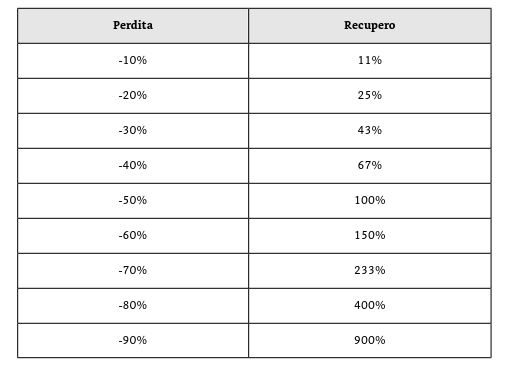

Un discorso a parte merita il recupero delle perdite. Da un punto di vista matematico recuperare le perdite è statisticamente più difficile quanto più ampia è la perdita. Il controllo del rischio iniziale diventa pertanto fondamentale per chiunque approcci i mercati finanziari. La conoscenza della legge della rovina statistica è, sotto questo punto di vista, fondamentale.

Se un’azione vale 10 euro e perde il 10% (ossia scende a 9 euro) e poi riguadagna il 10% non sarà tornata ai 10 euro iniziali ma a 9,9 euro, e quindi, rispetto ai 10 euro iniziali, è ancora in perdita dell’1%. Più la perdita diventa grande, più questa situazione peggiora (legge della progressività).

Vediamo con un esempio numerico quanto esposto sopra. Supponiamo di acquistare un titolo azionario a 10 euro e che questo salga il giorno successivo fino a 14 euro, con un rialzo quindi del 40%.

Nell’ipotesi di un successivo calo delle quotazioni del 10% il terzo giorno, il valore del titolo azionario scenderà a un valore di 12,60 euro (14 euro – 10% di 14 = 14 – 1,4 = 12,60 euro).

Avremo quindi che il rialzo/rendimento a tre giorni sarà pari al 26% (da 10 a 12,6 = +26%).

La perdita dal punto di massimo guadagno (14 euro) a oggi (12,6 euro) è pari al 14%:

(1 – 12,6 / 14) 100 = 14%

rispetto a una perdita del titolo del 10% a un giorno. Questo perché più il titolo azionario sale e più subisce una variazione % negativa rispetto al punto di guadagno massimo raggiunto se vi è una perdita a livello giornaliero.

Più il prezzo aumenta di valore assoluto (sale), più la variazione giornaliera diventa rilevante: un aumento del 10% di 10 euro è pari a 1 euro mentre il 10% di 50 euro è pari a 5 euro.

In caso di discesa dei prezzi accade che il fenomeno si amplifica. Supponiamo di comperare un titolo azionario a 10 euro e che questo scenda immediatamente il giorno successivo del 50% a 5 euro. In seguito, il terzo giorno il titolo guadagna in una sola seduta il 10% portandosi quindi a un valore di 5,5 euro (5 euro + 10% di 5 = 5 + 0,5 = 5,5 euro).

La nostra perdita passa dal 50% al 45%: (1 – 5,5 / 10) 100 = 45% e non al 40% come si potrebbe pensare, riducendosi solamente del 5% e non del 10% dal punto di massimo.

Quindi, riassumendo:

- più il prezzo di un’azione sale, più le variazioni percentuali giornaliere peseranno rispetto al guadagno ottenuto;

- più il prezzo scende, più le variazioni saranno meno significative rispetto alla perdita ottenuta.

L’insegnamento che ne deriva è quello di non mediare mai una posizione in perdita. La strategia migliore è quella di chiudere in stop loss una posizione sbagliata e di prendere atto dell’errore accettandolo come tale piuttosto che intestardirsi.

Definire le attese di perdite e profitti

Un altro passo importante da compiere è quello di definire le attese, le previsioni di perdita o di profitto, una media di denaro che l’investitore mette in conto di vincere o perdere.

Per questa ragione sono indispensabili nel money management due formule:

- formula di Kelly;

- formula di Larry Williams.

formula di Kelly

La formula di Kelly nasce per ben altro scopo, essa infatti veniva impiegata dai giocatori d’azzardo per ottenere il massimo profitto dalle loro scommesse sul un lungo periodo di tempo. La formula è stata poi applicata al mercato finanziario per capire la quantità di capitale da investire per ogni posizione.

La formula è la seguente:

F=W-(1-W)/R

Dove:

F: singola operazione;

W: probabilità che ogni azione diventi un risultato positivo;

R: valore medio dato dalle azioni chiuse in positivo e quelle chiuse in negativo.

In modo più semplice la formula di Kelly si può tradurre nel seguente modo:

Atteso = (Probabilità di successo del sistema di Trading * Media delle vincite) – (Possibilità di insuccesso del sistema di Trading * Media delle perdite)

Ad esempio, ipotizzando l’uso di un sistema di trading che ha il 60% di possibilità di insuccesso e solo il 40% di vittoria, grazie al money management un trader può stabilire una media di vittoria nettamente più elevata rispetto alle perdite medie.

Sì, anche un sistema di trading del genere può dimostrarsi molto profittevole. Se l’investitore stabilisce la media di vittoria a circa 400 Euro per operazione e gestisce/limita le perdite a circa 100 Euro ad operazione, allora l’aspettativa sarà:

Aspettativa = (Probabilità di successo del sistema di Trading * Media delle vincite) – (Possibilità di insuccesso del sistema di Trading * Media delle perdite) = (0.4 x 400) – (0.6 x 100) = 160€ – 60€ = 100€ di utile netto medio per il profitto del trade (chiaramente da questo conto sono escluse eventuali commissioni dei broker).

Formula di Larry Williams

La formula di Larry Williams è invece un’evoluzione della formula che vi abbiamo presentato sopra. Mediante questa formula si potranno calcolare le azioni per la posizione da adottare sul mercato, rapportate con il rischio che vadano in altra direzione rispetto a quella preventivata.

La formula di Larry è la seguente:

F = (Capitale x Rischio%) / massimo drawdown

Anche in questo caso F è la singola operazione, mentre il drawdown rappresenta la quantità di soldi che si è disposti a perdere. Questo indice è però molto aleatorio e impostato mediante parametri molto personali.

Di conseguenza il trader dovrà tenerlo presente, ma non considerarlo come uno strumento infallibile.

Il money management non si applica bene ad investitori

Tutto quello che abbiamo detto finora non si applica ad investitori di lungo periodo che diversificano tramite ETF (tranne il ribilanciamento).

Per loro il money management è molto diverso e consiste in queste fasi:

- assicurarsi (assicurazione vita, malattia, infortuni ecc) prima di investire

- creare un cuscinetto di liquidità (di minimo 6 mesi meglio se superiore ad 1 anno)

- investire secondo profilo di rischio, ed orizzonte temporale