Tra i migliori ETF obbligazionari del 2022 troviamo i China Government Bond o obbligazioni governative cinesi.

Si parla sempre di come investire in Cina soffermandosi solo sul mercato azionario e trascurando quello obbligazionario.

Nell’ultimo anno il mercato azionario cinese ha perso il -29,5% mentre il mercato obbligazionario cinese ha guadagnato il +17,5%.

La Cina è andata in controtendenza rispetto al resto del mondo finanziario:

- il mercato americano nell’ultimo anno ha guadagnato il +17,80% dalle azioni e il +3,10% dalle obbligazioni;

- il mercato europeo nell’ultimo anno ha guadagnato il +8,70% dalle azioni e ha perso il -8,20% dalle obbligazioni.

Questo dimostra che c’è ancora decorrelazione tra occidente e oriente.

Ora entriamo più nel merito delle obbligazioni governative sulla Cina.

[toc]

3 migliori ETF obbligazionari sulla Cina

Gli ETF obbligazionari sono uno degli strumenti ideali se si vuole ottenere una cedola periodica e crearsi una rendita passiva.

Per questo motivo sono consigliati gli ETF a distribuzione che versano la cedola periodicamente.

I proventi obbligazionari in questo caso sono più del doppio di quelli azionari e arrivano ad erogare fino ad un 3% annuo.

Nella nostra analisi andiamo a valutare i 3 migliori ETF obbligazionari sui China Government Bond a distribuzione.

iShares China CNY Bond UCITS ETF USD Dist (CNYB)

Il primo dei migliori ETF obbligazionari sulla Cina replica l’indice Bloomberg China Treasury + Policy Bank.

Il fondo mira a replicare le obbligazioni denominate in valuta locale che sono state emesse dallo Stato Cinese o da banche controllate dallo Stato con rating investment grade.

Informazioni chiave:

- ISIN – IE00BYPC1H27

- dimensione del fondo – 5.331 milioni

- replicazione – fisica (replica totale)

- data di quotazione – 24/07/2019

- utilizzo dei proventi – distribuzione

- frequenza – semestrale (giugno-dicembre)

- dividendo – 2,58%

- TER – 0,35% annuo

- numero titoli – 116

I dividendi sono stati del 2,57% nel 2020 e del 3,08% nel 2021.

La duration è 5,79 e la scadenza media ponderata è 7,64

La duration misura la reattività del prezzo dell’obbligazione o di un fondo obbligazionario alla variazione dei tassi di interesse.

Avere una duration bassa in questo momento storico è l’ideale.

La scadenza media ponderata è il periodo di scadenza o di rimborso da parte dell’emittente del titolo medio nel fondo.

Le prime 10 posizioni detengono il 48,12%.

I rendimenti sono stati (dividendi inclusi):

- 4,85% YTD

- 17,30% ne 2021

- 23,45% dal lancio

Goldman Sachs Access China Government Bond UCITS ETF USD Dist (CBND)

Il secondo tra i migliori ETF obbligazionari cinesi replica l’indice FTSE Goldman Sachs China Government Bond.

Il fondo replica la performance di titoli obbligazionari governativi denominati in renminbi cinesi emessi dal Tesoro cinese e da enti governativi regionali della Cina con rating investment grade.

Informazioni chiave:

- ISIN – IE00BJSBCS90

- dimensione del fondo – 672 milioni

- replicazione – fisica (campionamento)

- data di quotazione – 22/10/2019

- utilizzo dei proventi – distribuzione

- frequenza – semestrale (marzo-settembre)

- dividendo – 2,45%

- TER – 0,24% annuo

- numero titoli – 35

I dividendi sono stati del 1,95% nel 2020 e del 2,73% nel 2021.

La duration è 5,46 e la scadenza media ponderata è 7,07.

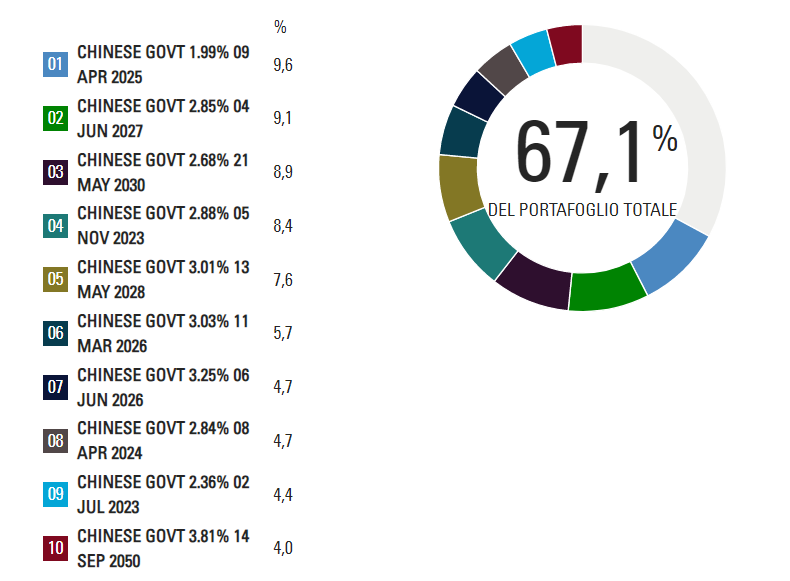

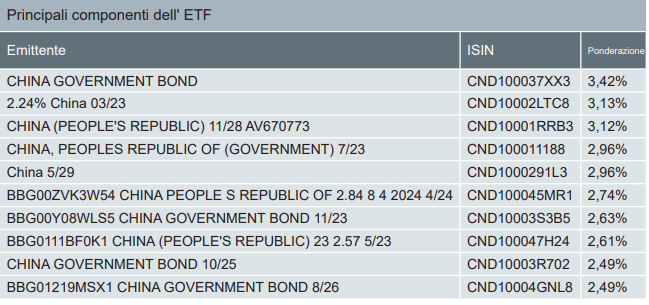

Le prime 10 posizioni detengono il 67,10%.

I rendimenti sono stati (dividendi inclusi):

- 4,93% YTD

- 16,47% ne 2021

- 24,04% dal lancio

Xtrackers Harvest CSI China Sovereign Bond UCITS ETF 1D (CGB)

Il terzo dei migliori ETF obbligazionari sulla Cina replica l’indice FTSE Chinese Government and Policy Bank Bond 1-10 Years Capped Index dal 1° febbraio 2021.

Il fondo replica Titoli di stato cinesi e obbligazioni delle Banche di Stato con scadenza da 1 a 10 anni con un tetto massimo per titolo del 9%.

Informazioni chiave:

- ISIN – LU1094612022

- dimensione del fondo – 241 milioni

- replicazione – fisica (campionamento)

- data di quotazione – 08/07/2015

- utilizzo dei proventi – distribuzione

- frequenza – annuale (aprile)

- dividendo – 2,07%

- TER – 0,20% annuo

- numero titoli – 92

I dividendi sono stati del 2,10% nel 2020 e del 2,45% nel 2021.

La duration è 3,81.

Le prime 10 posizioni detengono il 28,55%.

I rendimenti sono stati (dividendi inclusi):

- 4,82% YTD

- 15,80% ne 2021

- 20,57% dal lancio

Qual è il migliore ETF obbligazionario cinese?

Le obbligazionari governative cinesi offrono degli ottime opportunità in situazioni finanziarie come quella attuale con un elevata inflazione e un aumento dei tassi di interesse in vista.

I 3 migliori ETF obbligazionari cinesi hanno avuto delle performance medie attorno al 25% da ottobre 2019 con delle differenze minime.

I China Government Bond offrono:

- 2,5% annuo di cedole;

- possibilità di fare gain positivo grazie all’aumento del prezzo dell’ETF dovuto all’aumento della domanda di esso e dei titoli sottostanti;

- rischio basso grazie ai titoli investment grade che compongono il portafoglio. La Cina è uno dei paesi più solidi al mondo infatti presenta un rating medio di A+ (l’Italia è BBB);

- duration bassa che risente meno della variazione dei tassi di interessi.

I primi due ETF sulle obbligazioni governative cinesi presentano delle scadenze maggiori rispetto al terzo e quindi anche la loro duration è leggermente più alta, in compenso offrono una cedola più elevata.

La volatilità media dell’ultimo annuo si attesta al 5,70% e il rapporto rendimento rischio a 3,20.

L’iShares China CNY Bond UCITS ETF USD Dist è il migliore ETF per dimensione e volumi di scambio comprensivi di numero di contratti e controvalore complessivo.

Athena SCF si occupa di aiutare gli investitori a realizzare i loro obiettivi finanziari tagliando i costi e massimizzando i rendimenti.

Ricevi una consulenza personalizzata contattando la società di consulenza finanziaria che ha a cuore i propri clienti.