Gli ETF difensivi sono la soluzione ottimale anti inflazione.

Per definirsi difensivo un ETF deve essere value e distribuire alti dividendi.

I settori growth con l’aumento dei tassi di interesse performano peggio dei settori value per questo prima che sia troppo tardi è meglio optare per una rotazione da growth a value.

I settori value garantiscono una protezione maggiore e grazie alla distribuzione dei dividendi è possibile tamponare i danni derivanti dall’inflazione.

[toc]

Che cos’è un ETF value?

Un ETF value è formato da titoli value i quali sono sottovalutati dal mercato e hanno un prezzo inferiore rispetto ai suoi fondamentali.

Le caratteristiche dei titoli value sono:

- dividendi alti;

- rapporto P/E basso;

- rapporto P/B basso.

Rapporto P/E

Il P/E è il rapporto price/earnings o rapporto prezzo/utili che definisce se un titolo è sottovalutato o sopravvalutato.

Il rapporto P/E mostra ciò che il mercato è disposto a pagare oggi per un titolo in base ai suoi guadagni passati o futuri:

- P/E alto è possibilmente sopravvalutato, es. azioni growth;

- P/E basso è possibilmente sottovalutato, es. azioni value.

Uno spartiacque utilizzato in finanza è il numero 20 perché rappresenta il P/E medio dell’S&P500, l’indice più rappresentativo della borsa americana.

Il P/E non deve essere utilizzato singolarmente ma come parametro di confronto rispetto al settore o all’indice di mercato di appartenenza e usato anche con altri multipli.

Infine nell’ipotesi di utili costanti indica il numero di anni necessari all’investitore per recuperare il capitale investito.

Rapporto P/B

Il P/B è il rapporto price/book value o rapporto prezzo/valore contabile che serve a valutare potenziali investimenti.

Un P/B inferiore a 1 solitamente indica che un investimento è solido ma allo stesso tempo sottovalutato.

Anche in questo caso è sempre utile confrontare il P/B di un titolo con il settore e l’indice di mercato di appartenenza e di utilizzarlo insieme ad altri multipli.

Che cos’è un ETF a distribuzione?

Un ETF azionario a distribuzione rappresenta un fondo passivo che distribuisce i dividendi agli azionisti.

Al contrario degli ETF ad accumulazione, i proventi vengono distribuiti a cadenza periodica solitamente trimestrale o semestrale invece di essere reinvestiti all’interno del fondo.

Il vantaggio è ottenere una rendita periodica da quest’ultimi.

Lo svantaggio è che su ogni distribuzione bisogna pagarci subito l’imposta al 26% e non si da vita all’interesse composto.

I titoli value hanno solitamente alti dividendi per questo gli ETF difensivi value sono per la maggior parte a distribuzione perché l’investitore stesso mira ad ottenere una rendita da quest’ultimi.

I titoli growth al contrario hanno di solito dividendi nulli o bassi per questo gli ETF in questione sono maggiormente ad accumulazione.

I migliori ETF difensivi su borsa italiana

I settori difensivi per eccellenza sono:

- beni di consumo o di prima necessità;

- servizi di pubblica utilità o utilities come acqua, gas, elettricità;

- sanitario e farmaceutico;

- materi prime.

I settori difensivi offrono beni e servizi non ciclici che si differenziano dai settori più “aggressivi” come tech o megatrend e dai beni e servizi ciclici come beni di lusso, turismo, automobilismo.

Ricapitolando un ETF difensivo dovrebbe appartenere ad uno dei settori appena citati, alla categoria value (azienda sottovalutata con multipli bassi) e distribuire alti dividendi.

Non bisogna però generalizzare perché non esiste un unico identikit per un titolo difensivo.

Il mercato in un determinato periodo storico e in un preciso scenario economico influenza queste caratteristiche, è sbagliato differenziare in modo netto un titolo rispetto ad un altro ma è necessario valutarlo singolarmente, la stessa cosa vale con gli ETF.

Infatti come potrai notare gli ETF di cui andrò a parlare non sono completamente value e non appartengono solo a questi settori.

I migliori ETF difensivi sono:

- SPDR S&P Global Dividend Aristocrats UCITS ETF (GLDV)

- SPDR S&P US Dividend Aristocrats UCITS ETF (USDV)

- SPDR S&P Euro Dividend Aristocrats UCITS ETF (EUDV)

Fanno parte tutti dello stesso emittente cioè SPDR (Standard & Poor’s Depositary Receipt), il primo investe a livello Globale, il secondo negli USA e il terzo in Europa.

SPDR S&P Global Dividend Aristocrats UCITS ETF (GLDV)

Il primo degli ETF difensivi value investe in titoli azionari che distribuiscono alti dividendi da tutto il Globo.

I 4 paesi più grandi sono:

- 48,14% Stati Uniti

- 9.01% Giappone

- 8,83% Canada

- 6,07% Regno Unito

I 4 settori più grandi sono:

- 25,18% finanziari

- 22,89% utilities

- 13,78% immobili

- 7,30% beni di consumo non ciclici

Informazioni chiave:

- dimensione del fondo – 1044 milioni

- replicazione – fisica (campionamento ottimizzato)

- data di quotazione – 14/05/2013

- utilizzo dei proventi – distribuzione trimestrale

- TER – 0,45% annuo

- dividendo – 3,72%

- numero titoli – 100

- P/E – 11,92

- P/B – 1,31

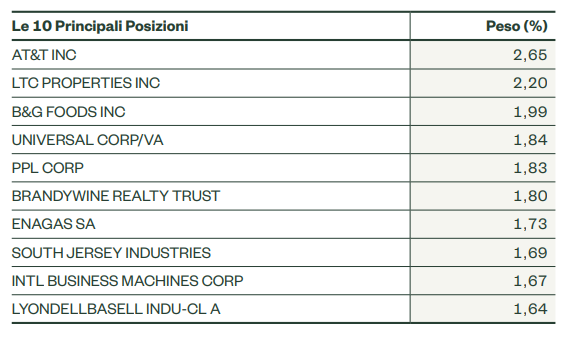

Le prime 10 posizioni in portafoglio detengono circa il 20%.

SPDR S&P US Dividend Aristocrats UCITS ETF (USDV)

Il secondo degli ETF difensivi value investe in titoli azionari che distribuiscono alti dividendi dagli Stati Uniti.

I 4 settori più grandi sono:

- 16,99% finanziari

- 15,72% beni di consumo non ciclici

- 14,94% utilities

- 14,52% industria

Informazioni chiave:

- dimensione del fondo – 3010 milioni

- replicazione – fisica (replica totale)

- data di quotazione – 14/10/2011

- utilizzo dei proventi – distribuzione trimestrale

- TER – 0,35% annuo

- dividendo – 2,21%

- numero titoli – 119

- P/E – 16,96

- P/B – 2,62

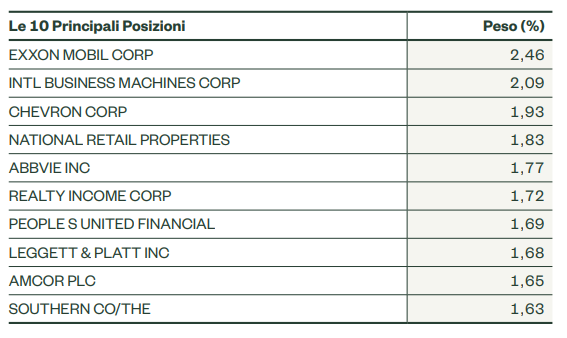

Le prime 10 posizioni in portafoglio detengono circa il 20%.

SPDR S&P Euro Dividend Aristocrats UCITS ETF (EUDV)

Il terzo degli ETF difensivi value investe in titoli azionari che distribuiscono alti dividendi dall’Europa.

I 5 paesi più grandi sono:

- 27,15% Germania

- 20,71% Francia

- 8,53% Belgio

- 6,76% Paesi Bassi

- 6,29% Italia

I 5 settori più grandi sono:

- 20,76% utilities

- 16,81% sanità

- 15,73% industria

- 15,14% materiali

- 15,09% finanza

Informazioni chiave:

- dimensione del fondo – 1313 milioni

- replicazione – fisica (replica totale)

- data di quotazione – 28/02/2012

- utilizzo dei proventi – distribuzione semestrale

- TER – 0,30% annuo

- dividendo – 2,92%

- numero titoli – 40

- P/E – 15,14

- P/B – 1,79

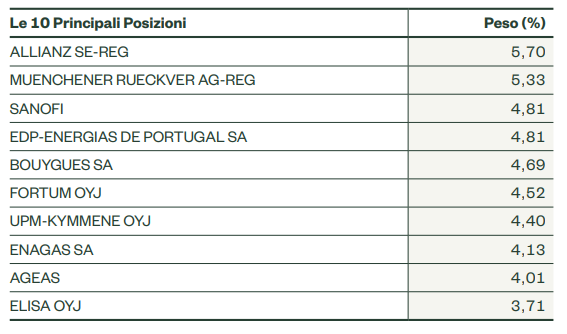

Le prime 10 posizioni in portafoglio detengono circa il 46%.

Qual è il migliore tra gli ETF difensivi?

Non esiste una risposta che vada bene per tutti gli investitori.

La prima riflessione da fare è a livello geografico perché bisogna scegliere se investire a livello globale, con gli USA al 50% e una componente asiatica, oppure negli USA o in Europa.

Tutti gli ETF:

- sono a replica fisica

- sono a distribuzione;

- hanno una buona dimensione superiore al miliardo;

- hanno un buon trascorso di quasi 10 anni.

L’ETF Globale è il più diversificato e presenta il dividendo più generoso pari al 3,72%.

L’ETF USA è quello che presenta i multipli più elevati e infatti, come vedrai, ha ottenuto nell’ultimo decennio la crescita maggiore.

Infine l’ETF Europa è il più difensivo, non presenta titoli growth e il suo paniere è piuttosto ridotto con solo 40 azioni rispetto alle 100 degli altri due.

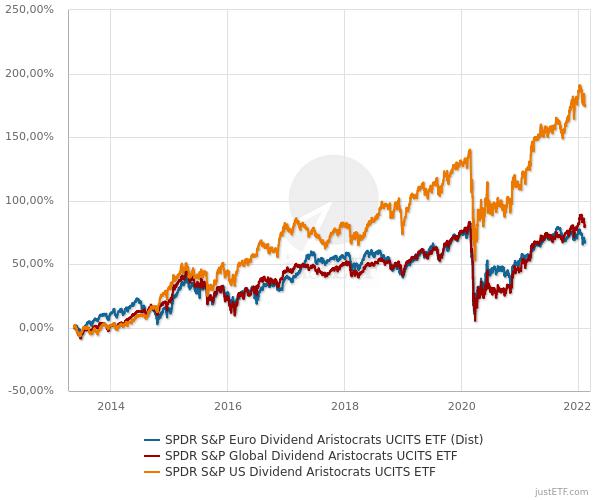

Questo grafico mostra il confronto delle performance degli ETF difensivi dal 2013.

Come preannunciato USDV ha ottenuto il rendimento maggiore a fronte di una volatilità e quindi di un rischio altrettanto alti.

Dopotutto gli Stati Uniti sono stati il paese che ha performato meglio nell’ultimo decennio ma non è detto che questo si ripeta in futuro soprattutto nel breve periodo.

Conviene ancora fare la rotazione da growth a value?

Si perché i tassi di interesse imposti dalle banche centrali quali FED per gli Stati Uniti e BCE per l’Europa devono ancora aumentare.

Gli americani dovrebbero aumentare i tassi da marzo con un programma che prevede 4 aumenti nel corso del 2022 mentre gli europei sono più attendisti e si dovrà aspettare la seconda metà dell’anno prima di vedere dei cambiamenti.

C’è quindi ancora tempo per salvaguardare i tuoi investimenti dall’aumento dei tassi di interesse e dall’inflazione.

Gli ETF difensivi value che abbiamo visto sono ottimi in un periodo storico come quello che stiamo passando e che continuerà per tutto il 2022 e forse anche oltre.

È opportuno valutare uno solo tra questi ETF o al massimo prendere in accoppiata USDV e EUDV per non replicare delle performance che seguiranno similmente lo stesso andamento.

Non è ancora troppo tardi per effettuare una rotazione da growth a value o almeno cercare di aumentare un esposizione più difensiva con gli ETF.

Impara come ottimizzare la tua strategia di investimento grazie ad Aikido Finanziario, il corso di punta di Filippo Angeloni sugli ETF.

23 ore di lezioni 100% replicabili, ma non solo.. scopri di più cliccando qui.

2 risposte

La vostra iniziativa la trovo interessante, però invece di strizzare i cervelli ai corsisti perchè non vi attivate, vista la vostra capacità di analizzare i mercati, di replicare quello che sta facendo Moneyfarm che opera sul versante ETF ormai da molti anni e da quanto si sente dai rumors , dovrebbe essere acquistata da qualche grosso ente finanziario?

Ci stiamo muovendo anche noi in questa direzione grazie alla nostra nuova società di consulenza finanziaria Athena SCF che puoi visitare da questo link: https://athenaconsulenza.it/

Athena SCF opera senza conflitto di interessi e senza applicare la gestione patrimoniale.