Uno dei fattori di rischio di un’ETF è senza dubbio la sua liquidità.

Se non riesci a vendere un ETF, per parecchio tempo, per problemi di liquidità (ETF illiquido), mentre il prezzo dello stesso cala…sicuramente non ne sarai felice, e per te questo rappresenta un rischio.

Con il termine “liquidità” si intende la facilità con cui un’attività finanziaria (obbligazione, azione, divisa, fondo o, appunto, Etf) viene scambiata sul mercato.

Più il mercato è liquido e più sarà facile che il proprio ordine (di acquisto o di vendita):

- venga eseguito in un tempo breve

- e soprattutto al prezzo indicato

Eventi non prevedibili come il Covid o periodi di altissima volatilità hanno evidenziato il pericolo dei crolli intra-day nel livello di liquidità dei titoli scambiati in Borsa, tra cui ci sono anche gli Exchange traded fund.

Durante le fasi più calde, infatti, diversi market makers non sono riusciti a mantenere la liquidità di questi strumenti sempre al livello desiderato. È quindi fondamentale per gli investitori comprendere da cosa dipende la liquidità degli Etf e come gestire le fasi più turbolenti.

In questo articolo dobbiamo però sfatare un mito…

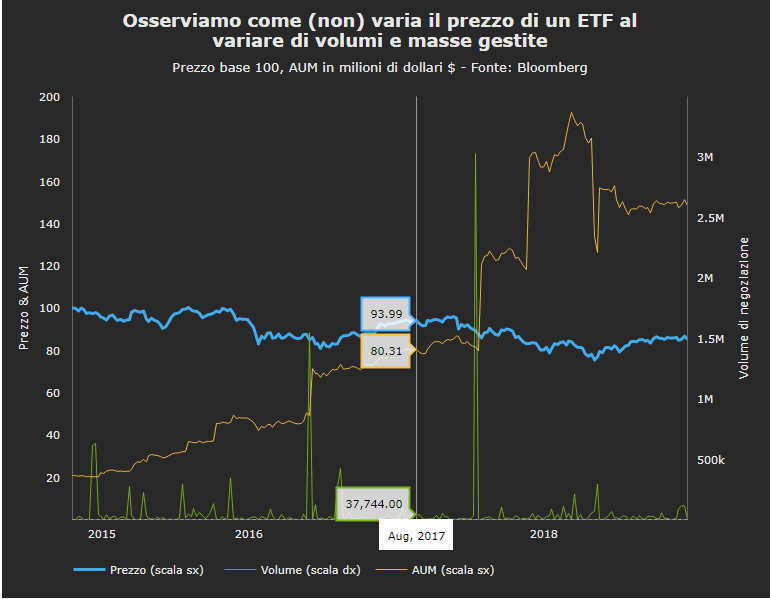

Il volume di negoziazione di un ETF o le masse in gestione (AUM) non è equivalente alla liquidità del prodotto medesimo…

è la liquidità dei titoli sottostanti a dire in maniera preponderante se un determinato etf è liquido o meno.

La liquidità dei titoli sottostanti permette ai market maker di rendere ben liquido l’etf. I market maker infatti hanno svariati obblighi tra cui mantenere lo spread denaro/lettera in un certo range, ed occuparsi di fare da controparte per le varia proposte di acquisto/vendita qualora non si trovasse un compratore/venditore.

N.B. prenditi del tempo per la lettura di questo articolo, non è decisamente facile da digerire.

E’ bene da subito capire che:

- il valore di scambio e le masse in gestione (AUM) raramente influenzano la possibile liquidità sottostante di un ETF

- La liquidità di un ETF può derivare sia dal mercato primario (creazione/riscatto) che dal mercato secondario (borsa) e dai mercati derivati. Per l’investitore è importante il mercato secondario (dei titoli sottostanti) che nel caso etf (dopo lo vedremo) dipende dalla liquidità del mercato che l’etf intende replicare (nel caso di etf a replica fisica)

- il volume di scambio non coincide con la liquidità! (anche se tendenzialmente se vi sono alti volumi di scambio anche la liquidità dell’etf è alta, ma non per forza!)

In tanti pensano che la liquidità di un ETF sia determinata unicamente dai volumi di negoziazione giornaliera, oppure dal totale degli scambi effettuati sul mercato monetario, o dalle masse gestite (AUM= il valore complessivo di mercato delle quote dello strumento)…i volumi contano è vero ma NON bastano a dire se un ETF è liquido o meno.

si può pensare che tanto più un etf è smovimentato in borsa tanto più è facile venderlo sul mercato. Questo è sicuramente vero per azioni ed obbligazioni, ossia titoli con un tetto massimo fisso.

Vi sono N max titoli azionari di questa società in circolazione e N max titoli di obbligazioni. Se molti detentori di azioni vogliono vendere (offerta elevata) ma la domanda di queste azioni è scarsa allora potrebbe essere difficile trovare un compratore, ed il prezzo in questi casi è destinato a calare.

Sempre per le azioni se vi è alta domanda e bassa offerta, è difficile comprare perche mancano i venditori, ed il prezzo è destinato a salire.

Mentre se vi sono alti volumi per azioni ed obbligazioni, è sempre facile fare compravendita, vi è quindi liquidità che permette di non avere problemi con l’acquisto o la vendita o con il prezzo di questi strumenti.

Gli ETF però non hanno un cap, non hanno un tetto massimo. l’offerta di titoli (quote) è potenzialmente illimitata… in base alla domanda, l’offerta di un ETF è libera di aumentare o diminuire il numero di titoli (quote dell’etf) in circolazione.

Questo peculiare meccanismo di creazione e rimborso comporta una maggiore complessità e dinamicità della liquidità degli ETF rispetto a quella dei titoli azionari.

Ciò spiega inoltre perché la liquidità di un ETF è prevalentemente determinata dalla liquidità dei relativi singoli titoli sottostanti, anziché dalle dimensioni del suo patrimonio o dai volumi di contrattazione.

Es. se una grande quantità di quote di un ETF deve essere venduta, ma non si trovano compratori sul mercato secondario, si riduce l’offerta lavorando nel mercato primario (vengono ridotte le quote in circolazione dell’etf, questo si chiama processo di riscatto e distruzione).

Ora cerco di spiegarti il perché, non è un concetto semplicissimo da capire. E’ bene partire da:

- quali sono le fonti di liquidità

- chi sono i partecipanti autorizzati (PA)

- come funziona l’acquisto e la vendita di un ETF, ossia la procedura di creazione e riscatto.

Le fonti di liquidità

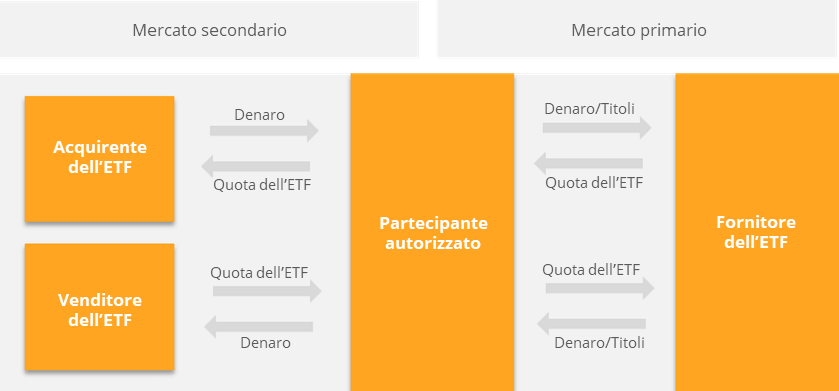

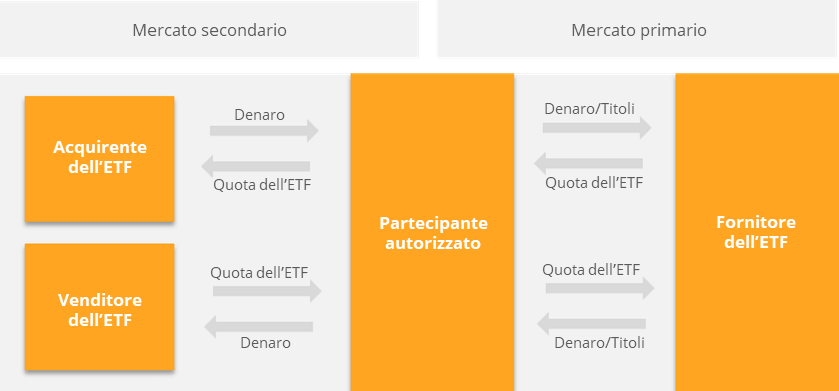

Occorre distinguere due forme distinte di liquidità per gli Etf, quella sul mercato primario e quella sul mercato secondario. Il mercato primario è dove gli Etf nascono (e muoiono 😀 ); al proprio interno gli Authorised participant (AP) creano le quote che poi verranno distribuite dietro corrispettivo di un pagamento o di altri titoli a favore dell’emittente.

Tuttavia, per gli investitori privati quello che conta è la liquidità del mercato secondario (non tanto quello dell’etf che vedi in immagine precedente, ma il vero mercato secondario dei titoli che intende replicare l’etf) .

Ci sono molti fattori da tenere in considerazione nell’analizzare il grado di liquidità sul mercato secondario (dell’etf) : il patrimonio gestito, il volume di scambi, il numero di market maker e lo spread bid-ask. Le prime due informazioni sono piuttosto facili da reperire, per esempio sul sito web dell’emittente o della Borsa su cui l’Etf viene scambiato. Per quanto riguarda il volume di scambi, è sempre meglio prendere in considerazione il volume per controvalore, piuttosto che per numero di contratti, in quanto è una misura può precisa del grado di liquidità. Ad esempio, un Etf che scambia 500 mila quote al giorno per un valore di 0,8 euro ciascuna è molto più liquido di un replicante che scambia un milione di quote a 0,1 euro ciascuna.

Di norma, anche il numero di market maker è indicato sul prospetto informativo o sul sito Internet dell’emittente. È bene ricordare che il market maker è un intermediario finanziario che si impegna a determinare un prezzo di acquisto e di vendita per lo strumento permettendo a tutti gli altri investitori di comprare o vendere a quei prezzi. Il suo ruolo è modificare continuamente i prezzi in base a ciò che accade. Più il numero è elevato, più sarà probabile ottenere uno spread bid-ask molto basso e quindi competitivo. Minore è lo spread, maggiore è la liquidità.

Alcuni operatori operano poi su mercati non regolamentati (in inglese Over the counter – Otc). Di norma, le operazioni Otc sono dominate dai grandi investitori istituzionali, che eseguono scambi di grosse dimensioni. Queste operazioni rappresentano una fonte molto importante di liquidità per il mercato secondario, visto che in media pesano per almeno la metà del volume di trading totale. Inoltre, poichè questi scambi non rientrano nelle statistiche ufficiali previste dalla direttiva Mifid, i volumi di Borsa tendono a sottostimare gli scambi reali.

Quello che però importa davvero (indirettamente) è la liquidità dei titoli o mercati sottostanti che l’etf intende replicare. Poca liquidità nei mercati rende non efficiente al 100% il meccanismo (incentivo) di arbitraggio messo in atto dai Partecipanti autorizzati (che successivamente vedremo)

Partecipanti autorizzati (PA)

I partecipanti autorizzati sono soggetti che hanno il potere di creare e distruggere quote dell’etf su richiesta. (dopo vediamo come e perché).

I partecipanti autorizzati di solito sono grandi istituzioni finanziarie (pensate ai desk di trading di una grande banca d’investimento globale) e market maker che possono operare nei mercati dei capitali in modo conveniente dal punto di vista economico.

Creazione e riscatto ETF

Gli ETF sono fondi aperti, quindi il numero delle quote degli strumenti che li costituiscono possono variare anche giornalmente in base al volume di scambio.

Come puoi notare da questa immagine ogni volta che aumentano i volumi (linea verde), vengono creati o ditrutti nuovi titoli (quote etf), si registra un aumento o una diminuzione delle quote dello strumento e delle masse in gestione (aum linea gialla).

Guarda come il prezzo non viene assolutamente intaccato da questi meccanismi.

Questo dimostra come il volume di scambio di un ETF sia slegato dal concetto di liquidità dello stesso. Altrimenti questo meccanismo doveva avere impatto nel prezzo dello stesso.

Come avviene il processo di creazione

Quanto detto in questa sezione è valido per etf a replica fisica… mentre per quelli a replica sintetica ci sono delle piccole variazioni.

Consideriamo il caso dell’ETF fisico FTSE MIB ETF.

Il partecipante autorizzato (PA) consegna un paniere di quote del FTSE MIB in linea con i pesi dell’indice pubblicati dall’emittente nel documento sulla composizione giornaliera del portafoglio (PCF). Le quote del FTSE MIB sono detenute presso il depositario dell’ETF.

Il partecipante autorizzato riceve in cambio una nuova quota dell’ETF. Questa nuova quota è pari ad un ampio paniere di quote del FTSE MIB ETF. Lo standard è 50.000 quote ma può arrivare anche a 100.000 o scendere a 10.000.

Il partecipante autorizzato è ora libero di vendere queste quote dell’ETF sulla borsa valori, dove possono essere negoziate da investitori istituzionali (quali broker e fondi speculativi) e investitori al dettaglio (ad esempio, me o voi) che desiderano avere un’esposizione al FTSE MIB.

Il partecipante autorizzato trarrà profitto caricando un differenziale/spread, effettuando una gestione intelligente del proprio paniere di titoli e ricorrendo all’arbitraggio (si veda qui sotto).

Lo scambio tra il partecipante autorizzato e l’emittente dell’ETF è noto come mercato primario, mentre le negoziazioni di ETF nella borsa valori sono note come mercato secondario.

Il processo di rimborso opera nello stesso modo, ma in senso inverso. Il partecipante autorizzato acquisterà quote dell’ETF nella borsa valori (in order book o a mercato) finché il valore delle stesse non combacia con la nuova quota (ad esempio 50.000). Queste quote di ETF vengono poi consegnate all’emittente dell’ETF, il quale rimborserà il partecipante autorizzato offrendogli l’equivalente valore monetario dei titoli sottostanti.

Quindi facciamo un po di esempi:

- caso semplice: l’investitore richiede alla sua banca l’acquisto di 50 quote di un etf. se la banca è un market maker si approviggionerà dell’etf in borsa (dalle varie offerte nell’order book per questo strumento) e consegnerà l’etf all’investitore.

- caso complesso: in questo caso il nostro investitore privato vuole comprare 100 quote di ETF dall’intermediario Alfa (che supponiamo essere un market maker), che andrà sul mercato per ricercare le quote desiderate. Tuttavia sono disponibili solo 50 quote, sicché si rende necessario l’intervento di una figura chiave: il “partecipante autorizzato” Gamma, il cui scopo è far sì che il rapporto tra domanda e offerta di ETF sia stabile. Quindi, ad un aumento delle domanda di ETF (i 50 aggiuntivi richiesti da Alfa per l’ordine dell’investitore privato), dovrà essere considerato un aumento dell’offerta: Gamma inoltra la richiesta di emettere nuove quote di ETF alla casa produttrice in cambio di liquidità (o attività) equivalenti al paniere titoli sottostanti da replicare. La casa produttrice di ETF “impacchetta” le quota di ETF desiderati per il partecipante autorizzato che, riconsegnandoli ad Alfa, li farà arrivare all’investitore privato.

Come avviene il processo di riscatto (distruzione)

Il processo di riscatto o distruzione avviene ogni volte che l’investitore (possessore di ETF) intende vendere le sue quote, e non vi sono abbastanza offerte di acquisto nell’order book.

Se l’investitore A vuole vendere 50 quote dell’ETF X, allora il market maker dovrà cercare di rivendere sul mercato le quote di ETF in questione. Se il mercato non vuole comprare queste 50 quote, entra in gioco così il partecipante autorizzato (Gamma), che riconsegna le quote ricevute da Alfa alla casa produttrice in cambio della liquidità (precedentemente offerta) e, contemporaneamente, cancella il quantitativo equivalente delle quote: così facendo è mantenuto l’equilibrio tra domanda e offerta ed il prezzo finale dell’ETF non ne risente.

Arbitraggio sul meccanismo creazione/rimborso

Un etf è un fondo con un paniere di asset al suo interno.

Se il prezzo dell’ETF dovesse calare di più rispetto a ciò che contiene, (può succedere in fasi turbolenti di mercato, successo anche nel periodo COVID) alcuni attori sono incentivati a comprare l’etf cosi da fare profitti per aver comprato a “sconto” le attività ed asset al suo interno.

Ti faccio un esempio semplificato se un ETF costa 100€ perche al suo interno ci sono titoli italiani dal controvalore di 100€, ed in seguito il prezzo dell’etf per molte vendite in orderbook, passa da 100 ad 80, ma il mercato italiano è rimasto fermo, ora chi va ad acquistare l’etf compra con 80 titoli per un controvalore di 100.

Questo è un incentivo al buon funzionamento dell’etf, e si chiama arbitraggio.

Se un ETF si deprezza rispetto ai titoli sottostanti, il partecipante autorizzato (PA) acquisterà quote dell’ETF nel mercato secondario (in order book in borsa) e chiederà il riscatto all’emittente. L’emittente riconsegna i titoli sottostanti e il partecipante autorizzato potrà ora venderli traendo profitto nel mercato azionario, in quanto ora valgono di più rispetto al valore dell’ETF.

Il partecipante autorizzato continuerà ad acquistare quote dell’ETF svalutato e venderà i titoli sopravvalutati finché i prezzi non si eguaglieranno ancora e non ci sarà più opportunità di profitto.

La stessa cosa accade nel caso opposto, quando l’ETF si apprezza rispetto ai titoli sottostanti. Il partecipante autorizzato acquisterà i titoli sottostanti ad un prezzo più basso e li scambierà con l’emittente che gli offre quote dell’ETF. Le quote dell’ETF che sono ora sopravvalutate vengono poi vendute, traendo un profitto di arbitraggio, finché l’offerta e la domanda non riporteranno i prezzi in equilibrio.

Inoltre, dato che solitamente gli ETF hanno diversi partecipanti autorizzati, vi sarà un’intesa tra loro in termini di competizione, al fine di prendere velocemente un fetta dei profitti derivanti dall’arbitraggio. Ciò evita che il singolo partecipante autorizzato possa aprire con un vasto premio o sconto e assicura che la maggior parte degli ETF vengano negoziati ad un prezzo prossimo al valore equo.

Questo meccanismo in fasi di mercato turbolente può essere lento. Proprio per questo gli etf sono strumenti perfetti per chi fa investimenti di medio/lungo periodo, non lo sono invece per chi fa trading intraday.

Nota bene questo meccanismo funziona bene finche è liquido il mercato sottostante, se non è liquido diviene difficile o impossibile fare questo meccanismo di arbitraggio e quindi a quel punto diverrebbe illiquido anche l’etf.

Quindi ciò che conta di più per dire se un etf è liquido o meno è proprio la liquidità dei titoli sottostanti e non altro…

Variante nel caso di etf sintetici

nel caso di ETF sintetici (ossia a replica sintetica)

i partecipanti autorizzati acquistano le nuove quote in denaro. Sarà poi l’emittente ad acquistare i titoli richiesti e modificherà il contratto di swap offrendo il rendimento dell’etf.

Consigli pratici

Quando si valuta la liquidità degli ETF è importante guardare oltre i volumi di contrattazione e gli altri indicatori più comuni. Di seguito sono riportati alcuni suggerimenti su cosa “fare” e su cosa “non fare” quando si esamina la liquidità degli ETF.

- Non utilizzare come indicatori i volumi di contrattazione o le dimensioni del fondo. Il fraintendimento più comune riguardo agli ETF è forse quello di considerare difficile o costosa la negoziazione di ETF con volumi giornalieri di contrattazione bassi o con patrimoni gestiti di dimensioni ridotte, ma questo non trova riscontro nella realtà. Grazie al meccanismo di creazione e rimborso degli ETF, gli ETF con volumi di contrattazione generalmente contenuti o ridotti sono in grado di assorbire grandi ordini di acquisto o vendita pur continuando a essere scambiati a prezzi che sono di norma prossimi al valore patrimoniale netto dei relativi titoli sottostanti.

- Esaminare la liquidità totale degli ETF nei mercati secondario e primario. Poiché i market maker – che mantengono un flusso bidirezionale costante di ordini di ETF e che rappresentano un input fondamentale per lo scambio dei portafogli ordini – di norma mostrano solo una piccola parte del volume che intendono scambiare, è possibile che gli investitori scoprano che la liquidità effettiva del mercato secondario è di gran lunga superiore rispetto a quanto suggerito dagli indicatori a schermo. Gli investitori che eseguono grosse transazioni di ETF possono inoltre sfruttare la liquidità del mercato primario collaborando con un authorized participant per creare o rimborsare quote di ETF direttamente con la società emittente.

- Utilizzare gli ordini con limite di prezzo come tipo di ordine predefinito per la contrattazione di ETF. Un ordine con limite di prezzo – un ordine di acquisto o di vendita di un determinato numero di azioni a un prezzo fissato o più vantaggioso – offre agli investitori un certo controllo sul prezzo di esecuzione di un’operazione ETF. Allo stesso tempo, è possibile che un ordine di mercato – un ordine di acquisto o vendita immediato al miglior prezzo attualmente offerto – venga eseguito a un prezzo di gran lunga superiore (o inferiore) rispetto a quello previsto in quanto l’ordine viene trasferito attraverso ordini permanenti sul portafoglio ordini.

- Prendere in considerazione l’orario di esecuzione delle transazioni di ETF. Di norma, la scelta di orari di contrattazione durante i quali i market maker e gli altri investitori istituzionali hanno difficoltà ad assicurare la copertura dei titoli sottostanti agli ETF comporta il rischio di un allargamento dei differenziali e di una minore efficienza delle operazioni. Tale situazione in genere si verifica poco prima dell’apertura o della chiusura dei mercati europei. Gli ETF di diritto europeo che investono anche in altri mercati fuori dell’Europa sono soggetti a ulteriori considerazioni sulla liquidità in quanto le borse valori nelle quali vengono negoziati i titoli sottostanti potrebbero essere chiuse mentre proseguono gli scambi in quelle europee. Durante questo intervallo di tempo, i titoli sottostanti sono meno liquidi, il che può ancora una volta determinare l’allargamento degli spread denaro-lettera.

- Lavorare con il proprio emittente di ETF, in particolare quando si effettuano ordini considerevoli. Non si deve agire autonomamente. Gran parte dei fornitori dispone di operatori per i mercati di capitale il cui scopo è lavorare con gestori di portafoglio, authorized participant (AP), market maker e borse valori per contribuire a valutare la vera liquidità degli ETF e assistere gli investitori con un’efficiente esecuzione delle transazioni.

Una risposta

MAI TROVATO UNA SPIEGAZIONE COSI’ IMPECCABILE…!!!