Anche quest’anno è uscita la lettera di Warren Buffett agli azionisti di Berkshire.

Questa è una tradizione che Warren porta avanti dal 1965, ed è anche uno dei momenti più attesi dagli analisti ed investitori di tutto il mondo.

Puoi trovare una collezione delle lettere qui

Ti consiglio vivamente di leggere queste lettere, perché al suo interno sono dispersi preziosissimi consigli.

Delle vere perle di saggezza e massime finanziarie.

Purtroppo ho iniziato a notare che negli anni la lunghezza delle lettere tende sempre di più ad accorciarsi, ma fortunatamente si trovano ancora saggi consigli finanziari.

Dopo essermi letto la lettera per ben 3 volte, (ho deciso di micro-analizzarla 😀 ) voglio sintetizzare qui i consigli che ho trovato al suo interno.

Non avere paura della volatilità

La volatilità non è un difetto ma una caratteristica e dobbiamo utilizzarla a nostro vantaggio.

Questa è una delle massime di Buffett e del libro l’investitore intelligente.

Da due anni a questa parte la stessa è diventata ancora più importante per Warren.

Lo spiega nella parte iniziale della lettera.

Dato alcuni cambiamenti nei principi contabili in America (GAAP), gli utili per Berkshire Hathaway sono diventati estremamente volatili. Si parla di miliardi in volatilità non di noccioline.

Ogni Quarter (trimestre) la Berkshire deve mettere in bilancio le variazioni positive o negative ottenute con i suoi investimenti, e li deve considerare utili o perdite di esercizio.

“Berkshire earned $81.4 billion in 2019 according to generally accepted accounting principles (commonly called “GAAP”). The components of that figure are $24 billion of operating earnings, $3.7 billion of realized capital gains and a $53.7 billion gain from an increase in the amount of net unrealized capital gains that exist in the stocks we hold. Each of those components of earnings is stated on an after-tax basis. That $53.7 billion gain requires comment. It resulted from a new GAAP rule, imposed in 2018, that requires a company holding equity securities to include in earnings the net change in the unrealized gains and losses of those securities. As we stated in last year’s letter, neither Charlie Munger, my partner in managing Berkshire, nor I agree with that rule. The adoption of the rule by the accounting profession, in fact, was a monumental shift in its own thinking. Before 2018, GAAP insisted – with an exception for companies whose business was to trade securities – that unrealized gains within a portfolio of stocks were never to be included in earnings and unrealized losses were to be included only if they were deemed “other than temporary.” Now, Berkshire must enshrine in each quarter’s bottom line – a key item of news for many investors, analysts and commentators – every up and down movement of the stocks it owns, however capricious those fluctuations may be. Berkshire’s 2018 and 2019 years glaringly illustrate the argument we have with the new rule. In 2018, a down year for the stock market, our net unrealized gains decreased by $20.6 billion, and we therefore reported GAAP earnings of only $4 billion. In 2019, rising stock prices increased net unrealized gains by the aforementioned $53.7 billion, pushing GAAP earnings to the $81.4 billion reported at the beginning of this letter. Those market gyrations led to a crazy 1,900% increase in GAAP earnings! “

Per farti un idea nel 2018, l’utile è stato di 4 miliardi (con un decremento dei unrealized gains di 20 miliardi).

Nel 2019 l’utile è stato di 81.4 miliardi (con un incremento dei unrealized gains di di 53 miliardi).

Prestando attenzione solo ai risultati uno potrebbe pensare “cavolo vi è un aumento degli utili del 1900%.”

In realtà, gli utili di Berkshire sono cresciuti leggermente dal 2018 al 2019, le fluttuazione nei prezzi dei titoli ha fatto la differenza. E’ lo stesso Buffett ha specificarlo nella lettera.

Rimaniamo concentrati nel lungo periodo e non diamo troppa importanza alla volatilità

Warren Buffett non parla di Corona virus e non ha paura dei risvolti del corona virus sul mercato

Devo ammettere che me lo aspettavo da uno come lui. Se conosci bene Warren questa era una cosa scontata. Ma non è scontata agli altri operatori del mercato già tutti in panico per la situazione del corona virus.

Warren non lo ritiene un fattore da considerare minimamente per i vostri investimenti ne per i suoi.

Proprio per questo nella sua lettera di 13 pagine non vi è nessun accenno al corona virus, niente di niente.

Nella storia ci sono stati diversi casi dove alcune malattie hanno ucciso milioni di persone, anche % sostanziose (sempre sotto il 5% però) della popolazione mondiale. Nonostante questo in passato i mercati non hanno dato troppo importanza a queste malattie ed hanno performato bene.

Molte volte i mass media si nutrono delle nostre paure, a volte generano panico eccessivo. Non lasciamo che queste notizie distruggano le nostre strategie di investimento.

Meglio reinvestire i dividendi

Il capitoletto “the power of retained Earnings” è tutto dedicato a questo punto.

Questo è un punto fondamentale della strategia di warren buffett, lo stesso non sarebbe cosi ricco se non avesse reinvestito i dividendi di volta in volta. Reinvestire i dividendi ti permette di utilizzare a pieno regime la magia dell’interesse composto.

Berkshire Hathaway non ha mai pagato un dividendo da quando è in vita ed il motivo è scontato; meglio re-investire i soldi in attività che possono generare ancora più capitale.

Per tutti gli investitori che non sono in cerca di fonti di reddito, è meglio utilizzare ETF ad accumulo, proprio per non ricevere dividendi e vederseli tassati al 26% ed è bene prediligere società con basso payout in dividendi.

E’ meglio lasciare i soldi reinvestiti in azienda, le aziende sono capaci di utilizzare questi soldi per ricercare o per creare un rendimento di gran lunga superiore al dividendo.

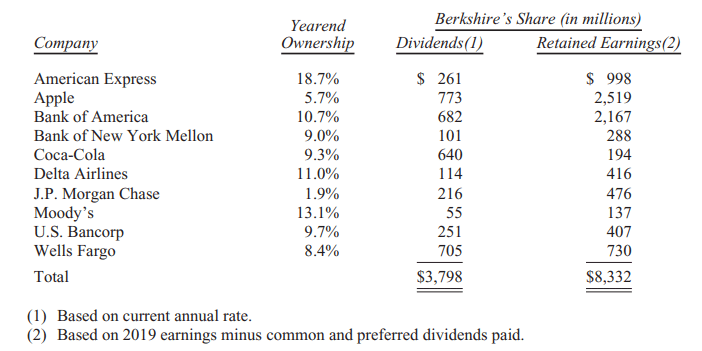

Nella lettera viene illustrata la % di utili che spetterebbero a Berkshire in base alle società in cui ha investito.

Ad esempio, Berkshire Hathaway ha il 10.7% di Bank of America, ed ha ricevuto in dividendi 682 milioni di dollari.

Questa società ha trattenuto 2167 milioni di dollari che spetterebbero alla Berkshire, per reinvestirli nel proprio business o per ricomprare le sue stesse azioni.

Ti spiego cosa significa questo per Berkshire… Più cash in futuro… Lungo periodo, reinvestire i dividendi.

Questa tecnica viene utilizzata da Warren non solo per le aziende quotate ma anche per quelle che detiene al 100% o quasi (99% in alcuni casi)

Ad esempio, Berkshire Hathaway Energy trattiene il 100% dei suoi utili per reinvestirli in progetti nel settore dove opera cioè nel settore energetico.

Nella lettera è dedicato un singolo capitolo solo a questa società.

Le azioni faranno ancora bene in futuro se…

Il “versetto” in questione in inglese…

“Forecasting interest rates has never been our game, and Charlie and I have no idea what rates will average over the next year, or ten or thirty years. Our perhaps jaundiced view is that the pundits who opine on these subjects reveal, by that very behavior, far more about themselves than they reveal about the future. What we can say is that if something close to current rates should prevail over the coming decades and if corporate tax rates also remain near the low level businesses now enjoy, it is almost certain that equities will over time perform far better than long-term, fixed-rate debt instruments. That rosy prediction comes with a warning: Anything can happen to stock prices tomorrow. Occasionally, there will be major drops in the market, perhaps of 50% magnitude or even greater. But the combination of The American Tailwind, about which I wrote last year, and the compounding wonders described by Mr. Smith, will make equities the much better long-term choice for the individual who does not use borrowed money and who can control his or her emotions. Others? Beware! “

Questo è un passaggio che non mi aspettavo per nulla.

Solitamente Il mago di Omaha non si sbilancia mai. Questa volta però ha detto la sua 😀 , inserendo però molte condizioni.

“ Se qualcosa di simile ai tassi di interessi attuali dovesse prevalere nei prossimi decenni e se anche le aliquote dell’imposta sulle società saranno simili a quelle di oggi, è quasi certo che le azioni nel lungo periodo avranno una performance di gran lunga migliore rispetto alle obbligazioni.Questa rosea previsione è accompagnata da un avvertimento: Domani può succedere di tutto ai prezzi delle azioni. Occasionalmente, ci saranno grandi cali nel mercato, forse del 50% o anche più grandi.Ma la combinazione dell vantaggio americano, di cui ho scritto l’anno scorso, e l’interesse composto rendono le azioni la scelta a lungo termine migliore per l’individuo che non utilizza denaro preso in prestito e che può controllare le sue emozioni. Per gli altri? Attenzione!”

Le azioni possono fare bene ma sei capace di controllare le tue emozioni?

Occhio alla successione

Nel capitoletto che chiama “the road Ahead“, Warren rassicura gli investitori di Berkshire Hateway. Warren ha 90 anni oramai, ha avuto sempre una strategia da vivo ed ora (che la sua fine si sta avvicinando 😀 ) ha anche una strategia per quando non ci sarà più.

“Charlie and I long ago entered the urgent zone. That’s not exactly great news for us. But Berkshire shareholders need not worry: Your company is 100% prepared for our departure…. Today, my will specifically directs its executors – as well as the trustees who will succeed them in administering my estate after the will is closed – not to sell any Berkshire shares. My will also absolves both the executors and the trustees from liability for maintaining what obviously will be an extreme concentration of assets. The will goes on to instruct the executors – and, in time, the trustees – to each year convert a portion of my A shares into B shares and then distribute the Bs to various foundations. Those foundations will be required to deploy their grants promptly. In all, I estimate that it will take 12 to 15 years for the entirety of the Berkshire shares I hold at my death to move into the market. “

Specifica in sostanza come verranno gestite le sue azioni, in fase di successione in base a quanto ha indicato nel suo testamento. Non ci sarà un sell-off da panico ma verranno “switchate” da share A a share B, per poi essere intestate a varie fondazioni, è un processo che richiederà 12-15 anni.

Sembra quasi voler proteggere chiunque abbia investito con lui negli anni.

Questa è una cosa molto bella, non solo warren ha avuto sempre un piano ed una strategia di lungo termine per fare cash negli anni; ma ora ha ideato una strategia per proteggere non solo i suoi cari ma anche chi ha investito con lui.

Dovremmo prendere spunto da questo, siamo a volte troppo impegnati ad investire per guadagnare, dovremmo iniziare ad ideare una strategia “eventuale” per i nostri cari o per filantropia nel caso venissimo a mancare.

Conta che ciò che ha stabilito Warren non era dovuto, non è nemmeno per i suoi cari, ma per i suoi investitori.

board of direction

Questo in realtà non è un vero e proprio consiglio ma delle considerazioni sul management. Se conosci Warren sai che il management è uno dei fattori importantissimi per le scelte di investimento.

Ci sono ancora troppe poche donne ai piani alti. Gli stipendi sono ancora troppo alti.

I membri dei piani alti anche inefficienti, non vengono quasi mai licenziati. Solo se questi superano i 70 anni di età vengono allontanati dalla società.

“Tuttavia, mi sento meglio quando i direttori delle nostre società in portafoglio hanno avuto l’esperienza di acquistare azioni

con i loro risparmi, piuttosto che essere stati semplicemente destinatari di sovvenzioni.“

Meglio un manager che compra a proprie spese i titoli della società che gestisce piuttosto che un manager a cui vengono date quasi a gratis i titoli societari. Se ci sono di mezzo i suoi soldi lo stesso è portato a fare meglio.