Gli investimenti per i giovani sono un taboo.

La scadente educazione finanziaria in Italia che viene insegnata a scuola non permette ai giovani di interessarsi al futuro dei loro soldi.

Studiare storia, geografia, scienze è importante questo non lo nego ma nella vita di tutti i giorni difficilmente ti servirà sapere il nome di un monte o la data di una guerra.

Molto più utile è sapere una volta arrivato il primo stipendio o la mancia dei genitori dove far finire questi soldi e magari cercare di non spenderli tutti o limitarti a risparmiarli.

Questo articolo è rivolto a:

- coloro che fanno parte della generazione Z (1995-2010);

- i genitori dei figli della cosiddetta generazione Alpha (2011-2022).

Per non perderci in chiacchere non ti riempirò di dati sul fatto che l’Italia è tra i peggiori paesi europei a livello di istruzione finanziaria perché, se stai continuando a leggere, sai anche tu che è così.

Purtroppo è dura doverlo ammettere ma la maggior parte dei soldi destinati ai tuoi figli o i tuoi stessi soldi sarà ferma sui conti correnti, investita in modo inefficiente in conti deposito, fondi bancari o in posta.

Sono molto critico a riguardo ma lo faccio per il tuo bene.

Se hai un figlio inizia fin da subito ad investire la parte dei soldi destinata al suo futuro e che la maggior parte dei genitori risparmierebbe solamente.

Se sei un adolescente chiedi ai tuoi genitori di investirli al posto tuo finché non puoi farlo in autonomia.

Infine se sei già maggiorenne ti spingo vivamente ad iniziare di investire, non ti fermerà di certo una piattaforma online dopo tutte le ore che passi dietro al telefono e al pc, vedila come un gioco che ti cambierà la vita.

[toc]

Investimenti per giovani: istruzioni per l’uso

Il punto di partenza per iniziare ad investire è la formazione.

Ho creato appositamente due guide per neofiti che ti spiegano in maniera semplificata come iniziare ad investire.

Salvati la guida per gli investimenti tradizionali e la guida per gli investimenti in criptovalute.

Comincia a prendere confidenza con i termini più utilizzati come azioni, obbligazioni, ETF, crypto, inflazione,…

Se però non hai voglia ti capisco, ti spiegherò quindi le uniche 2 parole che devi conoscere nella tua situazione:

- accumulazione

- diversificazione

Questi sono la base degli investimenti per giovani.

Perché creare un portafoglio ad accumulazione?

La risposta è molto semplice, hai un orizzonte temporale molto lungo.

Se hai un’età inferiore ai 35 anni l’unico tuo obiettivo è quello di accumulare più soldi possibili.

Come fare?

Attraverso la potenza dell’interesse composto.

Molti strumenti finanziari come azioni ed obbligazioni erogano periodicamente un interesse sottoforma di dividendi e cedole.

I fondi azionari o obbligazionari a loro volta possono accumulare o distribuire tali proventi.

La tua scelta deve ricadere esclusivamente sui fondi passivi (ETF) ad accumulazione che sfruttano l’interesse composto reinvestendo all’interno di esso gli interessi.

Ti faccio un esempio.

Confrontiamo gli ETF che replicano l’indice MSCI World contenente le società dei 23 paesi più sviluppati al mondo.

L’ETF in verde è ad accumulazione.

L’ETF in blu è a distribuzione.

Il primo dal 2010 ha guadagnato il 341% mentre il secondo il 246%.

Se avessi investito 10.000 nel 2010 nell’ETF a distribuzione avresti lasciato sul piatto 9.500 euro, circa un quarto del profitto totale.

E parlo di un orizzonte temporale ridotto, pari solo a circa 12 anni.

L’interesse composto infatti produce gli effetti più devastanti mano a mano si va avanti con il tempo.

Con 20/30 anni l’effetto sarebbe di gran lunga maggiore.

Perché creare un portafoglio diversificato?

In una situazione di instabilità come quella attuale, che ci accompagnerà almeno per i prossimi due anni, è opportuno ponderare i propri investimenti.

Per fortuna ci viene in aiuto la diversificazione che ti permette di investire con anche un singolo strumento sull’intero pianeta.

Con un unico ETF azionario hai la possibilità di investire nei paesi sviluppati, nei paesi emergenti ed anche in entrambi.

Potrai investire su più di 1400 società al suo interno differenti per settore e per paese.

Sarai in grado di limitare di molto il rischio specifico di un determinato paese (Italia, Cina, USA,…) o di un determinato reparto lavorativo (sanitario, informatico, finanziario,…).

Il comparto azionario non copre però tutte le asset class disponibili sul mercato infatti troviamo ancora scoperte le obbligazioni, le materie prime e le criptovalute.

Le materie prime indirettamente vengono comunque incluse nelle azioni perché alcune società presenti nell’ETF lavorano nel settore estrattivo e produttivo per esempio dei metalli preziosi come l’oro e l’argento oppure lavorano nel settore agricolo.

Rimangono quindi fuori obbligazioni e criptovalute.

Le obbligazioni con un orizzonte temporale superiore ai 10 anni e un profilo di rischio alto, dato dalla giovane età, possono anche essere escluse.

Se invece vuoi comunque averle in portafoglio ti farò vedere nel prossimo paragrafo come acquistarle usando sempre un unico strumento.

Infine le criptovalute che diventeranno imprescindibili soprattutto in futuro quindi meglio cominciare ora ad accumularle.

Se la parola criptovaluta ti spaventa non devi preoccuparti perché ciò di cui hai bisogno, almeno per il momento, è solo Bitcoin.

Come creare un portafoglio per i giovani

Eccoci arrivati al punto cruciale, cosa comprare?

Ovviamente queste che proporrò sono solamente delle idee di investimento che vogliono farti capire come muoversi in modo semplice nel mondo finanziario.

Il miglior modo di creare un portafoglio per un figlio o per un ragazzo giovane, già indipendente delle proprie finanze, è quello di partire con un piano di accumulo di capitale, il famoso PAC.

Grazie al PAC effettuerai degli acquisti scaglionati nel corso del tempo basta che definisci la somma da versare e la periodicità.

Avendo un orizzonte molto lungo è possibile effettuare anche degli acquisti trimestrali oppure, se il tuo broker online lo consente, puoi anche impostare un PAC automatico mensile.

Se si decide di investire 100€ al mese vuol dire che con un PAC mensile verserai 100€ mentre con un PAC trimestrale verserai 300€.

L’importante è tenere d’occhio i costi di commissione, nella guida di cui ti parlavo prima ho inserito delle piattaforme valide con costi bassi che hanno anche la funzione di automazione.

Portafoglio solo azionario

Un portafoglio solo azionario può essere creato con l’acquisto di un singolo ETF.

Gli ETF in questione possono essere:

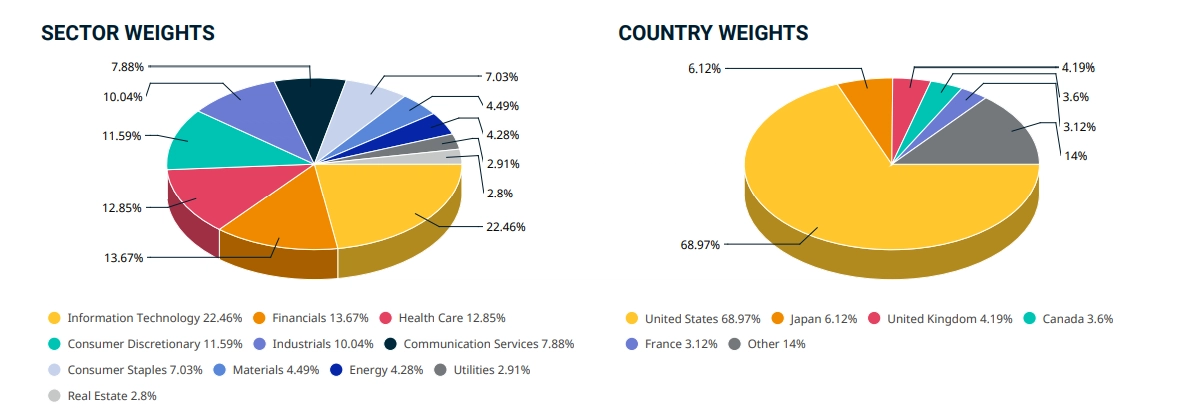

1) iShares Core MSCI World UCITS ETF USD Acc (IE00B4L5Y983) – SWDA

L’indice MSCI World replica i titoli azionari di 23 paesi sviluppati di tutto il mondo.

In questo modo andrai a comprare quasi 1500 azioni assicurando un ottima diversificazione ed esponendoti prevalentemente agli Stati Uniti per un 65%.

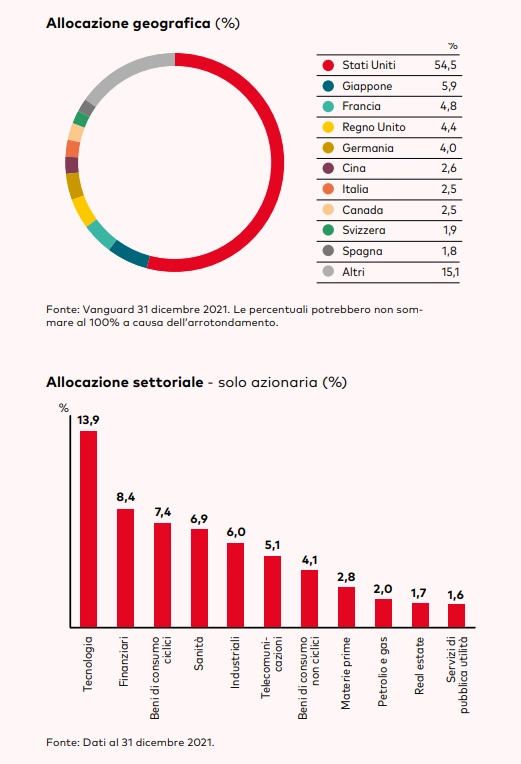

2) Vanguard FTSE All-World UCITS ETF (USD) Accumulating (IE00BK5BQT80) – VWCE

L’indice FTSE All-World replica i titoli azionari dei paesi sviluppati ed emergenti di tutto il mondo.

Questa volta andrai a comprare quasi 1400 azioni per diversificare anche nei paesi emergenti come la Cina, l’India e la Corea del Sud e sarai sempre esposto agli Stati Uniti per un 56%.

3) La terza alternativa è più complessa in quanto ti obbliga a comprare due ETF, uno sui paesi sviluppati (MSCI World) e uno sui paesi emergenti (MSCI Emerging Markets).

L’ETF in questione potrebbe essere iShares Core MSCI Emerging Markets IMI UCITS ETF Acc (IE00BKM4GZ66) – EIMI.

L’indice MSCI Emerging Markets Investable Market (IMI) replica i titoli azionari dei mercati emergenti di tutto il mondo.

Il paese in cui si espone di più è la Cina con il 27% (un anno fa era più del 50%).

In questo caso è possibile valutare un portafoglio 70% MSCI World e un 30% MSCI EM.

Portafoglio azionario ed obbligazionario

Se la tua propensione al rischio è più bassa puoi costruire un investimento per i giovani sia azionario che obbligazionario.

In tuo aiuto puoi trovare gli ETF di Vanguard che prendono il nome di Lifestrategy.

I Lifestrategy hanno una componente azionaria e obbligazionaria differente:

- 80% azioni e 20% obbligazioni

- 60% azioni e 40% obbligazioni

- 40% azioni e 60% obbligazioni

- 20% azioni e 80% obbligazioni

Tutte queste 4 formule esistono con il metodo ad accumulazione.

Con un orizzonte temporale medio/lungo è opportuno valutare un investimento più aggressivo e quindi optare per la formula 80/20 o 60/40.

L’ISIN dell’ETF 80/20 è IE00BMVB5R75 (VNGA80).

L’ISIN dell’ETF 60/40 è IE00BMVB5P51 (VNGA60).

Entrambi hanno un costo di gestione annuo dello 0,25% e sono a replica fisica quindi le azioni e le obbligazioni sono comprate direttamente dall’emittente garantendoti maggiore sicurezza.

Portafoglio crypto

Il portafoglio crypto per semplicità è meglio considerarlo separatamente da quello azionario e obbligazionario.

Come detto precedentemente ci focalizzeremo solo su Bitcoin.

Gli investimenti in crypto per i figli sono opportuni se detenuti in un hardware wallet.

Un hardware wallet tipo il nuovo Ledger Nano S Plus ti permette di possedere realmente Bitcoin o altre criptovalute.

Un’idea valida è quella di accumulare Bitcoin su un exchange come Binance che ti permette anche di effettuare un PAC automatico a commissioni irrisorie (eccoti il tutorial).

Nel momento che hai accumulato un certo quantitativo di Bitcoin puoi effettuare una transazione verso il tuo Ledger per rendere BTC tuo al 100%.

Un’alternativa più smart è l’app Relai.

Relai ti permette di comprare Bitcoin senza KYC per importi uguali o inferiori a 900€.

I Bitcoin acquistati possono essere detenuti sul wallet interno oppure trasferimenti direttamente su un address esterno come quello del tuo Ledger.

Assicurazioni

Un tema molto spesso non considerato è quello delle assicurazioni.

Questo paragrafo è rivolto solo ai genitori che hanno una famiglia con figli e devono prendersi cura del loro futuro.

L’assicurazione di cui parlo è l’assicurazione sulla vita temporanea caso morte (TCM).

Questo tipo di assicurazione è “obbligatoria” per una madre o un padre che ha dei figli, ne basta una per nucleo famigliare da intestare a chi porta il reddito più alto in famiglia.

La TCM è calcolata tenendo conto di alcuni fattori come:

- età dell’assicurato.

- durata contrattuale.

- importo del massimale che si intende garantire ai beneficiari.

- status di fumatore o meno.

- stato di salute (patologici, ricoveri, infortuni).

- attività lavorativa e sport praticato.

Questi dati incidono per la quota determinata che sarà destinata a garantire il capitale caso morte.

Solo a titolo esemplificativo, un premio mensile per avere un’idea può essere all’incirca di 30-60 euro.

Per una cifra modesta è possibile garantire in caso di decesso un buon stile di vita ai propri figli.

Investimenti per giovani: alcuni problemi

Gli investimenti per i giovani, parlo dei minorenni, hanno alcuni problemi di realizzazione.

Un dossier titoli o un broker online non possono essere intestati ad un minore e non è nemmeno possibile cointestare un conto tra genitori e figli.

L’unico modo è quindi quello di aprire un conto a parte intestato a nome del genitore o di operare dal proprio conto con un portafoglio separato.

Al compimento della maggiore età si è purtroppo costretti a vendere l’intero portafoglio con tutte le imposte sul capital gain e trasferire il capitale maturato sottoforma di liquidità.

Una pratica davvero sconveniente che però purtroppo non trova soluzione almeno per gli ETF.

Lato crypto invece non c’è alcun problema.

L’hardware wallet non è nominativo quindi basta consegnarlo fisicamente con le parole chiavi di recupero dei fondi.

Anche per le assicurazioni il problema non si pone perché ovviamente la polizza è intestata al genitore.

Investimenti per giovani: quando iniziare

Quando iniziare a creare un portafoglio di investimento per i giovani?

La risposta è molto semplice, subito.

Come genitore o come ragazzo maggiorenne avendo davanti un orizzonte temporale così lungo non devi preoccuparti delle oscillazioni di mercato a breve termine.

Inizia già da oggi ad informarti su quali sono le piattaforme più adatte per cominciare a creare il portafoglio di investimento per te o per tuo figlio.

Se trovi delle difficoltà non esitare a contattarci, ti aiuteremo a realizzare il tuo futuro.

Azioni, obbligazioni, crypto e assicurazioni sono i capisaldi per entrare nel mondo degli investimenti per giovani.

Con massimo 3 strumenti finanziari in portafoglio ti garantisci la protezione dei tuoi soldi dall’inflazione e dall’aumento dei tassi di interesse e vedrai nel medio/lungo termine incrementare il tuo capitale.

Non tenere fermi i soldi sul conto corrente, inesorabilmente perderanno di valore.

Contattaci per ricevere tutta l’assistenza di cui hai bisogno.