In questo articolo parleremo del premio delle opzioni e delle sue componenti, ossia valore intrinseco e valore temporale.

Se sei nuovo nel mondo delle opzioni, prima di proseguire con la lettura ti consiglio di partire da qui per poi passare al concetto di ITM ATM ed OTM

[toc]

Il premio delle opzioni

Il premio è il costo (prezzo) di un’opzione.

Per farti un’idea il premio delle opzioni è ciò che troviamo nell’order book e quindi in ASK e BID.

Il premio è quindi il prezzo di un’opzione ed esprime quanto costa acquistare un’opzione con una determinata scadenza e con un determinato strike price.

Se voglio acquistare un’opzione a prezzo di mercato mi rifarò alla casella ASK (in questo caso sono io che pago il premio), se voglio invece vendere un’opzione a prezzo di mercato mi rifarò alla casella BID (in questo caso sono io che incasso il premio)

Il premio delle opzioni è pagato dall’acquirente ed incassato dal venditore.

Quindi l’acquirente dell’opzione, ossia chi va long (chi effettua un buy) sulla CALL oppure sulla PUT è tenuto a pagare il premio.

Il venditore dell’opzione, ossia chi va short (chi effettua un sell) sulla CALL oppure sulla PUT è colui che incassa (riceve) il premio pagato dall’acquirente.

Questo è anche quello che accade nella vita di tutti i giorni, gli acquirenti pagano un prodotto/servizio ed il venditore incassa il pagamento dell’acquirente fornendo al tempo stesso quel prodotto/servizio all’acquirente.

Ad esempio se acquisti un panino da McDonald’s, ovviamente da acquirente sei tenuto a pagarlo. Il venditore in questo caso McDonald’s incasserà il tuo pagamento. E’ quindi una normale compravendita.

Anche nelle opzioni è cosi, il prezzo delle opzioni (ossia quando costa una determinata opzione) si chiama premio.

E ripetiamolo, il premio è pagato dall’acquirente dell’opzione ed incassato dal venditore dell’opzione.

L’acquirente paga quindi un premio per “assicurarsi”.

L’acquirente pagando, si assicura la facoltà (diritto) di comprare nel caso delle call (o vendere nel caso delle put) il sottostante ad un prezzo determinato, alla data di scadenza oppure entro la data di scadenza (dipende se stiamo parlando di opzioni europee od americane).

Come abbiamo detto il premio pagato dall’acquirente viene incassato dal venditore dell’opzione.

Chi incassa il premio è quindi chi vende l’opzione (che in gergo è chiamato anche Writer), è in altre parole il venditore dell’opzione.

Il venditore funge da assicuratore. E’ quindi una sorta di compagnia assicurativa che incassa il premio (non a caso si chiama così) per assicurare un soggetto.

Effettua quindi un’attività speculare all’acquirente della call.

Tipologie di premi

Il premio può essere:

- a pronti: quando viene pagato o incassato alla stipula del contratto (e nella maggior parte dei casi è cosi)

- a termine: ossia a scadenza dell’opzione.

Option Pricing

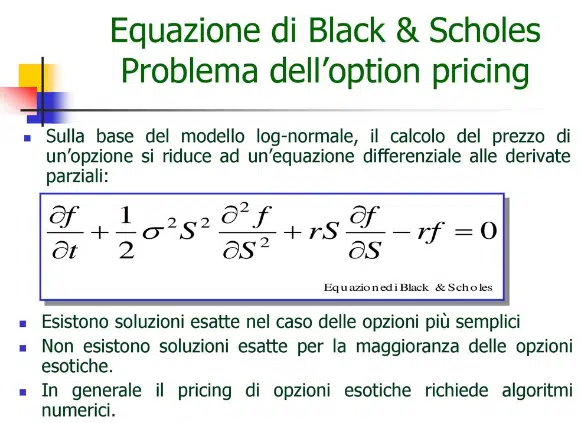

Questa formula (Black & Scholes) esprime il valore ideale dell’opzione prima della scadenza.

Un’opzione prima della sua scadenza ha un valore diverso da quello che assumerà alla data finale stabilità.

Da questa formula tramite derivate parziali si ottengono tutti i fattori che influenzano il prezzo dell’opzione, e si ottengono in sostanza tutte le greche che vedremo successivamente.

Quello che interessa a noi per ora è sapere che il valore di un’opzione è dato dalla somma di due elementi

Premio = valore intrinseco + valore temporale

Valore intrinseco

Il valore intrinseco nel caso delle CALL è la differenza tra il prezzo di mercato del sottostante ed il prezzo di esercizio dell’opzione (strike price)

quindi nel caso delle call il valore intrinseco è = prezzo di mercato del sottostante – strike price

facciamo un’esempio: se lo strike price di una call è 8000 ed il prezzo del sottostante è 20.000 allora il valore intrinseco di quella determinata opzione è di 12.000.

L’opzione con valore intrinseco è sempre ITM.

L’acquirente dell’opzione quindi ha convenienza matematica ad esercitare (sempre che riesca a ripagare il premio pagato per acquistare l’opzione, e sia quindi oltre il suo Break Even point) dato che riesce ad acquistare il sottostante ad un prezzo inferiore rispetto a quello di mercato.

Mentre il valore intrinseco nel caso delle put è la differenza tra il prezzo di esercizio dell’opzione (strike) ed il prezzo di mercato del sottostante in quel dato momento

quindi caso delle put il valore intrinseco è = strike price – prezzo di mercato del sottostante

facciamo un esempio se lo strike price di un’opzione è 30000 e il prezzo di mercato del sottostante è 10.000 allora il valore intrinseco dell’opzione è di 20.000.

L’opzione anche in questo caso è ITM, dato che l’acquirente riesce a vendere il sottostante ad un prezzo superiore rispetto a quello di mercato.

Per esserci valore intrinseco questi calcoli devono dare sempre un valore positivo. Il valore intrinseco non può assumere un valore negativo.

Nel caso di call e put ATM ed OTM, il valore intrinseco è nullo ossia 0.

E’ semplice comprendere il perché se si ha davvero compreso il concetto di ATM, ITM ed OTM.

Le opzioni ATM hanno strike price = al prezzo di mercato del sottostante. Quindi il valore delle formule precedentemente viste non può dare valore positivi. Darà valori nulli.

Esempio: se lo strike è 8000 e il prezzo di mercato è 8000 allora il valore intrinseco è 8000 – 8000 quindi è 0.

Anche le opzioni OTM hanno valore intrinseco = 0, anche se dalle formule viste precedentemente viene fuori un risultato negativo.

esempio:

- nel caso della call, valore intrinseco = prezzo del sottostante – strike. Se immaginiamo il prezzo del sottostante a 10.000 e lo strike a 30.000 allora l’equazione darebbe un risultato negativo di 20.000

- nel caso della put, valore intrinseco = strike – prezzo del sottostante. Se immaginiamo il prezzo del sottostante a 25.000 e lo strike price fissato a 10.000 allora l’equazione darebbe un risultato negativo di 15.000

Il valore intrinseco non può mai essere negativo, se è negativo come in questi esempi viene considerato come valore nullo ossia valore intrinseco = a 0.

Proprio per questo le opzioni ATM ed OTM non possiedono valore intrinseco.

Quindi solo le opzioni ITM hanno un valore intrinseco positivo.

Dobbiamo quindi chiederci, dato che due volte su tre (in caso di ATM ed OTM), il valore intrinseco delle opzioni è 0, cosa quotano i market maker sull’order book?

in quei casi quotano solo il valore temporale.

Valore temporale

Il valore temporale è quella parte del valore del premio di un’opzione (che è funzione del tempo) che incorpora l’aspettativa che l’opzione entro la scadenza diventi ITM o rimanga ITM.

E’ quindi quel valore che incorpora la probabilità che l’opzione alla scadenza abbia valore intrinseco (ossia che non scada senza valore, ossia che non scada ATM o OTM)

Valore temporale = premio – valore intrinseco

se il valore intrinseco è 0 allora valore temporale è = al premio

se il valore intrinseco, non è nullo ma è positivo e lo conosciamo (abbiamo tutti i mezzi per conoscerlo) allora sarà semplice ricavarci il valore temporale (che ti ricordo essere valore temporale = premio – valore intrinseco)

P.S. Tranquillo tutte le piattaforme di trading in opzioni riportano il valore temporale delle opzioni, non è necessario ricavarcelo manualmente.

Più sarà lontana la scadenza e più sarà probabile che l’opzione diventi ITM.

Proprio per questo a scadenze più lunghe corrispondono premi più elevati nelle opzioni. Proprio perché quotano un valore temporale maggiore, rispetto ad opzioni con scadenza minore.

Quando parleremo di greche vedremo che il valore temporale è influenzato da più variabili.

Ad esempio, è probabile che un sottostante molto volatile abbia più probabilità di mandare ITM un’opzione.

ATM ITM OTM: Valore intrinseco e temporale

Le opzioni ITM possiedono sia valore intrinseco che valore temporale. Il premio quoterà quindi sia valore temporale che intrinseco. Proprio per questo le opzioni ITM sono le più care dato che quotano sia il valore intrinseco che temporale.

Le opzioni ATM quotano solo il valore temporale. Il valore temporale in caso di opzioni ATM è massimo. Non quotano il valore intrinseco dato che come abbiamo visto in precedenza è nullo.

Le opzioni OTM quotano solo il valore temporale. Il valore temporale in caso di opzioni OTM è quindi presente ma non è ai massimi livelli come nel caso delle ATM. Non quotano il valore intrinseco dato che come abbiamo visto è nullo.

Time decay: il decadimento temporale

Questo a mio avviso è il concetto più bello e più profondo delle opzioni, è ciò che mi ha colpito ed affascinato di più la prima volta che mi sono avvicinato alle opzioni.

Le opzioni per me sono state un buco nero, ai musicisti dicono che accada lo stesso con il JAZZ (il jazz migliora il musicista ma allo stesso tempo lo divora in un vortice mortale).

Le opzioni mi hanno risucchiato per un pò di tempo ed ho dedicato gran parte del mio tempo al loro approfondimento.

Poche volte nella vita mi è successa la stessa cosa… mi sono sentito risucchiato e non riuscivo ad uscirne.

Ho tolto tempo ad altre passioni, ma soprattutto ho tolto tempo ad amici ma in particolare a familiari. Si sono incrinati o sono stati peggiorati molti dei miei rapporti sociali a causa delle opzioni.

Non consiglio di interfacciarsi alle opzioni così come ho fatto io… Se stai leggendo questo messaggio, beh vacci piano con lo studio.. massimo ti consiglio 4 ore a settimana, non fare come ho fatto io.

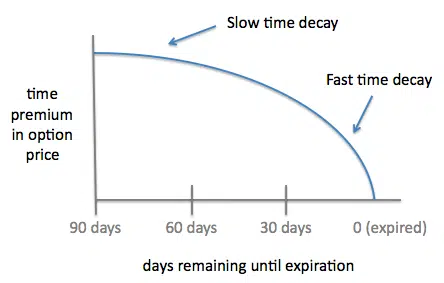

Ad ogni modo man mano che ci si avvicina a scadenza, cala il valore temporale dell’opzione.

Questo gioca a favore dei venditori delle opzioni ed a sfavore degli acquirenti.

A scadenza ovviamente il valore temporale dell’opzione è 0. Non c’è più probabilità che l’opzione scada ITM o rimanga ITM.

Non viene incorporata quindi questa probabilità.

O l’opzione è ITM o non lo è.

Se a scadenza l’opzione non è ITM quindi scade senza valore dato che il premio non quoterà ne il valore intrinseco ne quello temporale.

A scadenza quindi l’opzione o quota solo valore intrinseco o non quota nulla e scade senza valore.

Come puoi notare dall’immagine precedente il decadimento temporale non ha un evoluzione lineare ma logaritmica.

Il valore temporale dell’opzione, quindi una parte delle componenti del premio (premio = valore intrinseco + valore temporale) viene “buttato giù” (eroso) dal passare del tempo.

Questo effetto è molto più marcato (come puoi notare dall’immagine) negli ultimi 30 giorni della vita dell’opzione.

Ed aumenta sempre di più avvicinandosi a scadenza.

Questo implica che i venditori hanno tutto l’interesse di arrivare a scadenza per prendere tutto il profitto del decadimento temporale, ed hanno convenienza a vendere scadenze brevi.

Mentre gli acquirenti invece non hanno interesse a detenerle fino alla naturale scadenza, ed hanno allo stesso tempo convenienza ad acquistare opzioni a lunga scadenza.

Le opzioni ATM, ITM ed OTM subiscono in maniera differente il time decay, questo lo approfondiremo in un prossimo articolo.