Per capire al meglio la composizione e il funzionamento delle singole categorie dei certificati di investimento abbiamo bisogno di conoscere tutti gli elementi essenziali che li compongono.

Come in un gioco di carte o in uno sport prima di iniziare a giocare dobbiamo sapere le regole.

Questo articolo servirà a farti capire le regole dei certificati di investimento. Non importa se non le capisci tutte, con la pratica poi riuscirai a comprenderle meglio.

Nel capitolo precedente abbiamo introdotto cosa sono i certificati, adesso approfondiremo gli elementi dei certificates con un glossario.

[toc]

Glossario alfabetico dei certificati di investimento

Gli elementi alfabetici sono i termini che personalizzano il nome di un certificato e lo contraddistinguono dagli altri.

Il nome o titolo di un certificato presenta:

- emittente, la società che emette il certificato per esempio Unicredit tramite Unicredit Bank AG o Vontobel tramite Vontobel Financial Products GmbH;

- nome commerciale, il nome attribuito dall’emittente, di solito ha scopo di marketing quindi non ci farei troppo caso;

- codice ISIN, il codice alfanumerico che identifica in modo univoco un prodotto finanziario. Per fare un paragone è il reciproco del codice fiscale di una persona fisica o la partita IVA per un’azienda. Un esempio è DE000VX13JK6;

- codice di negoziazione, il codice alfanumerico di massimo 6 caratteri che identifica un prodotto finanziario su una determinata borsa. Lo stesso prodotto su una borsa differente avrà lo stesso ISIN ma un diverso codice di negoziazione. Un esempio è F16425;

- sottostante, identifica il derivato a cui è collegato. Può essere riferito ad azioni singole, indici azionari, panieri di titoli o indici, materie prime, ETF o valute;

- paniere, il sottostante è formato da un insieme di tioli o indici. Il paniere o basket può essere:

- worst-of, tutte le opzioni (cedole, premi, bonus, autocall, prezzo di rimborso,…) sono collegate al titolo o all’indice che ha ottenuto la performance peggiore;

- equipesati, le opzioni sono collegate alla performance media dei sottostanti del basket;

- best of, le opzioni sono collegate alla performance del sottostante migliore del basket.

Glossario numerico dei certificati di investimento

Gli elementi numerici sono i valori che variano in un certificato di investimento.

Le variabili di un certificato presentano:

- valore nominale, il valore del certificato usato per identificare l’investimento iniziale. Esso rappresenta allo stesso tempo il valore a scadenza per definire il rimborso e il valore su cui calcolare gli interessi per bonus e cedole. Solitamente coincide con il prezzo di emissione;

- prezzo di emissione, il prezzo usato per identificare l’investimento durante il suo collocamento sul mercato primario o il prezzo alla data di strike sul mercato secondario. Solitamente ha un valore di 100 o 1000;

- prezzo di mercato, il prezzo del certificato in un dato momento. Viene determinato non dal rapporto tra domanda e offerta ma considera tre fattori che sono l’andamento del sottostante, la volatilità e la scadenza;

- prezzo di rimborso, il prezzo rimborsato a scadenza;

- strike (prezzo di esercizio), il valore di partenza del sottostante al momento dell’emissione del certificates. È il valore usato per calcolare la maggior parte delle variabili come la barriera, il cap, il premio, ecc.;

- barriera, serve ad identificare un certo livello di prezzo del sottostante. La barriera è calcolata in valore percentuale rispetto allo strike. È fissa o variabile ed è già stata decisa al momento dell’emissione. Esistono 3 tipi di barriera:

- barriera autocall, valore percentuale rispetto allo strike che fa scattare l’opzione autocall che prevede il rimborso anticipato rispetto alla naturale scadenza del certificato;

- barriera di protezione del capitale, valore percentuale rispetto allo strike sotto/sopra il quale il certificato perde la protezione e il suo valore diventa dipendente esclusivamente dall’andamento del sottostante. È una caratteristica dei certificati a capitale condizionatamente protetto;

- barriera premio, valore percentuale rispetto allo strike che se superato fa scattare il pagamento del premio;

- data di scadenza, l’ultimo giorno di vita del certificato al termine del quale entra in gioco il prezzo di rimborso e le opzioni ad esso collegate. È un elemento comune a tutti i certificati tranne per gli open end che non hanno una scadenza;

- data di rilevazione/valutazione, data alla quale si stabilisce se si è maturato il diritto di pagamento del premio o di rimborso del capitale;

- bonus, rendimento aggiuntivo che viene erogato alla data di scadenza se nel frattempo non è scattato l’evento barriera. Il cap è il bonus massimo che può essere erogato a scadenza;

- premio o cedola, il rendimento periodico pagato dai certificati espresso in termini percentuali. Può essere:

- incondizionato, viene pagato indipendentemente dalla performance del sottostante;

- condizionato, viene pagato solo se il prezzo del sottostante alla data di rilevazione è uguale o superiore alla barriera premio;

- effetto memoria, permette di recuperare in futuro un premio precedente se alla data di rilevazione non è stato possibile riscattarlo;

- valuta, la denominazione del certificato può essere in euro, dollari, sterline, ecc.;

- opzione “quanto”, se il certificato è denominato in valuta estera il rischio cambio è eliminato;

- effetto leva, amplificazione del rendimento long o short dell’investimento. Si prende a prestito del capitale per aumentare i profitti con un rischio maggiore.

Esempi di come leggere un certificato

Per fare pratica sui certificati di investimento useremo il broker online Directa.

Ci servirà per capire quali prodotti ci sono sul mercato, come comprare e vendere e come leggere un certificates.

Adesso ci focalizzeremo su come leggere gli elementi alfanumerici cercando di ricavare più informazioni possibili.

Come esempio ho selezionato due certificati di investimento che hanno come sottostante il FTSE MIB, l’indice di riferimento della borsa italiana.

Ak Targetced Ftse Mib 17235 100 180322

- emittente = Banca Akros

- nome commerciale = Target Cedola

- codice ISIN = IT0005163263

- codice di negoziazione = AL6326

- sottostante = FTSE MIB

- strike = 17.235

- categoria = a capitale protetto al 100%

- data di scadenza = 18/03/2022

- data di inizio negoziazioni = 14/04/2016

- premio/cedola = 1,4% annuo

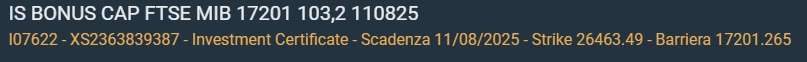

Is Bonus Cap Ftse Mib 17201 103,2 110825

- emittente = Intesa SanPaolo

- nome commerciale = Bonus Cap

- codice ISIN = XS2363839387

- codice di negoziazione = I07622

- sottostante = FTSE MIB

- strike = 26.463,49

- barriera = 17.201,265

- categoria = a capitale condizionatamente protetto con bonus cap

- data di scadenza = 11/08/2025

- data di inizio negoziazioni = 11/08/2021

- bonus = 103,20%

- barriera = 65% (17.201 / 26.463 x 100)

- premio/cedola = 3,2% annuo

L’importo alla data di scadenza sarà determinato come segue:

- se alla data di rilevazione il valore finale è uguale o superiore al livello barriera allora l’investitore riceverà un importo pari al 103,20% del prezzo di emissione;

- se alla data di rilevazione il valore finale è inferiore al livello barriera allora l’investitore riceverà un importo legato al valore di riferimento finale.

Il prodotto prevede un premio incondizionato pari al 3,2% annuo.

Come puoi notare solo cambiando alcuni dati il funzionamento del certificato cambia totalmente.

Ricordo che i due certificati sono stati presi solo come esempio, non sono un invito ad investirci.

Conclusioni

Il glossario aiuta a decifrare gli elementi dei certificati di investimento che sono inseriti anche nel suo nome.

Questa guida ci tornerà molto utile per i prossimi articoli quando andremo ad approfondire le singole categorie dei certificates.

Se vuoi ricevere subito risposte per creare la tua strategia di investimento con i certificati prenota una consulenza strategica, un nostro consulente ti ricontatterà.