C’è una innumerevole quantità di miti e leggende che circolano attorno al mercato azionario. Molto spesso questi si diffondono a causa della scarsa conoscenza che l’individuo medio ha sull’argomento.

Questo racconta ad amici e parenti di quegli eventi incredibili che gli sono accaduti dopo aver investito. La storia si diffonde velocemente e diventa talmente radicata nell’immaginario collettivo da acquisire la parvenza di una verità.

Per questo motivo oggi sfatiamo 5 falsi miti sul mercato azionario che sicuramente avrai sentito almeno una volta nella vita. Scopriremo insieme come stanno veramente le cose.

1) Tutto ciò che scende prima o poi risale

Il primo mito da affrontare riguarda la convinzione delle persone che acquistare qualsiasi cosa ai minimi di prezzo sia sempre una buona idea. Queste persone credono infatti che se quel titolo aveva raggiunto un certo valore allora certamente ci tornerà.

Ovviamente questo è un modo di ragionare totalmente miope. Ricordiamo sempre che in ogni periodo storico il prezzo di un certo strumento finanziario è sempre il riflesso dell’andamento del sottostante di quello strumento più una certa dose di speculazione.

Ecco quindi che se una azienda inizia a declinare perché il suo business rallenta ad esempio a causa di nuovi competitors o di regolamentazioni sfavorevoli di governo, il suo prezzo calerà certamente. Se il business non dovesse mai tornare a decollare, non è detto che il prezzo tornerà sugli stessi livelli in cui è stato in passato.

Ma facciamo immediatamente un esempio per capire: a cavallo tra il 1999 e il 2000 una delle aziende migliori era Telecom Italia. Poi l’azienda ha iniziato ad effettuare una serie di scelte manageriali sconsiderate e in 20 anni ha perso praticamente il 92% del suo valore.

Tante persone, però, solo perché un tempo Telecom quotava a prezzi molto più alti ha cercato di comprare negli anni successivi al 2000 credendo in una risalita dai minimi. Sì, ma quali minimi?

La verità è che non bisogna mai guardare solo al prezzo, ma al titolo sottostante. Vent’anni fa Telecom Italia aveva una presenza significativa nel mercato della telefonia fissa di Stari Uniti, Messico, India, Francia, Spagna, Argentina e Brasile. Era una azienda sana e aveva un business florido.

Nel 1998, cioè all’indomani della privatizzazione, la società era la quarta in Italia per fatturato e la prima per valore aggiunto. Aveva una elevata redditività (utile all’11% del fatturato) e praticamente non aveva debiti netti.

Poi però una travagliata storia di privatizzazioni e contese per il controllo l’hanno erosa dall’interno. L’incremento in 20 anni del capitale investito trova contropartita all’attivo in avviamenti improduttivi, Il margine operativo si è ridotto stabilmente del 40%. Insomma, Telecom (oggi Tim), uscita dal monopolio non è riuscita a competere efficacemente nel nuovo scenario concorrenziale e tecnologico.

La prima lezione è quindi non comprare qualcosa solo perché è sceso e oggi ha un basso prezzo. Quel prezzo potrebbe anche non risalire più.

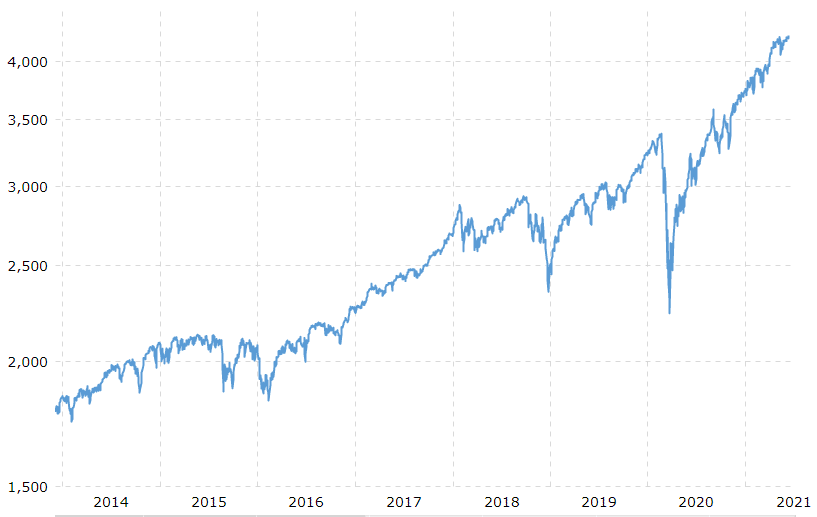

2) Aspetto il momento perfetto per investire

Questo è in assoluto il mio falso mito preferito. La verità purtroppo è una sola, anche se dura da accettare: pretendere di individuare il momento perfetto per investire è impossibile. Si finisce sempre per arrivare o troppo presto o troppo tardi.

Vogliamo fare un esempio? Vi racconto una storia vera, quella di un caro amico che si vanta di investire solo ai crolli. La sua storia sull’azionario è più o meno riassumibile così:

- 2014: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2015: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2016: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2017: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2018: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2019: il mercato è sopravvalutato. Investirò l’anno prossimo.

- 2020: Avrei dovuto investire 6 anni fa.

In attesa del fatidico crollo, dal 2014 l’amico si è perso un rendimento nominale composto del 13% annuo, che non recupererà mai più. E poi al crollo ovviamente non è nemmeno riuscito ad entrare ai minimi.

Come dice uno dei miei mentori, Peter Lynch: “Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.”. Cioè “molti più soldi sono stati persi dagli investitori in attesa di un crollo, che non nel crollo stesso”.

Ovviamente questo non significa che allora possiamo allocare tutti i nostri soldi su una singola azione sopravvalutata. Tuttavia, la costruzione di un buon portafoglio bilanciato ci permette di affermare che il momento perfetto per investire è sempre “adesso”. Nel lungo periodo avremo le nostre soddisfazioni.

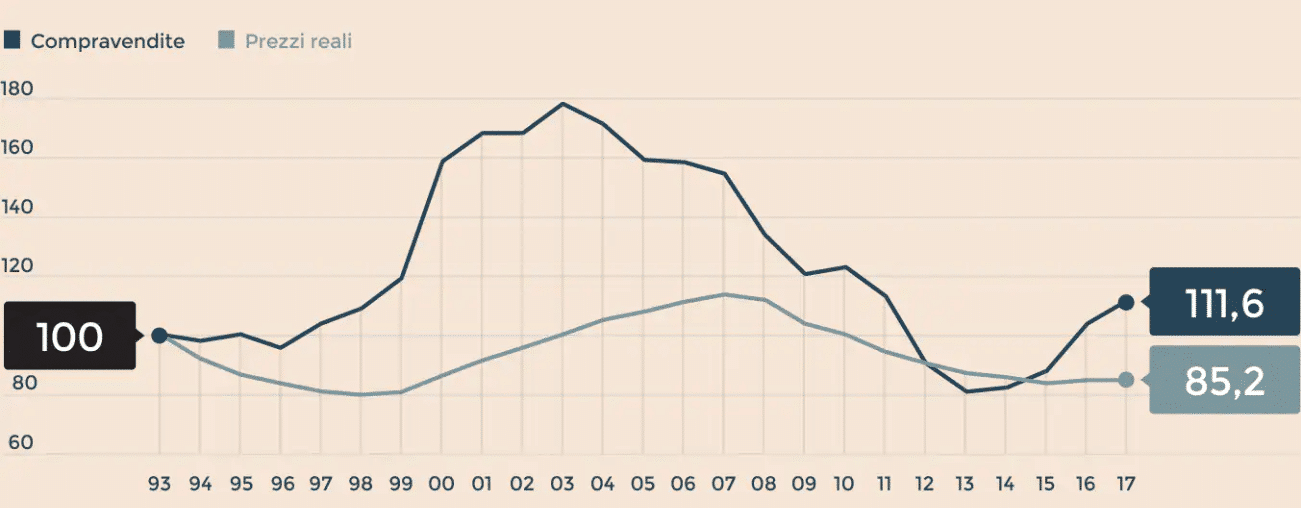

3) Investire in azioni è più rischioso che investire in immobili

Come ama dire spesso Ray Dalio, lo scopo degli investimenti è quello di avere denaro in deposito da convertire in potere d’acquisto in caso di necessità o desiderio. Insomma, il paradigma numero uno di ogni investitore deve sempre essere intanto quello di proteggersi dall’inflazione.

Molte persone in Italia investono “nel mattone” perché ritengono sia il modo migliore per salvaguardare il proprio patrimonio. Lo ritengono un acquisto sicuro e relativamente privo di rischi. La verità però è un’altra.

Innanzitutto, come per tutte le attività che producono profitto, investire in qualsiasi asset (che siano azioni o case) comporta l’assunzione di rischi. Nessun investimento è privo di rischi: anche il mitico valore immobiliare nel tempo può riservare spiacevoli sorprese.

Il discorso che viene fatto è che al di là di alcune specifiche eccezioni, mediamente il prezzo delle case dal 1993 ad oggi ha faticato parecchio. Per cui, proprio come nell’investimento in azioni, o si era perfettamente consapevoli di quello che si stava facendo oppure si è avuta la possibilità di perdere soldi (cioè non si è battuta l’inflazione).

Inoltre, c’è da dire che:

- Per investire in immobili servono capitali molto elevati: solitamente, per quanto si possa essere abili a cercare occasioni d’acquisto, l’investimento nel mattone richiede almeno 100mila euro da poter impiegare. Questo non è vero con gli investimenti in borsa, che possono essere fatti anche con cifre basse.

- Investire in immobili richiede impegno: soprattutto se si cerca di mettere in affitto l’abitazione, bisogna fare manutenzione periodica e straordinaria, stare dietro all’affittuario per ricevere sempre il canone e fare attenzione a ogni tipo di problema.

Quindi sia l’investimento in azioni che in immobili può essere remunerativo se sappiamo come farlo. Entrambi comportano dei rischi. L’importante è sfatare il mito che il mattone sia meglio rispetto che investire in borsa.

4) Per investire bisogna essere dei lupi di Wall Street

Questo falso mito va trattato con maggiore cautela. Il concetto che vorrei far passere è duplice.

Da un lato, pensare di poter investire in borsa i propri risparmi senza nessun tipo di conoscenza è la ricetta più veloce per la rovina finanziaria. Tanti giovani ragazzi si buttano a comprare azioni o strumenti derivati solo perché attratti da un particolare titolo che è salito nell’ultimo periodo.

Ultimamente tutti comprano le meme stocks (come GameStop e AMC) al grido di YOLO (You only live once) con il rischio di perdere tutto ciò che possiedono. Ecco, investire non è un gioco, non è scommettere e non si procede in questo modo.

Dall’altro lato, però, non è vero che per investire con profitto in borsa sia necessario essere degli analisti finanziari di Wall Street. Quello che serve veramente sono delle competenze di base, che possono essere imparate formandosi attraverso libri o corsi.

Se sei interessato ad imparare ad investire in modo intelligente e con profitti sostenibili, ti consiglio di valutare l’acquisto di Piano A, il miglior corso di Filippo Angeloni sulla finanza personale. Otterrai finalmente istruzioni su come gestire, creare e proteggere i tuoi soldi. Capirai esattamente quanti ne devi tenere liquidi, quanti ne devi investire e soprattutto COME, QUANDO e DOVE investirli.

5) Possiamo diventare ricchi in una notte

Ci hanno fatto credere che sia possibile diventare ricchi in pochissimo tempo investendo somme ridicole di denaro a leva x100 su qualsiasi cosa ci sia hype. In realtà questo approccio agli investimenti è sconsiderato e non va perseguito. La regola facile da ricordare è che maggiore è la leva e più alte sono le chance di perdere tutto in poco tempo. Basta infatti un piccolo ribasso perché il nostro broker ci chiuda la posizione o ci chieda altri fondi da integrare.

E’ vero che se leggiamo i fatti di cronaca, ogni tanto ne esce qualcuno di qualche ragazzo che ha scommesso tutti i suoi risparmi su di un titolo o una cripto che schizzano in aria. Ma per ogni persona che ottiene il successo in questo modo, ce ne sono altre migliaia che perdono tutto.

Specialmente quando un titolo è in hype, investirvi può essere rischioso. Di solito infatti quando entra la massa siamo vicini al crollo.

In sintesi

In questo articolo abbiamo sfatato 5 falsi miti sul mercato azionario che avrai certamente sentito una volta nella tua vita. L’educazione finanziaria passa anche dal riconoscimento di cosa è vero e cosa è falso in borsa. Mi auguro di averti aiutato a fare chiarezza!