Riporto qui un ottimo articolo di Ray Dalio, tradotto con google traduttore (possono esserci errori, si capisce lo stesso il senso del discorso), ti ricordo solo che il mio video ed i vari post contro l’obbligazionario (in particolare lungo periodo) sono usciti prima dei paper di Dalio 😀 , (ci sono le prove, questa volta per gli Haters diventa difficile dire che non sia vero :D, sicuramente Dalio è più indaffarato di me, ma almeno sei stato aggiornato in tempo)…

Buona lettura!

… I mercati obbligazionari offrono rendimenti ridicolmente bassi. I rendimenti reali delle obbligazioni sovrane in valuta di riserva sono negativi e i più bassi in assoluto. I rendimenti reali della liquidità sono anche peggiori, sebbene non così negativi come nei periodi della grande monetizzazione 1930-45 e 1915-20. I rendimenti nominali delle obbligazioni sono appena fuori dal più basso mai realizzato un paio di settimane fa. Questi rendimenti estremamente bassi o inesistenti non soddisfano le esigenze di finanziamento di questi detentori di attività. Ad esempio, i fondi pensione, le compagnie di assicurazione, i fondi sovrani ei conti di risparmio non possono soddisfare le loro esigenze finanziarie con questi investimenti, quindi il possesso di obbligazioni garantisce il mancato rispetto dei loro obblighi.

Allo stesso tempo, sebbene vi sia un certo margine di vantaggio in termini di diversificazione… a causa dei limiti di quanto possono scendere i tassi di interesse, i prezzi delle obbligazioni sono vicini ai loro limiti massimi di prezzo, il che rende l’essere corti una scommessa a rischio relativamente basso.

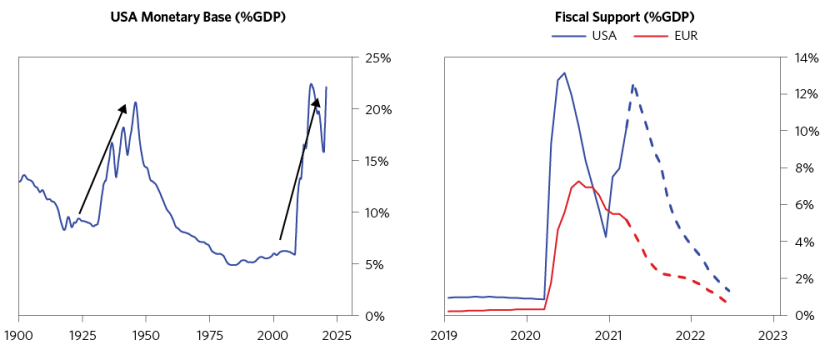

I grafici sottostanti che risalgono al 1900 mostrano queste cose: rendimenti obbligazionari reali, rendimenti obbligazionari nominali e tassi monetari nominali / reali per Stati Uniti, Europa e Giappone.

… L’economia dell’investimento in obbligazioni (e nella maggior parte delle attività finanziarie [presumo si riferisca in particolare a Tesla, doge, GME ecc..] è diventata stupida.

Pensaci.

Lo scopo dell’investimento è avere denaro in un deposito di ricchezza che puoi convertire in potere d’acquisto in un secondo momento. Quando si investe si dà una somma forfettaria per i pagamenti futuri. Diamo un’occhiata a come appare ora l’accordo. Se do $ 100 oggi, quanti anni devo aspettare per riavere i miei $ 100 e poi iniziare a raccogliere la ricompensa oltre a ciò che ho dato? Nelle obbligazioni statunitensi, europee, giapponesi e cinesi un investitore deve attendere circa 42 anni, 450 anni, 150 anni e 25 anni [1] rispettivamente per riavere i propri soldi e poi si ottengono rendimenti nominali bassi o nulli. Tuttavia, poiché stai cercando di immagazzinare potere d’acquisto, devi prendere in considerazione l’inflazione. Negli Stati Uniti devi aspettare oltre 500 anni e non riavrai mai il tuo potere d’acquisto in Europa o in Giappone. In effetti, se acquisti ora obbligazioni in questi paesi, avrai la garanzia di avere molto meno potere d’acquisto in futuro. Piuttosto che essere pagati meno dell’inflazione, perché non comprare invece cose – qualsiasi roba – che eguaglieranno l’inflazione o meglio (Angeloni docet 😀 )? Vediamo molti investimenti che prevediamo faranno decisamente meglio dell’inflazione. I grafici seguenti mostrano questi periodi di rimborso per detenere liquidità e obbligazioni negli Stati Uniti, sia in termini nominali che reali. Come mostrato, è il più lungo in assoluto e ovviamente una quantità di tempo ridicola.

1 Based on current levels of 30-year nominal bond yields (treated as a perpetuity).

2 Bond payback periods are based on 30-year bond yields.

… Il mondo è a) sostanzialmente sovrappeso in obbligazioni (e altre attività finanziarie, in particolare obbligazioni statunitensi) nello stesso momento in cui b) i governi (in particolare gli Stati Uniti) stanno producendo enormi quantità di debito e obbligazioni e altre attività di debito.

Ciò è particolarmente vero per le obbligazioni statunitensi. Le partecipazioni obbligazionarie statunitensi rappresentano oltre un terzo delle partecipazioni obbligazionarie globali detenute da banche centrali, fondi sovrani e investitori internazionali, con le obbligazioni in euro del prossimo paese / valuta più grandi che rappresentano solo il 60% circa delle obbligazioni statunitensi.

La loro posizione sovrappesata in obbligazioni statunitensi è in gran parte a causa del “privilegio esorbitante” che gli Stati Uniti hanno avuto come valuta di riserva leader nel mondo, che ha permesso agli Stati Uniti di indebitarsi in eccesso per decenni. Il ciclo di diventare una valuta di riserva, indebitamento eccessivo e indebitamento eccessivo che minaccia lo status di valuta di riserva è classico. Come parte di questo ciclo c’è l’emergere dei mercati valutari e dei capitali dell’impero nascente e in competizione. Coerentemente con questo ciclo classico, ora è in corso uno spostamento dalle obbligazioni statunitensi alle obbligazioni cinesi. Le partecipazioni obbligazionarie cinesi detenute da investitori internazionali stanno crescendo rapidamente, sebbene ora rappresentino solo il 6% circa delle allocazioni nei portafogli globali.

Questo cambiamento sta avvenendo perché a) gli investitori globali sono sovrappesati in obbligazioni statunitensi e sottopesati in obbligazioni cinesi rispetto a criteri ragionevoli di quali pesi dovrebbero essere basati su processi di ponderazione del portafoglio ragionevoli, come le dimensioni relative delle loro economie, le loro quote relative di il commercio mondiale e le dimensioni relative dei loro mercati dei capitali, b) gli investimenti in obbligazioni cinesi e altri mercati dei capitali stanno crescendo rapidamente e sono sempre più aperti agli investimenti esteri, c) le obbligazioni cinesi offrono rendimenti relativamente interessanti con rendimenti valutari relativamente interessanti a causa del saldo favorevole della Cina delle condizioni di pagamento, ed) la valuta cinese è sempre più internazionalizzata.

L’intera serie di circostanze di domanda e offerta crea un quadro pericoloso per obbligazioni, contanti e valute nelle tre principali valute di riserva del dollaro, dell’euro e dello yen. Se la nuova domanda di queste obbligazioni scende significativamente al di sotto della nuova offerta, il che sembra probabile, a) i tassi di interesse aumenteranno e i prezzi delle obbligazioni scenderanno o b) le banche centrali dovranno stampare notevoli quantità di denaro per acquistare le attività di debito che l’acquirente del mercato libero non comprerà, il che sarebbe molto reflazionistico (ribassista per il dollaro e le principali valute che lo fanno, rispetto alle attività di reflazione).

3 Estimate based on weights in global bond indices.

… Se i prezzi delle obbligazioni scendono in modo significativo, ciò produrrà perdite significative per i detentori di esse, il che potrebbe incoraggiare maggiori vendite. Le obbligazioni sono state in un mercato rialzista di 40 anni che ha premiato coloro che erano lunghi e penalizzato quelli che erano corti, quindi il mercato rialzista ha prodotto un gran numero di lunghi comodi che non sono stati seriamente colpiti da un calo dei prezzi. Questo è uno dei segni di una bolla.

… Immagina cosa succederebbe se, per uno o tutti questi motivi, i detentori di questi titoli di debito volessero venderli. Ora ci sono oltre 75 trilioni di dollari di attività di debito degli Stati Uniti di varie scadenze. Le obbligazioni e le note del Tesoro USA rappresentano $ 16 trilioni [1] di questo e i titoli del Tesoro USA di altre scadenze rappresentano altri $ 5 trilioni [2]. I detentori di queste attività di debito le manterranno fino alla scadenza e sopporteranno i terribili rendimenti precedentemente descritti oppure le venderanno. La maggior parte dei detentori di titoli di debito crede di poterli vendere per ottenere denaro e per acquistare beni e servizi. Dopo tutto, l’unico scopo della detenzione di attività finanziarie è quello di essere in grado di convertirli in acquisto di beni e servizi. Il problema è che, alle valutazioni correnti, c’è troppo denaro in queste attività finanziarie perché sia un’aspettativa realistica che qualsiasi percentuale significativa di quel denaro obbligazionario possa essere trasformata in contanti e scambiata con beni e servizi. Se una quantità significativa tentasse di effettuare tale spostamento, ne deriverebbe una dinamica di tipo “corsa in banca”. Quando si verifica una tale dinamica, che io chiamo “onda inversa”, non c’è modo di fermarla. Deve essere sistemato nel modo in cui è stato sistemato nel periodo 1930-45 e nel periodo 1970-80 (e centinaia di periodi simili nel corso della storia) stampando molti soldi e svalutandoli, e ristrutturando molti debiti e finanze pubbliche. , che di solito includono forti aumenti delle tasse.

4 Includes notes, bonds, TIPS, and floating rate notes ex-intragovernmental holdings. See treasurydirect.gov if interested in more detail on the current indebtedness of the US government.

5 Note that there is additionally around $7 trillion of other US government debt held by internal government funds.

… La storia e la logica mostrano che le banche centrali, di fronte a una situazione di squilibrio tra domanda e offerta che porterebbe i tassi di interesse a salire più di quanto sia desiderabile alla luce delle circostanze economiche, stamperanno il denaro per acquistare obbligazioni e creare “controlli della curva dei rendimenti” mettere un limite ai rendimenti delle obbligazioni e svalutare la liquidità. Ciò rende il denaro terribile da possedere e fantastico da prendere in prestito. Attraverso i loro poteri le banche centrali possono, almeno temporaneamente, porre un limite ai tassi di interesse e mantenere i tassi di interesse a breve termine bassi rispetto ai tassi a lungo termine in modo che diventi redditizio acquistare obbligazioni con contanti, che le banche centrali forniscono abbondantemente, il che rende reale tassi di interesse molto negativi. Ad esempio, durante il periodo 1930-45 la Fed ha mantenuto il rendimento delle obbligazioni intorno al 2,5% e il rendimento in contanti intorno all’1%, il che ha reso redditizio prendere in prestito denaro e usarlo per acquistare e possedere obbligazioni. Sebbene ciò possa rendere redditizio a tassi bassi detenere obbligazioni finanziate con denaro contante, in tali circostanze sia il tasso di cassa che il tasso di obbligazione sono negativi. Naturalmente, poiché i tassi di cassa sono così bassi, vale la pena prendere in prestito denaro e investirlo in investimenti a rendimento più elevato. Nel periodo 1930-45, la Fed era in grado di mantenere i rendimenti lì, e il modo in cui lo fece fu anche mettendo fuori legge l’oro e il movimento di capitali altrove. Quindi, quando lo guardo, mentre voglio essere obbligazioni corte (perché hanno i fondamentali più terribili), so che i banchieri centrali possono mantenere la liquidità più terribile, e so che potrebbero dover impedire il movimento per altri depositi di beni patrimoniali e altri paesi.

Tali mosse segnalerebbero l’inizio dell’ultima e più dirompente fase del ciclo del debito a lungo termine. Quindi, osserva le azioni dei banchieri centrali, ovvero vedi se aumentano i loro acquisti di obbligazioni quando i tassi di interesse aumentano guidati dai tassi di interesse a lungo termine e quando i mercati e l’economia sono forti, perché quell’azione segnalerebbe che stanno sperimentando domanda / offerta i problemi. Inoltre, osserva i tassi di variazione delle iniezioni di questi stimolanti in relazione agli effetti che stanno avendo sul vigore dell’economia perché più stimolanti vengono applicati per unità di crescita, meno sono efficaci e più grave è la situazione .

So che tutto questo suona folle per te. Anche a me sembra abbastanza folle. Tuttavia, ho visto molte volte questa confluenza di circostanze che ha portato a questo tipo di dinamica nel mio studio dei mercati e delle economie negli ultimi centinaia di anni e ho sperimentato io stesso questa dinamica (nel 1970-80).

Questa dinamica è tipica dell’ultima fase del ciclo del debito a lungo termine

Piuttosto che essere insolita, la dinamica che sto descrivendo si è verificata ripetutamente nel corso della storia. Mentre spiegherò brevemente come funziona il ciclo qui, se vuoi una spiegazione più esauriente, ti indirizzerò al mio studio “The Changing World Order”, che puoi trovare qui.

Ecco come funziona il ciclo di credito / debito a lungo termine. La crescita del credito è uno stimolante che a) fornisce potere d’acquisto che fa aumentare la spesa per attività finanziarie, beni e servizi e per l’economia eb) crea obbligazioni di debito che agiscono come un depressivo quando arriva il momento di rimborsare. Per visualizzare come funziona il ciclo, immagina che l’economia sia una persona e i responsabili delle politiche del governo siano medici. Quando il polso dell’economia precipita, i medici corrono a iniettarvi una grande dose di stimoli. Quando li vedi correre al paziente e iniettare la dose gigantesca di stimolazione, dovresti acquistare attività di reflazione come azioni, obbligazioni indicizzate all’inflazione e oro perché la risposta alla stimolazione farà inizialmente aumentare queste attività prima che la stimolazione passi l’economia e il paziente iniziano a correre. Questa iniezione di denaro e credito nel sistema spinge i tassi di interesse verso il basso rispetto all’inflazione e verso il basso rispetto al tasso di crescita nominale dell’economia, il che spinge verso l’alto i prezzi finanziari. Quando i tassi di interesse sono inferiori ai tassi di inflazione e ai tassi di crescita che riducono gli oneri del servizio del debito in relazione ai redditi, il che rende più facile il servizio dei debiti. Oltre a stimolare i tagli dei tassi di interesse reali e nominali, l’aumento dell’offerta di moneta iniettata nel sistema fa aumentare i prezzi delle attività di investimento e può causare bolle sui mercati finanziari anche quando le condizioni economiche effettive sono ancora deboli. Dopo che si sono verificati gli effetti sui mercati finanziari, l’economia (all’inizio) e l’inflazione (con un ritardo) iniziano a riprendersi. Quando tutto questo accadrà, ci si dovrebbe aspettare che i “medici” inizino a ridurre le dimensioni delle dosi degli stimolanti, e se il paziente sta diventando un po ‘maniacale ci si dovrebbe aspettare che somministrino sedativi (cioè, politiche monetarie più restrittive ).

Il problema con la gestione di questi stimoli per decenni è che lasciano effetti residui malsani sotto forma di crescenti e grandi passività e attività di debito. Man mano che gli importi in sospeso crescono, crescono anche i rischi. Quando questi si accumulano a livelli pericolosamente alti, che in genere si verificano in 50-100 anni, ciò causa problemi. In questi grandi cicli del debito, i debiti crescono più velocemente dei redditi. Questa è l ‘”onda verso l’alto”. Naturalmente coloro che hanno prestato il denaro vogliono essere pagati con più potere d’acquisto di quello che hanno dato quando hanno comprato le obbligazioni e coloro che hanno preso in prestito il denaro si stanno facendo carico di oneri aggiuntivi per dover effettuare quei pagamenti. I debiti sono come scorie nucleari di cui non è facile smaltire. Alla fine queste passività e attività di debito diventano troppo grandi e gravose, quindi devono essere ridotte in un modo o nell’altro. Quando questa realizzazione avviene all’improvviso, innesca la “corsa in banca” precedentemente descritta – stampa di moneta da una banca centrale – dinamica di azione di mercato che io chiamo “onda inversa”. Ciò è traumatico per coloro che detengono il patrimonio del debito e traumatico per quasi tutti, anche se alla fine riduce i rapporti tra debito e servizio del debito rispetto ai redditi. È anche traumatico per i mercati dei capitali, il capitalismo e le economie. Durante questo crollo del credito / debito le persone si rendono conto di non avere tanto potere d’acquisto quanto pensavano e le condizioni finanziarie ed economiche peggiorano. Non ci sono abbastanza soldi e crediti reali, quindi anche le tasse sono generalmente aumentate molto e di solito c’è molto conflitto su chi dovrebbe ottenere quanti soldi da chi. Per ragioni precedentemente spiegate, mi sembra che siamo a quella parte del ciclo del credito / debito.

Come spiegato negli anni precedenti, quel ciclo è solo uno dei tre cicli veramente grandi …

… 1) il ciclo del credito / debito,

… 2) il ciclo del conflitto interno dovuto alla ricchezza, ai valori e alle lacune politiche, e

… 3) il ciclo del conflitto esterno dovuto al fatto che la prima potenza mondiale, il suo ordine mondiale e la sua valuta di riserva (ora gli Stati Uniti) sono sfidati dalla principale potenza emergente (Cina).

La dinamica del “grande ciclo” di queste grandi forze che interagiscono è descritta in modo molto più completo nel mio studio “The Changing World Order”. Penso che sia molto importante quindi, se non l’hai letto, ti esorto a farlo.

Entra in una pandemia, ed eccoci qui

Mentre i tre grandi problemi menzionati in precedenza erano in fermento da diversi anni, circa un anno fa il mondo è stato colpito da una pandemia (COVID-19), il polso dell’economia è precipitato ei “dottori” sono corsi dal paziente e l’hanno somministrato un’enorme iniezione di stimolazione. Per mettere il denaro nelle mani delle persone a cui volevano farlo quando i tassi di interesse erano allo 0%, i “dottori” di policy maker dovevano fare quella che chiamo Monetary Policy 3 (MP3). MP3 è il coordinamento della politica fiscale (in cui il governo centrale prende in prestito e indirizza il denaro a coloro che vogliono ottenerlo) e della politica monetaria (in cui la banca centrale stampa denaro e acquista il debito del governo). Viene classicamente quando le politiche più tradizionali come l’abbassamento dei tassi di interesse (MP1) e la stampa di denaro e l’acquisto di attività finanziarie (MP2) non porteranno denaro alle persone che ne hanno più bisogno perché il normale processo di allocazione del denaro e del credito del mercato dei capitali dirige soldi a coloro che sono posizionati per fare soldi e / o che hanno molti soldi piuttosto che a coloro che ne hanno più bisogno. Questa è la principale questione strutturale che credo debba essere affrontata nei modi in cui ho spiegato nel mio pezzo “Perché e come il capitalismo deve essere riformato” e perché viene utilizzato l’MP3.

Il disegno di legge di stimolo fiscale approvato più di recente ha creato molti finanziamenti e molto debito, molte volte quello che è necessario per coprire il buco di finanziamento (i “medici” sono corsi dal paziente e gli hanno dato un’enorme iniezione di stimoli). Oltre a fornire fondi per affrontare le conseguenze economiche del COVID-19, si trattava di un gigantesco reddito di base universale (UBI), ovvero una gigantesca ridistribuzione finanziata prendendo a prestito e monetizzando. Non sto dicendo che i responsabili politici avrebbero dovuto fare qualcosa di diverso poiché vedo certamente la necessità di tale assistenza e perché non è mio compito dire chi dovrebbe ottenere quanti soldi e come i responsabili politici dovrebbero soppesare i benefici di farlo rispetto ai costi di farlo, cioè le implicazioni di un’enorme quantità di debito e creazione di denaro. Sono solo un macro investitore globale pratico che si concentra sui meccanismi e sulle sue implicazioni cercando di stare un passo avanti rispetto alla folla, e sto solo spiegando che queste circostanze hanno creato molto debito pubblico, cioè perché non ce n’era abbastanza acquisto sul mercato libero di questo debito, le banche centrali dovevano comprarlo e dovevano stampare un sacco di soldi per comprarlo, tanto da abbassare i tassi a livelli “artificialmente” bassi, che sostenevano “artificialmente” i prezzi delle attività finanziarie . Quella mossa era una mossa classica. Ora, ci sono così tanti soldi iniettati nei mercati e nell’economia che i mercati sono come un casinò con persone che giocano con soldi divertenti. Comprano ogni sorta di cose e riducono i rendimenti su tutto. Ora hai azioni che sono aumentate e hai dinamiche di bolle classiche in così tanti asset diversi. I grafici seguenti mostrano il quadro a lungo termine dei deficit di bilancio del governo degli Stati Uniti (i deficit sono vicini ai livelli della seconda guerra mondiale), il deficit delle partite correnti degli Stati Uniti e la monetizzazione del debito della Federal Reserve. Mostra anche come il sostegno fiscale degli Stati Uniti si confronta con il resto del mondo (molto più ampio). Sebbene il 2020 e il 2021 siano stati anni eccezionali che hanno portato a disavanzi eccezionalmente elevati (come gli anni della guerra), è probabile che questi deficit rimangano elevati fino a quando non potranno più rimanere elevati.

Nel mio esame della storia nel corso di molti secoli e in molti luoghi, ho visto molti casi analoghi e studiandoli ho visto come funzionano queste cose, molte delle quali sono trattate nel mio studio “The Changing World Order”.

Guardare avanti e cosa fare

Poiché credo che siamo nella fase avanzata di questo ciclo del grande debito che funziona meccanicamente nel modo che ho descritto, credo che il denaro sia e continuerà ad essere spazzatura (cioè, ha rendimenti significativamente negativi rispetto all’inflazione), quindi paga a) prendere in prestito denaro piuttosto che tenerlo come attività e b) acquistare attività di investimento a rendimento più elevato, non di debito.

Sulla base sia di come le cose hanno funzionato storicamente sia di ciò che sta accadendo ora, sono fiducioso che anche le modifiche fiscali giocheranno un ruolo importante nel guidare i flussi di capitale verso diverse attività di investimento e luoghi diversi, e tali movimenti influenzeranno i movimenti del mercato. Se la storia e la logica devono essere una guida, i responsabili politici che sono a corto di denaro aumenteranno le tasse e non apprezzeranno questi movimenti di capitali dai beni di debito e in altri depositi di beni patrimoniali e altri settori fiscali, quindi potrebbero benissimo imporre divieti contro i movimenti di capitali verso altre attività (ad es. oro, Bitcoin, ecc.) e altre località. Queste modifiche fiscali potrebbero essere più scioccanti del previsto. Ad esempio, la tassa sul patrimonio proposta da Elizabeth Warren è di una dimensione senza precedenti che, sulla base del mio studio sulle tasse sul patrimonio in altri paesi in altri periodi, molto probabilmente porterà a più deflussi di capitali e altre mosse per evadere queste tasse. Gli Stati Uniti potrebbero essere percepiti come un luogo inospitale per il capitalismo e i capitalisti. Anche se è improbabile che questo disegno di legge sull’imposta sul patrimonio specifico passi quest’anno, le possibilità che un progetto di imposta sul patrimonio considerevole venga approvato nei prossimi anni sono significative. I conflitti possono aumentare in tempi così difficili se accompagnati da grandi ricchezze, valori e divari politici, e l’ambiente può diventare inospitale per i capitalisti portandoli a fuggire da luoghi meno ospitali a luoghi più ospitali.

Penso che questo sia il nuovo paradigma.

Per questi motivi credo che un portafoglio ben diversificato di attività non di debito e non in dollari insieme a una posizione di liquidità corta sia preferibile a un tradizionale mix azioni / obbligazioni fortemente sbilanciato rispetto al dollaro USA. Credo anche che le attività nei paesi sviluppati maturi con valuta di riserva sottoperformeranno i mercati dei paesi emergenti asiatici (compresa la Cina). Credo anche che si dovrebbe essere consapevoli delle modifiche fiscali e della possibilità di controlli sui capitali.

Una risposta

Grazie Filippo per questa traduzione.

Dunque il classico 60/40, che è attualmente usato dai fondi di pensione un pò dapertutto, è finito? Devono ripensare tutto?

Secondo Dalio, bisogna comprare obbligazioni dello stato cinese al posto delle obbligazioni di stati USA/Europa? Se finisce come con la Russia, stiamo male… Forse Dalio non aveva comprato obbligazione russe all’epoca.

Chissà se i tassi in America non ritornaranno a scendere fra qualche tempo. Mi sà che questa inflazione (se ci sarà) sarà solo temporanea. Tassi alti significa fallimento per la maggior parte dei governi. Ma sà che sia la FED, sia le BCE lo sanno bene…