Le gestioni patrimoniali vanno molto di moda tra i clienti private delle banche.

Clienti con medio/alte disponibilità economiche.

Ma cosa sono esattamente queste gestioni patrimoniali? come funzionano e quanto costano? convengono davvero? Scopriamolo in questo articolo.

Cosa sono le gestioni patrimoniali e come funzionano

Le gestioni patrimoniali sono contratti di investimento tra la banca ed il cliente. Contratti con il quale il cliente delega tramite un mandato la gestione dei suoi capitali ad un gestore “professionista”. (che spesso tanto professionista non è in realtà 😀 )

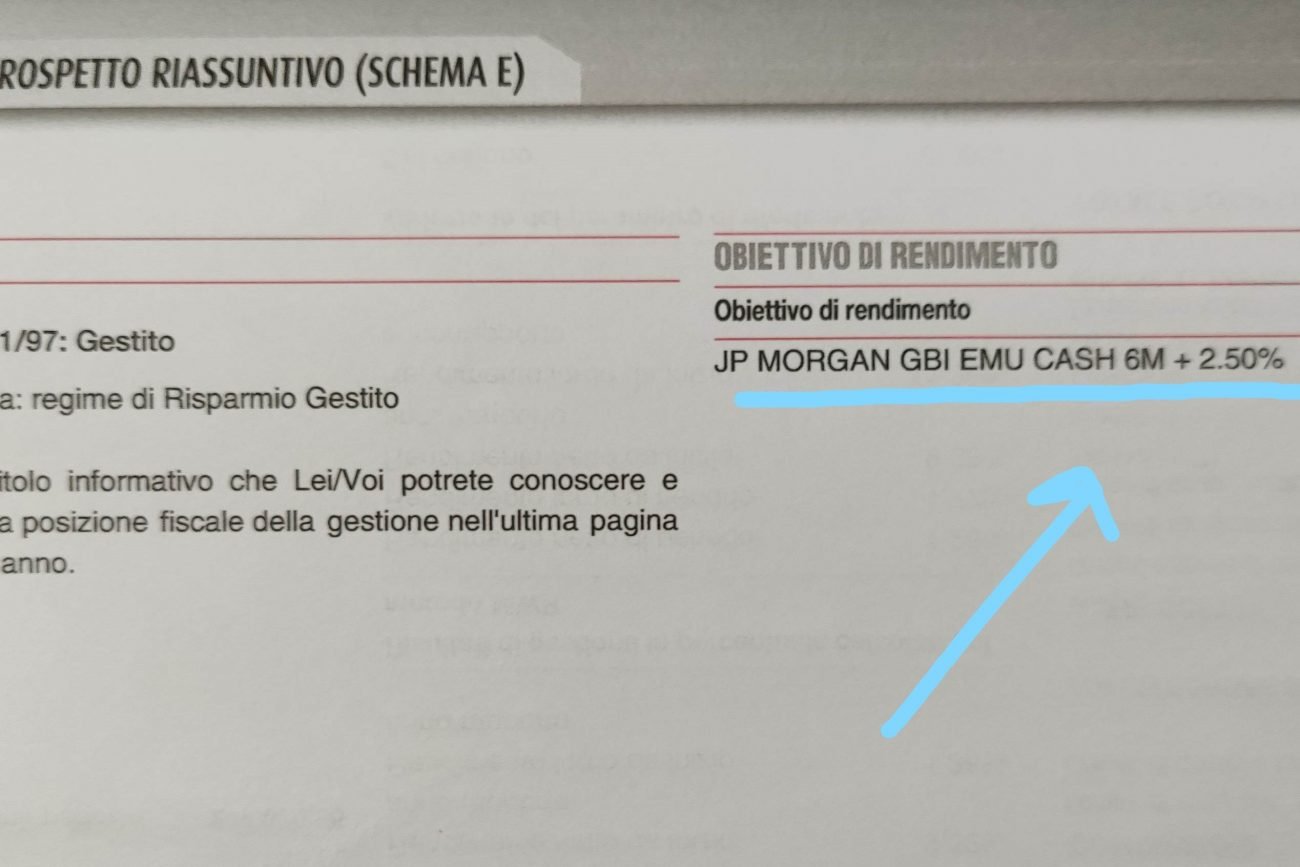

Il cliente effettua un conferimento di denaro (tramite bonifico o tramite dossier titoli) e nell’ambito di alcune linee guida più o meno vincolanti dà mandato alla banca di gestire il capitale con l’obiettivo di ottenere una rivalutazione dello stesso.

Il gestore ovviamente non può utilizzare questi capitali per altre finalità, deve per legge attenersi a delle linee guida conferite dal cliente.

Chi può offrire il servizio di gestione patrimoniale? banche/SGR/SIM

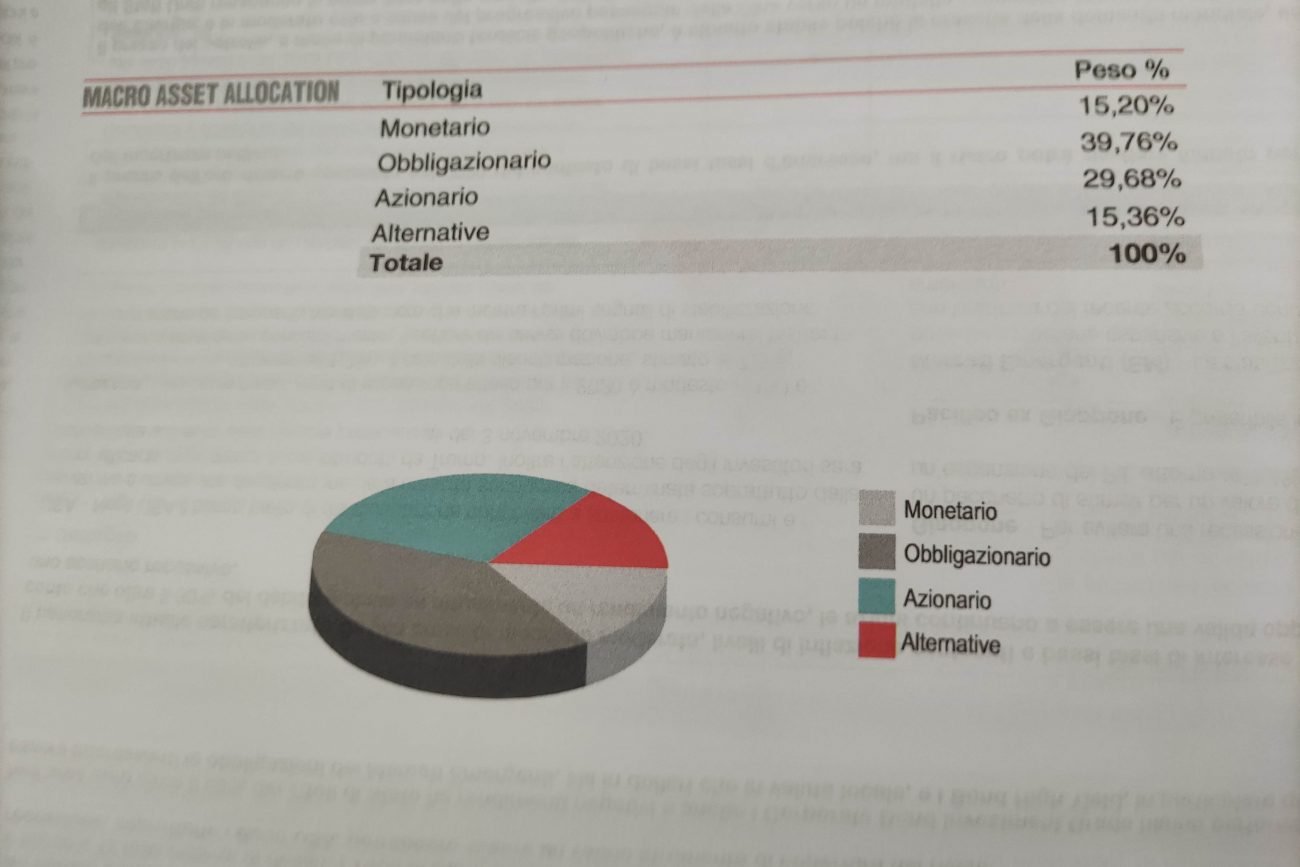

Esistono 3 tipologie di gestioni patrimoniali:

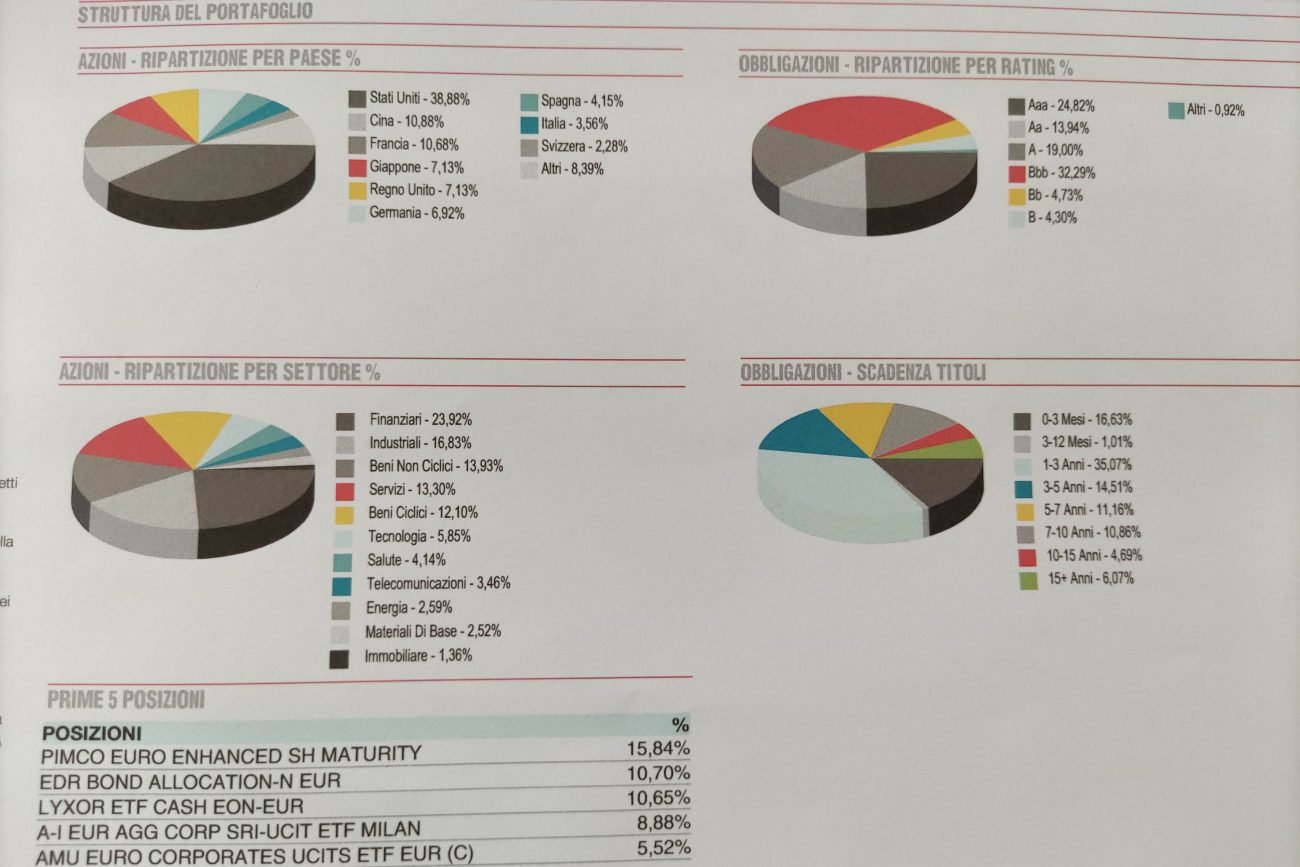

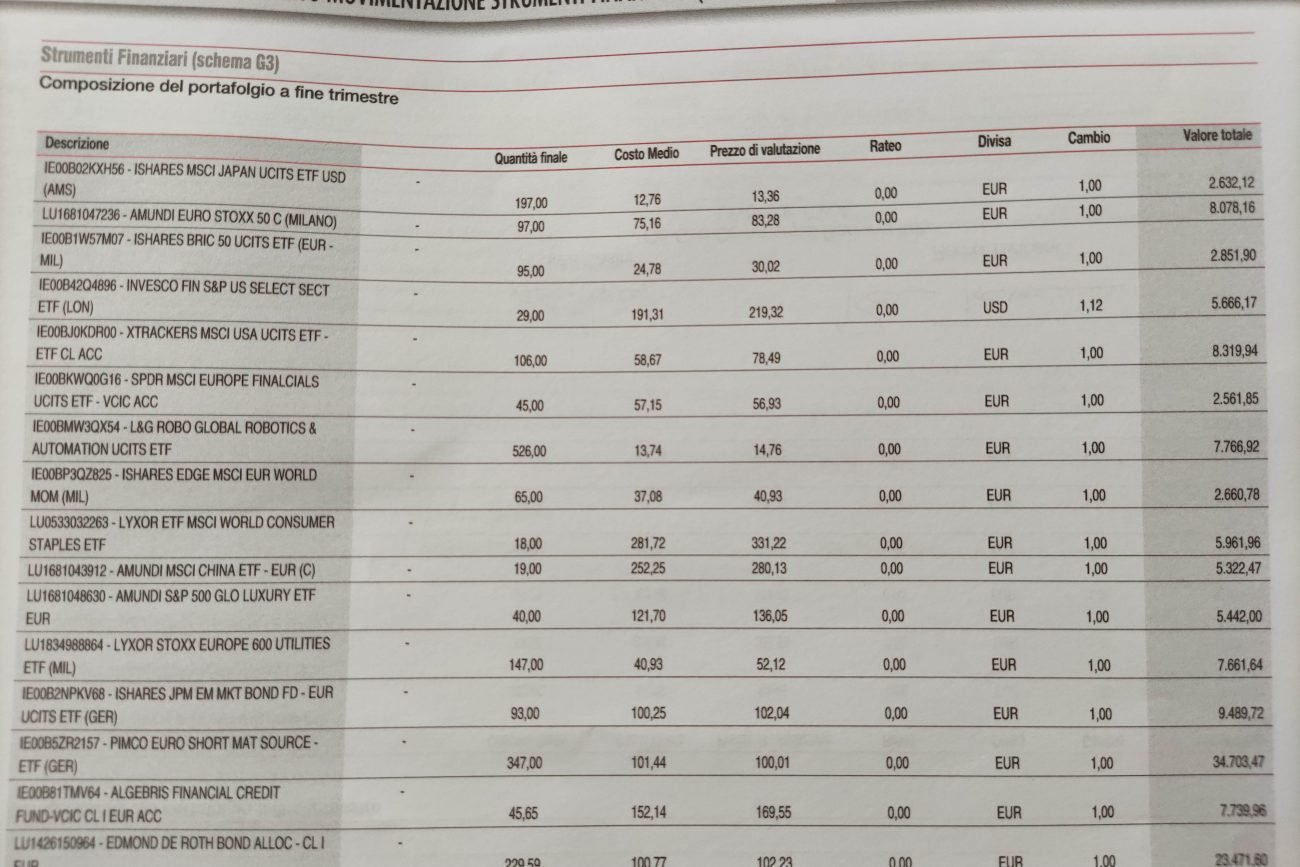

- Le gestioni patrimoniali mobiliari (GPM); il patrimonio del cliente è investito principalmente in strumenti finanziari come azioni, obbligazioni, ETF e derivati.

- Le gestioni patrimoniali in fondi (GPF); il patrimonio del cliente è investito in quote di fondi comuni e sicav. A loro volta le GPF possono essere “monobrand” o “multibrand” se le quote sono investite in fondi di una sola società o in fondi di entità diverse.

- Le gestioni patrimoniali miste; un mix delle precedenti

A differenza della consulenza finanziaria dove il cliente è l’ultimo decisore sugli investimenti da effettuare, qui il cliente dopo aver scelto una linea generica da seguire non ha potere decisionale… è il gestore che decide dove investire senza consultare preventivamente il cliente.

(il cliente oltre a delle linee generali può anche dire al gestore dove investire e dove non investire).

C’è da dire che almeno le gestioni patrimoniali consentono di diversificare… il gestore “professionista”, almeno diversifica (non commette errori madornali)…

Vantaggi

Le gestioni patrimoniali presentano alcuni vantaggi (oltre alla diversificazione). Vantaggi che comunque non riescono a compensare gli svantaggi. Le gestioni solitamente sono riservati solitamente a clienti PRIVATE, clienti con patrimoni consistenti.

- Il primo vantaggio è che permettono di usufruire del regime del risparmio gestito

il regime del risparmio gestito ha carattere opzionale e si caratterizza per la tassazione del risultato netto, incassato nella gestione collettiva o maturato in quella individuale, realizzato dal gestore, comprensivo dei redditi diversi e di taluni redditi di capitale con conseguente compensazione tra componenti positive (redditi di capitale, plusvalenze e altri redditi diversi), minusvalenze e spese.

N.b. il risparmio gestito è una delle poche eccezioni dove prodotti da redditi di capitale consentono di recuperare minusvalenze

il singolo investitore affida il capitale ad un intermediario che decide autonomamente gli investimenti ritenuti più opportuni e adempie agli obblighi fiscali.

L’imposta sostitutiva viene quindi applicata dall’intermediario e sono escluse dal regime le plusvalenze derivanti dalle partecipazioni qualificate; Ora sono incluse anche le partecipazioni qualificate.

Anche in questo caso è consentito il riporto a nuovo delle eventuali eccedenze negative negli esercizi successivi ma non oltre il quarto; da ultimo è escluso il monitoraggio fiscale, sia interno che estero assicurando l’anonimato dell’investitore.

Se il rapporto gestito viene chiuso, l’intermediario rilascia al cliente una certificazione delle eventuali minusvalenze residue, che si possono dedurre dal risultato positivo di un’altra gestione in regime di risparmio gestito o usare per compensare plusvalenze nel regime amministrato o della dichiarazione.

N.B. Ciascun contribuente può mantenere presso il medesimo intermediario più rapporti di natura finanziaria e stabilire per ciascuno di essi il regime fiscale che ritiene più conveniente, nel senso che per alcuni di essi può esercitare l’opzione per una gestione amministrata oppure per un risparmio gestito e, contemporaneamente può non esercitare l’opzione per alcuni titoli dati in custodia o in amministrazione assoggettando gli stessi al regime ordinario di tassazione.

- Vantaggio N°2 maggiore trasparenza

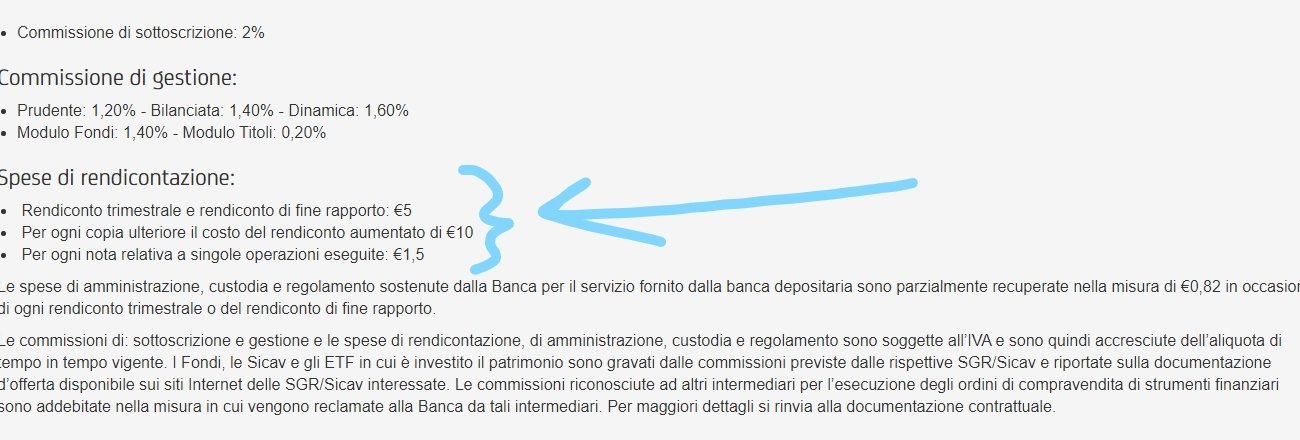

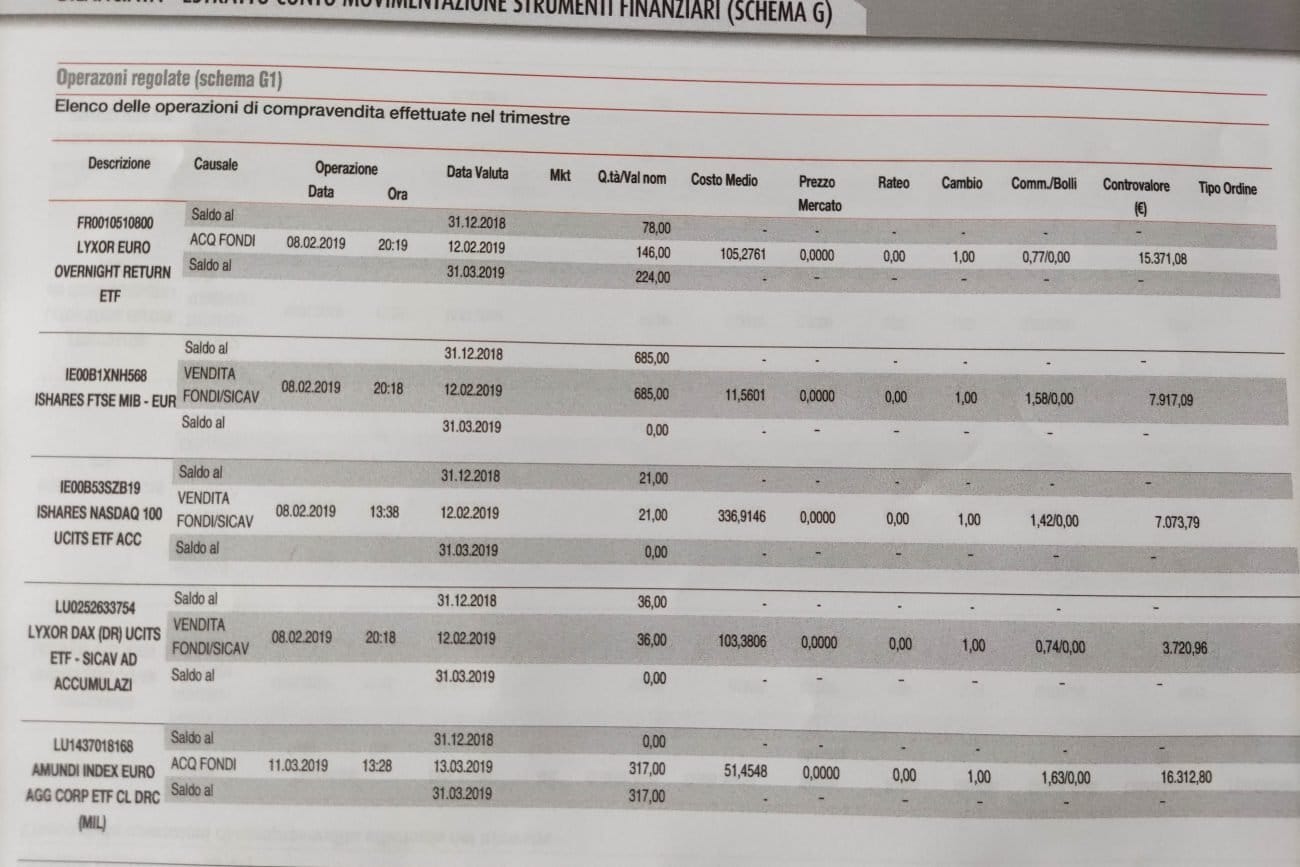

Il cliente in realtà non vede ciò che succede dall’ home banking ma riceve tramite supporto cartaceo un riepilogo completo di tutte le operazioni effettuate dal gestore con indicazione dei prezzi e delle quantità acquistate e vendute. Ovviamente (neanche a dirlo) questo ha un costo (anche se basso questa volta) 😀 .

- Vantaggio N°3 Maggiore controllo

il cliente può impartire istruzioni al gestore, potrebbe dire di comprare o di non comprare un determinato titolo, e può indicargli una linea da seguire (aggressiva, moderata ecc…)

Svantaggi

Personalmente non dormirei sonni tranquilli sapendo che altre persone possono movimentare il mio patrimonio senza che io ne sappia nulla (se non tramite rendiconto trimestrale). Sarebbe bene stare alla larga dalle gestioni patrimoniali… Ecco tutti gli svantaggi:

- Vengono vendute come gestioni personalizzate (non è proprio così)

Sei davvero fuori strada se credi che gestione patrimoniale sia un modo per avere una reale consulenza personalizzata.

Tutti i Gestori tendono ad unificare i portafogli in base alla linea scelta dal cliente.

Si… i clienti possono poi dire di non acquistare un determinato titolo o di acquistarne uno in particolare, ma non si tratta in realtà di gestione personalizzata.

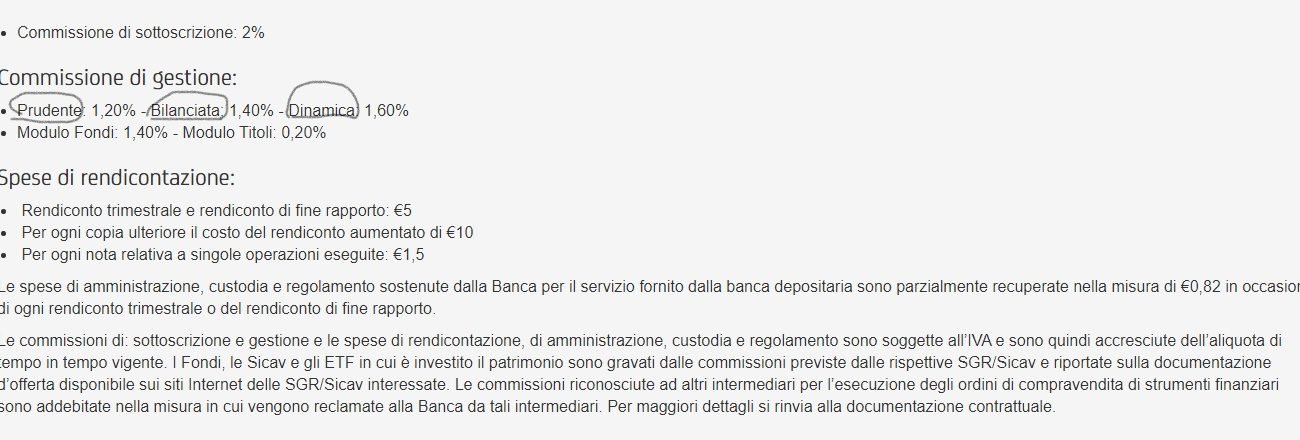

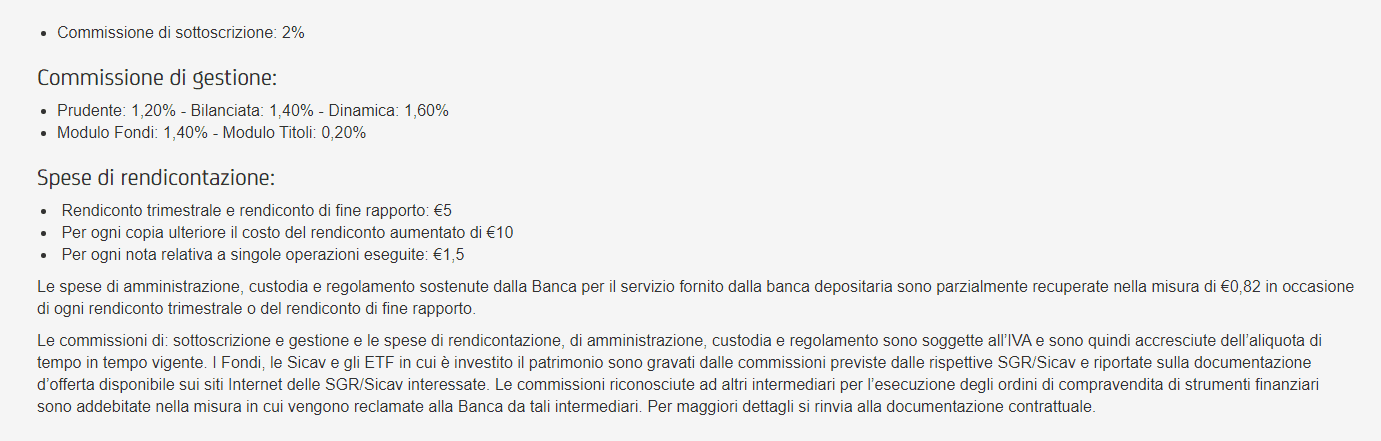

Il più delle volta infatti i clienti vengono fatti ricadere in portafogli modello. Es. Unicredit ha diverse linee… Prudente, bilanciata e dinamica…

Diversi clienti che scelgono linea prudente, non ottengono un portafoglio personalizzato ed unico (come gli viene fatto credere) ma ottengono un portafoglio solitamente identico ad altri clienti che scelgono linea prudente…

Non vi è nulla di male in questo, ma è bene prenderne consapevolezza. Se vuoi un portafoglio di investimento personalizzato devi essere tu ad occupartene in prima persona.

- i costi sono elevati (e vi sono conflitti di interesse)

Le gestioni patrimoniali costano quanto i fondi comuni di investimento a gestione attiva e talvolta anche di più.

Oltre a questi costi che vedi ci sono poi i costi dei prodotti che vengono inseriti nella gestione patrimoniale.

Quindi commissione di ingresso, commissione di gestione annua, commissione di performance, commissioni di switch, commissioni di uscita, commissioni di acquisto e commissioni di vendita…

leggi anche il mio articolo su gestione attiva vs gestione passiva.

N.B. anche se chiedi una gestione attiva composta solo di etf paghi comunque sia i costi dei vari etf (bassi costi) ma anche i costi della gestione (costi alti). Inutile pagare un 0.2% con etf se poi paghi anche un 2% di gestione patrimoniale.

Anche nelle gestioni patrimoniali possono esserci conflitti di interesse… quindi anche il gestore può piazzarti un titolo che fa comodo più a lui che a te…

(ci sono casi e casi finiti in tribunale , te ne riporto uno “Nel caso di specie, la società gestore aveva un chiaro (e non contestato) conflitto di interessi nelle operazioni concluse dagli investitori, posto che tali linee di investimento vedevano la presenza, nella ripartizione del portafoglio, di circa il 90% di titoli appartenenti ad altra società sempre appartenente al medesimo Gruppo.”)

- Distanza eccessiva tra gestore e cliente

Quando utilizzi una gestione patrimoniale, non è semplice parlare con il gestore, non è come quando investi con il consulente della banca. Non vedi neanche nulla dal tuo home banking, l’unico modo per vedere cosa succede ai tuoi soldi è aspettare il rendiconto di periodo (solitamente trimestrale) che ti arriva per posta.

E’ quindi difficile (impossibile in molti casi) parlare con il gestore e farsi rassicurare da lui.

il consulente almeno ti telefona di tanto in tanto per proporti cambiamenti del tuo portafoglio, il gestore opera e basta senza neanche informarti preventivamente (dato che gli hai conferito un mandato di gestione)

Paradossalmente è molto meglio evitare la gestione patrimoniale ed investire con il proprio consulente di fiducia. Sai che anche li non nutro grande simpatia per via dei costi e del conflitto di interesse… ma almeno se chiami ed hai bisogno di chiarire un dubbio c’è qualcuno che ti risponde… ed almeno vedi in home banking cosa succede ai tuoi fondi.

Le categorie (clienti) predilette per le gestioni patrimoniali sono:

- imprenditori

- medici

- avvocati

- professionisti di vario genere

Persone molto impegnate e con buoni capitali a disposizione. Occhio se ti vengono vendute 😉

2 risposte

C’è Moneyfarm che non mi pare affatto male.

Vero Moneyfarm è un eccezione, qui parlavo più di quelle bancarie