In questo articolo parleremo di covered call e di ETF che “lavorano” con questa particolare strategia in opzioni.

Abbiamo deciso di parlare di questo argomento su richiesta di un nostro corsista, che ha notato il “rilascio” a mercato di alcuni ETF covered call.

Infatti iniziano a spuntare pure in Europa i primi ETF covered call, al momento il primo è quello di GlobalX.

Esistono in realtà già molti ETF esteri (non armonizzati) che hanno implementato questa strategia da tempo, sia su azioni, sia su indici sia su commodities.

Alcuni ETF famosi sono ad esempio JEPI e QYLD (sul nasdaq)

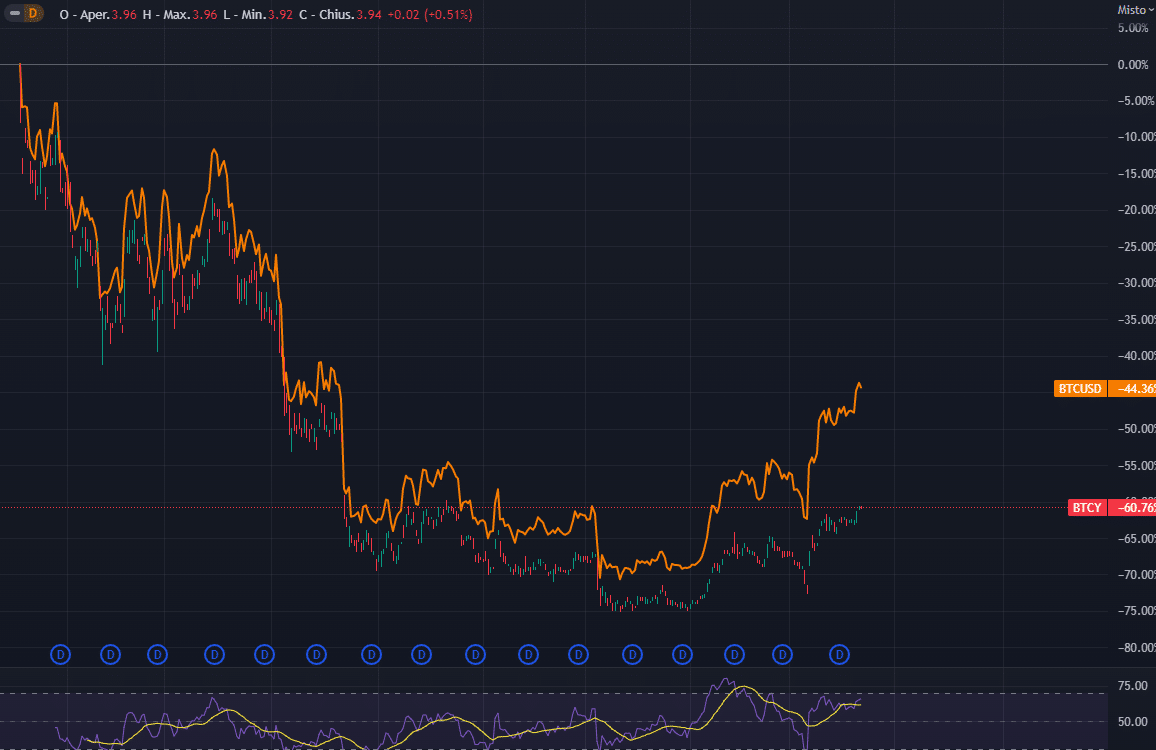

L’implementazione di questa strategia permette di creare dei cashflow importanti anche su asset che non pagano dividendi o cedole (es Bitcoin)

[toc]

Strategia Covered Call che cos’è?

Prima di parlare di eventuali ETF covered call, ossia di etf che “lavorano” con questa strategia, cerchiamo di capire cosa sia effettivamente la strategia covered call (Buy Write).

La strategia Covered Call è una strategia base in opzioni finanziarie, che consiste nella vendita di opzioni call coperte.

Questa strategia si realizza tramite la combinazione di sottostante long in portafoglio e la vendita di call su tale sottostante.

L’investitore quindi:

- avrà il sottostante long in portafoglio (sarà quindi investito su un determinato titolo)

- venderà call su tale sottostante (su tale titolo) ad uno strike solitamente superiore al prezzo attuale del sottostante.

L’investitore venderà le call che gli servono per coprire la stessa quantità di sottostante che ha in portafoglio.

Es. nel caso di azioni americane, se l’investitore dispone in PTF di 100 azioni di un determinato titolo azionario pensiamo a KO (coca cola), per effettuare la strategia covered call tale investitore dovrà vendere 1 call su coca cola, dato che le opzioni su azioni americane governano 100 azioni. Deve vendere call in quantitativo preciso rispetto a ciò che possiede come sottostante long in portafoglio, altrimenti parte delle call sarebbero scoperte ossia naked.

Vendere call obbliga il venditore a vendere il sottostante a scadenza o entro la scadenza (dipende dalla tipologia dell’opzione) allo strike price determinato. Si possono vendere call coperte (covered call) nel caso si disponga del sottostante in portafoglio, oppure si possono vendere call non coperte (naked call, ma in questo caso non parliamo di covered call).

Solitamente le call in questo caso si vendono OTM, quindi con strike price sopra al prezzo corrente di mercato, ma ovviamente si può vendere la call anche ATM o ITM volendo.

La covered call si può utilizzare come strategia per sviluppare un flusso reddituale sul titolo in portafoglio (anche se questo titolo non paga dividendi o cedole) ed abbassare allo stesso tempo il PMC del titolo stesso in PTF.

Se la call venduta va itm, l’investitore è costretto a consegnare il sottostante (in caso di opzioni con consegna del sottostante). Quindi l’investitore sarà costretto a vendere il titolo in portafoglio allo strike price della call venduta.

Questa strategia abbassia si il PMC, grazie al premio incassato con la vendita di call, ma non assicura una protezione in caso di discesa del titolo.

Se il titolo sottostante rilascia dividendi possiamo quindi avere più tipologie di entrate:

- dividendi

- premi delle opzioni

- capital gain (se vendiamo call OTM, sopra il nostro PMC)

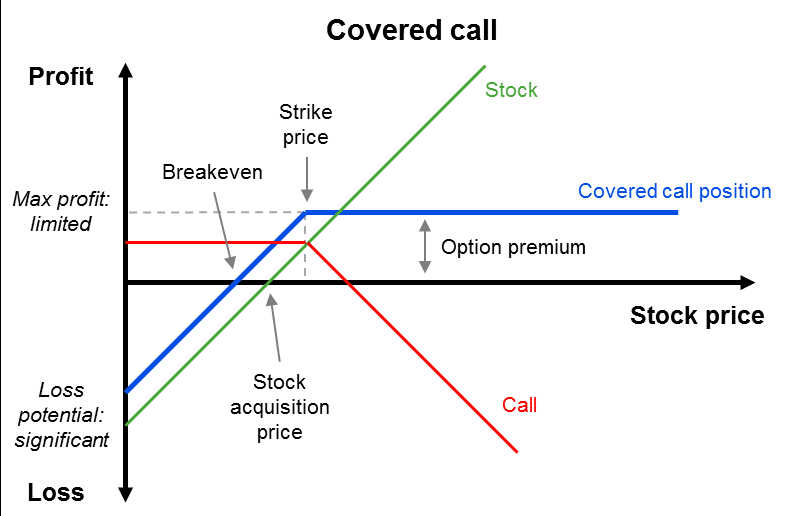

Come si può notare dal grafico di payoff (linea blu, per quanto riguarda il payoff della covered call):

- la strategia non è coperta a ribasso (ma è sempre meglio di andare long sul sottostante e basta, dato che il premio incassato dalla vendita di call permette di abbassare il nostro pmc)

- la strategia è vincolata ad un guadagno massimo in caso di salita del sottostante

- la strategia ci permette di sviluppare un flusso di cashflow importante, specialmente se parliamo di sottostanti con medio/alta volatilità implicita. Questo flusso reddituale ci permette di abbassare il pmc del sottostante long in portafoglio.

- Il nostro BEP (break even point) sarà quindi il prezzo medio di carico del titolo – il premio incassato dalla vendita di call.

Facciamo un’esempio compro 1000 azioni eni a 16.93, quindi investo 16930 euro. Vendo due call otm (1 call su eni governa 500 azioni) con scadenza un mese a 17.5 con premio a 0.85.

Come premio derivante dalla vendita di call incasso 850 euro (ossia 0.85*1000)

Il mio bep è 16.93-0.85= 16.08

il guadagno massimo che posso realizzare da questa operazione sarà dato da 17500€ (se vendo le 1000 azioni a 17.5) – 16930 (il costo di queste azioni) + 850 ( il premio) + eventuali dividendi

La mia perdita massima invece sarà 16080 (ossia il capitale investito per acquistare 1000 azioni eni meno il premio incassato dalla vendita delle call)

La covered call è una strategia a:

- vega negativo: ossia più aumenta la volatilità implicita del sottostante e più è costoso chiudere la call riacquistandola

- theta positivo: ossia con il passare del tempo, il time decay fa abbassare il valore temporale del premio e quindi chiudere la call diventa meno oneroso

ETF covered call: come funzionano? valgono la pena?

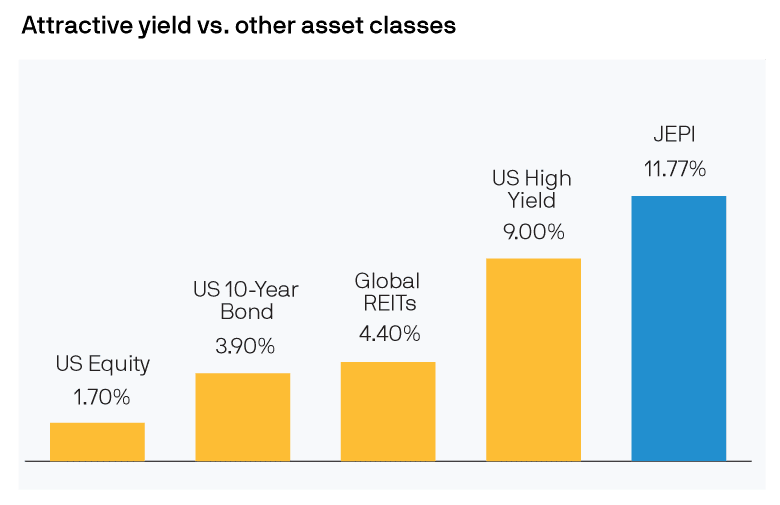

Gli ETF covered call sono in sostanza ETF che implementano questa strategia e rilasciano distribuzioni mensili corpose.

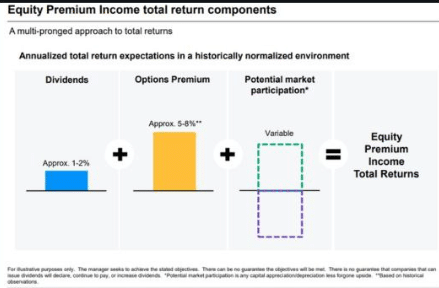

Questi ETF sono infatti famosi per distribuire entrate mensili importanti, in caso di etf covered call su azioni o indici azionari le entrate sono composte da dividendi e premi delle call vendute.

I premi incassati dalla vendita di opzioni, sono molto più elevati dei dividendi.

Combinando quindi dividendi + premi in opzioni, si può creare un mix esplosivo come cashflow mensile. E’ in parte ciò che facciamo su metodo theta.

Quindi è normale vedere distribuzioni mensili molto più elevate rispetto ai classici etf con dividendi/cedole a distribuzione, dato che in questo caso vi è anche la componente del premio incassato dalla vendita di call.

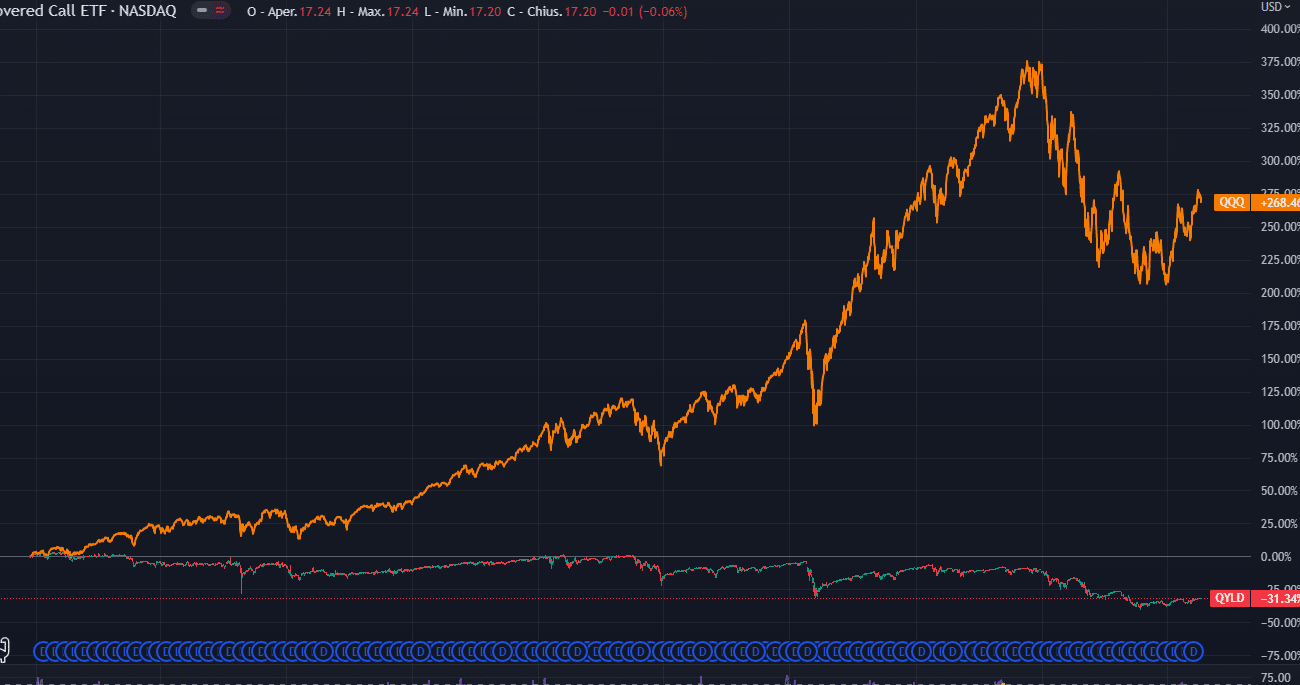

Come downside vi è però il fatto che non abbiamo pieno controllo dell’operatività, ed in caso di salite importanti siamo vincolati dallo strike della vendita di call.

I nostri guadagni in apprezzamento degli strumenti in portafoglio (detenuti dall’etf) sono quindi limitati, anzi come vedremo molto limitati.

Con gli ETF covered call realizzo si un cashflow importante ma tipicamente in caso di salita del mercato guadagno meno, molto meno in apprezzamento rispetto ad analoghi strumenti che non implementano questa strategia.

“in finanza la coperta è corta”

Come puoi notare un ETF sul Nasdaq con questa strategia avrebbe fornito un entrata mensile dell 1% circa, è un’entrata perfetta per chi vuole vivere di rendita, ma allo stesso tempo ci avrebbe fatto rinunciare a guadagni davvero importanti in apprezzamento del sottostante.

Conclusioni

A nostro avviso, se l’investitore dispone di tempo per studiare e per mettere in pratica la strategia riteniamo sia meglio operare in autonomia acquistando i sottostanti che ci interessano e vendendo le call.

In questo modo abbiamo pieno controllo dell’operatività. E possiamo anche rollare la call per evitare l’assegnazione pure se in guadagno. In questo modo sviluppiamo cashflow ma non rinunciamo (o rinunciamo molto meno) all’apprezzamento del sottostante.

Ovviamente è necessario studiare, se sei davvero interessato a svilupparti un flusso di entrate importanti il nostro percorso metodo Theta può fare al tuo caso.

Per un investitore che necessita di entrate mensili, che invece non ha tempo o voglia di studiare o di applicarsi, gli ETF covered call a distribuzione possono essere una valida alternativa per crearsi un flusso di entrate mensili.

Ovviamente gli etf che applicano questa strategia ci fanno rinunciare a guadagni importanti in caso di salita del sottostante, come visto in questo articolo.

Ma abbinando dividendi + premi in opzioni le entrate mensili possono essere elevate.