Libertà finanziaria.

Quante volte hai sentito ripetere questa parola?

10, 100, 1000 volte? Beh se ti sei sempre chiesto se fosse possibile ottenere la libertà finanziaria sei nel posto giusto.

Oggi ti mostrerò come grazie alla pianificazione finanziaria è possibile raggiungere questo obiettivo.

Nelle prossime righe leggerai un estratto del webinar di Piano A, il nostro corso di punta sulla pianificazione finanziaria.

Il webinar del corso sulla pianificazione finanziaria è stato visto da più di 4000 persone.

Se mi ascolti e guarderai questo webinar riuscirai a:

- andare in pensione prima del previsto;

- permetterti finanziariamente tutto ciò che vuoi;

- vivere di rendita grazie ai tuoi investimenti;

- finanziare l’università ai tuoi figli;

- proteggerti da qualsiasi rischio.

Ora che ti sei fatto un’idea di cosa lascerai sul piatto, ti do anche le soluzioni per arrivare a questi obiettivi.

DEVI investire

DEVI sfruttare l’interesse composto

[toc]

Perchè devo investire?

Piano A, il nostro corso completo sulla pianificazione finanziaria, non si basa sul presente ma sul futuro.

Se uno immagina il futuro si immagina di potersi godere la pensione.

La pensione in Italia è gestita dall’INPS, che purtroppo in estrema difficoltà.

Nel nostro paese la pensione funziona con il sistema a ripartizione dove i contributi versati ogni anno dai lavoratori attivi sono utilizzati per pagare le pensioni dei lavoratori a riposo, ossia dei pensionati.

Questo significa che i pensionati e i lavoratori dovrebbero crescere di pari passo ma purtroppo questo non avviene.

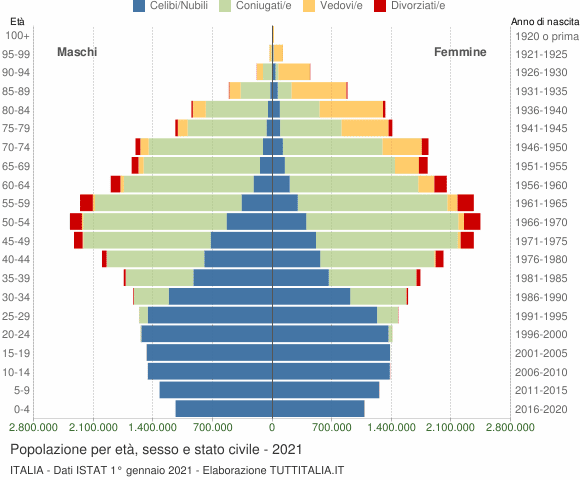

La piramide demografica, come appunto dice il nome, dovrebbe avere una forma a piramide/triangolo ma purtroppo la nostra ha una rappresentazione a forma di pera.

I dati sulla demografia sono negativi, la popolazione è sempre più vecchia, i lavoratori sono in diminuzione e di conseguenza la loro contribuzione.

La domanda da farsi è: chi pagherà la pensione alle persone della nostra generazione?

Difficilmente lo Stato, quindi devi rimboccarti le maniche e pensarci tu stesso.

E qui si ritorna al perché è necessario investire.

DEVI Investire per assicurare il tuo futuro e non dover dipendere dagli altri.

Come devo investire?

Qui sarò breve, devi imparare ad investire per conto tuo, all’interno del corso di pianificazione finanziaria lo imparerai.

Se continuerai ad affidarti alle banche o ai consulenti bancari i tuoi investimenti verranno prosciugati dai costi di gestione.

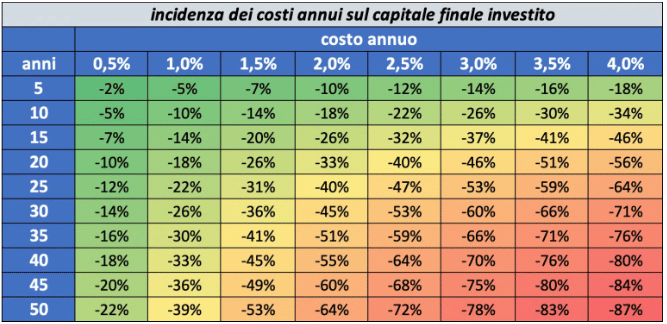

Questa tabella mostra l’incidenza dei costi annui sul capitale finale investito.

Un fondo di investimento ha un costo medio del 2,5%, con un orizzonte di 20 anni vuol dire che hai perso il 40% dei tuoi investimenti, senza considerare che quei soldi potevano essere reinvestiti.

Ma quindi c’è un’alternativa ai fondi di investimento bancari?

Certo, sono i fondi passivi, i cosiddetti ETF.

Ma da soli non bastano, infatti dobbiamo parlare dell’altro concetto che ho introdotto precedentemente, l’interesse composto.

Come funziona l’interesse composto?

Albert Einstein ha definito l’interesse composto “l’ottava meraviglia del mondo”.

L’interesse composto si caratterizza per la capitalizzazione periodica degli interessi che genera ulteriori interessi.

In parole più semplici sono guadagni che si vanno ad aggiungere a precedenti guadagni che creano un effetto valanga nelle tue finanze.

Il reinvestimento dei guadagni è la strategia più efficace nel lungo periodo.

Ti faccio un esempio pratico.

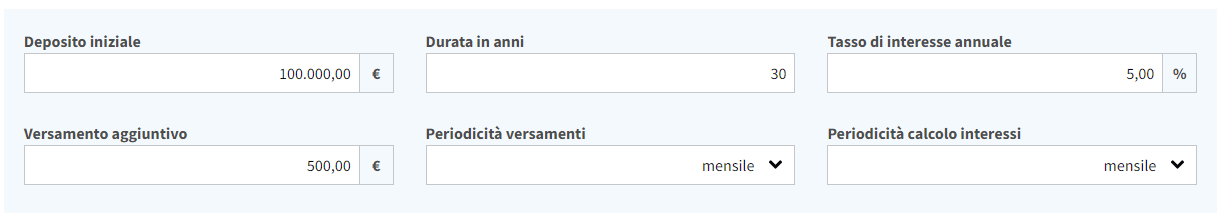

Poniamo di fare una pianificazione finanziaria di questo tipo.

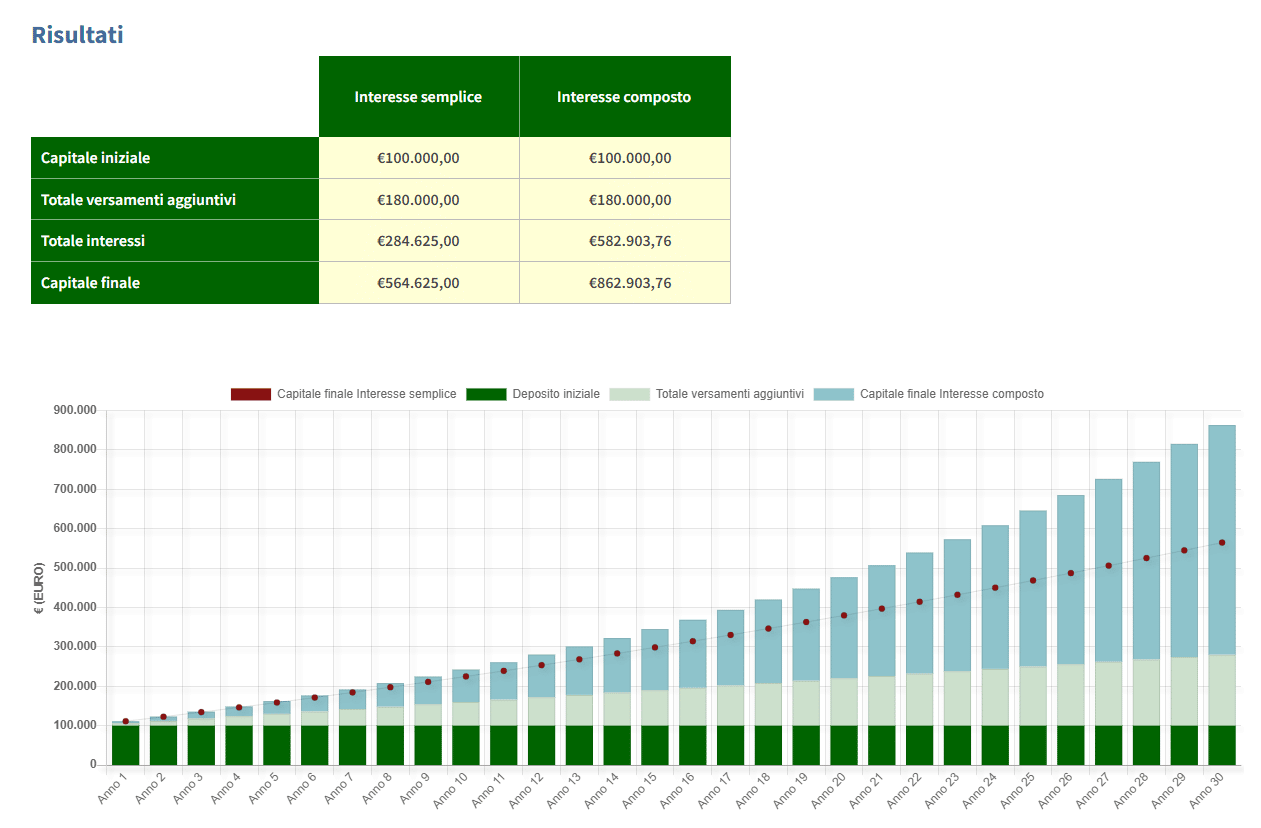

La differenza dei risultati è massima:

- l’interesse semplice, senza reinvestimento, è pari a 564.625€

- l’interesse composto, con reinvestimento, è pari a 862.903€

In 30 anni senza interesse composto avresti lasciato sul piatto circa 300.000€.

Questi risultati non tengono conto dei costi di commissione e di gestione.

Gli ETF in tal caso ti avrebbe fatto risparmiare almeno un 1,5%-2% di costi che in 30 anni si traducono in un guadagno del 36%-45% rispetto ai fondi di investimento attivi.

Le 3 componenti chiave che permettono all’interesse composto di lavorare per te sono:

- inizia presto, prima cominci più avrai un orizzonte temporale lungo per far maturare gli interessi;

- rimani disciplinato, effettua versamenti periodici tramite un piano di accumulo, non lasciare i tuoi risparmi fermi;

- sii paziente, non movimentare questo capitale. Prima di iniziare assicurati e accantona della liquidità per pagare le spese quotidiane e per proteggerti dagli imprevisti con un controvalore pari almeno a 6 mesi del tuo reddito mensile.

Devi iniziare ad abbandonare l’idea che il cash (euro,dollari, sterlina,…) siano ricchezza.

Sono solo pezzi di carta a cui noi diamo un valore.

La vera ricchezza, oltre al nostro tempo, sono gli ASSET come azioni, obbligazioni, criptovalute, materie prime,…

Guarda il webinar sul corso di pianificazione finanziaria

Quello che ti aspetta dentro il webinar di piano A ma soprattutto dentro il corso è molto ma molto di più.

Tra le altre tematiche trattate nel webinar verrai a conoscenza di:

- perchè non devi investire con banche o poste ma devi imparare ad investire in autonomia;

- la storia di Napoleon Hill;

- l’importanza di stare alla larga dal debito;

- corretto mindset per investire + la leggenda della scacchiera di riso;

- giusto processo di investimento grazie alla piramide della ricchezza.

Non voglio aggiungere altro perchè so che le mie parole ti hanno sorpreso e ti hanno fatto aprire gli occhi.

Clicca qui per registrarti al webinar e scoprire i segreti del nostro corso di pianificazione finanziaria, piano A.