Era da un pò di tempo che dicevo di fare attenzione sulle obbligazioni, specialmente quelle a tasso fisso e ad elevata duration (vita finanziaria di un obbligazione).

In alcuni articoli affermavo…

“…molte obbligazioni (governative e non solo) rendono 0 (in interessi) e vi è anche il rischio di inflazione… causato dall’espansione monetaria incontrollata da parte di banche centrali tramite base monetaria e da parte di banche commerciali tramite moltiplicatore monetario (con riserva frazionaria a 0)…prima o poi i tassi dovranno essere rialzati (altalena obbligazionaria)…sicuri abbia senso investire in obbligazioni?”

N.B. ho cambiato la parte finale della frase, ma il succo del discorso era questo.

Le obbligazioni sono state senza ombra di dubbio l’asset class (oltre all’immobiliare) più denigrato da parte mia…

Ne parlai più volte anche in video.

A volte ci scherzavo calcando la mano, dicendo che sarebbero andate a 0 prima di Bitcoin.

[toc]

Perché non aveva senso investire in obbligazioni

Non ci sono poi andato così lontano dalle obbligazioni a lungo termine, TLT (20+ year treasury bond), -40% dai massimi.

Su Piano A eravamo andati già da tempo a strutturare Ptf con parte obbligazionaria a bassa duration.

(P.S. so cosa stai pensando, “vabbeh Filippo anche Bitcoin si è azzerato”, vero è sceso anche Bitcoin, molto di più per il momento, oltre -70% dai massimi, li però vi era davvero troppa euforia nella sua classica fase di bolla temporanea, ed un calo del genere è in parte giustificato)

Nel tempo, sia su blog che YT, ho anche presentato nuove tipologie di “obbligazioni” (leo di bitfinex), vera e propria finanza creativa.

Che se un altro consulente finanziario mi sente dire queste cose c’è caso che mi denuncia, e mi fa radiare dall’albo una volta per tutte.

Leo, nel frattempo che bond e cripto calano a picco, si è sparato un +60% da inizio anno, ed un +323% da quando ne parlai nel blog.

Ma so che sono concetti troppo avanzati e futuristici per molti…

meglio restare ad operare con vecchie logiche vero? 😉 meglio consigliare a clienti bond a 30 anni con cedola 0, che con minimo rialzo dei tassi si sparano un -40%.

Comunque tornando a noi…

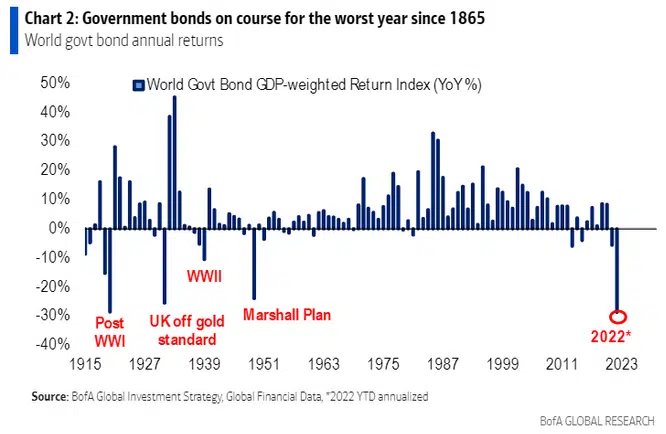

Era dal 1842 che il mercato obbligazionario non registrava un calo cosi profondo.

Questa discesa accentuata dell’obbligazionario ha causato veri e propri disastri per i portafogli tradizionali di normali investitori.

Cali difficili anche da giustificare al cliente, da parte del consulente.

Non vorrei davvero ritrovarmi nei loro panni.

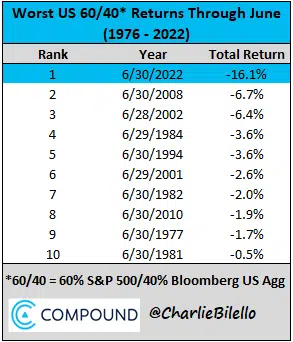

Conta che il classico portafoglio 60/40 ha registrato il peggior calo della storia.

Anche qui nutrivo i miei dubbi e ci vidi bene…

(ma tanto anche qua Filippo è brutto e cattivo e non ne capisce nulla di finanza ed economia, P.s. lo sapevi che ero finito anche nel forum dei brutti?)

[thrive_leads id=’27722′]

Questo è stato il risultato

In questo contesto le obbligazioni sono scese contemporaneamente al mercato azionario, manifestando una forte correlazione, ed un altrettanto forte incapacità di protezione in contesti di crisi.

Paradossalmente l’obbligazionario ha perso più dell’azionario in alcuni casi.

Come dicevo in tempi non sospetti

“a volte il posto più sicuro è quello ritenuto più rischioso da tutti”

“Il vero rischio è non assumersi rischi”.

Questo calo obbligazionario ha inferto duri colpi a portafogli ritenuti prudenti.

E paradossalmente, ripeto, portafogli più rischiosi sono calati meno dei portafogli prudenti.

Da una parte l’investitore non vuole più sentire parlare di obbligazioni, e lo capisco…

già lo immagino a dire…

“a questo punto, se devo avere la stessa volatilità, tanto vale comprare azioni”

anche perché, se le banche centrali vanno avanti per la loro strada, abbiamo davanti ancora diversi rialzi dei tassi, se non si attenua l’inflazione.

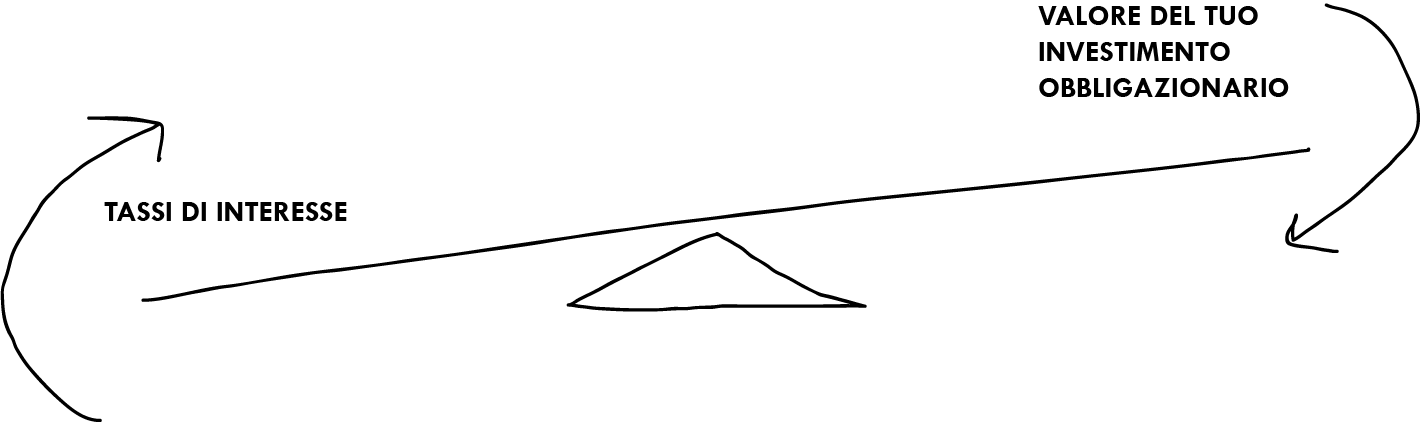

E come sai, per il fenomeno dell’altalena obbligazionaria…

I prezzi delle obbligazioni sono correlati inversamente ai tassi di interesse.

Questo vuol dire che se salgono i tassi di interesse, scendono i prezzi delle obbligazioni e viceversa.

Ma è proprio qui che ti sbagli…

…quindi conviene investire in obbligazioni adesso?

Conviene investire in obbligazioni?

Ora…

per carità non voglio dire che sia già il momento di tornare a riservare ampie % di portafoglio alle obbligazioni…

Sicuramente nel breve termine un rialzo dei tassi ha un impatto negativo sui prezzi delle obbligazioni, non lo metto in dubbio e sono stato il primo a dirlo…

ed ancora tra l’altro qualche rialzo lo avremo…

ma un portafoglio obbligazionario non è altro che un paniere di titoli obbligazionari che man mano che il tempo passa maturano cedole e rimborsano il capitale a scadenza (sempre che non salti l’emittente, cosa anche possibile di questi tempi 😉 ).

Tali cedole possono però essere reinvestite (se abbiamo prodotti ad accumulo, in maniera efficiente)

e nel contesto attuale dove vi è per l’appunto la presenza di rialzi dei tassi, il reinvestimento può essere fatto a tassi più elevati, rafforzando le performance nel lungo periodo.

In altre parole, passato lo shock di breve

(e per il momento direi che vi è stata un eccessiva reazione dei prezzi obbligazionari al rialzo dei tassi)

un aumento dei tassi rappresenta in realtà una buona notizia per gli investitori obbligazionari (specialmente quelli nuovi)

Ed ecco che le obbligazioni tornano ad avere un minimo senso in portafoglio.

Tempo fa era davvero difficile trovare un senso.

Un rialzo dei tassi può essere quindi visto anche come sinonimo di migliori prospettive di performance future per le obbligazioni.

Ad ogni modo, con le obbligazioni è necessario fare attenzione, non sono cosi sicure come ce le descrivono.

Uno dei problemi dell’obbligazionario è che statisticamente ha un recovery time (tempo di recupero) molto elevato.

Più il drawdown (calo) è consistente e più tempo è necessario per sanarlo.

Come dicevo in video a volte può succedere che in termini reali (considerando l’inflazione) si torna a break-even in 50 anni e passa con le obbligazioni.

Per questo andava fatta attenzione…

Ormai per chi aveva riservato in portafoglio ampia % alle obbligazioni a lungo periodo c’è poco da fare, andavano rimosse da tempo.

Ma per chi deve iniziare a costruire un portafoglio (con parte obbligazionaria), beh questo può essere un buon momento in ottica futura.

In passato dopo semestri così negativi l’ultima parte dell’anno è stata quasi sempre positiva e generosa di performance.

Ovviamente non ne possiamo avere certezza ma la statistica è a nostro favore.

2 risposte

Approfondimento proprio di valore!…soprattutto a Luglio 2022!. Colgo l’occasione per una domanda: gli ETF “Inflation Expectation”, trattati nel blog degli ETF, a conti fatti dovrebbero presentare meno rischi di ETF obbligazionari semplici, almeno in scenari inflattivi che presumibilmente dureranno mesi se non anni come quello che ci attende nel 2022/23. Quindi se dovessi fare un bilancio tireresti dentro al gruppo degli “svantaggiati” anche questi ultimi prodotti (ETF inflation expectation) o avrebbero un senso ancor maggiore degli inflation linked?.

Grazie di nuovo.

Questi annullano la variabile rialzo dei tassi, quindi andava bene inserirli in ptf.