La consulenza finanziaria indipendente è una professione in ascesa che mira ad aiutare gli investitori e i risparmiatori.

La consulenza finanziaria indipendente viene svolta dai consulenti finanziari autonomi (CFA) e dalle società di consulenza finanziaria (SCF).

Scopriamo perché dovresti scegliergli per affidare i tuoi investimenti.

[toc]

Che cos’è la consulenza finanziaria indipendente?

La consulenza finanziaria indipendente è una consulenza personalizzata, indipendente e libera da qualsiasi tipo di conflitto di interesse finalizzata alla pianificazione finanziaria a 360° grazie ai migliori strumenti finanziari sul mercato.

Tali prodotti devono essere idonei agli obiettivi di investimento del cliente, al suo rapporto rischio/rendimento e al suo orizzonte temporale.

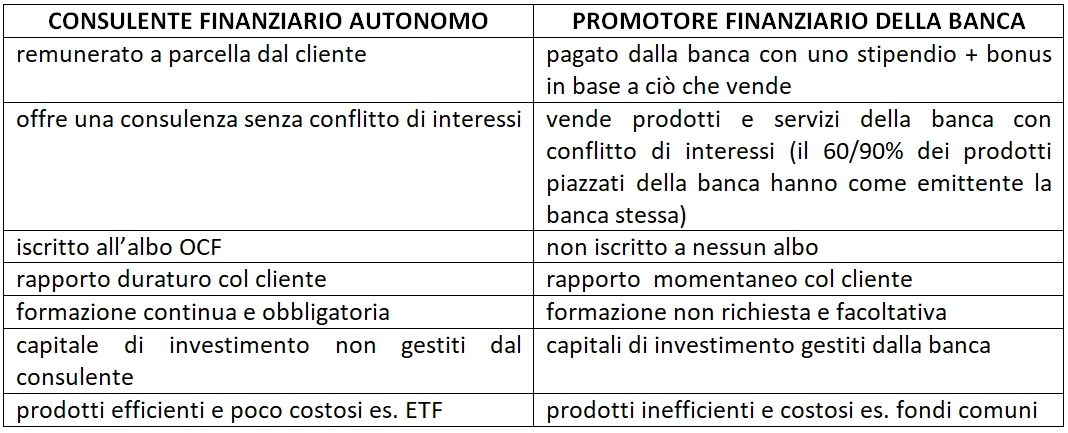

Un investitore che vuole migliorare e personalizzare la propria pianificazione finanziaria e costruire un portafoglio di investimento efficiente può rivolgersi a diverse figure professionali: operatore bancario, private banker, consulente finanziario abilitato all’offerta fuori sede e consulente finanziario autonomo.

Il consulente finanziario autonomo (CFA) è l’unica figura che svolge la consulenza finanziaria indipendente in quanto le altre lavorando come dipendenti o collaborati di banche, assicurazioni o istituti di credito vengono remunerati in base ai prodotti collocati agli investitori.

Il CFA è un professionista finanziario libero dal conflitto di interesse perché non vende prodotti finanziari ma consigli di investimento ed è remunerato a parcella (fee only) direttamente dal cliente.

Quali benefici ottieni rivolgendoti ad un consulente finanziario autonomo?

Chi è il consulente finanziario autonomo?

Un consulente finanziario indipendente è una figura professionale simile a quella di un avvocato o un commercialista per il fatto che lavora nell’esclusivo interesse del cliente offrendogli una consulenza sui suoi investimenti e sulla sua pianificazione finanziaria.

Il consulente finanziario indipendente è un esperto in ambito economico-finanziario con una spiccata dote relazionale e con una buona dose di empatia per creare un vero rapporto di fiducia con il cliente.

Le doti di un CFA sono:

- tecniche in ambito finanziario;

- relazionali;

- organizzative.

Il suo obiettivo è fare il bene del cliente e realizzare i suoi obiettivi finanziari tramite molteplici servizi che può offrire:

- costruzione e gestione di un portafoglio finanziario personalizzato;

- protezione del capitale;

- analisi del profilo di rischio in base al rapporto rischio rendimento, all’orizzonte temporale e agli obiettivi finanziari;

- ottimizzazione fiscale;

- pianificazione successoria;

- pianificazione assicurativa;

- revisione e miglioramento di portafogli di investimento già in proprio possesso;

- supervisione della pianificazione finanziaria nel tempo;

- …

Come viene remunerato il CFA?

Il CFA è remunerato a parcella (fee only) quindi viene pagato per la sua consulenza e non per il prodotto che vende.

I consulenti delle banche vengono invece pagati a provvigione in base ai prodotti che piazzano nella loro rete, questo significa che c’è il rischio di preferire le proprie tasche a quelle dei clienti.

Il CFA invece è doppiamente incentivato a fare bene perché il cliente se non soddisfatto potrebbe altresì cambiare consulente. Cercherà sempre di consigliare i prodotti più remunerativi, meno costosi e più efficienti in un determinato scenario economico.

La parcella è stabilita in modo trasparente al cliente che sa fin da subito quanto andrà a pagare.

Il capitale del cliente non entrerà mai direttamente in contatto con il consulente garantendo una maggiore sicurezza e nessun vincolo scritto di acquisto o di vendita dei prodotti da lui consigliati.

Il capitale del cliente, dopo i consigli del consulente, verrà infatti investito in autonomia da egli stesso.

Come si diventa CFA?

Per diventare CFA bisogna superare la prova valutativa indetta dall’OCF (Organismo di vigilanza e tenuta dell’albo unico dei consulenti finanziari) e iscriversi all’albo di competenza nella sezione dei consulenti finanziari autonomi.

Per iscriversi all’albo oltre a superare la prova valutativa bisogna possedere requisiti specifici:

- professionalità

- onorabilità

- indipendenza

- patrimoniali

Tali requisiti devono essere mantenuti nel tempo e le proprie competenze tecniche vengono valutate periodicamente con delle prove di aggiornamento professionale.

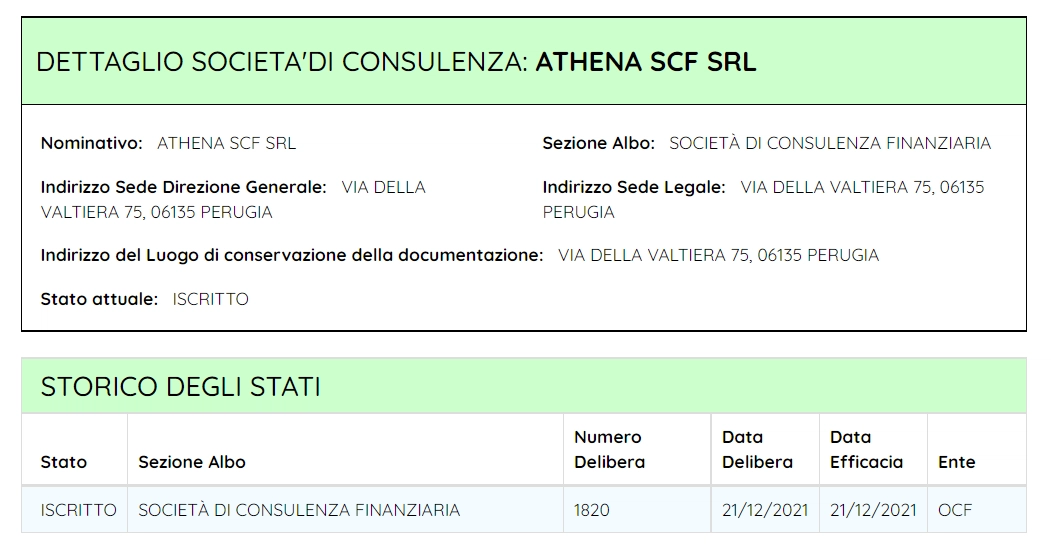

Per verificare che un consulente sia realmente iscritto all’albo OCF basta visitare la pagina specifica del sito ufficiale evidenziando la sezione consulenti finanziari autonomi.

Differenze tra consulente finanziario autonomo e promotore finanziario della banca

Che cos’è una società di consulenza finanziaria?

Una società di consulenza finanziaria (SCF) è una società di capitali che svolge consulenza in materia di investimenti finanziari senza detenere somme di denaro o strumenti finanziari del cliente.

La società fa lavorare consulenti finanziari autonomi come dipendenti o collaboratori a partita IVA che lavorano per conto di essa in maniera esclusiva o meno.

Ogni CFA deve essere iscritto all’albo e in esso è specificato per quale SCF ha stretto un rapporto di lavoro.

Una SCF lavora senza conflitto di interessi verso i propri clienti e i loro capitali non vengono mai in contatto con i CFA.

Filippo Angeloni ha da poco reso operativa la sua società di consulenza finanziaria denominata Athena SCF, la prima e unica SCF della regione Umbria.

Quanto costa la consulenza finanziaria indipendente?

Il costo di una consulenza finanziaria indipendente varia a secondo del tipo di rapporto che si instaura con il consulente e dal servizio richiesto:

- parcella fissa sul patrimonio gestito;

- parcella variabile sul patrimonio gestito;

- tariffa oraria se legata ad una singola prestazione specifica;

- parcella variabile sulle performance ottenute.

L’ultima è sconsigliabile perché potrebbe creare conflitto di interesse visto che il consulente è incentivato a farti guadagnare di più aumentando il rischio dell’investimento così da ottenere un compenso maggiore.

La più utilizzata è l’applicazione di una parcella variabile in base alla dimensione del portafoglio gestito e al grado di rischio calcolato in base all’asset allocation di portafoglio.

Più il portafoglio è grande, parlo di milioni di euro, e più il profilo di rischio è prudente, tanto obbligazionario e poco azionario per capirci, minore è il costo variabile applicato.

Viceversa, più il portafoglio è piccolo e più il profilo di rischio è aggressivo maggiore è il costo variabile applicato.

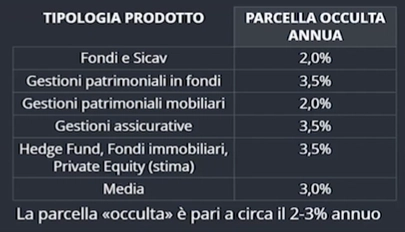

Si può passare da un 0,50% annuo per capitale superiori a qualche milione di euro con un profilo prudente fino al 2% per capitali inferiori ai 100.000 euro con capitale di rischio aggressivo.

Solitamente il costo percentuale annuo si aggira tra 1/1,5% annuo.

Anche la modalità dei costi fissi viene attribuita in modo molto simile a quella variabile.

Per farti capire che i costi non sono elevati ti mostro i costi occulti presenti nei prodotti venduti dalle banche che presentano, in modo non molto trasparente, enormi costi di gestione al loro interno.

I costi delle gestioni patrimoniali sono molto alti e arrivano fino a superare il 3%.

Anche la consulenza finanziaria indipendente se fatta con capitali limitati inferiori ai 100.000 euro non è proibitiva ma ha comunque dei costi elevati.

Coloro che hanno un capitale limitato possono valutare forme di consulenza alternativa per preservare i loro rendimenti, parlo dei portafogli modello basati sulla consulenza generica.

Che cos’è la consulenza generica?

Per coloro che non vogliono una consulenza personalizzata esiste anche la consulenza generica che permette di ottenere idee di investimento tramite i portafogli modello.

I portafogli modello differiscono in base al proprio rapporto rischio/rendimento quindi per esempio saranno presenti un portafoglio aggressivo, uno bilanciato e uno prudente che saranno composti prevalentemente da ETF.

Sono 100% replicabili tramite il portafoglio titoli dell’home banking o un broker online.

I portafogli modello vengono ribilanciati periodicamente per dare la possibilità di aggiornare i proprio investimenti in base ai movimenti di mercato.

La consulenza generica è più opportuna per coloro che hanno un capitale di investimento limitato sotto i 100 mila euro in quanto i costi della parcella potrebbero influire in modo elevato sul rendimento.

Su Athena SCF stiamo lavorando per introdurre i migliori portafogli modelli da poter replicare.

Saranno presenti portafogli modello con ETF a seconda del profilo finanziario e portafogli modello con azioni singole divise a livello geografico e strategico.

Una professione in crescita

La consulenza finanziaria indipendente in Italia svolta da CFA e SCF è in crescita come dimostrano i dati.

Al 31/12/2020 sono iscritti:

- 306 CFA, +22% rispetto al 2019

- 44 SCF, +22% rispetto al 2019

Questa professione è svolta da:

- <30 anni 2,9%

- 30-50 anni 47,7%

- >50 anni 49,4%

Giovani e donne sono in crescita:

- 31% di chi ha svolto la prova valutativa nel 2020 era donna

- 33,2% di chi ha svolta la prova valutativa nel 2020 era under 30

I numeri sono confortanti segno che i giovani stanno prendendo a cuore questa professione che cerca di aiutare le persone a creare una pianificazione finanziaria personalizzata al loro futuro.

In tutta Italia, esiste solo una società di consulenza finanziaria in Umbria Athena SCF e solo 4 consulenti finanziari autonomi tra cui Filippo Angeloni.

Perché scegliere la consulenza finanziaria indipendente?

All’interno dell’articolo hai potuto scoprire numerosi punti di forza della consulenza finanziaria indipendente:

- pianificazione finanziaria personalizzata;

- pagamento a parcella del cliente

- NO conflitto di interesse

- consulenza finanziaria a 360° con la proposta di strumenti finanziari efficienti ed efficaci in base al proprio profilo finanziario;

- analisi complementare quali assicurativa, successoria, immobiliare, di efficienza fiscale per l’ottimizzazione del proprio capitale e non finalizzata alla vendita di nessun prodotto;

- riduzione e trasparenza dei costi;

- relazione duratura con il proprio consulente.

Spero di averti aperto gli occhi su questa nuova professione sia per affidarti alla consulenza finanziaria indipendente sia se vorrai intraprendere la carriera professionale del CFA.

In entrambi i casi visita Athena SCF per avere tutte le risposte di cui hai bisogno.

2 risposte

Salve sono interessato a questo tipo di attività ovvero il consulente finanziario indipendente, e volevo chiedere se è entrata in vigore la norma del tirocinio di 12 mesi prima di poter operare o se non lo è, quando potrebbe esserlo, grazie.

In teoria non è ancora entrata in vigore. Per sicurezza ti consiglio di contattare Consultique: https://www.consultique.com/it/contatti/