Impara a guadagnare interessi dando a prestito le tue stablecoin con la DeFi.

Le stablecoin permettono di esporsi al mondo delle criptovalute in maniera più sicura infatti, essendo ancorate al valore delle monete fiat, non subiscono le variazioni di mercato.

USDT, USDC, MIM sono solo alcuni token che offrono opportunità di investimento a basso rischio.

Ho selezionato le migliori piattaforme di lending/borrowing (dare a prestito/prendere in prestito) per guadagnare interessi con le stablecoin grazie alla DeFi.

[toc]

Che cos’è il lending?

Il lending è la versione basata su blockchain del prestito fatta però con le criptovalute.

Da un lato è possibile dare a prestito le proprie criptovalute in cambio di interessi, dall’altro è possibile prendere a prestito criptovalute pagando un interesse e dando come garanzia altre crypto.

Questo articolo è focalizzato sul primo punto cioè dare a prestito criptovalute, in modo più specifico stablecoin, per ottenere interessi.

La DeFi permette di effettuare il lending eliminando il problema della fiducia infatti non ci si interfaccia più con altre persone o con istituti centralizzati ma il tutto avviene senza intermediari grazie all’utilizzo degli smart contract che rendono tutto automatizzato.

Perché usare la DeFi per ottenere interessi sulle stablecoin?

In una società dove gli strumenti finanziari “più sicuri” come conti deposito e obbligazioni danno rendimenti inferiori all’1% è giusto trovare un’alternativa più valida.

La DeFi offre questa soluzione e lo fa con la solidità delle stablecoin.

Non ci si espone al rischio di mercato e gli interessi sono elevati, variano dal 3% al 20%.

Ho già introdotto la rendita passiva crypto con la CeFi dove il servizio è offerto da una società centralizzata come Binance, Crypto.com,…

Esistono diverse rendite passive crypto che si possono ottenere con la DeFi:

- lending

- staking

- yeld farming o liquidity mining

Oggi ci focalizzeremo sul lending che, come spiegato in precedenza, consiste nel dare a prestito le proprie crypto in cambio di interessi.

Quali sono i migliori interessi sulle stablecoin con la DeFi?

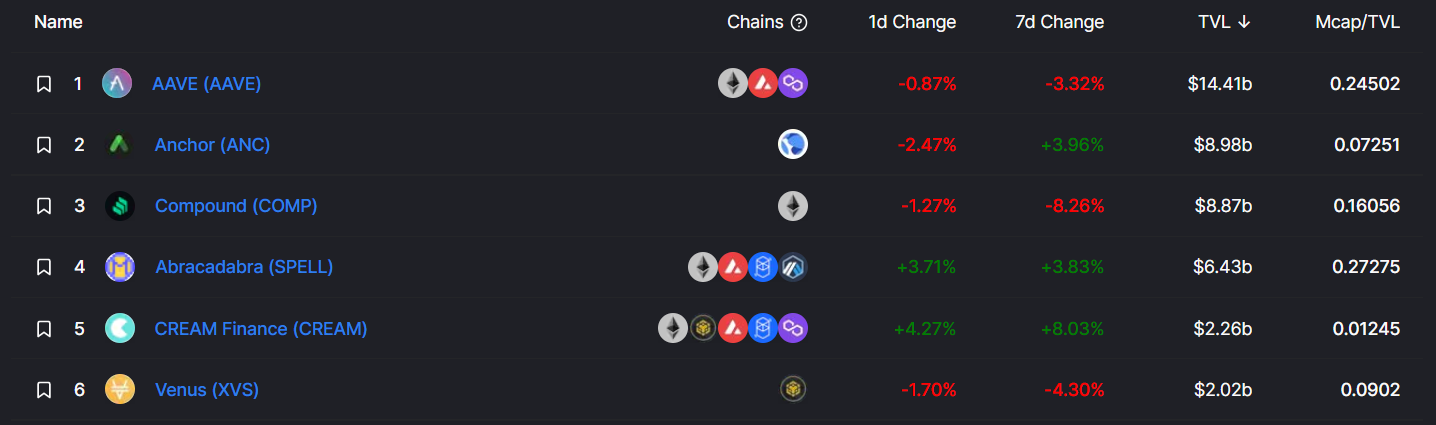

I migliori protocolli DeFi offrono anche gli interessi sulle stablecoin più elevati.

Si parla di piattaforme con un Total Value Locked di miliardi di dollari, liquidità che viene movimentata su diverse blockchain.

Aave

Aave è un protocollo decentralizzato che mette in contatto i lender con i borrower permettendo ai primi di fornire liquidità per guadagnare un reddito passivo e ai secondi di prendere a prestito.

Il lending su Aave è possibile su 3 diverse blockchain:

- Ethereum

- Polygon

- Avalanche

Inoltre una volta depositati i propri token si può scegliere se far utilizzare i propri fondi come garanzia.

Per non pagare troppe fee è meglio rimanere sulle blockchain di Polygon e Avalanche mentre con importi elevati è possibile utilizzare anche Ethereum.

Gli interessi più interessanti su Polygon sono:

- 6,52% APY su USDT + 3,79 APR erogato in WMATIC;

- 4,83% APY su DAI + 1,84% erogato in WMATIC.

Il primo (266 milioni) risulta meno liquido del secondo (1,5 miliardi).

Gli interessi più interessanti su Avalanche sono:

- 2,47% APY su DAI + 3,56% APR erogato in WAVAX;

- 2,02% APY su USDC + 3,44% APR erogato in WAVAX.

Entrambi i mercati risultano liquidi con circa 1,3 miliardi a testa.

Anchor

Anchor è un protocollo di risparmio che offre rendimenti poco volatili sui depositi di UST, la stablecoin sviluppata sulla blockchain di Terra.

Sull’app di Anchor nella pagina “Earn” è possibile visualizzare tutti i dettagli sul lending in cui è specificato anche l’interesse sottoforma di APY che si guadagna.

Attualmente l’interesse sulla stablecoin UST di Terra è pari al 19,49%.

Compound

Compound è uno dei primi protocolli sulla DeFi basati sul lending infatti molti progetti futuri si sono basati sul suo whitepaper.

I suoi interessi sono più modesti rispetto agli altri ma la sicurezza per via del suo trascorso è maggiore.

Gli interessi sulle stablecoin sono:

- 3,20% APY su USDT + 0,63% erogato in COMP;

- 3,10% APY su USDC + 1,24% erogato in COMP;

- 2,97% APY su DAI + 1,06% erogato in COMP.

Venus

Venus è una piattaforma di landing e altri servizi DeFi sviluppata sulla Binance Smart Chain.

Il suo token nativo è VXS e ha anche una propria stablecoin VAI.

Gli interessi sulle stablecoin sono:

- 6,56% APY su BUSD + 0,82% APY erogato in VXS;

- 6,54% APY su USDC + 1,45% APY erogato in VXS;

- 5,85% APY su USDT + 0,63% APY erogato in VSX.

C.R.E.A.M Finance

C.R.E.A.M. Finance è un protocollo di prestito decentralizzato, il suo servizio è offerto senza autorizzazione e in modo trasparente e non custodial.

Attualmente C.R.E.A.M. è disponibile su Ethereum, Binance Smart Chain, Fantom, Polygon, Avalanche e Arbitrum.

I mercati monetari degli smart contract di C.R.E.A.M. Finance sono focalizzati sui longtail asset, con l’obiettivo di aumentare l’efficienza del capitale per tutti gli asset nei mercati delle criptovalute.

Le stablecoin che si possono trovare sono USDT, USDC, DAI, BUSD e MIM.

Gli interessi più interessanti sono su BSC dal 5% al 9% e su Fantom dove superano addirittura il 10%.

Alpha Homora V2

Alpha Finance Lab, di cui fa parte anche Alpha Homora, sta costruendo un ecosistema di prodotti DeFi che interagiranno per massimizzare i rendimenti riducendo al minimo i rischi per gli utenti.

I prodotti Alpha si concentrano sull’acquisizione della domanda non indirizzata nella DeFi in modo innovativo e facile da usare.

Alpha Homora V2 sulla rete di Avalanche offre interessi sulle stablecoin pari a:

- 20,34% su DAI.e;

- 12,82% su USDC.e;

- 11,61% su USDT.e.

L’estensione “.e” è quella utilizzata sulla rete Avalanche.

Quali rischi si corrono?

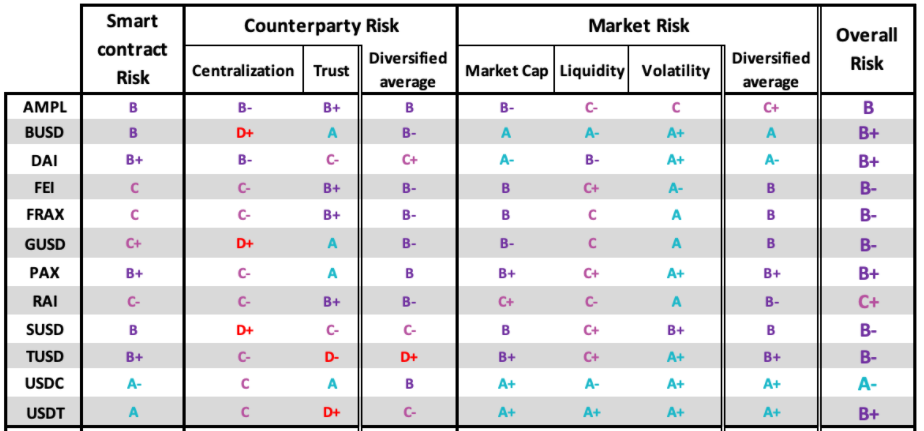

I rendimenti passivi dati dagli interessi sul lending sono molto allettanti ma ci sono dei rischi a cui bisogna stare attenti:

- rischio di smart contract, si concentra sulla sicurezza tecnica di una valuta in base al suo codice sottostante. Se una delle valute supportate viene compromessa è minacciata la solvibilità del protocollo;

- rischio di controparte, valuta qualitativamente come e da chi è governata la valuta. Il rischio è misurato dal livello di centralizzazione corrispondente al numero di parti che controllano il protocollo e alla fiducia nell’entità, nel progetto o nei processi. Per esempio BUSD e GUSD sono più centralizzate rispetto alle altre stablecoin;

- rischio di mercato, è legato alle dimensioni del mercato e alle fluttuazioni di domanda e offerta. Ad esso è correlato il rischio di volatilità che per le stablecoin è molto basso, si può dire quasi zero visto che la maggior parte sono ancorate al dollaro.

Inoltre gli interessi sono variabili a seconda della liquidità che si movimenta all’interno del protocollo e in riferimento ad un particolare token.

Quindi la percentuale di interessi potrebbe aumentare o diminuire col passare del tempo.

Conclusioni

Ho elencato le 6 migliori piattaforme DeFi per il lending di stablecoin che ti permettono di guadagnare interessi veramente elevati con un rischio contenuto.

Cerca di diversificare variando il tuo investimento in stablecoin e protocolli diversi così da ridurre i rischi appena citati.

Entra in questo mondo, ti aiutiamo noi a configurare Metamask, a settare il Ledger e ad operare con le criptovalute in modo decentralizzato.

Migliora la tua strategia di investimento, prenota una consulenza strategica e ottieni subito i tuoi primi interessi grazie alla DeFi.