Come diversificare il portafoglio di investimento?

La diversificazione è uno degli elementi principali per costruire un portafoglio di investimento efficiente.

Un portafoglio diversificato è formato da investimento il più possibile decorrelati tra loro che permettono di diminuire i rischi e di aumentare i rendimenti nei diversi scenari economici.

Per calcolare la correlazione di portafoglio andremo ad utilizzare il coefficiente di correlazione.

[toc]

Quali tipi di diversificazione esistono?

La diversificazione può essere generica o specifica a seconda se parliamo dell’intero portafoglio o di un asset class al suo interno.

Immagina il tuo portafoglio come una torta multi gusto composta da un numero di fette pari al numero di asset class al suo interno, ognuna delle quali ha un gusto diverso.

Le fette possono essere formate da azioni, obbligazioni, criptovalute, materie prime, liquidità, ecc.

Ogni fetta a sua volta ha una propria diversificazione interna che cambia in base all’asset finanziario di riferimento.

La diversificazione generica è quella riferita alla torta mentre la diversificazione specifica è quella riferita alle fette.

Le 4 diversificazioni più utilizzate riguardano:

- asset class

- azioni

- obbligazioni

- criptovalute

La diversificazione per asset class con gli ETF e la diversificazione con le criptovalute le abbiamo già trattate in appositi articoli molto dettagliati che ti consiglio di leggere se vuoi costruirti un portafoglio completo o un portafoglio solo crypto.

In questo articolo andremo a trattare come diversificare il portafoglio azionario.

Come diversificare il portafoglio azionario

Come puoi diversificare il portafoglio azionario?

Un portafoglio azionario può essere diversificato principalmente a livello:

- geografico

- settoriale

- valutario

ETF All Country

I migliori ETF All Country o All World (da non confondere con gli ETF World che considerano solo i paesi sviluppati) ad accumulazione che replicano il mercato azionario globale dei paesi sviluppati ed emergenti sono:

- Vanguard FTSE All-World UCITS ETF (USD) Accumulating (VWCE)

- SPDR MSCI ACWI UCITS ETF (ACWE)

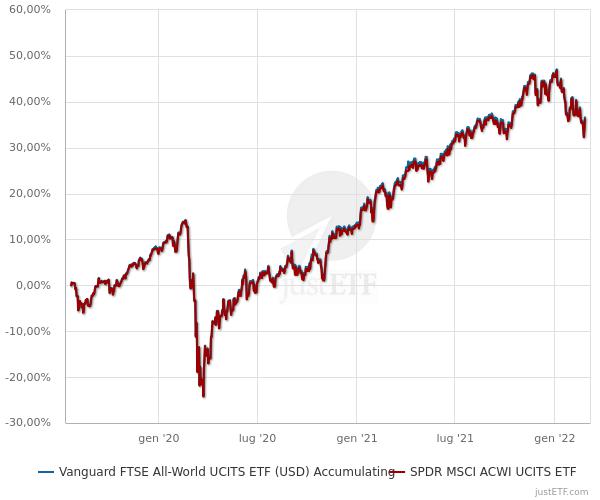

I due ETF All World hanno lo stesso andamento percentuale:

Visto che l’andamento è identico andremo a valutare i dati dell’indice MSCI All Country World Index dell’ETF ACWE.

La sua distribuzione geografica è:

- 60,84% Stati Uniti

- 5,53% Giappone

- 3,71% Regno Unito

- 3,70% Cina

- 3,02% Canada

La sua distribuzione settoriale è:

- 22,77% informatica

- 14,79% finanza

- 12% beni di consumo discrezionali

- 11,36% salute

- 9,46% industria

- 8,54% telecomunicazioni

La diversificazione settoriale è molto buona al contrario di quella geografica con gli Stati Uniti che detengono il 60% dell’esposizione totale, un po’ troppa.

ETF Developed ed Emerging Markets

Per diminuire questa percentuale è possibile optare su due ETF separati:

- ETF paesi sviluppati, iShares Core MSCI World UCITS ETF USD Acc (SWDA)

- ETF paesi emergenti, iShares Core MSCI Emerging Markets IMI UCITS ETF Acc (EIMI)

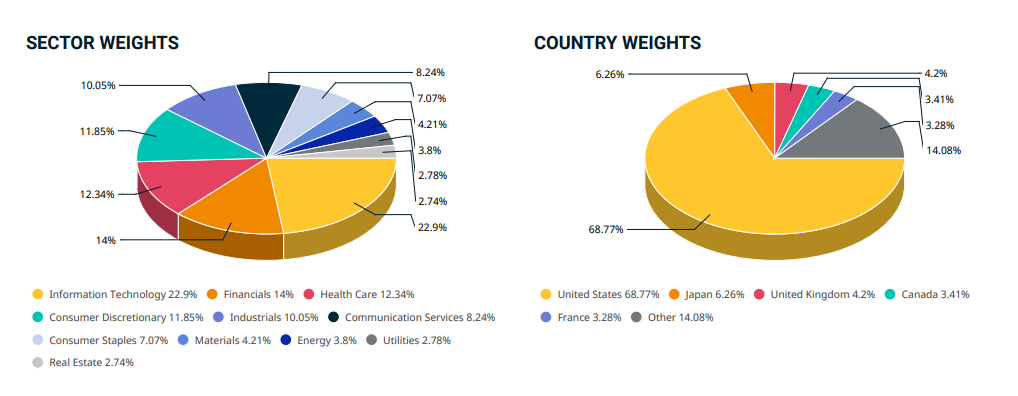

1) L’ETF iShares Core MSCI World UCITS ETF USD Acc (SWDA) replica l’indice MSCI World.

La sua distribuzione geografica è:

- 68,77% Stati Uniti

- 6,26% Giappone

- 4,20% Regno Unito

- 3,41% Canada

- 3,28% Francia

La sua distribuzione settoriale è:

- 22,90% informatica

- 14% finanza

- 12,34% salute

- 11,85% beni di consumo discrezionali

2) L’ETF iShares Core MSCI Emerging Markets IMI UCITS ETF Acc (EIMI) replica l’indice MSCI Emerging Markets.

La sua distribuzione geografica è:

- 32,08% Cina

- 16,08% Taiwan

- 12,52% India

- 11,73% Corea del Sud

- 4,61% Brasile

La sua distribuzione settoriale è:

- 21,78% informatica

- 20,82% finanza

- 13,09% beni di consumo discrezionali

- 10,87% telecomunicazioni

La diversificazione settoriale è molto simile a quella precedente.

La diversificazione geografica è ovviamente diversa perché i due indici investono su paesi diversi.

ETF 70/30

Ora proviamo a costruire un ETF All Country manualmente formato in questo modo:

- 70% paesi sviluppati con ETF SWDA;

- 30% paesi emergenti con ETF EIMI.

Considerando solo i 10 paesi più grandi dei 2 ETF si avrebbe una distribuzione geografica molto più diversificata:

- 48,14% Stati Uniti

- 9,62% Cina

- 4,82% Taiwan

- 4,38% Giappone

- 3,75% India

- 3,52% Corea del Sud

- 2,94% Regno Unito

- 2,38% Canada

Con un portafoglio 70/30 rispetto ad un singolo ETF All World la diversificazione geografica è composta da 50% Stati Uniti, 30% Asia, 15% in Europa e 5% suddiviso tra Sud America, Africa e Oceania.

Se si vuole aumentare la componente europea basta aggiungere anche un ETF MSCI Europe o un ETF Euro STOXX 600.

La correlazione tra MSCI World e MSCI Emerging Markets

La correlazione a livello globale col passare degli anni è diventata sempre più simile.

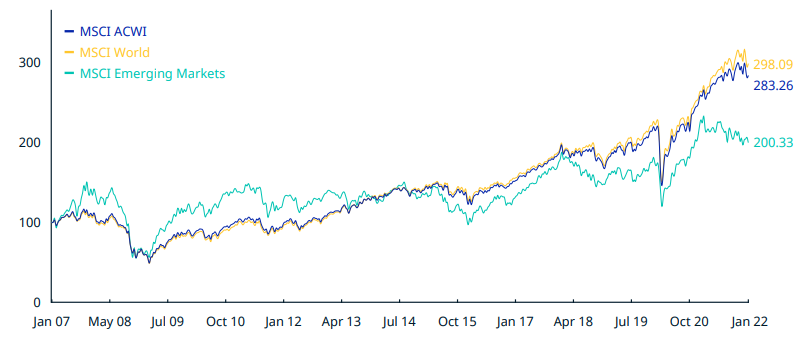

Andiamo a calcolare il coefficiente di correlazione di questi 3 indici:

- MSCI All Country World, intero mondo con 23 paesi sviluppati e 25 paesi emergenti;

- MSCI World, 23 paesi sviluppati;

- MSCI Emerging Markets, 25 paesi emergenti.

L’andamento grafico delle performance dei 3 indici è il seguente:

I rendimenti annuali degli ultimi 14 anni dal 2008 al 2021 sono stati questi:

Il coefficiente di correlazione esprime dei valori che variano tra 1 e -1:

- = 1 perfetta correlazione positiva;

- tra 0.5 e 1 la correlazione è alta;

- tra 0 e 0.5 la correlazione è bassa;

- tra 0 e -1 la correlazione è opposta;

- = -1 perfetta correlazione negativa.

Utilizzando le performance annue dei 3 indici degli ultimi 14 anni ho potuto calcolare la loro correlazione:

- 0,80 tra MSCI World e MSCI EM;

- 0,99 tra MSCI ACWI e MSCI World;

- 0,86 tra MSCI ACWI e MSCI EM.

La correlazione cambia anche a seconda dell’orizzonte temporale preso in considerazione.

Questi sono i coefficienti di correlazioni tra paesi sviluppati e paesi emergenti cambiando il tempo di analisi:

- 0,61 negli ultimi 10 anni (dal 2012 al 2021);

- 0,69 negli ultimi 5 anni (dal 2017 al 2021).

I paesi sviluppati e i paesi emergenti mostrano una correlazione tra lo 0,61 e lo 0,80 tenendo presente che un orizzonte temporale maggiore è più veritiero perché meno volatile.

Questo dimostra che i paesi emergenti soprattutto quelli asiatici (che pesano per il 75% dell’indice) hanno un andamento molto simile agli Stati Uniti e agli altri paesi occidentali.

Bisogna tener presente inoltre che il PIL mondiale per il 50% è in mano ai mercati emergenti e che nei prossimi 5 anni potrebbe raggiungere il 60%.

La correlazione dei rendimenti ha dimostrato che non c’è una buona diversificazione tra paesi sviluppati e paesi emergenti.

Questo implica che per creare un portafoglio diversificato non è sufficiente differenziarlo a livello geografico globale ma bisogna aggiungere degli ETF che creano decorrelazione.

Come calcolare il coefficiente di correlazione

Per capire se un indice o un ETF è correlato rispetto ad un altro bisogna utilizzare una funzione excel.

La funzione di excel è chiamata “correlazione” e permette di calcolare il coefficiente di correlazione tra due serie di dati.

Inserisci in 2 colonne su excel le variazioni percentuali degli strumenti finanziari che vuoi confrontare e utilizza la funzione “correlazione”.

Premi su “fx” e inserisci in “matrice 1” il primo intervallo di valori e in “matrice 2” il secondo intervallo di valori e premi su ok.

Come puoi notare dalla foto il coefficiente di correlazione tra MSCI World e MSCI EM negli ultimi 14 anni è appunto di 0,80.

Puoi fare lo stesso procedimento su altri strumenti finanziari così da capire come diversificare al meglio il portafoglio.

Considerazioni finali

Il coefficiente di correlazione è un dato statistico utile per capire come diversificare il portafoglio ma non è l’unico.

In fin dei conti la diversificazione serve per differenziare i propri investimenti su più società che lavorano in settori diversi in paesi diversi per diminuire il rischio complessivo.

Quindi è sempre opportuno avere come core del portafoglio un ETF All World o un ETF paesi sviluppati + un ETF paesi emergenti.

Sicuramente esistono realtà che permettono di aumentare la decorrelazione, tieni però presente che la parte satellite di portafoglio deve pesare per una piccola parte dell’intero capitale investito.

Ricapitolando:

- portafoglio core con ETF All Country o ETF World + ETF Emerging Markets;

- portafoglio satellite con ETF decorellati come ETF di singoli paesi o ETF che hanno una distribuzione settoriale differente con un esposizione minore ai tecnologici.

Ricevi una consulenza finanziaria contattando la nostra nuova società di consulenza finanziaria Athena SCF per tagliare i costi e massimizzare i tuoi rendimenti con la consulenza finanziaria indipendente.

2 risposte

Ciao Davide

Articolo molto interessante ed utile (come sempre quelli che scrivete).

Grazie per il lavoro di informazione/formazione che fate.

Ho un dubbio sul coefficiente di correlazione.

Se

= 1 vuol dire che si muovono nella stessa direzione allo stesso modo;

tra 0.5 e 1 la correlazione è alta;

tra 0 e 0.5 la correlazione è bassa;

Non capisco perché

<1 vuol dire che si muovono in direzioni differenti in maniera opposta

Non dovrebbe essere <0 ?

Grazie per il chiarimento.

Ciao Antonio, grazie mille!

Hai ragione, è stato un errore di battitura intendevo <0 e per essere più precisi tra -1 e 0, grazie per essertene accorto.