I certificati a capitale non protetto sono un’ottima alternativa agli ETF settoriali o che replicano determinati trend di mercato.

Sono adatti per investimenti di medio-lungo termine su temi o settori promettenti.

Per esempio la blockchain, l’idrogeno, la via della seta, la terapia genetica, il gaming, il food delivery e molti altri.

Scopriamo tutte le loro caratteristiche e come sono classificati.

[toc]

Cosa sono i certificati a capitale non protetto?

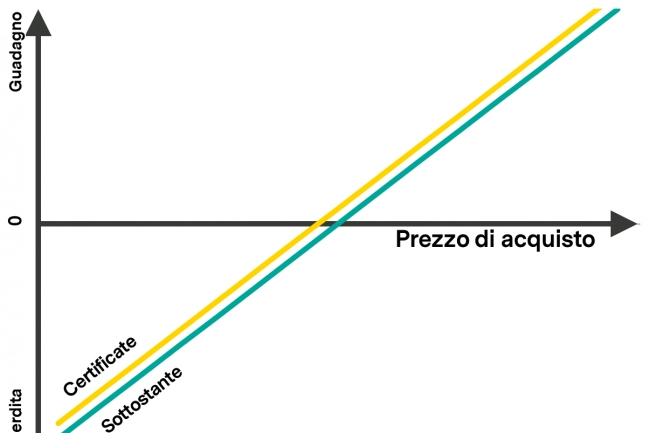

I certificati a capitale non protetto replicano l’andamento di un sottostante in modo più o meno lineare per guadagnare da un rialzo del suo prezzo.

Sono caratterizzati dalla mancanza di una protezione condizionata o incondizionata del capitale, non sono presenti quindi barriere di nessun tipo.

Esistono 3 tipi di certificati a capitale protetto:

- Tracker o Benchmark certificates;

- Discount Certificates;

- Outperformance Certificates.

I certificati più scambiati su Borsa Italiana sono i Tracker Certificates, per questo ci focalizzeremo principalmente sulla loro analisi.

I certificati a capitale non protetto sono solamente rialzisti, nel senso che beneficiano solo da un movimento a rialzo del sottostante.

L’investitore guadagna se il sottostante sale e perde se scende.

Tracker Certificates

I Tracker Certificates replicano 1:1 la performance del sottostante.

Per esempio se il sottostante sale del 10%, il certificato a capitale non protetto sale del 10%.

Viceversa se il sottostante perde il 5% anche il certificato perde il 5%.

I costi dei certificati di investimento possono derivare da:

- commissione di gestione, varia dallo 0,3% al 2% ed è già compresa nel prezzo del certificato;

- commissione di performance, non sempre presente;

- costo di negoziazione, risulta minore rispetto a comprare separatamente tutte le unità del sottostante;

- spread, differenza tra denaro e lettera nel momento della compravendita.

La scadenza può essere:

- compresa tra i 3 e i 5 anni

- “Open-end”, non è presente una scadenza, risulta a durata indeterminata come per gli ETF.

I Tracker Certificates non pagano dividendi in quanto, se presenti, vengono reinvestiti nella medesima azione che lo ha distribuito.

Come viene creato il sottostante?

Il sottostante è solitamente composto da un paniere di titoli compresi dalle 10 alle 20 unità.

Il sottostante può essere di tre tipi:

- basket fisso, come azioni o materie prime;

- indice di mercato, come FTSE MIB o S&P 500;

- tema, settore o strategia di investimento, creato da un indice proprietario come Solactive o MSCI.

Lo stock picking dei certificati viene effettuato in due modi differenti:

- gestione passiva;

- gestione attiva, i certificati in questo caso prendono il nome di Strategic Certificates.

Sia i Tracker Certificate che gli Strategic Certificate sono soggetti ad un processo di ribilanciamento, ovvero una revisione periodica della composizione dell’indice.

I Tracker Certificates a gestione passiva sono formati da un sottostante che può essere un indice di borsa, un basket fisso o un basket dinamico.

Il tipo di gestione viene descritta dall’Index Provider tramite criteri predeterminati che vengono inseriti nel documento definito “Index Guidelines”, reperibile sul sito ufficiale dell’emittente.

Gli Strategic Certificates hanno una discrezionalità maggiore perché lo stock picking viene effettuato prevalentemente dal gestore.

Il gestore, chiamato correttamente Index Manager, viene aiutato dall’Index Advisor o Index Sponsor per fare stock picking.

Quali sono i vantaggi e gli svantaggi dei Tracker Certificates?

I vantaggi di questa tipologia di certificati a capitale non protetto sono:

- efficienza fiscale;

- “time to market” ottimale, il tempo tra la creazione e la commercializzazione del prodotto è ridotta per permette di anticipare i trend tematici sul mercato rispetto agli ETF;

- concentrazione azionaria, i panieri sono composti da un numero limitato di azioni per non diluire la performance tra una moltitudine di unità;

- efficacia nell’effettuare un PAC, essendo un investimento solamente bullish, con un piano di accumulo è possibile anche sbagliare il timing di ingresso iniziale e mediare il prezzo di carico;

- costi minori rispetto ai fondi comuni di investimento.

Gli svantaggi di questa tipologia di certificati a capitale non protetto sono:

- rischio di cambio, solitamente sono denominati in valuta diversa dall’euro e non è presente la copertura di rischio cambio;

- rischio emittente, ossia rischio default dell’emittente del certificato;

- costi maggiori rispetto agli ETF.

I tracker certificate, soprattutto gli “Open-end”, sono utili per costruire un portafoglio core-satellite con strategie statiche o dinamiche attraverso magari un PAC.

I sottostanti più interessanti sono dati dai “megatrends” come l’esempio qui di seguito.

Esempio di certificato a capitale non protetto

Per comprendere al meglio il funzionamento di un Tracker Certificate ti porto come esempio uno dei certificati tematici di Vontobel, una dei migliori emittenti in questo campo.

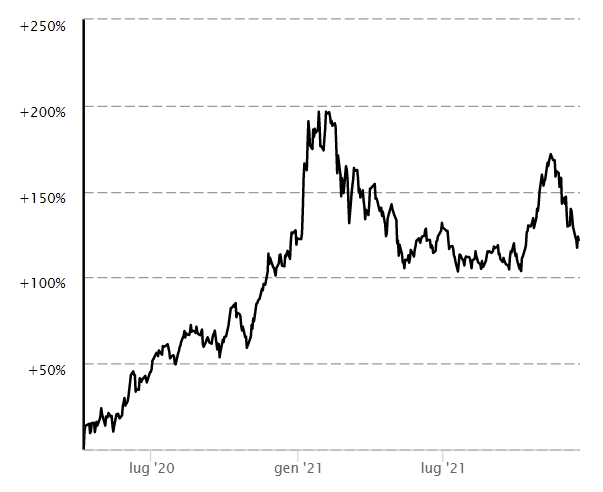

Il certificato in questione è il “Tracker Certificate Open-End su Solactive Hydrogen Top Selection Index (NTR)”, che ho già citato quando ho parlato dei migliori investimenti sull’idrogeno.

Il certificato a capitale non protetto in questione ha le seguenti caratteristiche:

- emittente = Vontobel Financial Products GmbH

- nome commerciale = TRACKER

- codice ISIN = DE000VP2HYR0

- codice di negoziazione = FHYDRO

- sottostante = Solactive Hydrogen Top Selection Index (Ntr)

- categoria = Benchmark

- data di scadenza = Open end

- data di inizio negoziazioni = 07/04/2020

- commissioni di gestione = 1,20%

- valuta del sottostante = USD

Il Tracker Certificates replica un paniere di 15 società che investono sull’idrogeno.

Per far parte di questo paniere l’azione deve possedere le seguenti caratteristiche:

- quotazione su un mercato regolamentato;

- capitalizzazione di mercato superiore ai 750 milioni di dollari;

- volume medio degli scambi negli ultimi 6 mesi uguale o superiore ad 1 milione di dollari;

- non appartenere al settore dei veicoli a motore.

Presenta un ribilanciamento semestrale in cui è possibile che vengano sostituite alcune società o che venga cambiato il loro peso percentuale in portafoglio.

Ogni giorno viene aggiornato il fact sheet contenente le informazioni chiave del certificato che sono utili all’investitore.

Discount Certificates

I Discount Certificates, certificati a sconto, replicano un sottostante che si può comprare ad un prezzo inferiore a quello di mercato.

Lo sconto deriva dalla presenza di un “cap” che definisce un livello massimo di rendimento.

In poche parole con questo tipo di certificato a capitale non protetto si rinuncia ai dividendi e ad un rendimento elevato in cambio di un prezzo iniziale minore.

Inoltre in caso di perdita del sottostante si è coperti fino al prezzo di ingresso del certificato.

Per esempio se il sottostante ha un prezzo di 100 e tu compri il certificato a 95, se dovesse perdere il 5% non registri nessuna perdita.

Ourperformance Certificates

Gli Outperfromance Certificates replicano in modo più che proporzionale il sottostante.

Per esempio se il fattore di partecipazione è del 130% significa che, se il sottostante realizza un profitto del 10%, il certificato guadagna il 13%.

La presenza del “cap” è variabile in questo tipo di certificato a capitale non protetto.

Questo strumento per un investitore diventa interessante se l’acquisto avviene sotto la pari.

La sovra-performance si ottiene se il sottostante supera lo strike a scadenza, quindi in caso di un suo andamento positivo.

Conclusioni

I certificati a capitale non protetto non offrono le stesse protezione dei certificati a capitale protetto ed incondizionatamente protetto.

Il loro potenziale è sfruttare al meglio i trend di mercato che sono ancora in fase di espansione.

Si possono sfruttare opportunità di mercato senza doversi preoccupare delle molteplici condizioni che interessano invece gli altri tipi di certificato.

Il funzionamento è quindi più semplice ma con guadagni legati solo al rialzo del sottostante.

Se vuoi approfondire l’argomento ti consiglio di recuperare la nostra rubrica sui certificati.

Iscriviti alla newsletter per rimanere sintonizzato sul nostro blog e non perderti i prossimi articoli.