Da 100 anni a questa parte le azioni USA, hanno prodotto un rendimento netto reale oltre il 7% annuo. Nessun asset class ha prodotto rendimenti simili. (ne l’oro, ne l’immobiliare, ne il cash, ne le obbligazioni e cosi via… BITCOIN è ancora troppo recente non è paragonabile)

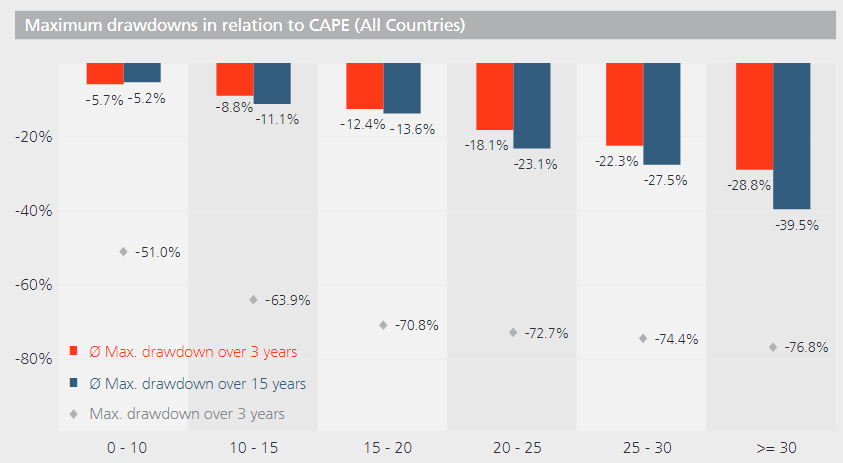

L’unica “pecca” se si può chiamare cosi delle azioni (ma è una caratteristica non un difetto)… è che il mercato azionario è soggetto a pesanti oscillazioni (volatilità), ed i rendimenti futuri sono funzione del momento in cui si acquista (ossia il rendimento va di pari passo, ed è in funzione del prezzo di acquisto).

Ed è per questo che gli investitori si interrogano da sempre sull’esistenza di indicatori in grado di prevedere momenti giusti per entrare ed uscire dal mercato.

per quanto riguarda titoli singoli, l’analisi fondamentale (e non l’analisi tecnica) permette di individuare azioni sottovalutate o sopravvalutate.

Investire in buone azioni sottovalutate, permette solitamente di realizzare ritorni maggiori rispetto all’investimento in azioni sopravvalutate.

Esiste però un modo per valutare l’intero mercato azionario?

riformulo… ok… si può determinare se un azione è sottovalutata rispetto ad altro.. ma possiamo determinare se un mercato è sopravvalutato nel suo complesso?

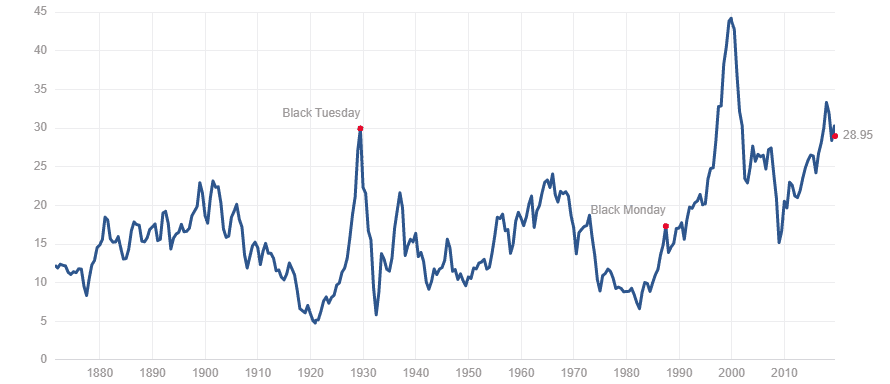

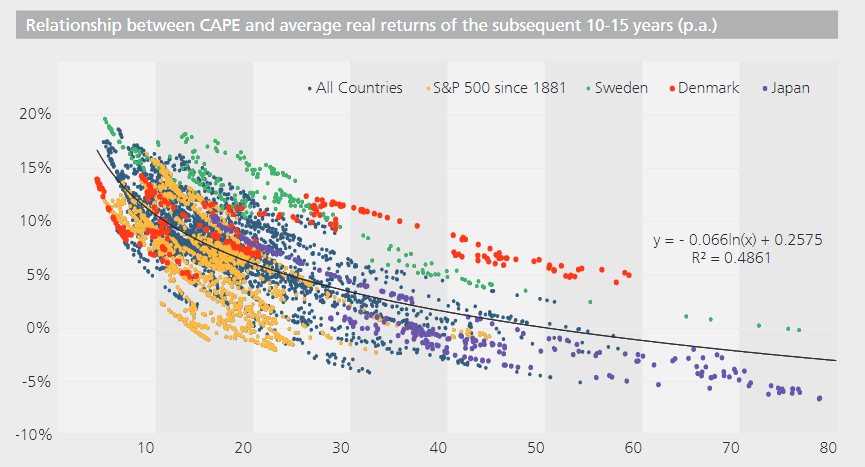

Campbell e Shiller, (Hardvard e Yale university) hanno provato a rispondere a questa domanda, andando a calcolare il PE per lo S&P 500, dividendo il valore dell’indice, per i profitti di tutte le compagnie che componevano l’indice. A cosa sono giunti? che periodi di alte valutazioni sono spesso seguiti da anni di bassi ritorni.

Quali sono i problemi di questo approccio:

- Il PE non tiene conto della potenziale crescita degli utili dopo periodi di crisi.

- gli utili sono difficili da predire, perche molto volatili.

- gli utili hanno fluttuazioni cicliche e questo può invalidare la valenza del PE.

Seguendo i consigli di Graham e Dodd, Robert e Campbell sono giunti all’idea di “aggiustare ciclicamente” il PE. Nasce da qui il Cape ratio.

Che cos’è il Cape Ratio?

è il cyclically-adjusted price-earnings ratio (CAPE Ratio).

Non è nient’altro che un Price Earning “aggiustato” a 10 anni, per tener conto del ciclo economico in atto.

Ed è anche aggiustato all’inflazione, per tener conto dei profitti anche in tempi di alta inflazione.

E’ un PE evoluto.

CAPE put current market price in relation to the average inflation-adjusted profits of the previous 10 years.

Questo indicatore è conosciuto anche come Shiller PE Ratio, PE 10 o Cyclically Adjusted PE Ratio.

Quindi il CAPE misura se il valore dell’azionario è alto o basso comparato al PE aggiustato ciclicamente. Se il CAPE è alto tende a ritornare nella media, se è basso tende a tornare nella media (valore di 16).

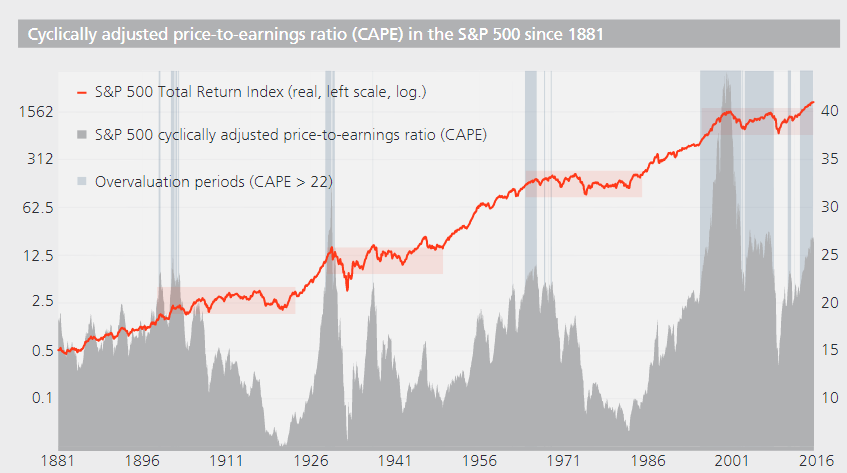

Dal 1881, Il Cape per lo S&P 500 ha sorpassato il valore di 22, solo 4 volte. nel 1901, nel 1928, nel 1966 e nel 1995.

In ognuno di questi anni sono state date (da guru) possibili ragioni sul perchè i normali metodi di valutazione, non erano più applicabili:

- avvento della produzione di massa

- avvento del telefono

- addio al gold standard

- era del computer e globalizzazione

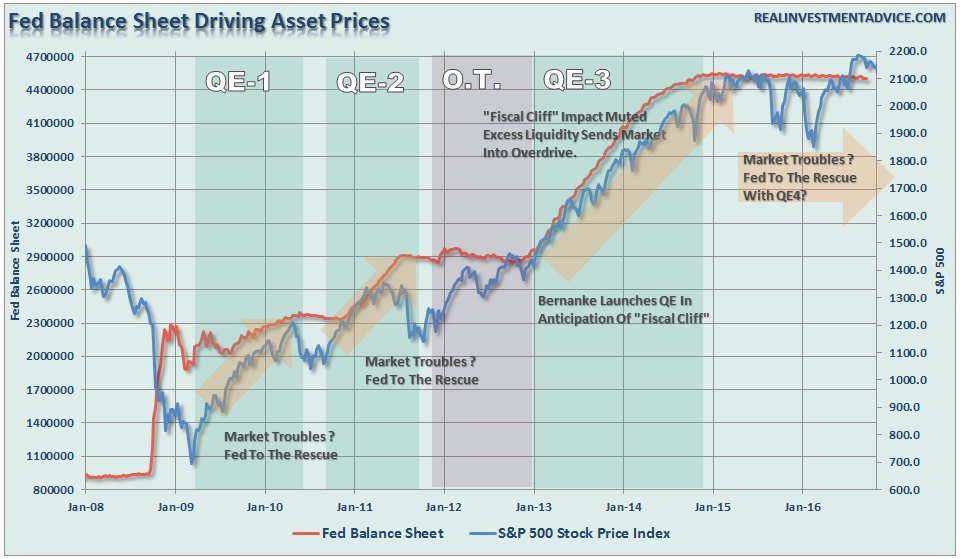

- (QE to infinity ?? nei nostri giorni? 2019?)

Tutte le volte però questo indicatore ha avuto la meglio su queste “possibili ragioni”. Ogni volta che il CAPE è andato sopra il 22 si è sempre ritornati alla media.

Investitori che sono entrati in mercato sopravvalutato hanno sperimentato perdite per un periodo di 10-20 anni.

chi è entrato sotto la media, ha avuto ottimi o normali ritorni nel lungo periodo.

Il CAPE per lo S&P 500 è sceso sotto l’8, solo 3 volte:

- 1917

- 1932

- 1980

tutte le volte ci sono stati ritorni reali netti sopra il 10.5% nei successivi 15 anni.

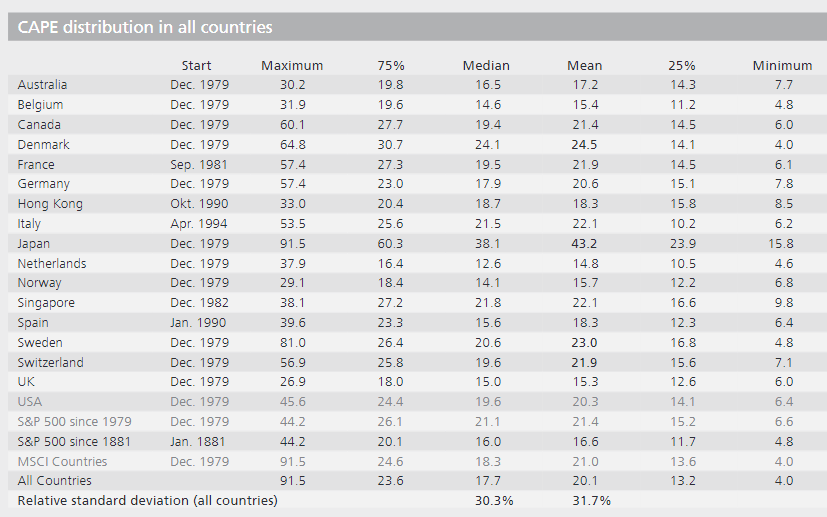

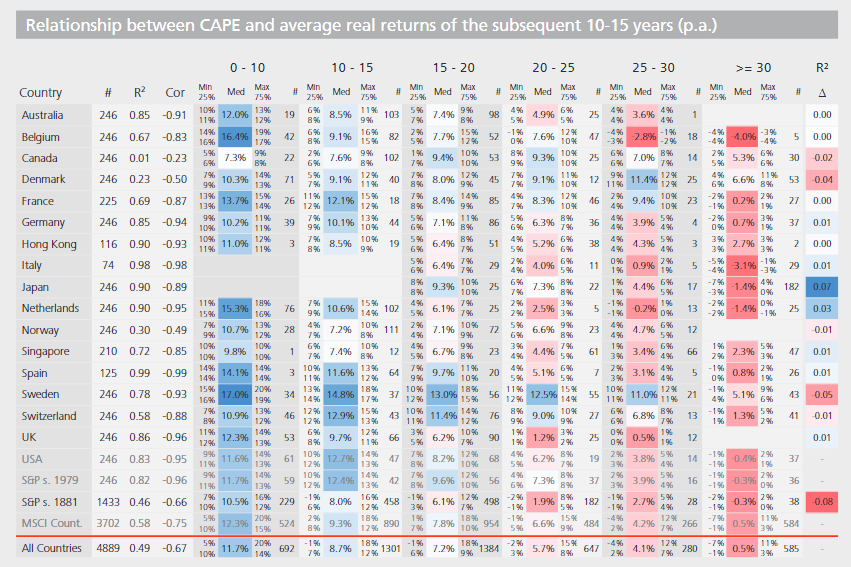

Questi risultati non valgono solo per lo S&P 500, stessa storia vale per i settori, per stock market di altre nazioni e per i mercati emergenti.

E’ stato spiegato dallo stesso Robert Shiller nel suo ottimo libro (che consiglio) Esuberanza irrazionale.

Ripeto, Il Cape utilizza una media a 10 anni del PE, in questo modo si riesce a valutare il mercato in maniera efficace. Sicuramente molto più efficace del PE (non va mai utilizzato da solo come multiplo nella valutazione relativa) dato che il PE (normale) ha valori diversi se valutato in fasi di mercato toro (in particolare dove vi è euforia) e in fasi di mercato orso (dove al contrario vi è depressione).

l’indicatore anche se non pensato per questo può darci segnali di acquisto o di vendita. Potrebbe esservi una buona occasione di acquisto se il Cape è sotto 10, o una buona occasione di vendita tutte le volte che il Cape è sopra una certa soglia (magari un 30).

N.B. il grafico qui sopra è il CAPE dello S&P 500, non di altri indici.

Attualmente sembrerebbe che le azioni USA siano decisamente care. Siamo quasi a quota 30, storicamente questo valore è andato anche oltre (toccando il 45) ma poi si è sempre giunti a correzioni molto importanti.

Forse però dobbiamo tenere conto che siamo in momenti diversi, tassi negativi ovunque nel mondo (tranne USA ma ci stiamo arrivando)… iniezioni di liquidità massicce nel sistema. La media non è più 16, ma 20 se calcoliamo il Cape dal 1970 ad oggi.

Siamo comunque sopra la media…Il mercato è caro, persino Warren Buffett non sa cosa farne di 122 miliardi USD. Non ci sono occasioni nel mercato per le sue tasche… ciò non vuol dire che non ce ne siano per piccoli/medi investitori, ma non ce ne sono per le sue tasche; la cosa è preoccupante. Warren non è mai contento a possedere liquidità.

Il sostegno di FED e banche centrali in giro per il mondo sta venendo sempre meno, non perchè non vogliono aiutare ma perchè come argomenta Ray Dalio nel suo paper, le banche centrali non hanno più grandi leve sui loro strumenti di politica monetaria.

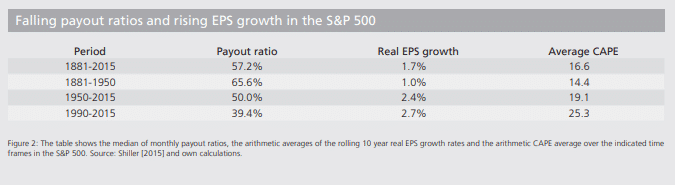

In questo periodo inoltre sono cambiati anche le politiche sui dividendi e buyback.

ed è per questo che Shiller e Bunn nel 2014 hanno proposto un CAPE adjusted per tenere conto anche dei cambiamenti nel payout ratio. Anche in questo caso però le valutazioni rimangono elevate.

Secondo questo indicatore lo storno deve arrivare… Ma sono cambiate cosi tante cose (stampa infinita, buyback, payout policy, tassi negativi)… chissà se anche questa volta rimarrà affidabile.

A seguire riporto alcune tabelle a dir poco interessanti

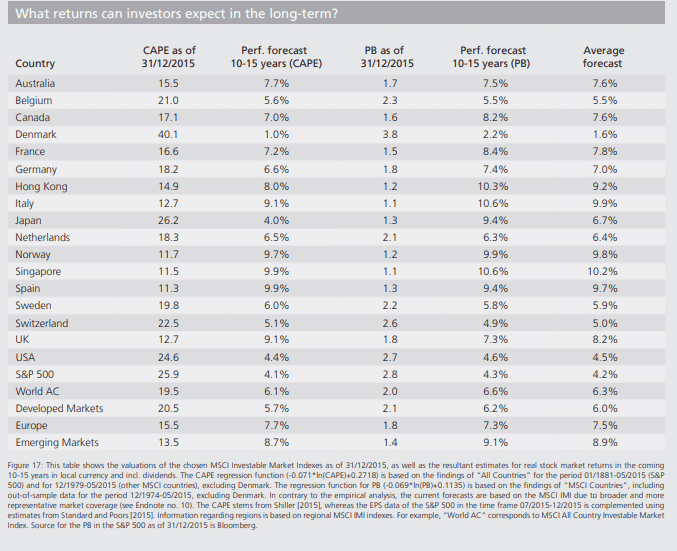

Cosa si può aspettare un investitore nel lungo periodo?

Questa tabella oramai datata al 2015, illustra possibili ritorni annui netti da li a 10-15 anni, calcolati sia con il Cape che con il Price book. Come si può notare il mercato americano e giapponese (tra i più cari) hanno anche il più basso ritorno annuo previsto. Buoni i ritorni previsti nei mercati emergenti.

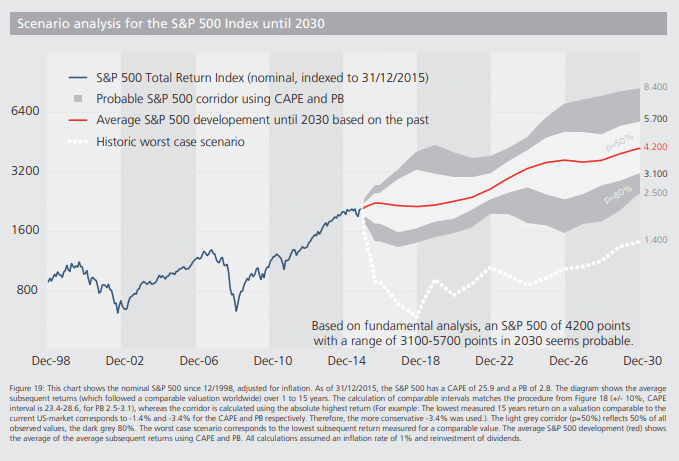

Molto interessante anche questo grafico su S&P dove si prova a dedurre un possibile andamento futuro (fino al 2030). Anche questo grafico è datato 2015.

Nello scenario peggiore nel 2018-2019 era previsto un valore di 600 punti dello S&P e quindi una pesantissima correzione, che per ora… non è avvenuta.

Nel 2030 secondo un andamento probabilistico normale e secondo calcoli effettuati con il Cape lo S&P si porterebbe a 4200 dollari.

Una risposta

Gent.mo Dott Angeloni

Sto cercando una tabella dove sono riportati i ratio cape shiller

delle borse più importanti. Esiste??

Grazie ed auguri

silvanobaldini3@gmail.com